शार्प अनुपात 0.6, क्या मुझे इसे छोड़ देना चाहिए?

0

0

2734

2734

शार्प अनुपात 0.6, क्या मुझे इसे छोड़ देना चाहिए?

हम इस प्रश्न को स्पष्ट करने के लिए एक प्रयोग करते हैं। यह प्रयोग कुछ महत्वपूर्ण मान्यताओं से शुरू होता है। हमारे पास 20 ट्रेडिंग सिग्नल हैं जिनकी वार्षिक चक्रवृद्धि दर 8% है और वार्षिक शेर्पा दर 0.6 है। इस रणनीति के लिए सिग्नल बहुत अधिक उत्पादक नहीं हैं। ये ट्रेडिंग सिग्नल हर दिन जारी किए जाते हैं। इस प्रयोग में रणनीति दस साल (प्रति दिन ट्रेड) तक चलती है, लेकिन बाद में हम देखेंगे कि जब अवलोकन नमूने कम हो जाते हैं तो आंकड़े कैसे बदलते हैं। प्रयोग को कुल मिलाकर 500 बार दोहराया जाता है और संबंधित आंकड़ों का वितरण प्राप्त किया जाता है, जैसे वार्षिक चक्रवृद्धि दर और वार्षिक शेर्पा दर।

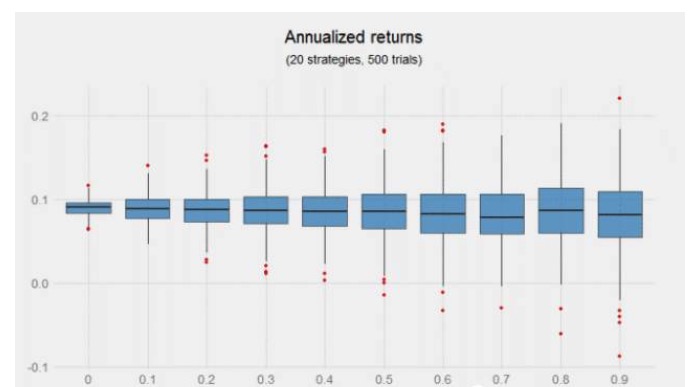

- ट्रेडिंग में एक महत्वपूर्ण इनपुट चर संकेतों के बीच सहसंबंध है। हम 0 से 0.9 तक सहसंबंधित गुणांक के अनुसार प्रयोगों की एक श्रृंखला का संचालन करते हैं। प्रयोगों में लेनदेन की लागत को ध्यान में नहीं रखा जाता है (क्योंकि हम केवल सापेक्ष प्रदर्शन में रुचि रखते हैं) और सहसंबंध के आधार पर प्रति दिन पुनर्संतुलित वार्षिक पोर्टफोलियो रिटर्न का वितरण मूल रूप से समान है। स्पष्ट रूप से, रणनीति सहसंबंध को ध्यान में नहीं रखते हुए, एक रणनीति से अधिक है जो वार्षिक रिटर्न को नहीं बढ़ाएगी।

कम-संबंधित संकेतों को एक साथ संयोजित करने से लाभ नहीं बढ़ता है, लेकिन ऊपर दिए गए चित्र से संकेत मिलता है कि रणनीतियों को जोड़ने से लाभ हो सकता है, खासकर जब ये रणनीतियाँ असंबद्ध हों। चित्र के बाईं ओर, अर्थात् 0 से 0.4 तक के सहसंबंध गुणांक, एक संकीर्ण वितरण है और पांच सौ प्रयोगों में लाभ सकारात्मक है।

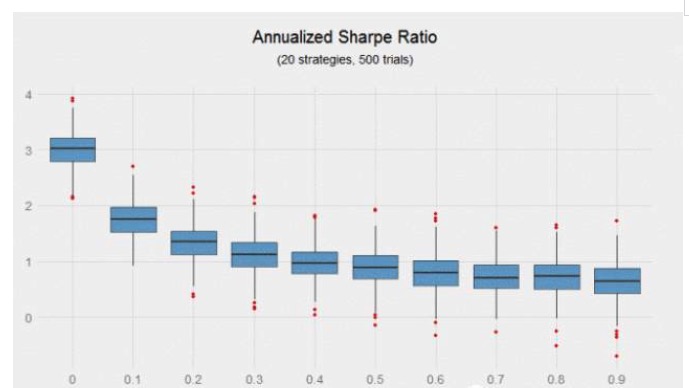

जब शार्प अनुपात का उपयोग जोखिम-समायोजित रिटर्न को मापने के लिए किया जाता है, तो परिणाम अधिक स्पष्ट होते हैं। 20 वार्षिक शार्प अनुपात 0.6 और एक दूसरे के लिए 0 सहसंबंधित कारक के साथ एक रणनीति संरचना का एक संयोजन, जिसमें 3 वार्षिक शार्प अनुपात होता है, जबकि 20 वार्षिक शार्प अनुपात 0.6 और एक दूसरे के लिए 0.9 औसत सहसंबंधित कारक के साथ एक रणनीति संरचना का एक संयोजन, जिसमें 0.64 वार्षिक शार्प अनुपात होता है, जो बाद वाले की तुलना में 370% अधिक रिटर्न देता है।

उपरोक्त चित्र में यह ध्यान देने योग्य है कि रणनीति की प्रासंगिकता बढ़ने के साथ, शार्प अनुपात में गिरावट की गति तेज है। प्रासंगिकता गुणांक 0 से 0.2 तक बढ़ जाता है, शार्प अनुपात 56% गिर जाता है।

एक भाग्यशाली निवेशक को 3.5 का शेर्प अनुपात मिल सकता है (जो एक व्यक्ति को करोड़पति बना सकता है) जबकि एक ही पोर्टफोलियो रखने वाले अशुभ निवेशक को केवल 2.5 का शेर्प अनुपात मिलता है। यहां तक कि उच्च शेर्प अनुपात वाले पोर्टफोलियो में, भाग्य एक महत्वपूर्ण भूमिका निभाता है।

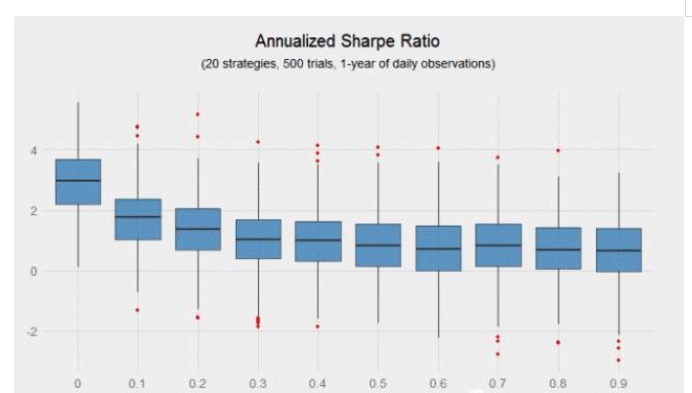

स्पष्ट रूप से, अधिक अवलोकन नमूने, अधिक स्पष्ट सीमाएँ। क्या होगा यदि एक निवेशक केवल एक वर्ष का अवलोकन नमूना है, न कि एक दशक का? नीचे दिए गए चित्र से पता चलता है कि शार्प अनुपात में अंतर प्रासंगिकता बढ़ने के साथ वृद्धिशील है) 5000 ट्रेडों के बावजूद, अधिकांश पोर्टफोलियो भाग्य के घटक से अलग नहीं हैं। स्पष्ट रूप से यही कारण है कि डेटा-संचालित हेज फंड उच्च आवृत्ति वाले ट्रेडों को पसंद करते हैं, उच्च आवृत्ति वाले ट्रेडों ने संकेतों को अधिक तेज़ी से सत्यापित किया है, जिससे उनके शार्प अनुपात का औसत प्राप्त होता है।

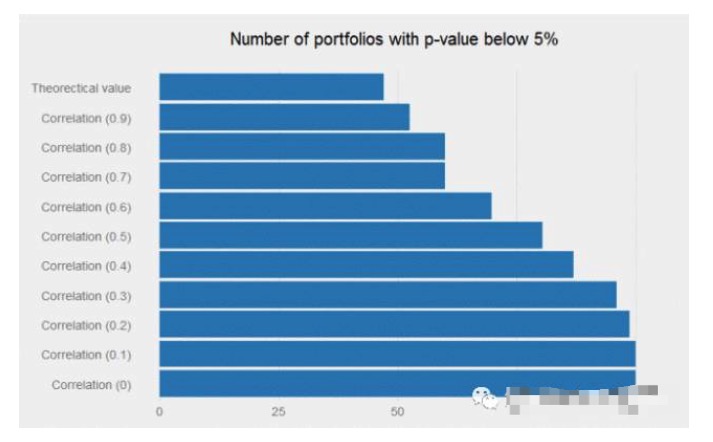

यदि हम 10000 उपरोक्त एकल रणनीतियों का अनुकरण करते हैं, तो p परीक्षण का कितना प्रतिशत 5% से कम है? उत्तर 48% के करीब है, जो कि अधिकांश शोधकर्ताओं को इस तरह की एक दिन-प्रतिदिन की रणनीति को छोड़ने के लिए प्रेरित कर सकता है (यानी, 0.6 की वार्षिक शार्प अनुपात की रणनीति) । हालांकि, यदि संकेतों के बीच संबंध पर्याप्त रूप से कम है, तो इन कमजोर संकेतों को एक साथ संयोजित करने से चमत्कार हो सकते हैं, और संयोजन का रिटर्न प्रवाह बहुत महत्वपूर्ण हो जाता है। सभी शून्य-संबंधित पोर्टफोलियो के लिए p का मूल्य 5% से कम है।

0.6 की एक वार्षिक शार्प अनुपात रणनीति को शोधकर्ताओं द्वारा छोड़ दिया जा सकता है क्योंकि यह ट्रेडिंग में कोई आकर्षण नहीं है। लेकिन अगर यह मौजूदा संकेतों के बीच सही (यानी कम) सहसंबंध है, तो यह पोर्टफोलियो के मूल्य को अच्छी तरह से बढ़ा सकता है।

इस लेख में कोई नया क्षेत्र नहीं खोला गया है, क्योंकि निवेश के लाभों को निवेश समुदाय में अच्छी तरह से जाना जाता है। लेकिन यह आपको याद दिलाता है कि आपको 0.6 वार्षिक शेर्पा अनुपात की रणनीति को छोड़ने की आवश्यकता नहीं है, और शायद आप इसे अपने मौजूदा रणनीति पोर्टफोलियो में जोड़ सकते हैं, जिससे पोर्टफोलियो की तरलता कम हो जाएगी और सकल रिटर्न को बढ़ाने के लिए अधिक लाभप्रदता का उपयोग करने की अनुमति मिलेगी।

निजी कार्यशाला से साभार