तेजी की प्रवृत्ति पुलबैक रणनीति

0

0

2742

2742

बहुपक्षीय रुझानों के पीछे की रणनीति

-

एक, बहुमुखी रुझान वापसी बिंदु रणनीति का सैद्धांतिक स्पष्टीकरण

- बहुमुखी प्रवृत्ति क्या है?

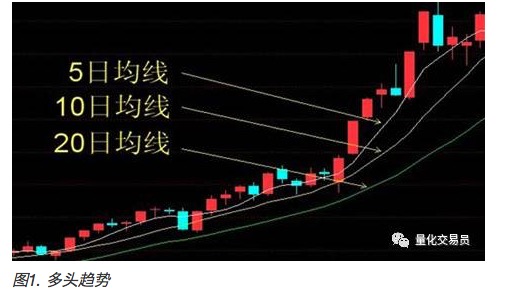

मल्टीहेड रुझान को समझने के लिए, सबसे पहले, औसत रेखा को समझना आवश्यक है। औसत रेखा एक अवधि के समापन मूल्य का योग है जो उस अवधि के लिए प्राप्त औसत से विभाजित है, जैसे कि 5-दिवसीय औसत ((MA5), 10-दिवसीय औसत ((MA10) आदि।

लघु अवधि के लिए औसत रेखा का आंदोलन धन के मतदान का परिणाम है, जो निवेशकों के निवेश के इरादे को दर्शाती है।

एक बहुमुखी प्रवृत्ति की उंगलियों का चक्र एक छोटी से लंबी चलती औसत से ऊपर से नीचे की ओर क्रमबद्ध होता है, जैसा कि नीचे दिखाया गया है। एक बहुमुखी प्रवृत्ति की उंगलियों के नीचे, शेयर की कीमतें ऊपर की ओर बढ़ती हैं। इसके विपरीत, इसे खाली सिर कहा जाता है, शेयर की कीमतें गिरावट में हैं।

- वापस लेने की जगहः

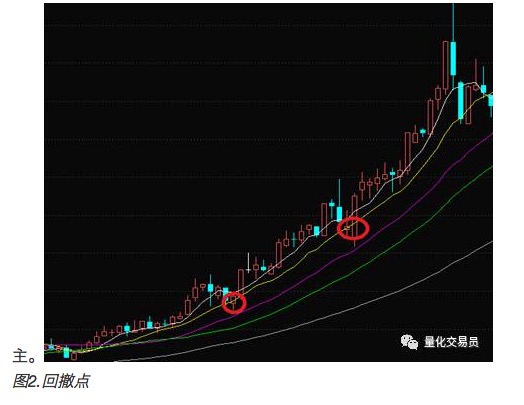

बहुमुखी प्रवृत्ति के अनुसार, एक पलटाव बिंदु सिद्धांतः एक बहुमुखी प्रवृत्ति एक शेयर खरीदने के लिए एक आधार है, जबकि एक पलटाव बिंदु उस शेयर को खरीदने का समय इंगित करता है।

एक पलटाव बिंदु एक ऐसी स्थिति को संदर्भित करता है जहां मल्टीहेड ट्रेंड में कोई बदलाव नहीं होता है, और शेयर की कीमतें अस्थायी रूप से नीचे की ओर जाती हैं, क्योंकि शेयर की कीमतें लाभदायक होने के बाद ब्रेक-इन निवेशकों के कारण होती हैं। मल्टीहेड ट्रेंड सिद्धांत के अनुसार, यदि मल्टीहेड ट्रेंड अभी भी बनाए रखा जा सकता है, तो स्टॉक लंबे समय तक या तो फिसलन पर निर्भर करता है

-

2. रणनीतियों की मात्रा

इस रणनीति के बारे में जानने के बाद, वास्तविक परिचालन में, इस रणनीति के कुछ विशिष्ट मात्रात्मक विवरण हैं, जो इस रणनीति की कार्यक्षमता और लाभ को निर्धारित करते हैं।

1। रणनीति में पैरामीटर का चयन

(1) खरीदें सिग्नल में पैरामीटरः

A वापसी बिंदु पैरामीटरः

जब स्टॉक की कीमत वापस आ जाती है, तो खरीदना अधिक लाभदायक होता है, उदाहरण के लिए, 5% या 10%, या जब वापसी बिंदु 5 दिन की औसत, 10 दिन की औसत, आदि को छूता है।

B बहुमुखी रुझान दिन संख्या पैरामीटर T:

एक दिन के अंतर के आधार पर, एक बहुमुखी प्रवृत्ति का एक विश्वसनीय आकलन किया जा सकता है।

या क्या आप एक बहुमुखी प्रवृत्ति के आधार पर स्टॉक खरीद सकते हैं, जब तक कि कोई वापसी नहीं हुई है?

(2) विक्रय सिग्नल में पैरामीटर (स्टॉप सिग्नल और स्टॉप सिग्नल):

एक बहुमुखी वापसी रणनीति भी लाभ की गारंटी नहीं दे सकती है। कुछ स्थितियों में, स्थिति को बदलने के संकेत उत्पन्न करने के लिए सेट किया जा सकता है, जो लाभ की गारंटी देने की अधिक संभावना है।

C स्टॉप लॉस प्वाइंट पैरामीटरः

विभिन्न प्रकार के स्टॉप-लॉस स्टॉप सिग्नल सेट किए जा सकते हैं, जैसे कि एक निश्चित प्रतिशत स्टॉप-लॉस पॉइंट सेट करना, या जब मल्टीहेड ट्रेंड में एक निश्चित बदलाव होता है, तो स्थिति को स्थानांतरित करना। विभिन्न संकेतों के अनुसार विभिन्न लाभ प्राप्त करने की संभावना है।

(3) पैरामीटर का अनुकूलन:

विभिन्न पैरामीटर के संयोजनों का उपयोग करके, बड़ी संख्या में ट्रेडों का अनुकरण किया जा सकता है, और अनुकरण के परिणामों के आधार पर, एक पैरामीटर के संयोजन को तैयार किया जा सकता है जो ऐतिहासिक परिस्थितियों के लिए बेहतर प्रदर्शन करता है।

निश्चित रूप से, स्टॉक बाजार लगातार बदलता रहता है, और यह गारंटी नहीं दी जा सकती है कि विशिष्ट ऐतिहासिक स्थितियों में तैयार किए गए विशिष्ट पैरामीटर बाद में लागू होंगे।

-

तीसरा, सिमुलेशन ट्रेडिंग रणनीतियों को लागू करना

- 1। डेटा की तैयारी

A शेयर इतिहास दिनांक डेटा + पुनरावृत्ति कारक डेटा उपलब्ध है.

- 2. ट्रेडिंग रणनीतियाँ और पैरामीटरः

(1) वापसी बिंदु की परिभाषाः शेयर की शुरुआती कीमत 10 दिन की औसत रेखा मूल्य से कम है

ओपन प्राइस <10 दिन का औसत मूल्य (क्लोज प्राइस)

बहुहेड परिभाषाः 5-दिन, 10-दिन, 20-दिन, 60-दिन औसत रेखा क्रमशः घटती है

5 दिन का औसत मूल्य> 10 दिन का औसत मूल्य> 20 दिन का औसत मूल्य> 60 दिन का औसत मूल्य

- (2) स्टॉप और स्टॉप मानदंडः जब स्टॉक के समापन मूल्य और खरीद मूल्य के बीच 10% से अधिक की हानि होती हैः abs ((खरीद मूल्य - दिन के उद्घाटन मूल्य) / खरीद मूल्य> 10%, स्टॉप और स्टॉप।

abs (खरीद-खरीद मूल्य) /खरीद मूल्य>10

- 3. लेनदेन की प्रक्रिया

(1) ट्रेडों की समाप्ति तिथि निर्धारित करें:

(२) ट्रेडिंग शुरू होने की तिथि पर, उपर्युक्त स्टॉक चयन रणनीति के अनुसार, उस दिन सूचीबद्ध शेयरों में से २० शेयरों का चयन करना, प्रत्येक को 1,000 शेयरों के रूप में रखने के लिए खरीदना;

(३) प्रत्येक ट्रेडिंग दिन के प्रारंभ में स्टॉप लॉस स्टॉप मानदंड के अनुसार शेयरों को बेचना, यह मानते हुए कि बिक्री के उद्घाटन मूल्य पर बेचा गया था, बिक्री से प्राप्त आय को उपलब्ध धन के रूप में; और साथ ही साथ शेयर चयन रणनीति के अनुसार कुछ शेयरों का चयन किया गया था, और 20 शेयरों की खरीद और रखरखाव के लिए, भिन्नता के हिस्से को खरीदना और रखने के लिए;

(6) चक्र के बाद N दिनों के लिए, एक ट्रेडिंग दिन की कुल हानि की गणना करें

घाटाः ((अंतिम दिन की स्थिति का मूल्य - पहले दिन की पूंजी) / पहले दिन की पूंजी

-

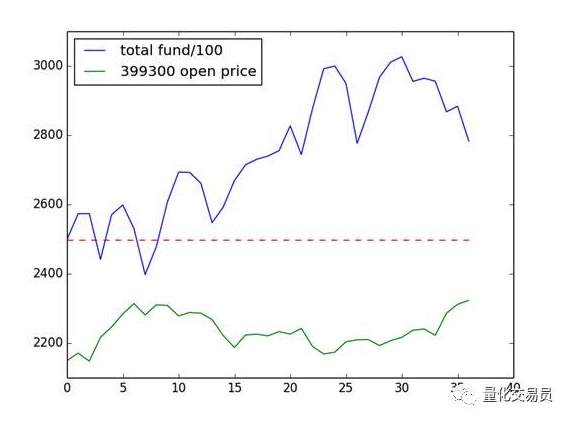

3. व्यापार परिणामों का अनुकरण

आरंभ दिनांकः 2014-01-02, समाप्ति तिथिः 2014-02-28

249800 की पूंजी, 278313 की अंतिम संपत्ति, 11.41% की रिटर्न दर, उसी अवधि के लिए 300 सूचकांक में सबसे कम है।

परिणाम:

-

४. पूरक

एक या दो महीने के आंकड़ों से पता चलता है कि परिणाम सार्वभौमिक नहीं हो सकते हैं।

-

- नए शेयरों, लाइसेंस रद्द करने, एसटी के रूप में विशेष परिस्थितियों को ध्यान में नहीं रखा गया है;

-

- मूलभूत प्रश्न: इस रणनीति का सैद्धांतिक आधार यह है कि अल्पकालिक बाजार भावनात्मक रूप से संचालित होते हैं और मूल्य के अलावा किसी भी कारक के प्रभाव को प्रदर्शित नहीं करते हैं, इसलिए यह अधिक लंबी अवधि में अप्रभावी है।

-

पांच, कार्यान्वयन में समस्याएं

- 1. प्रत्येक ट्रेडिंग दिन में 3000 से अधिक शेयरों के औसत को संसाधित करना है, गणना की मात्रा अधिक है, यदि चक्र लंबा है, तो संचालन का समय लंबा हो जाएगा। समाधान पहले से स्टॉक के औसत डेटा की गणना करना है।

यदि आप एक आविष्कारक के रूप में कार्य करना चाहते हैं, तो आप इसे कर सकते हैं!

ट्रांसक्लूड करें