अस्थिरता के साथ संयुक्त रेंजब्रेक रणनीति का व्यावहारिक अनुप्रयोग

1

1

3186

3186

[TOC]

रेंजब्रेक रणनीति परिचय

रेंजब्रेक रणनीति मूल रूप से वायदा और विदेशी मुद्रा व्यापार से उत्पन्न हुई है और यह एक प्रकार की इंट्राडे ब्रेकथ्रू रणनीति है। “फ्यूचर्स ट्रुथ मैगजीन” (एक आधिकारिक अमेरिकी ट्रेडिंग सिस्टम चयन पत्रिका) में इसे कई वर्षों से शीर्ष दस में स्थान दिया गया है। इसका उपयोग व्यावसायिक निवेश संस्थाओं और व्यक्तिगत व्यापारियों दोनों द्वारा व्यापक रूप से किया जाता है।

हालाँकि, यदि कोई ट्रेडिंग रणनीति जनता को व्यापक रूप से ज्ञात हो जाती है, तो इस ट्रेडिंग रणनीति का वास्तविक अनुप्रयोग बहुत कम हो जाएगा। इसलिए, इस लेख का उद्देश्य रेंजब्रेक रणनीति का परिचय देना और सभी को इसे यंत्रवत् लागू करने देना नहीं है, बल्कि सभी को रेंजब्रेक रणनीति सीखने और अपनी ट्रेडिंग क्षमताओं में सुधार करने के माध्यम से इसे एक लाभदायक ट्रेडिंग प्रणाली में एकीकृत करने देना है।

रेंजब्रेक रणनीति की गणना विधि

मूल रेंजब्रेक रणनीति आज की लंबी या छोटी दिशा निर्धारित करने के लिए दिन के शुरुआती मूल्य और कल के मूल्य में उतार-चढ़ाव की सीमा का उपयोग करती है। दिन का आरंभिक मूल्य और कल के मूल्य में उतार-चढ़ाव की सीमा को जोड़ने पर ऊपरी ट्रैक बनता है, तथा दिन का आरंभिक मूल्य और कल के मूल्य में उतार-चढ़ाव की सीमा को घटाने पर निचला ट्रैक बनता है। यदि कीमत ऊपरी ट्रैक से ऊपर उठती है, तो लॉन्ग जाएं; यदि कीमत निचले ट्रैक से नीचे गिरती है, तो शॉर्ट जाएं। इसमें कोई लाभ-हानि या हानि-रोक नहीं है, तथा स्थिति समापन समय के निकट बंद हो जाती है। विशिष्ट गणना सूत्र:

- ऊपरी ट्रैक = दिन का आरंभिक मूल्य + (कल का उच्चतम मूल्य - कल का न्यूनतम मूल्य) x N

- निचला ट्रैक = दिन का आरंभिक मूल्य - (कल का उच्चतम मूल्य - कल का निम्नतम मूल्य) x N

- कीमत ऊपरी ट्रैक से टूट जाती है और लंबी पोजीशन खुल जाती है

- कीमत निचले ट्रैक से नीचे गिर जाती है और एक छोटी स्थिति खुल जाती है

- समापन समय के निकट सभी पोजीशन बंद करें

सावधान मित्रों को लग सकता है कि ऊपरी और निचले ट्रैक की गणना करते समय एक चर N जोड़ा जाता है। कुछ लोग पूछ सकते हैं कि हमें कल के मूल्य में उतार-चढ़ाव को N से क्यों गुणा करना चाहिए, और यह N क्या दर्शाता है। वास्तव में, यहाँ चर N का कोई विशेष अर्थ नहीं है। यहाँ चर N को जोड़ने का कारण यह है कि व्यापारी विशिष्ट व्यापारिक उत्पादों या व्यक्तिगत व्यक्तिपरक अनुभव के अनुसार ऊपरी और निचली रेल के बीच की दूरी को लचीले ढंग से समायोजित कर सकते हैं। पैरामीटर रेंज हो सकती है 0.1~1.5.

रेंजब्रेक रणनीति स्रोत कोड

क्रमानुसार खोलें: fmz.com > लॉगिन > कंट्रोल सेंटर > पॉलिसी लाइब्रेरी > नई पॉलिसी। पॉलिसी संपादन इंटरफ़ेस के ऊपरी बाएँ कोने में, प्रोग्रामिंग भाषा चुनने के लिए ड्रॉप-डाउन बॉक्स पर क्लिक करें:My语言, अपनी नीति लिखना शुरू करें। नीचे दिए गए कोड में टिप्पणियों पर ध्यान दें।

Q:=BARSLAST(DATE<>REF(DATE,1))+1; // 判断是不是新一天的K线

DIFF:=REF(HHV(HIGH,Q),Q)-REF(LLV(LOW,Q),Q); // 昨日最高价与最低价的价格差

OO:VALUEWHEN(Q=1,OPEN); // 当天开盘价

UP:OO+DIFF*N; // 上轨

DOWN:OO-DIFF*N; // 下轨

TIME>=0905&&TIME<1455&&CLOSE>UP,BK; // 多头开仓

TIME>=0905&&TIME<1455&&CLOSE<DOWN,SK; // 空头开仓

TIME>=1455,CLOSEOUT; // 收盘平仓

AUTOFILTER; // 信号过滤

रेंजब्रेक रणनीति बैकटेस्ट

वास्तविक ट्रेडिंग माहौल के करीब होने के लिए, हम पोजीशन खोलने और बंद करने के लिए 2 जंप का उपयोग करते हैं और बैकटेस्टिंग के दौरान तनाव परीक्षण के लिए 2 गुना हैंडलिंग शुल्क का उपयोग करते हैं। परीक्षण वातावरण इस प्रकार है:

- बाजार प्रकार: थर्मल कोल सूचकांक

- व्यापारिक किस्में: थर्मल कोयला मुख्य

- समय: 1 जून, 2015 ~ 28 जून, 2019

- चक्र: दैनिक

- स्लिपेज: आरंभिक और समापन स्थितियों के लिए 2 छलांग

- हैंडलिंग शुल्क: एक्सचेंज का 2 गुना

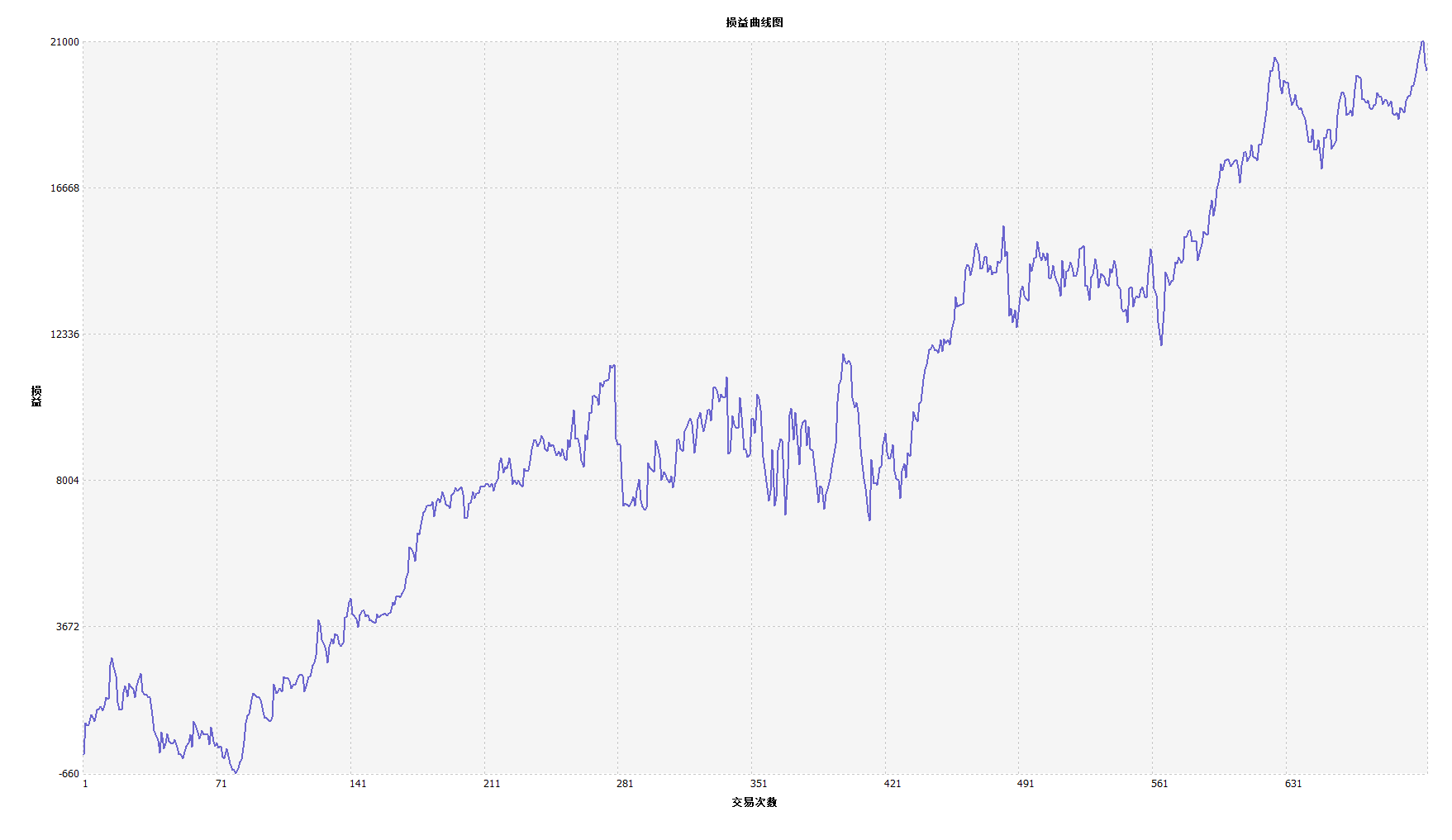

वित्तपोषण वक्र

उपरोक्त बैकटेस्ट परिणामों से, हम देख सकते हैं कि जब बाजार की प्रवृत्ति सुचारू होती है तो रणनीति अच्छा प्रदर्शन करती है। चाहे बाजार बढ़ रहा हो या गिर रहा हो, अरून संकेतक बाजार को पूरी तरह से ट्रैक कर सकता है। पूंजी वक्र भी समग्र रूप से ऊपर की ओर जाता है, तथा इसमें कोई महत्वपूर्ण गिरावट नहीं आई है। हालांकि, अस्थिर बाजार में, विशेष रूप से निरंतर अस्थिर बाजार में, स्थानीय स्तर पर गिरावट आई।

रेंजब्रेक रणनीति में सुधार

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, मूल रेंजब्रेक रणनीति तब भी बहुत प्रभावी नहीं होती है जब बाजार का रुझान स्पष्ट हो, खासकर जब बाजार अस्थिरता की स्थिति में हो, पूंजी वक्र में बहुत अधिक उतार-चढ़ाव हो, और जब बाजार दीर्घकालिक हो अस्थिरता, एक बड़ी रिट्रेसमेंट होती है। हम जानते हैं कि रेंजब्रेक एक प्रवृत्ति रणनीति है, लेकिन इसमें प्रवृत्ति रणनीतियों की कमजोरियां भी हैं।

यह ध्यान रखना महत्वपूर्ण है कि कल की अस्थिरता की गणना करते समय, मूल रणनीति केवल कल के उच्चतम मूल्य में से कल के निम्नतम मूल्य को घटाने का उपयोग करती है। हालांकि, मूल्य में उतार-चढ़ाव की सीमा की गणना करते समय, एटीआर संकेतक का उपयोग किया जा सकता है, क्योंकि एटीआर मूल्य की औसत वास्तविक अस्थिरता का प्रतिनिधित्व करता है। उदाहरण के लिए, एटीआर का उपयोग टर्टल ट्रेडिंग नियमों में किया जाता है।

इसके अलावा, घरेलू कमोडिटी वायदा की कीमत की प्रवृत्ति धीरे-धीरे बढ़ती है और तेजी से गिरती है, इसलिए हम ऊपरी और निचले ट्रैक की गणना करते समय क्रमशः एन 1 और एन 2 का उपयोग कर सकते हैं, जिससे रणनीति को और अधिक लचीला बनाया जा सकता है। विभिन्न बाजार वातावरणों पर प्रतिक्रिया दें।

रणनीति स्रोत कोड

संक्षेप

रेंजब्रेक रणनीति की डिज़ाइन अवधारणा की तरह, हम कभी भी यह अनुमान नहीं लगाते हैं कि बाजार में उछाल आएगा, गिरावट आएगी या उतार-चढ़ाव होगा। जब तक दिन की कीमत ऊपरी और निचली पटरियों से टूटती है, यह उस दिन बाजार मूल्य प्रवृत्ति की दिशा को इंगित करता है व्यापारियों को केवल संकेत का अनुसरण करने और प्रवृत्ति के साथ चलने की आवश्यकता है। बेशक, आप अपनी खुद की ट्रेडिंग आदतों या बाजार विशेषताओं के आधार पर इस ट्रेडिंग रणनीति में सुधार और उन्नयन भी कर सकते हैं।