सीटीए रणनीतियों का विकास और आविष्कारक के मात्रात्मक मंच का मानक पुस्तकालय

0

0

2887

2887

सीटीए ट्रेडिंग प्रणालियों और रणनीतियों की पहली पीढ़ी

सीटीए ट्रेडिंग प्रणालियों की पहली पीढ़ी 1960 और 1970 के दशक में सामने आई। उस समय कमोडिटी बाजार में मजबूत रुझान के कारण, सीटीए रणनीति ने उस समय काफी लाभ प्राप्त किया। इस अवधि के दौरान कमोडिटी बाजारों में मजबूत रुझान का श्रेय द्वितीय विश्व युद्ध के बाद जारी आर्थिक विकास और बढ़ती आर्थिक मुद्रास्फीति को दिया जा सकता है। मजबूत ट्रेंडिंग बाजार सरल ट्रेंड अनुगमन प्रणालियों को बेहतर रिटर्न प्राप्त करने की अनुमति देते हैं। सीटीए प्रणालियों की पहली पीढ़ी कम बुनियादी बाजारों और विविधताओं से निपटती थी, और व्यापार प्रणाली अपेक्षाकृत सरल थी, आमतौर पर एक व्यापार प्रणाली जो एकाधिक व्यापारिक लक्ष्यों को ट्रैक करती थी। यह रणनीति उस समय कमोडिटी बाज़ार के रुझान के कारण अच्छी तरह से काम कर गयी।

ट्रेडिंग प्रणालियों की पहली पीढ़ी में प्रयुक्त रणनीतियाँ अब परिचित प्रवृत्ति अनुसरण रणनीतियाँ थीं, जैसे चलती औसत प्रणालियाँ (साथ ही कुछ सरल फ़िल्टरिंग स्थितियाँ, जैसे कि जब अल्पावधि चलती औसत दीर्घावधि चलती औसत को पार करती है या इसके विपरीत), सरल प्रवृत्ति अनुसरण रणनीति प्रभावी रूप से व्यापार लक्ष्य बुनियादी बातों में प्रवृत्ति की निरंतरता के लिए खेल सकते हैं। निरंतर आर्थिक विकास, मुद्रास्फीति और तेल संकट इस स्थिरता के पीछे कारण हैं। हालांकि, जब कई व्यापारी एक ही रणनीति का उपयोग करते हैं और बुनियादी बातों का निरंतर अस्तित्व अब मौजूद नहीं रहता है, तो नए वातावरण के अनुकूल होने के लिए पहली पीढ़ी की व्यापारिक रणनीतियों को विकसित करने की आवश्यकता होती है।

दूसरी पीढ़ी की CTA ट्रेडिंग प्रणाली और रणनीति

अमेरिकी डॉलर और सोने के वियोजन के परिणामस्वरूप, 1970 और 1980 के बीच वित्तीय वायदा बाजार तेजी से विकसित हुआ, जिससे वायदा प्रबंधित निधियों को कई वायदा बाजारों में भाग लेने की अनुमति मिली, जिनमें मुद्रा बाजार, बांड बाजार, स्टॉक सूचकांक वायदा और इक्विटी वित्तीय डेरिवेटिव शामिल थे। इसके अलावा, सूचना प्रौद्योगिकी के विकास और कम लागत के कारण दिन के दौरान डेटा प्राप्त करना आसान हो गया है। सीटीए फंड में प्रवेश करने वाली पूंजी की मात्रा में वृद्धि और प्रतिस्पर्धा की तीव्रता ने सीटीए रणनीतियों को अधिक जटिल और अनुकूलनीय बना दिया है।

उपरोक्त बाजार विशेषताओं के आधार पर, दूसरी पीढ़ी की CTA ट्रेडिंग प्रणाली और रणनीति में पहली पीढ़ी की CTA रणनीति की तुलना में निम्नलिखित विशेषताएं हैं:

लेन-देन के विषय अधिक विविध हैं। वित्तीय वायदा बाजार के जुड़ने से व्यापारिक उत्पाद और बाजार अधिक विविध हो गए हैं।

व्यापारिक रणनीतियों के संदर्भ में, दूसरी पीढ़ी की सीटीए ट्रेडिंग प्रणाली की रणनीतियाँ केवल प्रवृत्ति का अनुसरण करने और मूल्य सफलताओं तक सीमित नहीं हैं। एकाधिक बाजारों पर नजर रखने के लिए अधिक गणितीय मॉडल लागू करें। क्या विभिन्न बाजार स्थितियों के आधार पर प्रवृत्ति का अनुसरण करना है या औसत प्रतिक्रिया रणनीति का उपयोग करना है। वायदा बाजार में भाग लेने वाली कई संस्थाओं की तरलता के कारण भी वायदा बाजार में कम अस्थिरता का एक निरंतर दौर आया है। ऐसी परिस्थितियों में, पारंपरिक प्रथम पीढ़ी की CTA प्रणालियों के लिए लाभदायक होना तथा बाजार में होने वाले परिवर्तनों के अनुकूल होना कठिन हो जाता है। रणनीति महत्वपूर्ण हो जाती है.

दूसरी पीढ़ी की सीटीए रणनीति ट्रेडिंग विंडो और होल्डिंग समय के साथ अल्पकालिक ट्रेड कर सकती है। पहली पीढ़ी की सीटीए रणनीतियों के विपरीत, दूसरी पीढ़ी की रणनीतियों ने अल्पकालिक और उच्च आवृत्ति व्यापार के लिए इंट्राडे ट्रेडिंग पैटर्न की निगरानी करना शुरू कर दिया है। यह विशेषता कंप्यूटर प्रौद्योगिकी के विकास से उत्पन्न हुई है, जो वित्तीय आंकड़ों को अधिक समय पर और लगातार उपलब्ध कराती है।

तीसरी पीढ़ी की CTA ट्रेडिंग प्रणाली और रणनीति

तीसरी पीढ़ी की सीटीए ट्रेडिंग प्रणाली, दूसरी पीढ़ी की ट्रेडिंग प्रणाली का अधिक विविधीकरण, विकेन्द्रीकरण और अधिक अनुकूलनशीलता है। सीटीए की तीसरी पीढ़ी अधिक बाजारों और विविधताओं में व्यापार करने के लिए अधिक व्यापारिक प्रणालियों का उपयोग करती है। रणनीति के संदर्भ में, अधिक लाभदायक बाजार मॉडल का उपयोग करें। यह सब कई बाजारों में कई मॉडल चलाने के संयोजन पर आधारित है।

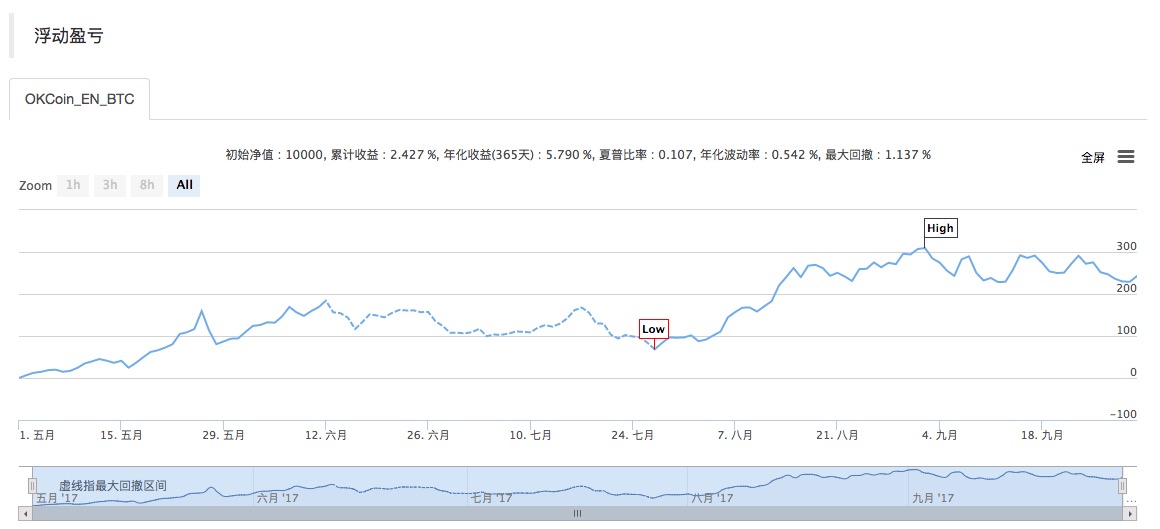

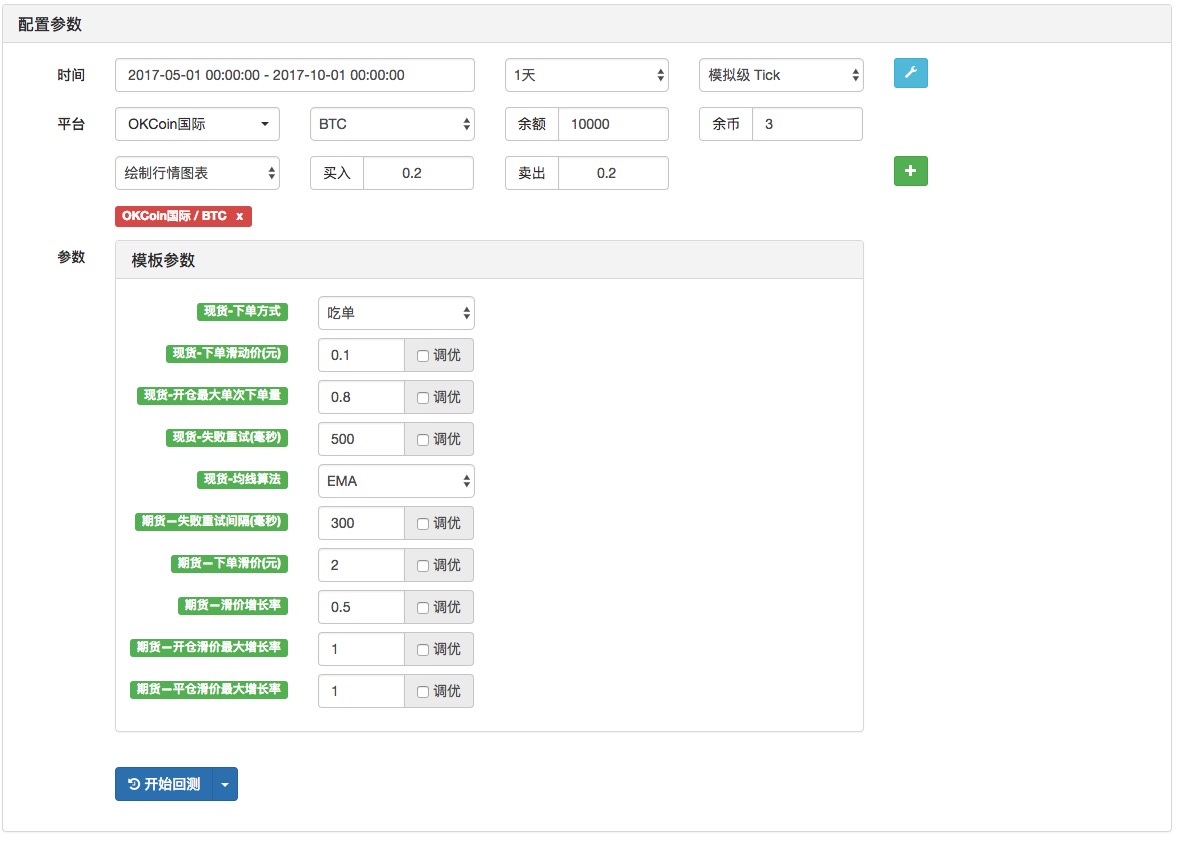

यह देखते हुए कि CTA रणनीतियाँ इतनी व्यापक रूप से उपयोग की जाती हैं और समय के साथ परिपक्व हो गई हैं, वे क्लासिक रणनीति मॉडल हैं जिनका व्यापक रूप से उपयोग किया जाता है और मात्रात्मक व्यापारियों (विशेष रूप से नौसिखियों) द्वारा समझा जाना चाहिए। इन्वेंटर क्वांटिटेटिव प्लेटफ़ॉर्म ने मानक CTA रणनीतियों की एक क्लास लाइब्रेरी विकसित की। यदि यदि पाठक इन्वेंटर क्वांटिटेटिव प्लेटफॉर्म पर सीटीए रणनीतियां लागू करना चाहते हैं, तो वे बस कोड की प्रतिलिपि बना सकते हैं या सीधे इस क्लास लाइब्रेरी को संदर्भित कर सकते हैं।

विस्तारशीलता भी बहुत सुविधाजनक है, कोड टिप्पणियाँ बहुत स्पष्ट और समझने में आसान हैं। यदि आप गहन अनुकूलन या विस्तार करना चाहते हैं, तो आप इसे सीधे मौजूदा ढांचे के तहत कर सकते हैं।

स्रोत कोड का भाग (जावास्क्रिप्ट संस्करण):

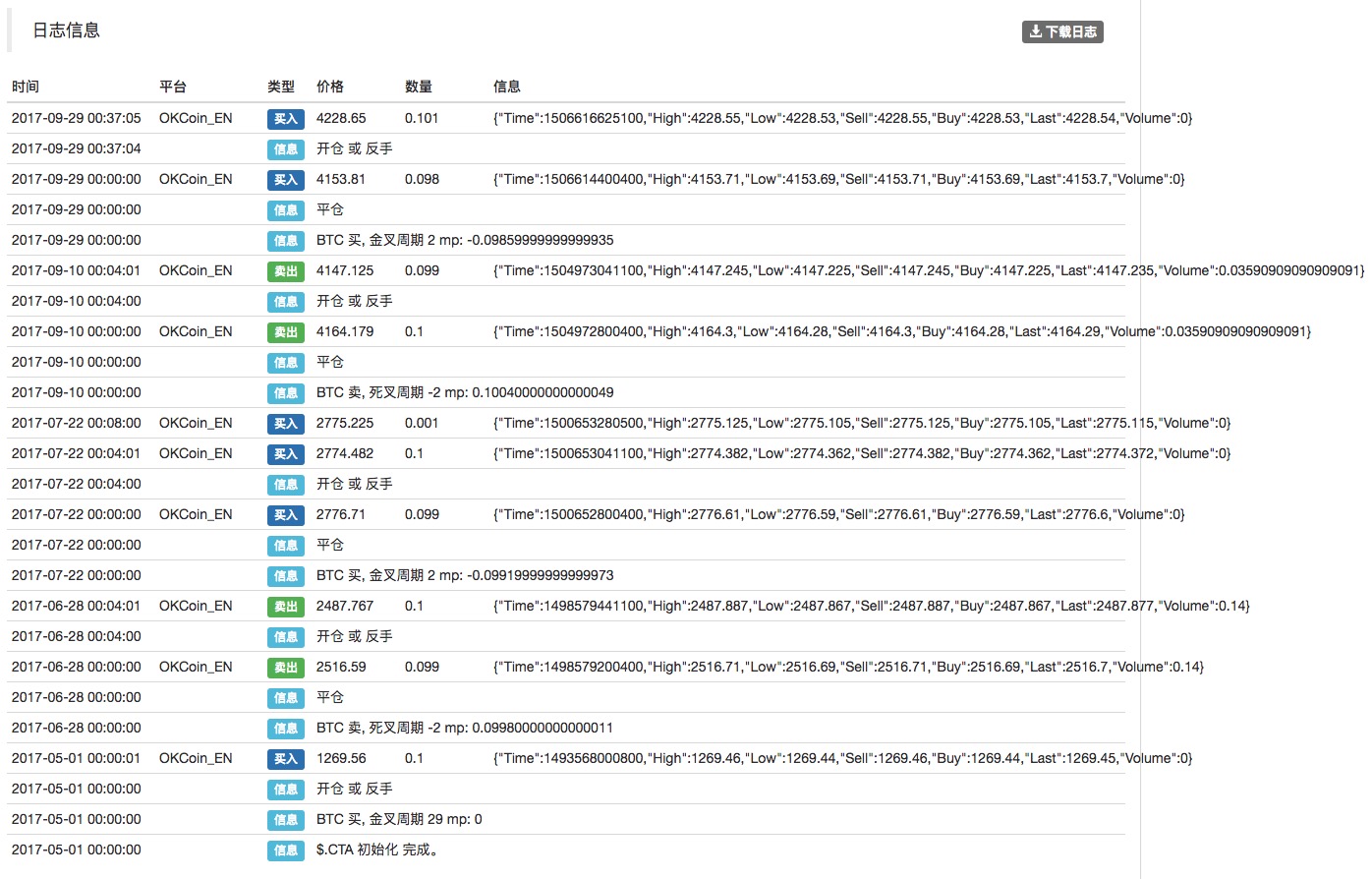

function main() {

$.CTA(exchanges[0], 0.01, function(r, mp, pair){ // 第一个参数是要做的交易所对象,第二个参数0.01是交易所要求的最小下单数量,第三个匿名函数function(){...}是回调函数,交易逻辑就写在这个函数中,该回调函数第一个参数r接收最新的K线数据,第二个参数接收持仓数,第三个参数接收交易对名称

if (r.length < 20) { // 判断K线柱数量

return

}

var emaSlow = TA.EMA(r, 20)

var emaFast = TA.EMA(r, 5)

var cross = _Cross(emaFast, emaSlow); // 判断指标相交状态,_Cross参看:https://www.fmz.com/bbs-topic/1140

if (mp <= 0 && cross > 1) {

Log(pair, "买, 金叉周期", cross, "mp:", mp);

return 0.1 * (mp < 0 ? 2 : 1) // 返回的数值就是要开仓的数量,正数是 开多,负数是开空,0是全部平掉。

} else if (mp >= 0 && cross < -1) {

Log(pair, "卖, 死叉周期", cross, "mp:", mp);

return -0.1 * (mp > 0 ? 2 : 1)

}

})

}

अधिक स्रोत कोड और पूर्ण लाइब्रेरी सामग्री के लिए, कृपया यहां जाएं: https://www.fmz.com/strategy/57267