मोमेंटम ब्रेकआउट रणनीति

अवलोकन

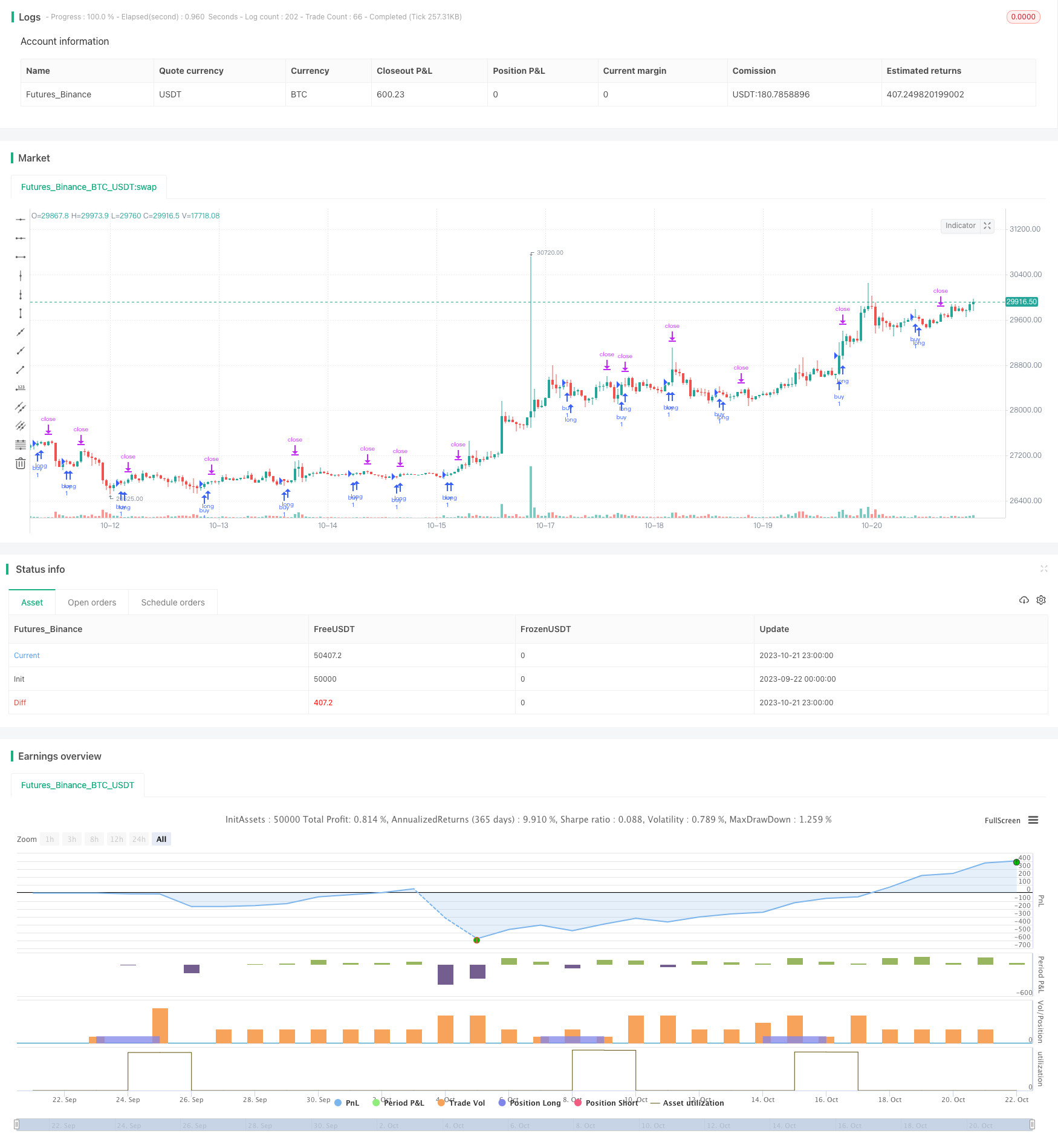

यह रणनीति एक गतिशील ब्रेकआउट ट्रेडिंग रणनीति है जो कि K लाइन और D लाइन पर आधारित है। यह K लाइन को ओवरसोल्ड क्षेत्र से वापस ओवरबॉय क्षेत्र में खरीदने के संकेत के रूप में उपयोग करता है ताकि स्टॉप-लॉस को ट्रैक किया जा सके।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित घटक शामिल हैंः

- सूचक सेटिंग

RSI सूचक के 14 चक्र Smoothed Stoch सूचक के K लाइन और D लाइन का उपयोग करें, क्रमशः 3 चक्र SMA को चिकना करें।

- सिग्नल निर्माण

जब K लाइन पर 20 को खरीदने के संकेत के रूप में पहना जाता है, तो खरीदारी की जाती है और स्थिति खोली जाती है।

- नुकसान को रोकने के तरीके

ट्रैक स्टॉप विधि का उपयोग करके, एक निश्चित ट्रैक स्टॉप दूरी सेट करें। साथ ही 20 चक्रों में सबसे कम बिंदु को स्टॉप बिट्स के रूप में सेट करें।

- पोजीशन गणना

प्रतिस्थापन अवधि के भीतर 20 चक्रों में न्यूनतम बिंदु और वर्तमान समापन मूल्य के बीच के अंक की दूरी की गणना करें। फिर स्वीकार्य डॉलर की रोक राशि और अंक की दूरी के आधार पर प्रत्येक बिंदु के मूल्य की गणना करें। अंत में, बिंदु मूल्य के आधार पर विशिष्ट स्थिति का आकार।

इस प्रकार, रणनीति ने ओवरबॉय क्षेत्र में पलटाव की गतिशीलता को प्रवेश संकेत के रूप में उपयोग किया, सटीक रूप से गणना की गई स्थिति प्रबंधन और स्टॉपलॉस को ट्रैक करने के लिए, गतिशीलता में पलटाव के व्यापार को लागू किया, और जोखिम को प्रभावी रूप से नियंत्रित किया।

रणनीतिक लाभ

इस रणनीति के कुछ फायदे हैं:

प्रवेश संकेत स्पष्ट है, ओवरसोल्ड क्षेत्र को तोड़ दिया गया है, गतिशीलता मजबूत है।

ट्रैक किए गए स्टॉप के साथ, स्टॉप को बाजार के अनुसार लचीला बनाया जा सकता है।

एकल हानि को प्रभावी ढंग से नियंत्रित करने के लिए, स्थिति में प्रवेश की सटीक गणना की जाती है।

एक सटीक स्टॉप लॉस प्राप्त करने के लिए रिटर्निंग चक्र के भीतर स्टॉप लॉस की गणना करें।

स्थिति की गणना सरल, स्पष्ट और आसान है।

रणनीति तर्क सरल और स्पष्ट है और इसे लागू करना आसान है।

कोड संरचना स्पष्ट है, इसे पढ़ना और पुनः उपयोग करना आसान है।

रणनीतिक जोखिम

इस रणनीति के कुछ जोखिम भी हैं:

स्टॉक खुद में उतार-चढ़ाव का जोखिम है। यदि यह चरम पर है, तो स्टॉप लॉस को ट्रिगर किया जा सकता है।

इस तरह के व्यापार के जोखिम के बारे में।

एकतरफा रुख, विपक्ष का फायदा नहीं उठा सकते

घटना की पृष्ठभूमि को प्रभावी ढंग से फ़िल्टर करने में असमर्थ। उदाहरण के लिए, एक आघात के दौरान, स्टॉप-लॉस को अक्सर ट्रिगर किया जा सकता है।

जोखिम प्रबंधन को निम्न तरीकों से अनुकूलित किया जा सकता हैः

पैरामीटर को अनुकूलित करें, प्रवेश की शर्तों को समायोजित करें, बहुत अधिक लेनदेन से बचें।

एकतरफा जोखिमों को कम करने के लिए समय सीमा को विभाजित करने और ढेरों में भंडारण करने के तरीके को अपनाना।

व्यापारिक पृष्ठभूमि के बारे में अधिक निर्णय लेने के लिए, प्रतिकूल परिस्थितियों में अधिक बार व्यापार करने से बचें।

स्टॉप लॉस रणनीति को अनुकूलित करें ताकि स्टॉप लॉस अतिसंवेदनशील न हो।

रणनीति अनुकूलन

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

स्टॉप रणनीति को अनुकूलित करें, स्टॉप को गतिशील रूप से ट्रैक करने, स्टॉप को अलग-अलग करने और स्टॉप को स्थानांतरित करने के तरीकों पर विचार करें, जिससे स्टॉप को और अधिक सुचारू बनाया जा सके।

बड़े पैमाने पर रुझानों का आकलन करने के लिए, व्यापारिक उतार-चढ़ाव से बचने के लिए। रुझानों का आकलन करने के लिए औसत रेखा, चैनल ब्रेक और अन्य तरीकों का संयोजन किया जा सकता है।

द्वि-दिशात्मक पोजीशन रखने पर विचार करें, रिवर्स पोजीशन जोड़ें, रिबाउन्ड स्थिति का लाभ उठाएं।

इस प्रकार, मशीन लर्निंग और अन्य तरीकों के माध्यम से पैरामीटर को स्वचालित रूप से अनुकूलित किया जा सकता है, जिससे पैरामीटर विभिन्न चरणों के लिए बेहतर रूप से अनुकूलित हो सकें।

स्थिति प्रबंधन रणनीतियों को अनुकूलित करें, निश्चित अनुपात, निश्चित धन आदि के अन्य तरीकों पर विचार करें, ताकि धन का उपयोग अधिक उचित हो सके।

अधिक फ़िल्टरिंग शर्तों को जोड़ें और बेहतर अवसरों के तहत व्यापार करें। जैसे कि संश्लेषित यातायात, ब्रीनिंग लाइन और अन्य संकेतक का अनुकूलन।

संक्षेप

इस रणनीति के समग्र एक सरल और स्पष्ट गतिशील तोड़ने की रणनीति है. यह एक अधिक सावधानीपूर्वक स्टॉप-लॉस का उपयोग करता है, प्रभावी रूप से एकल नुकसान को नियंत्रित करता है. लेकिन अभी भी विशिष्ट बाजार की स्थिति के लिए अनुकूलन समायोजन की आवश्यकता है, ताकि रणनीति के पैरामीटर को बाजार के लिए बेहतर रूप से अनुकूलित किया जा सके, रिटर्न और जोखिम के बीच बेहतर संतुलन बनाने के लिए अप्रभावी व्यापारिक संकेतों को फ़िल्टर किया जा सके। साथ ही, बड़े स्तर के रुझानों के निर्णय और स्थिति प्रबंधन को बढ़ाने के लिए रणनीति को अनुकूलित करने की दिशा भी है।

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value