ट्रेंड फॉलोइंग कम खरीदें उच्च बेचें रणनीति

अवलोकन

यह रणनीति बुरीन बैंड पर अपट्रेल, डाउनट्रेल और लंबी अवधि की चलती औसत की दिशा के संयोजन की गणना करके एक स्वचालित ट्रेडिंग रणनीति को प्राप्त करती है। इसकी अवधारणा स्टॉक की लंबी लाइन की दिशा का पालन करना है, कम लाइनों को खरीदने के लिए कम लाइनों को खरीदने के लिए, और उच्च लाइनों को बेचने के लिए।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित भागों के माध्यम से स्वचालित लेनदेन शामिल हैंः

बुरीन बैंड के ऊपर और नीचे की कक्षाओं की गणना करें: n चक्र मानक अंतर के करीब की गणना करके, बुरीन बैंड के माध्यम से ऊपर और नीचे की कक्षाएं प्राप्त करें।

लंबी और छोटी अवधि के रुझानों का आकलन करेंः लंबी अवधि के 300 चक्रों और छोटी अवधि के 20 चक्रों के एसएमए की गणना करें, शेयरों की समग्र प्रवृत्ति और वर्तमान चरण की प्रवृत्ति का आकलन करें।

खरीदें सिग्नलः जब एक करीबी ब्रीज़िंग ब्रीज़ को तोड़ता है और लंबे समय तक SMA ऊपर होता है, तो एक छोटी अवधि के SMA को ऊपर की ओर जाना शुरू होता है, जिसे एक खरीदें सिग्नल के रूप में माना जाता है।

बेचने का संकेतः जब एक करीबी ब्रीजिंग ब्रीज को पार करता है और लंबे समय तक SMA नीचे होता है, तो यह माना जाता है कि शॉर्ट-टर्म SMA गिरना शुरू कर देता है, जो कि एक बिक्री संकेत है।

ओसीओ समूहों का उपयोग रोक और रोक को सुनिश्चित करने के लिए।

इस तरह के डिजाइन के माध्यम से, एक ट्रेंड ट्रेडिंग रणनीति को लागू करने के लिए, एक बड़ी प्रवृत्ति के अनुरूप, स्वचालित रूप से शॉर्ट-टर्म समायोजन खरीद समय और ओवरबॉय पीक बेच समय की पहचान की जा सकती है।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैं:

स्वचालित रूप से ट्रेंड्स को पहचानने के लिए, मैन्युअल निर्णय की आवश्यकता नहीं है, जिससे ऑपरेशन की कठिनाई कम हो जाती है।

कम समय में खरीदारी के अवसरों को व्यवस्थित रूप से पकड़ें, ताकि कम समय में खरीदारी न करें।

उच्चतम स्तर से अधिक खरीदने के लिए बेचने के समय को व्यवस्थित रूप से पहचानें और समय पर लाभ कमाने के लिए।

स्टॉप लॉस और स्टॉप पॉइंट्स को सेट करके, जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है।

इस प्रकार, आप जीतने की संभावनाओं को बढ़ा सकते हैं।

इस प्रकार, आप ट्रेडों को ट्रैक कर सकते हैं और समय पर अपनी स्थिति को समायोजित कर सकते हैं।

रणनीति स्पष्ट और समझने में आसान है, और इसे बाद में अनुकूलित किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

अनुशंसित शेयरों का अनुचित चयन करने से ट्रेंड को ट्रैक करना मुश्किल हो सकता है।

अनुचित पैरामीटर सेट करने से लेनदेन की उच्च आवृत्ति या गलत समय हो सकता है।

अचानक घटनाओं ने रुझान को उलट दिया, जिससे नुकसान बढ़ सकता है।

स्टॉपलॉस को बहुत करीब से सेट किया गया है, जिससे स्टॉपलॉस बहुत बार हो सकता है।

व्यापार की कमी के कारण, व्यापार पूरी तरह से बंद हो सकता है।

कम प्रतिक्रिया समय के कारण ओवरफिट हो सकता है।

इसके विपरीत उपायों में शामिल हैंः अच्छी तरलता और स्पष्ट प्रवृत्ति वाले शेयरों का चयन करना; पैरामीटर को अनुकूलित करना ताकि इष्टतम प्रभाव हो; प्रमुख समाचारों को रोकने के लिए ध्यान देना; स्टॉप लॉस को उचित रूप से ढीला करना; वास्तविक लेनदेन की मात्रा का मूल्यांकन करना; स्थिरता परीक्षण के लिए रीमेक चक्र का विस्तार करना।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

ऑप्टिमाइज़ेशन पैरामीटर, जैसे कि ब्रिन बैंड चक्र, मानक अंतर गुणांक, और चलती औसत चक्र, सबसे अच्छा पैरामीटर संयोजन खोजने के लिए।

जोखिम को और अधिक नियंत्रित करने के लिए स्टॉप-ऑफ जैसे स्टॉप-ऑफ-ट्रैक और स्टॉप-ऑफ-औसत को जोड़ना।

स्थिति प्रबंधन को बढ़ाएं, स्थिति आकार को महत्वपूर्ण बिंदुओं के आधार पर समायोजित करें, और पूंजी उपयोग दक्षता का प्रबंधन करें।

कम मात्रा में अप्रभावी ब्रेकआउट से बचने के लिए व्यापारिक मात्रा के संकेतकों के संयोजन के साथ।

इस तरह से, हम एक मजबूत सूचक के साथ एक प्रमुख खरीद और बिक्री की दिशा निर्धारित कर सकते हैं।

मशीन लर्निंग एल्गोरिदम जोड़ना, पैरामीटर का स्वचालित अनुकूलन और रणनीति मूल्यांकन करना।

अन्य रणनीतियों के साथ संयोजन, एक बहु-नीति पोर्टफोलियो बनाने और स्थिरता बढ़ाने के लिए।

इन अनुकूलन के माध्यम से, रणनीति की प्रभावशीलता और स्थिरता को और बढ़ाया जा सकता है।

संक्षेप

इस रणनीति की समग्र विचार स्पष्ट और समझने में आसान है, यह समय को कम समय में खरीदने और बेचने के समय को व्यवस्थित रूप से पकड़ने के द्वारा प्रभावी रूप से शेयरों की प्रवृत्ति का पालन कर सकता है, जोखिम को नियंत्रित करने के आधार पर बेहतर रिटर्न प्राप्त कर सकता है। इस रणनीति को पैरामीटर अनुकूलन, स्टॉप लॉस में सुधार, स्थिति प्रबंधन आदि के माध्यम से आगे बढ़ाया जा सकता है। इस रणनीति में वास्तविक दुनिया में आवेदन की बहुत संभावना है। यह रणनीति स्वचालित प्रवृत्ति व्यापार के लिए एक अच्छा आधारभूत ढांचा प्रदान करती है।

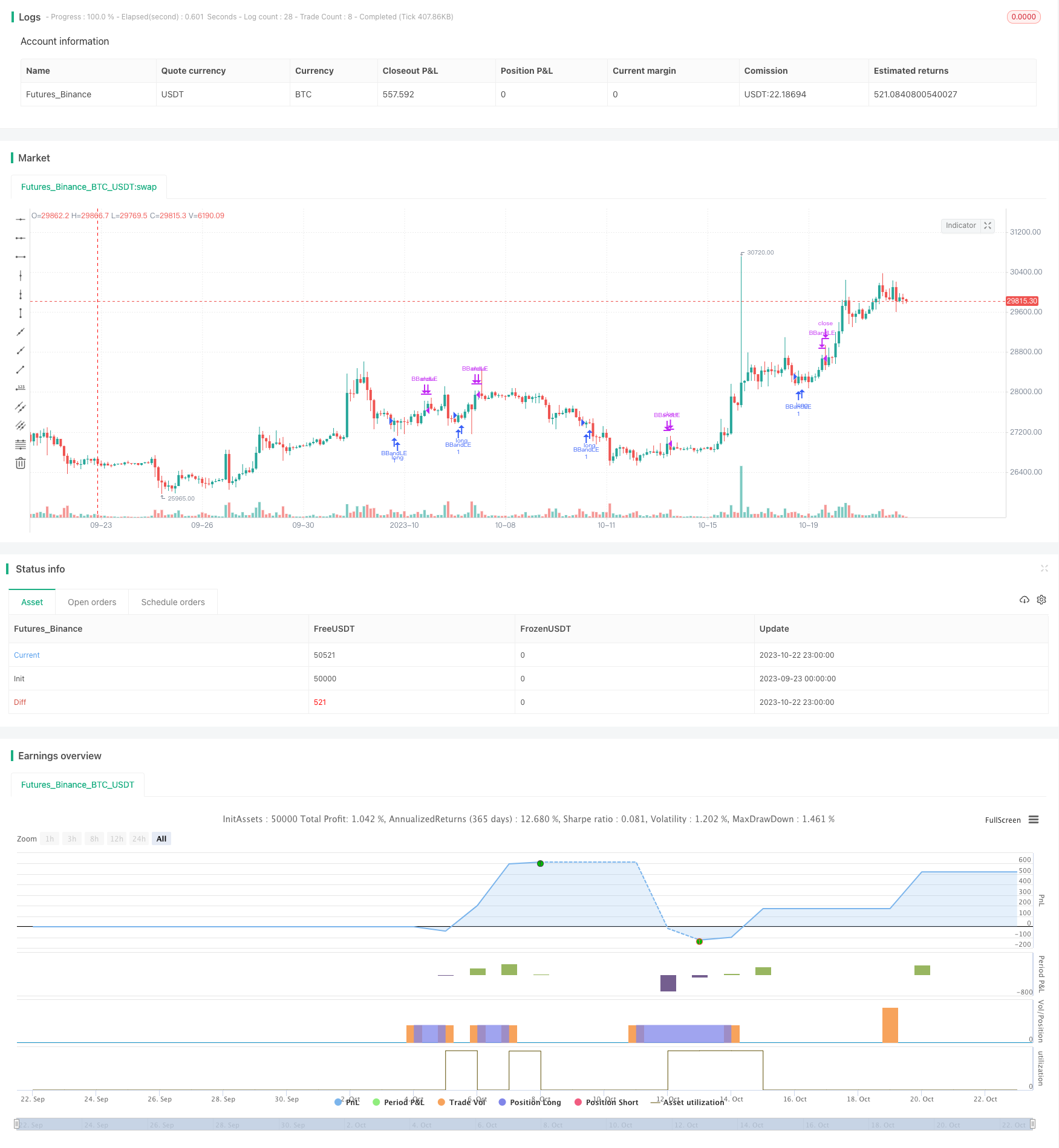

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Buy Dip Sell Rip Strategy", overlay=true)

source = close

length = input(15, minval=1)

mult = input(1.25, minval=0.001, maxval=50)

longMAPeriod = input(300, minval=5)

shortMAPeriod = input(20, minval=5)

basis = sma(source, length)

longMA = sma(source, longMAPeriod)

prevLongMA = sma(close[1],longMAPeriod)

shortMA = sma(source, shortMAPeriod)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = crossover(source, lower)

sellEntry = crossunder(source, upper)

if (source > lower and source[1] < lower)

if (longMA < source and shortMA>source)

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands", comment="BBandLE")

else

strategy.close("BBandSE")

else

strategy.cancel(id="BBandLE")

if (source > upper and source[1] < upper)

if (longMA > source and shortMA < source)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE")

else

strategy.close("BBandLE")

else

strategy.cancel(id="BBandSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)