ट्रेंड रिवर्सल वोलैटिलिटी संयुक्त रणनीति

अवलोकन

यह रणनीति एक संयुक्त रणनीति है जो प्रवृत्ति उलटा रणनीति और सांख्यिकीय अस्थिरता रणनीति को मजबूत व्यापारिक संकेतों के लिए जोड़ती है।

रणनीति सिद्धांत

इस रणनीति के दो भाग हैं:

रुझान उलटने की रणनीति

- 123 के साथ प्रवृत्ति में बदलाव का निर्धारण करें। विशेष रूप से, यदि समापन मूल्य लगातार 2 दिनों तक बढ़ता है, और 9 वें दिन स्टोचैस्टिक धीमी रेखा 50 से कम है, तो इसे उठाया जाता है; यदि समापन मूल्य लगातार 2 दिनों तक गिरता है, और 9 वें दिन स्टोचैस्टिक तेज रेखा 50 से अधिक है, तो इसे गिरा दिया जाता है।

सांख्यिकीय अस्थिरता रणनीति

- चरम मूल्य विधि का उपयोग करके हाल के 30 दिनों के लिए सांख्यिकीय अस्थिरता की गणना करें। यदि अस्थिरता 0.5% से अधिक है, तो यह उछाल है, और यदि यह 0.16% से कम है, तो यह गिरावट है।

अंत में, यदि दो रणनीतिक संकेत मेल खाते हैं, तो एक व्यापार संकेत उत्पन्न होता है; यदि यह मेल नहीं खाता है, तो व्यापार नहीं किया जाता है।

रणनीति का विश्लेषण

इस रणनीति में दो अलग-अलग प्रकार की रणनीतियों का संयोजन किया गया है, जो संकेतों की विश्वसनीयता को बढ़ा सकते हैं।

123 आकृति निर्णय ट्रेंड रिवर्स पॉइंट्स को सटीक रूप से पकड़ने में मदद करता है और अचानक कीमतों में बदलाव से भटकने से बचाता है।

सांख्यिकीय अस्थिरता दर हाल के महीनों में बाजार में उतार-चढ़ाव को दर्शाती है, जो उच्च अस्थिरता और व्यापार के अवसरों को फ़िल्टर करती है।

दोनों रणनीतियाँ परस्पर सत्यापित होती हैं और अधिक सटीक और विश्वसनीय व्यापारिक संकेतों के लिए बाजार के महत्वपूर्ण मोड़ को पकड़ने के लिए उपयोग की जाती हैं।

जोखिम विश्लेषण

123 फॉर्मूला पूरी तरह से झूठी घुसपैठ के जोखिम से बचने में सक्षम नहीं है। यदि कोई असामान्य कंपन होता है, तो सिग्नल गलत हो सकता है।

सांख्यिकीय अस्थिरता केवल ऐतिहासिक आंकड़ों को ध्यान में रखती है और भविष्य के अस्थिरता के रुझान की भविष्यवाणी नहीं कर सकती है। यदि बाजार में उतार-चढ़ाव अचानक बढ़ता या सिकुड़ता है, तो यह गलत संकेत देने के लिए भी आसान है।

दोनों रणनीतियाँ पैरामीटर अनुकूलन पर निर्भर करती हैं। यदि पैरामीटर गलत तरीके से सेट किए जाते हैं, तो सिग्नल की गुणवत्ता में भारी कमी आती है।

संयुक्त रणनीतियों ने विश्वसनीयता में सुधार किया है, लेकिन कुछ मजबूत एकल संकेतों को याद किया जा सकता है।

अनुकूलन दिशा

इस तरह के चुनावों के लिए मतदान की प्रक्रिया को और अधिक मापदंडों के साथ जोड़ा गया है, जैसे कि ब्रिन बैंड, केडीजे, आदि।

मशीन लर्निंग एल्गोरिदम को जोड़ना, और अधिक ऐतिहासिक डेटा का उपयोग करके प्रवृत्ति के उलट होने की संभावना का आकलन करना।

ध्वनि शोर से बचने के लिए कमजोर सिग्नल के साथ थ्रेशोल्ड फ़िल्टर करें।

पैरामीटर सेटिंग को अनुकूलित करें, विभिन्न किस्मों और चक्रों के लिए पैरामीटर को समायोजित करें।

संयुक्त रणनीति के जोखिम को नियंत्रित करने के लिए स्टॉप लॉस मैकेनिज्म को बढ़ाया गया।

संक्षेप

इस रणनीति के माध्यम से संयुक्त प्रवृत्ति उलटा रणनीति और सांख्यिकीय अस्थिरता रणनीति, संकेत की गुणवत्ता में सुधार, बाजार के महत्वपूर्ण मोड़ पर अधिक सटीक व्यापार निर्देश दे सकता है. लेकिन यह भी गलतफहमी के जोखिम और पैरामीटर अनुकूलन के मुद्दों पर ध्यान देने की जरूरत है. और अधिक संकेतकों और मशीन सीखने जैसे साधनों के साथ संयोजन में आगे अनुकूलन, अधिक स्थिर और विश्वसनीय व्यापार प्राप्त कर सकते हैं.

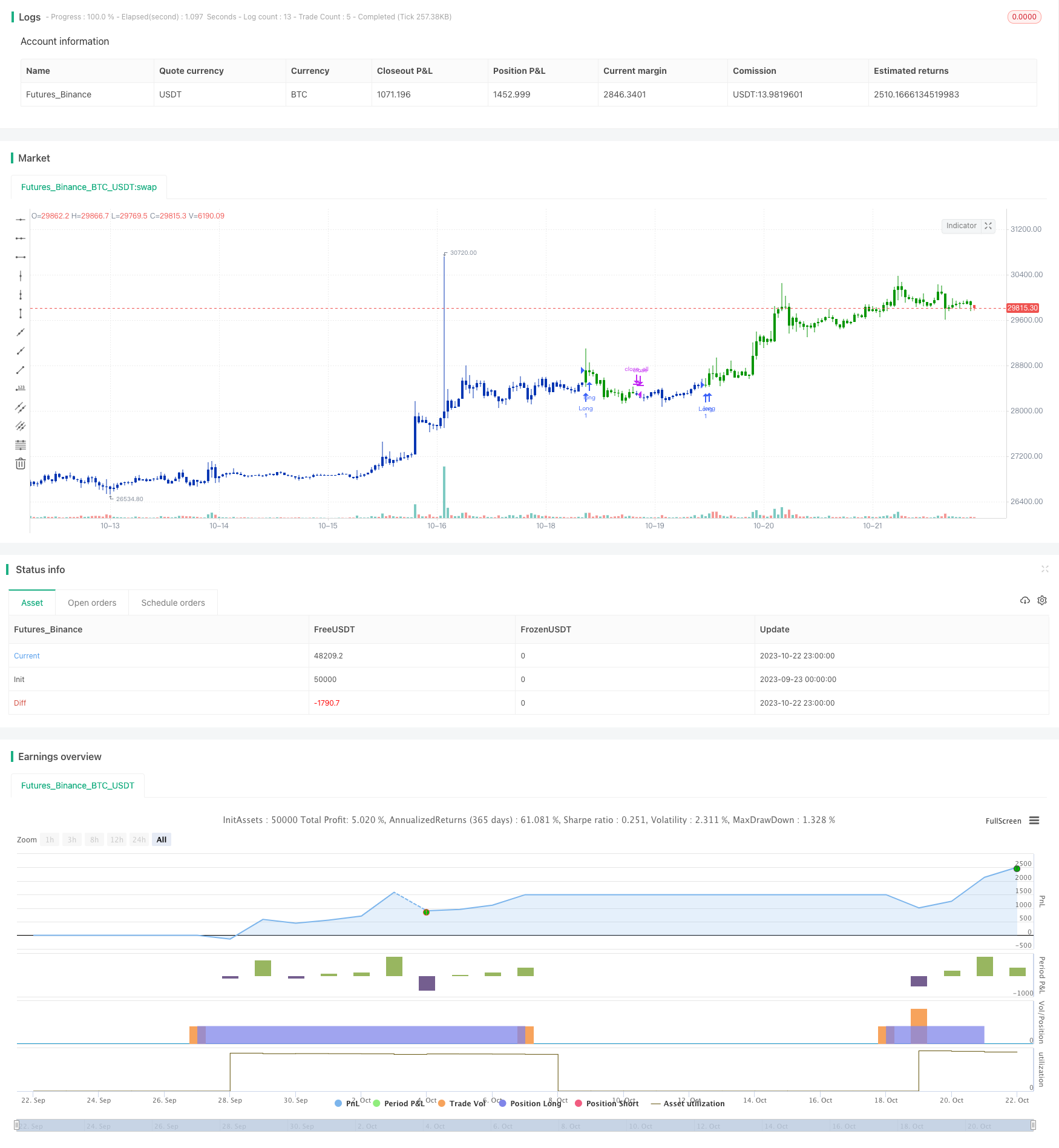

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/07/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SV(Length,TopBand,LowBand) =>

pos = 0.0

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos := iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Statistical Volatility", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Statistical Volatility ----")

LengthSV = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSV = SV(LengthSV,TopBand,LowBand)

pos = iff(posReversal123 == 1 and posSV == 1 , 1,

iff(posReversal123 == -1 and posSV == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )