सुचारू चलती औसत फिटिंग रणनीति

अवलोकन

यह रणनीति ब्रींड्स के संकेतकों का उपयोग करती है, जो रुझानों को निर्धारित करने के लिए है, और आरएसआई संकेतकों के साथ संयोजन में है ताकि ओवरबॉय को रोका जा सके, और ट्रेडिंग सिग्नल को और अधिक सत्यापित करने के लिए रबर एंटिटी फ़िल्टर और रंग फ़िल्टर। कुल मिलाकर, इस रणनीति का मुख्य विचार ट्रेंड की शुरुआत के दौरान खरीदना है, और ट्रेंड रिवर्स से पहले बाहर निकलना है, लाभ के लिए।

सिद्धांत

इस रणनीति में सबसे पहले बुरिन बैंड इंडिकेटर में डाउनलाइन का उपयोग किया जाता है, जब कीमत डाउनलाइन से नीचे होती है, तो इसे औपचारिक स्थिति के अवसर के रूप में देखा जाता है। ओवरबॉय से बचने के लिए, रणनीति में आरएसआई इंडिकेटर भी पेश किया गया है, जो आरएसआई को 30 से कम खरीदने के लिए एक खरीद संकेत उत्पन्न करने की आवश्यकता है। इसके अलावा, रणनीति में एक एरेंज एंटिटी फ़िल्टर भी सेट किया गया है, जो यह मांग करता है कि वर्तमान के-लाइन की इकाई पिछले 10 के-लाइन औसत से आधे से अधिक है। अंत में, रंग फ़िल्टर को खरीदने के लिए एरेंज ग्रीन की आवश्यकता होती है (सूर्यास्त) और आगे खरीदने के समय को सत्यापित करने के लिए।

जब कीमत ऊपर से ब्रिन बैंड के नीचे की ओर जाती है, तो आरएसआई 30 से कम होता है, और इकाई पर्याप्त होती है, तो ग्रीन के लाइन के लिए एक खरीद संकेत उत्पन्न होता है। और जब कीमत खुली है और इकाई औसत इकाई से आधे से अधिक है, तो ट्रेंड रिवर्स सिग्नल के लिए, इस समय स्थिति को बंद करें।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह पता लगाने में सक्षम है कि प्रवृत्ति कब शुरू हुई, और प्रवृत्ति के उलट होने से पहले बाहर निकलने के लिए, जिससे लाभ की संभावना अधिक हो। विशेष रूप से, मुख्य लाभ हैंः

ब्रिन बैंड सूचक प्रवृत्ति की दिशा का सटीक रूप से आकलन करता है। ब्रिन बैंड मूल्य आंदोलन का आकलन करने के लिए मूल्य उतार-चढ़ाव की सीमा को फिट करता है, और इस सूचक का उपयोग करके प्रवृत्ति की शुरुआत और अंत को प्रभावी ढंग से निर्धारित किया जा सकता है।

आरएसआई सूचक ओवरबॉय से बचता है. आरएसआई ओवरबॉय और ओवरसोल को मापता है, और आरएसआई के साथ मिलकर कीमतों में अल्पकालिक समायोजन के दौरान गलत खरीद से बचता है।

भौतिक फ़िल्टर संकेतों की विश्वसनीयता को बढ़ाता है। एक बड़ा भौतिक फ़िल्टर एक मजबूत दरार का प्रतिनिधित्व करता है, और भौतिक फ़िल्टर एक मजबूत दरार खरीदने की गारंटी देता है।

रंग फ़िल्टर खरीद समय की पुष्टि करता है. केवल खरीदा जब K लाइन हरे रंग की है, खरीद समय की सटीकता को फिर से सत्यापित कर सकते हैं.

खरीदारी के बाद, प्रवृत्ति को बदलने के लिए हरे रंग की ओर मुड़ें। व्यापारी अक्सर कहते हैं कि प्रवृत्ति को बदलना एक मोड़ है। प्रवृत्ति को बदलने के लिए हरे रंग की ओर मुड़ने का समय निर्धारित किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

ब्रिन बैंड संकेतक के लिए गलत सिग्नल की संभावना। जब बाजार में उतार-चढ़ाव होता है, तो ब्रिन बैंड भी गलत ब्रेकआउट सिग्नल दे सकता है।

स्टॉप को अनदेखा करने से घाटा बढ़ जाता है। इस रणनीति में स्टॉप को सेट नहीं किया गया है, और यदि गलत निर्णय लिया जाता है तो अधिक नुकसान हो सकता है।

फ़िल्टरिंग शर्तें बहुत सख्त हैं और खरीदारी के अवसर को याद कर सकती हैं। जब कई फ़िल्टरिंग शर्तों को एक साथ उपयोग किया जाता है, तो खरीदारी के अवसर को याद किया जा सकता है।

पैरामीटर और फ़िल्टर की स्थिति की सेटिंग को अनुकूलित और सत्यापित करने की आवश्यकता है, और फिक्स्ड डिस्क प्रभाव को भी सत्यापित करने की आवश्यकता है।

हरी पहेली का मतलब है कि रुझान में बदलाव अस्थिर है।

रणनीति के लिए जोखिम, नुकसान को नियंत्रित करने के लिए स्टॉप-लॉस सेट किया जा सकता है; फ़िल्टरिंग की स्थिति को अनुकूलित करें, खरीदारी को याद करने की संभावना को कम करें; सफलता की दर को बढ़ाने के लिए खरीदारी के समय को सत्यापित करने के लिए कई प्रकार के संकेतकों का उपयोग करें। इसके अलावा, रिटर्न्स को वास्तविक में सत्यापित करने की भी आवश्यकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

ब्रिन बैंड के मापदंडों को अनुकूलित करें, सबसे अच्छा संयोजन खोजें। विभिन्न चक्र लंबाई, मानक अंतर गुणांक आदि का परीक्षण किया जा सकता है।

RSI के विकल्प के रूप में विभिन्न ओवरबॉय और ओवरसोल सूचकांकों का परीक्षण करें। जैसे कि केडीजे, विलियम सूचकांक आदि।

जोखिम को नियंत्रित करने के लिए मोबाइल स्टॉप जोड़ें। रिटर्न्स डेटा के आधार पर उचित मोबाइल स्टॉप रणनीति निर्धारित करें।

फ़िल्टर शर्तों को अनुकूलित करें. विभिन्न आकारों के फ़िल्टर और चक्रों के लिए फ़िल्टर तत्वों का परीक्षण करें.

अन्य संकेतक सत्यापन संकेतों के साथ संयोजन का प्रयास करें। जैसे कि मात्रा की पुष्टि जैसे संकेतक।

विभिन्न उलटा संकेतों का परीक्षण करना। उदाहरण के लिए, प्रवृत्ति के उलट होने का निर्धारण करने के लिए समानांतर क्रॉसिंग जैसे संकेत।

विभिन्न बाजारों में रणनीति की प्रभावशीलता का मूल्यांकन करना।

संक्षेप

इस रणनीति में समग्र रूप से मजबूत प्रवृत्ति ट्रैकिंग क्षमता और अनुकूलनशीलता है। मुख्य लाभ यह है कि बुरिन बैंड का उपयोग करके प्रवृत्ति की दिशा और आरएसआई और फ़िल्टरिंग शर्तों को खरीदने के लिए समय सुनिश्चित करने के लिए किया जाता है। लेकिन कुछ जोखिम भी हैं, जिन्हें लक्षित रूप से अनुकूलन परीक्षण की आवश्यकता है। यदि पैरामीटर और नियमों को सत्यापित किया जा सकता है, तो बेहतर वास्तविक समय प्रभाव प्राप्त करने की उम्मीद है। कुल मिलाकर, इस रणनीति में कुछ व्यावहारिक मूल्य है।

/*backtest

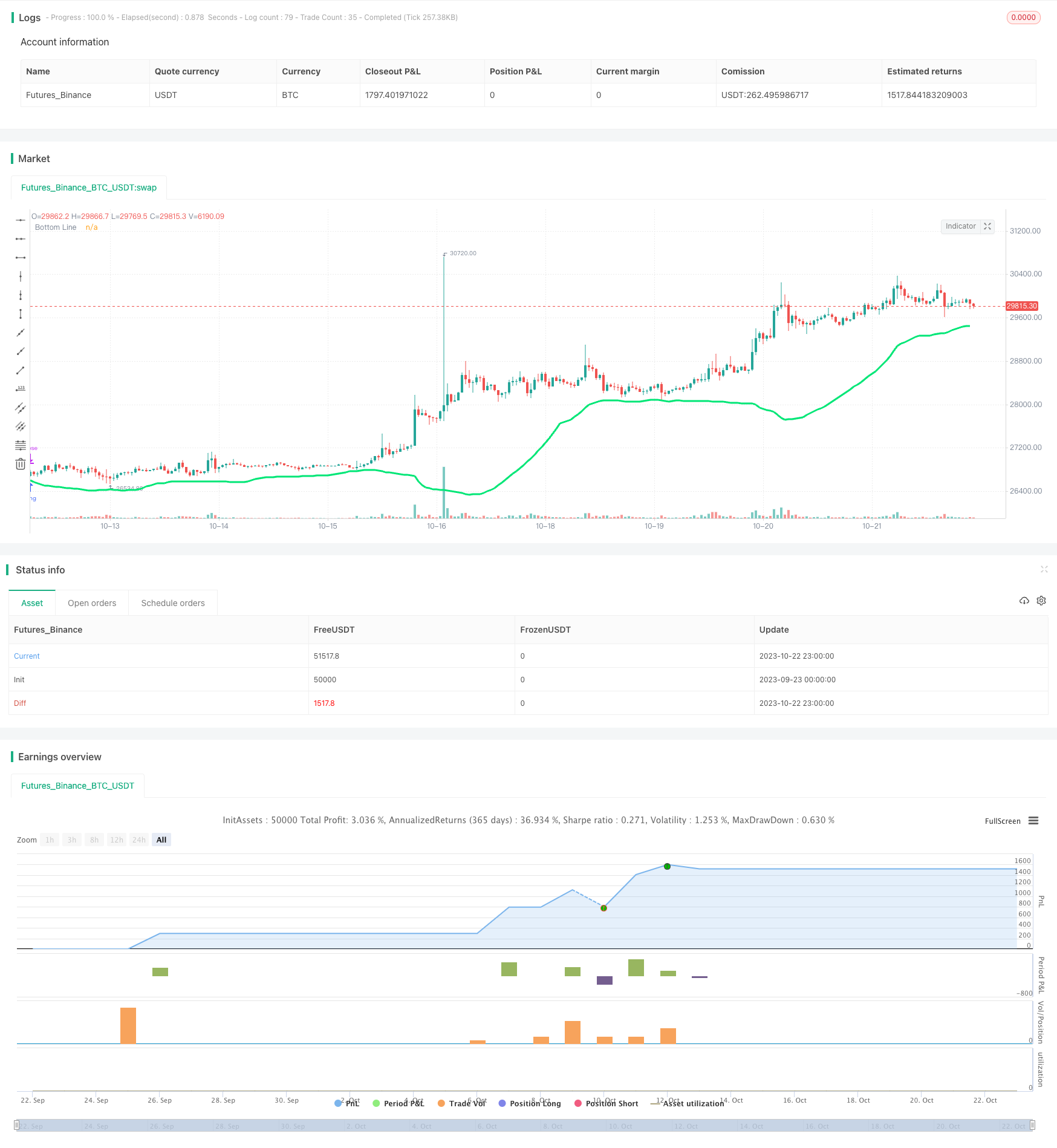

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//Donate: 3BMEXvKkuJLobJrcpMm12bKTZoCnojZTjh

//@version=2

strategy(title = "Noro's Wizard Strategy v1.1", shorttitle = "Wizard str 1.1", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 10)

//Settings

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

length = input(40, defval = 40, minval = 1, maxval = 200, title = "BB Period")

usebod = input(false, defval = false, title = "Use Body-Filter")

usecol = input(false, defval = false, title = "Use Color-Filter")

usersi = input(true, defval = true, title = "Use RSI-Filter")

showar = input(false, defval = false, title = "Show Arrows")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Bollinger

src = low

mult = 2

basis = sma(src, length)

dev = mult * stdev(src, length)

lower = basis - dev

plot(lower, color = lime, linewidth = 3, title="Bottom Line")

//Fast RSI Filter

fastup = rma(max(change(close), 0), 7)

fastdown = rma(-min(change(close), 0), 7)

rsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

rsif = rsi < 30 or usersi == false

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 2 or usebod == false

//Signals

up1 = low < lower and (close < open or usecol == false) and body and rsif

exit = close > open and nbody > abody / 2

//Arrows

needar = up1 and showar

plotarrow(needar ? 1 : na)

//Trading

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 : lot[1]

if up1

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()