इचिमोकू किन्को ह्यो रणनीति

अवलोकन

इचिमोकु तकनीकी संकेतकों के आधार पर एक दृष्टि संतुलन रणनीति, एक समान रेखा प्रणाली के संयोजन के साथ व्यापार संकेत उत्पन्न करती है। यह रणनीति Tenkan, Kijun और Senkou लाइनों का उपयोग करती है, जो मूल्य आंदोलन और प्रवृत्ति का आकलन करती है और खरीद और बिक्री संकेत उत्पन्न करती है।

रणनीति सिद्धांत

यह रणनीति मध्य डोनचियन फ़ंक्शन का उपयोग करती है, जो टेकन और किजुन की दो औसत रेखाओं की गणना करती है। टेकन रेखा पिछले 9 K लाइनों के उच्चतम और निम्नतम मूल्य का औसत है, जो अल्पकालिक संतुलन मूल्य का प्रतिनिधित्व करती है। किजुन रेखा पिछले 26 K लाइनों के उच्चतम और निम्नतम मूल्य का औसत है, जो मध्यम संतुलन मूल्य का प्रतिनिधित्व करती है।

Senkou A लाइन पिछले 52 K लाइनों के उच्चतम और निम्नतम मूल्य का औसत है, और 26 K लाइनों को पीछे की ओर स्थानांतरित करती है, जो दीर्घकालिक भविष्य के अग्रणी को दर्शाती है। Senkou B लाइन Tenkan लाइन और Kijun लाइन का औसत है, जो वर्तमान मूल्य केंद्र को दर्शाती है।

रणनीति यह निर्धारित करती है कि कीमतें अपेक्षाकृत मजबूत हैं जब वे सेंको ए और सेंको बी के साथ निकट मूल्य के संबंध में होती हैं। यह एक खरीद संकेत है जब यह सेंको ए लाइन को बंद करने के लिए ऊपर से गुजरता है, और यह एक बिक्री संकेत है जब यह सेंको बी लाइन को पार करता है।

pos चर वर्तमान स्थिति रखने की दिशा को रिकॉर्ड करता है. possig चर रिवर्स इनपुट पैरामीटर के आधार पर सिग्नल की दिशा को समायोजित करता है। अंत में, pos और possig के मूल्यों के आधार पर प्रवेश और निकास का न्याय करता है।

रणनीतिक लाभ

विभिन्न समय अवधि पर प्रवृत्ति में परिवर्तन को पकड़ने के लिए दो सेटों के विभिन्न पैरामीटर लंबाई के औसत रेखा संयोजन का उपयोग करना।

सेनकू ए लाइन अग्रिम में दीर्घकालिक रुझान परिवर्तन को दर्शाती है, और सेनकू बी लाइन वर्तमान संतुलन बिंदु विस्थापन को पकड़ती है, अग्रणी प्रणाली का गठन करती है।

प्रवृत्ति में एक स्पष्ट मोड़ के आधार पर मूल्य टूटने के बादल चार्ट के ऊपर और नीचे की सीमाओं को देखते हुए।

रुझान और अस्थिर बाजारों के लिए अनुकूलित।

क्लाउड आरेख/-/ द्वि-लाइन फोर्क विखंडन, फ़िल्टर करने योग्य झूठी ब्रेकआउट सिग्नल

रणनीतिक जोखिम

लंबी या छोटी अवधि के औसत रेखाओं के पार होने पर गलत संकेत उत्पन्न हो सकते हैं।

जब आप एक आघात डिस्क को संकलित करते हैं, तो क्लाउड ग्राफ सीमाओं को पार करने के लिए ऊपर और नीचे की ओर अक्सर ट्रेडों को खोलना संभव है।

क्लाउड फ़ॉर्क के अलग होने के कारण टूटने का खतरा।

ट्रेंडिंग मार्केटप्लेस, उच्च खरीद / निम्न बिक्री जोखिमों का पीछा करना।

रिवर्स ऑपरेशन सावधानी से किया जाना चाहिए, महाचक्र प्रवृत्ति की दिशा को ध्यान में रखा जाना चाहिए।

इस प्रकार, अनावश्यक लेनदेन की आवृत्ति को कम करने के लिए, औसत-रेखा पैरामीटर संयोजन को समायोजित करके और फ़िल्टर शर्तों को जोड़कर अनुकूलित किया जा सकता है।

रणनीति अनुकूलन दिशा

इष्टतम संतुलन बिंदु खोजने के लिए औसत रेखा पैरामीटर संयोजन का अनुकूलन करें

कम मात्रा में झूठी दरारों से बचने के लिए VOL संकेतक फ़िल्टर जोड़ें।

अन्य मापदंडों के साथ एक सहायक निर्णय के रूप में। जैसे MACD, KDJ आदि।

प्रवेश समय का अनुकूलन करें। जैसे कि क्लाउड चार्ट को तोड़ना, फिर देखें कि क्या समापन मूल्य टूट गया है या नहीं।

स्टॉप को अनुकूलित करने के तरीके, जैसे कि स्टॉप को ट्रैक करना, स्टॉप के अंतराल आदि।

ऑप्टिमाइज़ रिवर्स ट्रेडिंग रणनीतियाँ. रिवर्स स्पेस को महाचक्र के रुझानों के आधार पर निर्धारित किया जा सकता है.

संक्षेप

पहली नजर में संतुलन रणनीति एक समान रेखा ट्रेडिंग और क्लाउड चार्ट विश्लेषण के लाभ को एकीकृत करती है, जो प्रवृत्ति के मोड़ को निर्धारित करने में अद्वितीय लाभ प्रदान करती है। रणनीति सरल व्यावहारिक है, प्रवृत्ति और अस्थिरता के बाजारों के लिए उपयुक्त है, जो विभिन्न किस्मों और व्यापार शैली के लिए पैरामीटर अनुकूलन के माध्यम से अनुकूलित किया जा सकता है। हालांकि, ऑपरेशन के दौरान सावधानी बरतने की आवश्यकता होती है, बड़े चक्र विश्लेषण के साथ संयोजन में ऑपरेशन की दिशा निर्धारित की जानी चाहिए। निरंतर अनुकूलन के माध्यम से, स्थिर आय के लिए सूचकांक रणनीति बनाई जा सकती है।

/*backtest

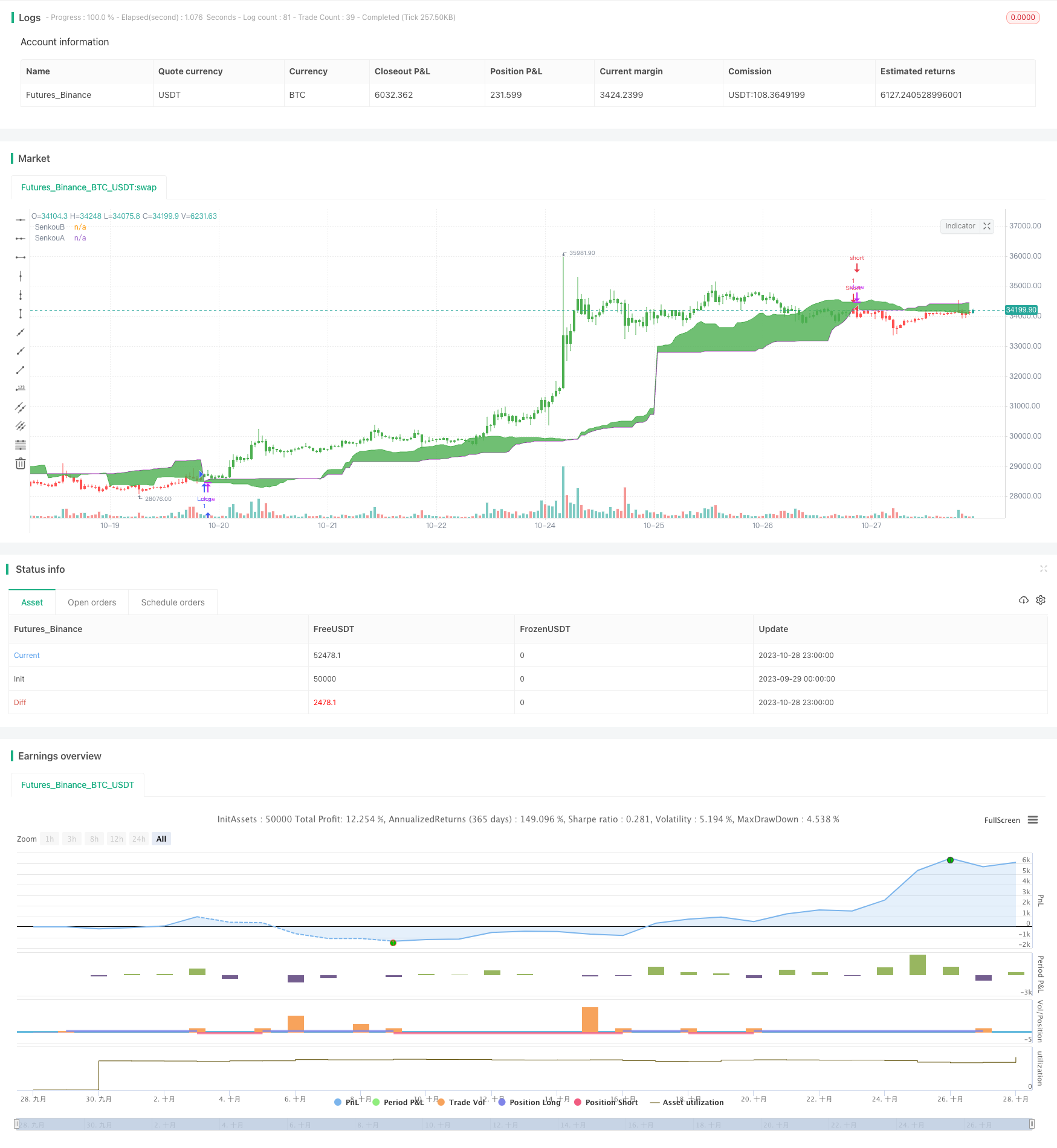

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 26/09/2018

// Ichimoku Strategy

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

middleDonchian(Length) =>

lower = lowest(Length)

upper = highest(Length)

avg(upper, lower)

strategy(title="Ichimoku2c Backtest", shorttitle="Ichimoku2c", overlay = true)

conversionPeriods = input(9, minval=1),

basePeriods = input(26, minval=1)

laggingSpan2Periods = input(52, minval=1),

displacement = input(26, minval=1)

reverse = input(false, title="Trade reverse")

Tenkan = middleDonchian(conversionPeriods)

Kijun = middleDonchian(basePeriods)

xChikou = close

SenkouA = middleDonchian(laggingSpan2Periods)

SenkouB = (Tenkan[basePeriods] + Kijun[basePeriods]) / 2

A = plot(SenkouA[displacement], color=purple, title="SenkouA")

B = plot(SenkouB, color=green, title="SenkouB")

pos = iff(close < SenkouA[displacement], -1,

iff(close > SenkouB, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

fill(A, B, color=green)