दोहरी लाइन ट्रैकिंग एल्गोरिदमिक ट्रेडिंग रणनीति

अवलोकन

इस रणनीति का उपयोग मुख्य रूप से समानांतर क्रॉसिंग सिद्धांत का उपयोग करता है, आरएसआई सूचक रिवर्स सिग्नल के साथ, और अनुकूलित द्वि-लाइन ट्रैकिंग एल्गोरिथ्म समानांतर क्रॉसिंग ट्रेडों को प्राप्त करने के लिए। रणनीति दो अलग-अलग अवधि के समानांतर क्रॉसिंग को ट्रैक करती है, एक तेज़ समानांतर ट्रेंड को ट्रैक करती है, दूसरी धीमी समानांतर ट्रेंड को ट्रैक करती है। जब तेज़ समानांतर ट्रेंड धीमी समानांतर को पार करता है, तो यह संकेत देता है कि अल्पकालिक ट्रेंड ऊपर है, और खरीदा जा सकता है; जब तेज़ समानांतर ट्रेंड धीमी समानांतर को पार करता है, तो यह संकेत देता है कि अल्पकालिक ट्रेंड समाप्त हो गया है, और इसे बंद कर दिया जाना चाहिए।

रणनीति सिद्धांत

दीर्घकालिक और अल्पकालिक रुझानों का प्रतिनिधित्व करने वाले विभिन्न मापदंडों के दो सेटों के लिए VWAP औसत की गणना करना

- धीमी गति से चलती परदा रेखा और बेंचमार्क गणना की दीर्घकालिक प्रवृत्ति

- त्वरित क्षितिज रेखा और बेंचमार्क रेखा की गणना में अल्पकालिक रुझान

धीमी औसत रेखा और तेज़ औसत रेखा के रूप में क्रमशः दो सेटों के बीच का औसत लें

बुलिन बैंड के सूचकांक की गणना करने के लिए

- मध्य रेखा तेज औसत रेखा और धीमी औसत रेखा का औसत है

- ब्रिन बैंड को ट्रैक पर और नीचे जाने के लिए इस्तेमाल किया गया

टीएसवी सूचकांक की गणना करें

- TSV 0 से अधिक का मतलब है कि वृद्धि की ताकत गिरावट की ताकत से अधिक है

- टीएसवी अपने ईएमए से बड़ा है

आरएसआई सूचकांक को ओवरबॉट और ओवरसोल्ड के रूप में गणना करें

- आरएसआई 30 से नीचे ओवरसोल्ड है, खरीद सकते हैं

- आरएसआई 70 से ऊपर है, तो यह ओवरबॉय है, और इसे बेचा जाना चाहिए

प्रवेश की शर्तें:

- धीमी औसत रेखा को तेज औसत रेखा पर पार करें

- बंद मूल्य पर ब्रिन पट्टी पर पटरी

- टीएसवी 0 से बड़ा है और ईएमए से बड़ा है

- RSI 30 से नीचे

खेल की शर्तें:

- धीमी औसत रेखा के नीचे तेज औसत रेखा पार करना

- RSI 70 से ऊपर

श्रेष्ठता विश्लेषण

एक द्वि-समान-रेखा प्रणाली का उपयोग करना जो एक साथ दीर्घकालिक और अल्पकालिक रुझानों को पकड़ता है

आरएसआई सूचकांक ने ओवरबॉट क्षेत्र में खरीदने और ओवरबॉट क्षेत्र में बेचने से परहेज किया

टीएसवी सूचकांक प्रवृत्ति का समर्थन करने के लिए पर्याप्त लेनदेन सुनिश्चित करता है

ब्रिन बैंड का उपयोग करते हुए महत्वपूर्ण सफलताएं

कई सूचकांक संयोजनों के साथ, एक प्रभावी फ़िल्टर

जोखिम विश्लेषण

सम-रेखा प्रणाली गलत संकेतों के लिए अतिसंवेदनशील है और सहायक सूचक फ़िल्टरिंग की आवश्यकता होती है

आरएसआई के पैरामीटर को अनुकूलित करने की आवश्यकता है, अन्यथा यह खरीद और बिक्री के बिंदु को याद कर सकता है

टीएसवी सूचकांक भी पैरामीटर के प्रति संवेदनशील है और सावधानीपूर्वक परीक्षण की आवश्यकता है

ब्रेकिंग ब्रिन को पटरी पर लाना एक झूठी सफलता हो सकती है, जिसे सत्यापित करने की आवश्यकता है

बहु-सूचक संयोजन, पैरामीटर अनुकूलन मुश्किल है, अति-अनुकूलन के लिए आसान है

अपर्याप्त प्रशिक्षण और परीक्षण डेटा के कारण वक्रता मिलान संभव है

अनुकूलन दिशा

सबसे अच्छा संयोजन खोजने के लिए अधिक चक्रों का परीक्षण करें

अन्य संकेतकों की कोशिश करें जैसे कि MACD, KD विकल्प या RSI संयोजन

पैरामीटर का अनुकूलन करने के लिए वाकल फॉरवर्ड विश्लेषण का लाभ उठाएं

एकल हानि को नियंत्रित करने के लिए अतिरिक्त स्टॉप-लॉस रणनीति

मशीन लर्निंग मॉडल में सहायक सिग्नल निर्णय को शामिल करने पर विचार करें

विभिन्न बाजारों के लिए मापदंडों को समायोजित करें, एकल मापदंडों के संयोजन पर अत्यधिक निर्भर न हों

संक्षेप

इस रणनीति के माध्यम से द्वि-समान रेखा प्रणाली लंबी और छोटी अवधि के रुझान को पकड़ने के लिए, और आरएसआई, टीएसवी, और ब्लिंडिंग जैसे कई संकेतकों का उपयोग कर संकेतों को फ़िल्टर. रणनीति का लाभ यह है कि यह लंबे समय तक बढ़ती लहरों को पकड़ने के लिए अनुक्रमिक रूप से किया जा सकता है. लेकिन कुछ झूठे संकेत जोखिम भी हैं, जो जोखिम को कम करने के लिए पैरामीटर को और अधिक अनुकूलित करने और रोक को नियंत्रित करने की आवश्यकता है. कुल मिलाकर, यह रणनीति प्रवृत्ति ट्रैकिंग और उलटा संकेतकों के संयोजन में है, जो लंबी लाइन पर बाजार में बढ़ते समय अधिक प्रभावी होती है, लेकिन विभिन्न बाजारों के लिए पैरामीटर को समायोजित करने की आवश्यकता होती है।

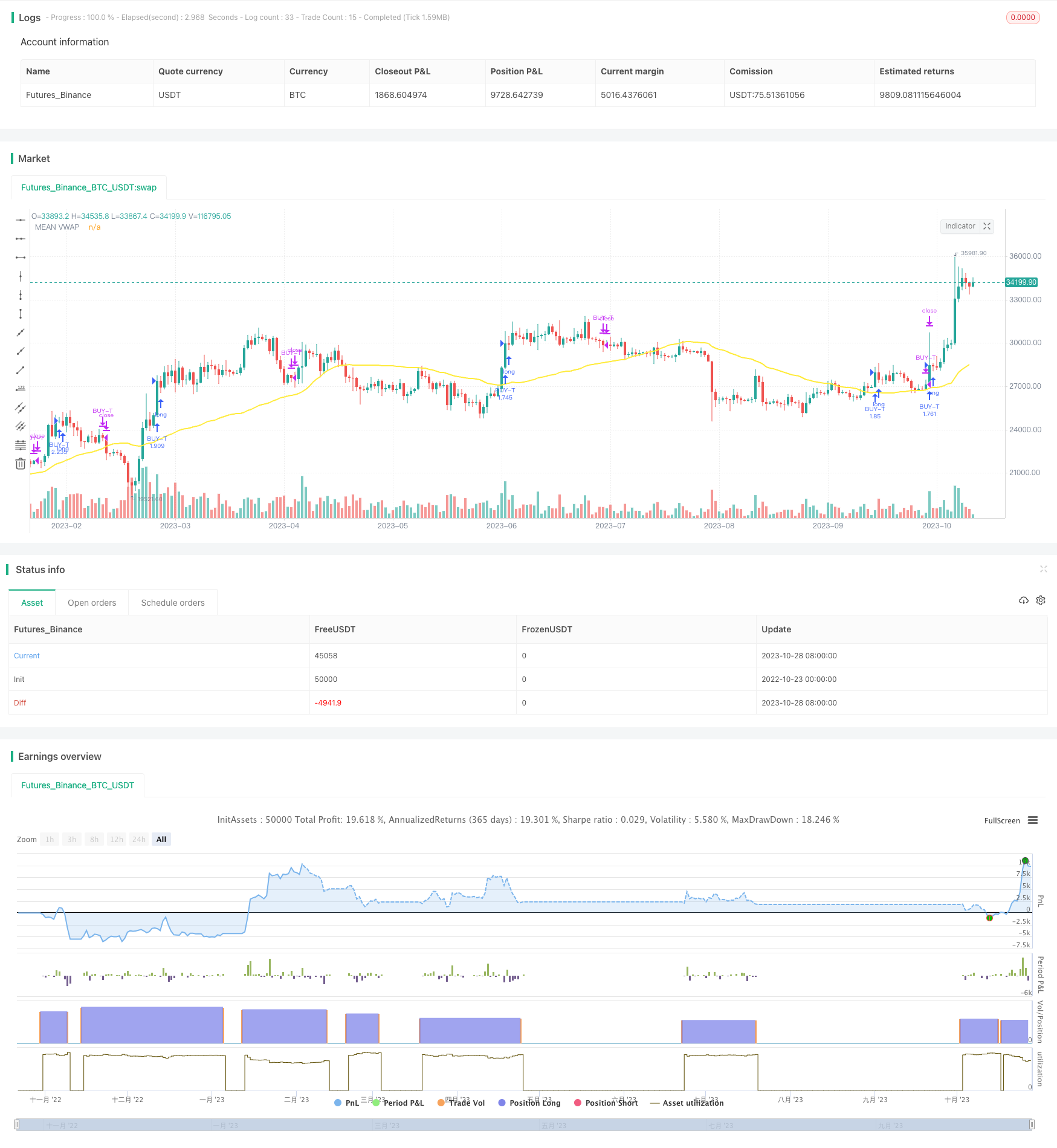

/*backtest

start: 2022-10-23 00:00:00

end: 2023-10-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// Credits

// "Vwap with period" code which used in this strategy to calculate the leadLine was written by "neolao" active on https://tr.tradingview.com/u/neolao/

// "TSV" code which used in this strategy was written by "liw0" active on https://www.tradingview.com/u/liw0. The code is corrected by "vitelot" December 2018.

// "Vidya" code which used in this strategy was written by "everget" active on https://tr.tradingview.com/u/everget/

strategy("HYE Combo Market [Strategy] (Vwap Mean Reversion + Trend Hunter)", overlay = true, initial_capital = 1000, default_qty_value = 100, default_qty_type = strategy.percent_of_equity, commission_value = 0.025)

//Strategy inputs

source = input(title = "Source", defval = close, group = "Mean Reversion Strategy Inputs")

smallcumulativePeriod = input(title = "Small VWAP", defval = 8, group = "Mean Reversion Strategy Inputs")

bigcumulativePeriod = input(title = "Big VWAP", defval = 10, group = "Mean Reversion Strategy Inputs")

meancumulativePeriod = input(title = "Mean VWAP", defval = 50, group = "Mean Reversion Strategy Inputs")

percentBelowToBuy = input(title = "Percent below to buy %", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiPeriod = input(title = "Rsi Period", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiEmaPeriod = input(title = "Rsi Ema Period", defval = 5, group = "Mean Reversion Strategy Inputs")

rsiLevelforBuy = input(title = "Maximum Rsi Level for Buy", defval = 30, group = "Mean Reversion Strategy Inputs")

slowtenkansenPeriod = input(9, minval=1, title="Slow Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

slowkijunsenPeriod = input(13, minval=1, title="Slow Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fasttenkansenPeriod = input(3, minval=1, title="Fast Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fastkijunsenPeriod = input(7, minval=1, title="Fast Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

BBlength = input(20, minval=1, title= "Bollinger Band Length", group = "Trend Hunter Strategy Inputs")

BBmult = input(2.0, minval=0.001, maxval=50, title="Bollinger Band StdDev", group = "Trend Hunter Strategy Inputs")

tsvlength = input(20, minval=1, title="TSV Length", group = "Trend Hunter Strategy Inputs")

tsvemaperiod = input(7, minval=1, title="TSV Ema Length", group = "Trend Hunter Strategy Inputs")

length = input(title="Vidya Length", type=input.integer, defval=20, group = "Trend Hunter Strategy Inputs")

src = input(title="Vidya Source", type=input.source, defval= hl2 , group = "Trend Hunter Strategy Inputs")

// Vidya Calculation

getCMO(src, length) =>

mom = change(src)

upSum = sum(max(mom, 0), length)

downSum = sum(-min(mom, 0), length)

out = (upSum - downSum) / (upSum + downSum)

out

cmo = abs(getCMO(src, length))

alpha = 2 / (length + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group = "Strategy Date Range")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group = "Strategy Date Range")

startYear = input(title="Start Year", type=input.integer,

defval=2000, minval=1800, maxval=2100, group = "Strategy Date Range")

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group = "Strategy Date Range")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group = "Strategy Date Range")

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100, group = "Strategy Date Range")

inDateRange = true

// Mean Reversion Strategy Calculation

typicalPriceS = (high + low + close) / 3

typicalPriceVolumeS = typicalPriceS * volume

cumulativeTypicalPriceVolumeS = sum(typicalPriceVolumeS, smallcumulativePeriod)

cumulativeVolumeS = sum(volume, smallcumulativePeriod)

smallvwapValue = cumulativeTypicalPriceVolumeS / cumulativeVolumeS

typicalPriceB = (high + low + close) / 3

typicalPriceVolumeB = typicalPriceB * volume

cumulativeTypicalPriceVolumeB = sum(typicalPriceVolumeB, bigcumulativePeriod)

cumulativeVolumeB = sum(volume, bigcumulativePeriod)

bigvwapValue = cumulativeTypicalPriceVolumeB / cumulativeVolumeB

typicalPriceM = (high + low + close) / 3

typicalPriceVolumeM = typicalPriceM * volume

cumulativeTypicalPriceVolumeM = sum(typicalPriceVolumeM, meancumulativePeriod)

cumulativeVolumeM = sum(volume, meancumulativePeriod)

meanvwapValue = cumulativeTypicalPriceVolumeM / cumulativeVolumeM

rsiValue = rsi(source, rsiPeriod)

rsiEMA = ema(rsiValue, rsiEmaPeriod)

buyMA = ((100 - percentBelowToBuy) / 100) * bigvwapValue[0]

inTrade = strategy.position_size > 0

notInTrade = strategy.position_size <= 0

if(crossunder(smallvwapValue, buyMA) and rsiEMA < rsiLevelforBuy and close < meanvwapValue and inDateRange and notInTrade)

strategy.entry("BUY-M", strategy.long)

if(close > meanvwapValue or not inDateRange)

strategy.close("BUY-M")

// Trend Hunter Strategy Calculation

// Slow Tenkan Sen Calculation

typicalPriceTS = (high + low + close) / 3

typicalPriceVolumeTS = typicalPriceTS * volume

cumulativeTypicalPriceVolumeTS = sum(typicalPriceVolumeTS, slowtenkansenPeriod)

cumulativeVolumeTS = sum(volume, slowtenkansenPeriod)

slowtenkansenvwapValue = cumulativeTypicalPriceVolumeTS / cumulativeVolumeTS

// Slow Kijun Sen Calculation

typicalPriceKS = (high + low + close) / 3

typicalPriceVolumeKS = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKS = sum(typicalPriceVolumeKS, slowkijunsenPeriod)

cumulativeVolumeKS = sum(volume, slowkijunsenPeriod)

slowkijunsenvwapValue = cumulativeTypicalPriceVolumeKS / cumulativeVolumeKS

// Fast Tenkan Sen Calculation

typicalPriceTF = (high + low + close) / 3

typicalPriceVolumeTF = typicalPriceTF * volume

cumulativeTypicalPriceVolumeTF = sum(typicalPriceVolumeTF, fasttenkansenPeriod)

cumulativeVolumeTF = sum(volume, fasttenkansenPeriod)

fasttenkansenvwapValue = cumulativeTypicalPriceVolumeTF / cumulativeVolumeTF

// Fast Kijun Sen Calculation

typicalPriceKF = (high + low + close) / 3

typicalPriceVolumeKF = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKF = sum(typicalPriceVolumeKF, fastkijunsenPeriod)

cumulativeVolumeKF = sum(volume, fastkijunsenPeriod)

fastkijunsenvwapValue = cumulativeTypicalPriceVolumeKF / cumulativeVolumeKF

// Slow LeadLine Calculation

lowesttenkansen_s = lowest(slowtenkansenvwapValue, slowtenkansenPeriod)

highesttenkansen_s = highest(slowtenkansenvwapValue, slowtenkansenPeriod)

lowestkijunsen_s = lowest(slowkijunsenvwapValue, slowkijunsenPeriod)

highestkijunsen_s = highest(slowkijunsenvwapValue, slowkijunsenPeriod)

slowtenkansen = avg(lowesttenkansen_s, highesttenkansen_s)

slowkijunsen = avg(lowestkijunsen_s, highestkijunsen_s)

slowleadLine = avg(slowtenkansen, slowkijunsen)

// Fast LeadLine Calculation

lowesttenkansen_f = lowest(fasttenkansenvwapValue, fasttenkansenPeriod)

highesttenkansen_f = highest(fasttenkansenvwapValue, fasttenkansenPeriod)

lowestkijunsen_f = lowest(fastkijunsenvwapValue, fastkijunsenPeriod)

highestkijunsen_f = highest(fastkijunsenvwapValue, fastkijunsenPeriod)

fasttenkansen = avg(lowesttenkansen_f, highesttenkansen_f)

fastkijunsen = avg(lowestkijunsen_f, highestkijunsen_f)

fastleadLine = avg(fasttenkansen, fastkijunsen)

// BBleadLine Calculation

BBleadLine = avg(fastleadLine, slowleadLine)

// Bollinger Band Calculation

basis = sma(BBleadLine, BBlength)

dev = BBmult * stdev(BBleadLine, BBlength)

upper = basis + dev

lower = basis - dev

// TSV Calculation

tsv = sum(close>close[1]?volume*(close-close[1]):close<close[1]?volume*(close-close[1]):0,tsvlength)

tsvema = ema(tsv, tsvemaperiod)

// Rules for Entry & Exit

if(fastleadLine > fastleadLine[1] and slowleadLine > slowleadLine[1] and tsv > 0 and tsv > tsvema and close > upper and close > vidya and inDateRange and notInTrade)

strategy.entry("BUY-T", strategy.long)

if((fastleadLine < fastleadLine[1] and slowleadLine < slowleadLine[1]) or not inDateRange)

strategy.close("BUY-T")

// Plots

plot(meanvwapValue, title="MEAN VWAP", linewidth=2, color=color.yellow)

//plot(vidya, title="VIDYA", linewidth=2, color=color.green)

//colorsettingS = input(title="Solid Color Slow Leadline", defval=false, type=input.bool)

//plot(slowleadLine, title = "Slow LeadLine", color = colorsettingS ? color.aqua : slowleadLine > slowleadLine[1] ? color.green : color.red, linewidth=3)

//colorsettingF = input(title="Solid Color Fast Leadline", defval=false, type=input.bool)

//plot(fastleadLine, title = "Fast LeadLine", color = colorsettingF ? color.orange : fastleadLine > fastleadLine[1] ? color.green : color.red, linewidth=3)

//p1 = plot(upper, "Upper BB", color=#2962FF)

//p2 = plot(lower, "Lower BB", color=#2962FF)

//fill(p1, p2, title = "Background", color=color.blue)

//plot(smallvwapValue, color=#13C425, linewidth=2)

//plot(bigvwapValue, color=#CA1435, linewidth=2)