डबल मूविंग एवरेज बोलिंगर बैंड ट्रेंड फॉलोइंग रणनीति

अवलोकन

इस रणनीति में बुरिन बैंड की दोहरी औसत रेखा पर आधारित ट्रेडिंग निर्णयों का पालन किया जाता है। यह बुरिन बैंड के निचले ट्रैक के समीकरण और फैलाव का उपयोग करके प्रवृत्ति में बदलाव का आकलन करता है, बुरिन बैंड के निचले ट्रैक के पास खरीदता है, ऊपरी ट्रैक के पास बेचता है, कम खरीदता है और बेचता है, लाभ के लिए बाहर निकलता है।

रणनीति सिद्धांत

इस रणनीति में ब्रिन बैंड के सरल और उन्नत ब्रिन बैंड दोनों संस्करणों को एक साथ लागू किया गया है।

सरल ब्रिन बैंड समापन मूल्य के साथ SMA की गणना के लिए मध्यवर्ती रेखा है, और ईएमए की गणना के लिए मध्यवर्ती रेखा है जो ब्रीनिंग बैंड को समापन मूल्य के साथ बढ़ाता है।

ऊपर और नीचे की कक्षाओं को मध्य कक्षा ± एन गुना मानक अंतर के माध्यम से गणना की जाती है।

रणनीति ब्रीड के ऊपर और नीचे के बीच की दूरी के आधार पर प्रवृत्ति का न्याय करती है, जब प्रसार निर्धारित सीमा से कम होता है, तो यह संकेत देता है कि प्रवृत्ति की सीमा में प्रवेश किया जा रहा है, और प्रवृत्ति का पालन करने के लिए व्यापार किया जा सकता है।

विशेष रूप से, जब कीमत नीचे की ओर जा रही है, तो अधिक खरीदें, और जब यह ऊपर की ओर जा रहा है, तो बेचना। स्टॉप लॉस का तरीका एक निश्चित स्टॉप लॉस प्रतिशत है, और स्टॉप लॉस को ट्रैक करने का विकल्प है।

लक्षित लाभ मध्य या ऊपरी पटरी के पास एक निष्क्रिय स्थिति चुनने पर निर्भर करता है।

इस रणनीति के तहत, यह भी चुना जा सकता है कि केवल लाभदायक बिक्री के लिए बिक्री की जाए ताकि नुकसान से बचा जा सके।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

- डबल ब्रिन बेल्ट का संयोजन, निर्णय लेने की दक्षता में सुधार

सरल और उन्नत ब्रिनबैंड का उपयोग करें, दोनों प्रकार के ब्रिनबैंड के प्रभावों की तुलना करें, बेहतर संस्करण चुनें, और निर्णय लेने की दक्षता में सुधार करें।

- ब्रिन बैंडवे की चौड़ाई के आधार पर प्रवृत्ति की डिग्री

जब ब्रिन बैंड के माध्यम से संकुचित होता है, तो यह प्रवृत्ति में प्रवेश करने का संकेत देता है, और प्रवृत्ति के साथ व्यापार करने की संभावना अधिक होती है।

- लचीला स्टॉप लॉस

एकल हानि को नियंत्रित करने के लिए एक निश्चित प्रतिशत स्टॉप लॉस का उपयोग करना। इसके अलावा, मध्य-रेल या ऊपरी-रेल के पास स्टॉप को चुनना संभव है, और अधिक लाभ को लॉक करने के लिए स्टॉप लॉस को ट्रैक करना संभव है।

- नुकसान को रोकने के लिए सुरक्षा तंत्र

केवल लाभप्रदता सुनिश्चित करने के लिए बेचने से घाटे के विस्तार को रोका जा सकता है।

जोखिम विश्लेषण

इस रणनीति के साथ निम्नलिखित जोखिम भी हैं:

- वापस लेने का जोखिम

ट्रेंड ट्रेडिंग में एक निश्चित जोखिम होता है और लगातार नुकसान का सामना करने के लिए एक मनोवैज्ञानिक दबाव होता है।

- भूकंपीय जोखिम

जब ब्रिन बैंड के पास एक चौड़ा चैनल होता है, तो यह संकेत देता है कि बाजार में उतार-चढ़ाव हो सकता है, और इस समय यह रणनीति व्यापार के लिए प्रभावी नहीं होती है, और व्यापार को रोकना आवश्यक है जब तक कि प्रवृत्ति फिर से नहीं बन जाती।

- जोखिम को ट्रिगर करने के लिए रोक

एक निश्चित प्रतिशत रोकना शायद बहुत अधिक कट्टरपंथी हो सकता है, और इसे एटीआर रोक जैसे अधिक सौम्य रोक के लिए समायोजित करने की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

- ब्रिन बैंड पैरामीटर का अनुकूलन करें

विभिन्न औसत रेखा मापदंडों और मानक अंतर गुणांकों का परीक्षण करके, विभिन्न बाजारों के लिए उपयुक्त ब्रिन बैंड मापदंडों के संयोजनों का पता लगाया जा सकता है।

- अन्य मापदंडों के साथ फ़िल्टर

ब्रिन बैंड सिग्नल के आधार पर, MACD, KD और अन्य संकेतकों के फ़िल्टर को जोड़ा जा सकता है, जिससे बाजार में उतार-चढ़ाव कम हो सकता है।

- स्टॉप लॉस रणनीति को अनुकूलित करें

विभिन्न गतिशील रोकथाम विधियों का परीक्षण किया जा सकता है, या ऑप्टिमाइज़ेशन रोकथाम बिंदु जैसे कि एम्पलीफायर, एटीआर आदि के आधार पर।

- धन प्रबंधन का अनुकूलन

प्रत्येक लेनदेन के लिए स्थिति प्रबंधन का अनुकूलन करें और विभिन्न पूर्ति रणनीतियों का परीक्षण करें।

संक्षेप

इस रणनीति में दोहरे बुरिन बैंड सूचकांक के फायदे शामिल हैं, जो बुरिन बैंड के चौड़ाई के आधार पर प्रवृत्ति की डिग्री का आकलन करते हैं, जो प्रवृत्ति के दौरान कम-से-उच्च ट्रेडों का पालन करते हैं। इसके अलावा, वैज्ञानिक स्टॉप-लॉस तंत्र को जोखिम को नियंत्रित करने के लिए स्थापित किया गया है। यह रणनीति पैरामीटर अनुकूलन और अन्य संकेतकों के फ़िल्टरिंग के साथ संयोजन के माध्यम से स्थिरता को और बढ़ा सकती है।

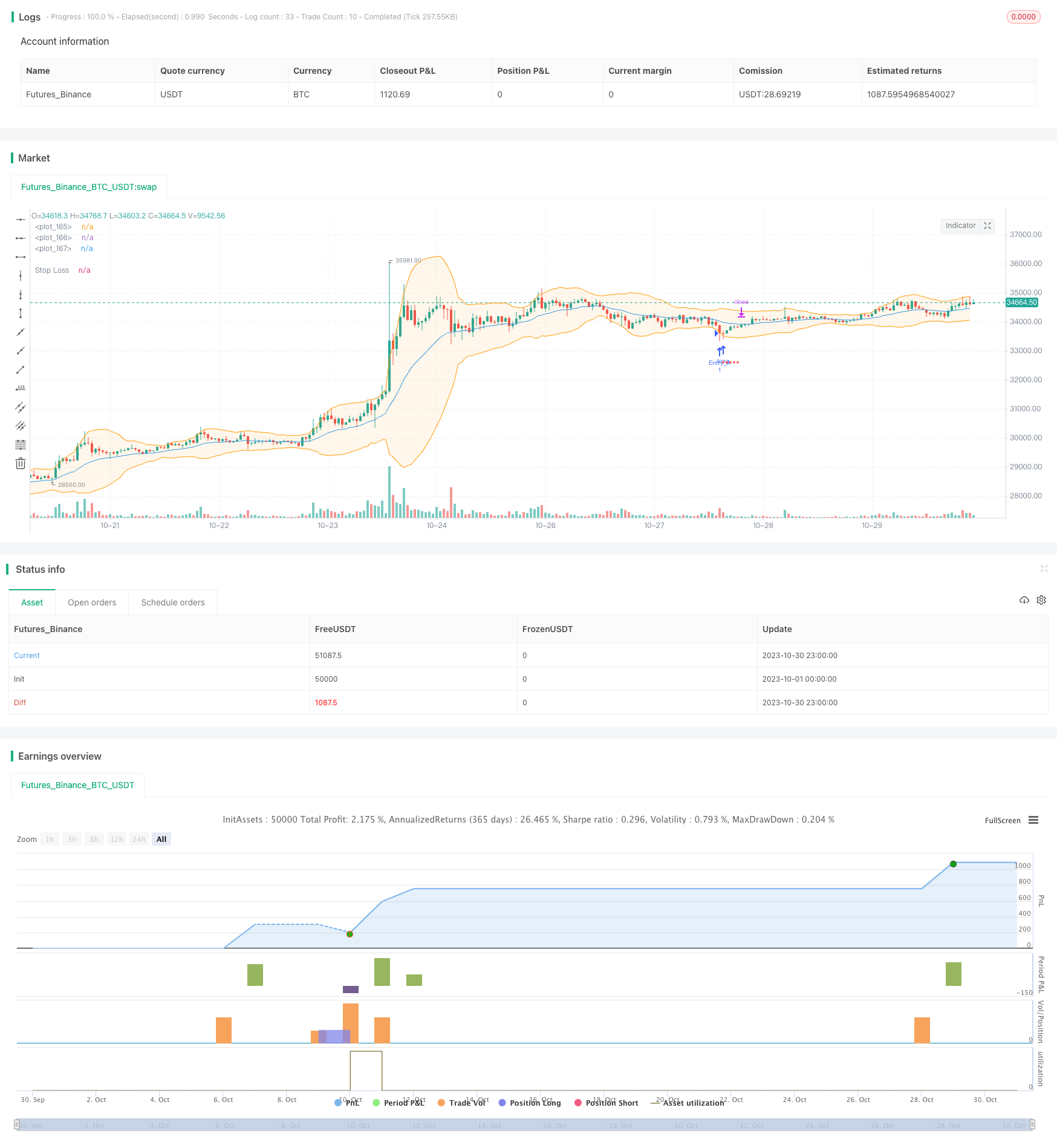

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © JCGMarkets

//@version=4

strategy("B.Bands | Augmented | Intra-range | Long-Only", shorttitle = "BB|A|IR|L", initial_capital=5000, commission_value=0.075, slippage = 1, overlay = true)

//Technical Indicators Data

show_simp = input(false, title="Trade on Simple Bollinger Bands ", type= input.bool, group="Select Strategy System")

show_augm = input(true, title="Trade on Augmented Bollinger Bands", type= input.bool, group="Select Strategy System")

periods = input(20, title="Periods for Moving Average", type =input.integer, minval = 2, step = 1, group="Technical Inputs")

std = input(2, title="Std", type = input.float, minval=0.1 , step = 0.1, group="Technical Inputs")

// Strategy data

max_spread_bb = input(20000.0, title="Max Spread Tolerance Beetween Bands", type=input.float, step=0.1, group="Strategy Inputs")

entry_source = input(close, title="Entry data source", type=input.source, group="Strategy Inputs")

exit_source = input(high, title="Exit data source", type=input.source, group="Strategy Inputs")

take_profit = input("middle", title = "Profit to band:", options = ["middle", "opposite"], group="Strategy Inputs")

stop_loss = input(3.00, title="Stop Loss %", type=input.float, step=0.05, group="Strategy Inputs")

trailing = input(false, title="Activate trailing stop?", type = input.bool, group="Strategy Inputs")

stop_perc = input(6.00, title="Trailing %", type=input.float, step=0.125, group="Strategy Inputs") * 0.01

sell_profit = input(false, title="Only sell in profit (Stop Loss still active) ", type= input.bool, group="Strategy Inputs")

var SL = 0.0

var SLT= 0.0

//Simple BB Calculation -> adapt if needed with different std for upper-lower, sma-ema, etc

middle_sim = sma(close, periods)

//Augmented BB Calculation -> adapt if needed with different std for upper lower, etc

middle_augm = ema(close, periods)

middle_upp = ema(high, periods)

middle_low = ema(low, periods)

//Multiplier

dev = stdev(close, periods) * std

//Upper & Lower Bands

upper = (middle_sim + dev)

lower = (middle_sim - dev)

//Augmented Bands

upper_augm = (middle_upp + dev)

lower_augm = (middle_low - dev)

//Bands Spread

spread = upper - lower

spread_augm = upper_augm - lower_augm

//From date

filter_from = input( true, title="===> From", group="Date Control")

from_y = input( 2010, title = "from year", group="Date Control")

from_m = input( 1, title = "from month", minval =1, maxval=12, group="Date Control")

from_d = input( 1, title = "from day", minval=1, maxval=31, group="Date Control")

//To date

filter_to = input( true, title="===> To", group="Date Control")

to_y = input( 2030, title = "To year", group="Date Control")

to_m = input( 1, title = "To month", minval =1, maxval=12, group="Date Control")

to_d = input( 1, title = "To day", minval=1, maxval=31, group="Date Control")

// Date Condition

In_date() => true

in_position = strategy.position_size > 0

// Trailing stop

SLT := if in_position and In_date()

stop_inicial = entry_source * (1 - stop_perc)

max(stop_inicial, SLT[1])

else

0

slts = (low <= SLT) and (trailing == true)

//Essential Trade logics

entry_long = (entry_source <= lower) and (spread < max_spread_bb)

entry_long_augm = (entry_source <= lower_augm) and (spread_augm < max_spread_bb)

// Simple Bollinger Conditions

if (not in_position and show_simp and In_date())

if entry_long

// Trigger buy order

position_size = round( strategy.equity / close ) // All available equity for this strategy example

strategy.entry("Entry", strategy.long, qty = position_size )

SL := close * (1 - (stop_loss / 100)) // You could determine wether or not implement stop loss with bool input and if condition here.

if in_position and show_simp and not sell_profit and In_date()

//Exits if not sell in profit

if take_profit == "middle"

strategy.exit("Target", "Entry", limit = middle_sim, stop = SL, comment="Exit")

if take_profit == "opposite"

strategy.exit("Target", "Entry", limit = upper, stop = SL, comment="Exit")

if in_position and show_simp and sell_profit and In_date()

//Exits if sell in profit

if take_profit == "middle"

strategy.exit("Target", "Entry", limit = (strategy.openprofit > 0 ? middle_sim: na), stop = SL, comment="Exit")

if take_profit == "opposite"

strategy.exit("Target", "Entry", limit = (strategy.openprofit > 0 ? upper: na), stop = SL, comment="Exit")

if in_position and show_simp and slts and In_date()

//Trailing activation

strategy.close("Entry", comment="SLT")

if not In_date()

//Exit due out of date range

strategy.close("Entry", comment="Out of date range")

// Augmented Bollinger Conditions

if (not in_position and show_augm and In_date())

if entry_long_augm

// Trigger buy order

position_size = round( strategy.equity / close )

strategy.entry("Entry_A", strategy.long, qty = position_size )

SL := close * (1 - (stop_loss / 100) )

if in_position and show_augm and not sell_profit and In_date()

//Exits and not sell in profit

if take_profit == "middle"

strategy.exit("Target", "Entry_A", limit = middle_augm, stop = SL, comment="Exit")

if take_profit == "opposite"

strategy.exit("Target", "Entry_A", limit = upper_augm, stop = SL, comment="Exit")

if in_position and show_augm and sell_profit and In_date()

//Exit only in profit

if take_profit == "middle"

strategy.exit("Target", "Entry_A", limit = (strategy.openprofit > 0 ? middle_augm:na), stop = SL, comment="Exit")

if take_profit == "opposite"

strategy.exit("Target", "Entry_A", limit = (strategy.openprofit > 0 ? upper_augm: na) , stop = SL, comment="Exit")

if in_position and show_augm and slts and In_date()

//Trigger trailing

strategy.close("Entry_A", comment="SLT")

if not In_date()

//Out of date trigger

strategy.close("Entry_A", comment= "Out of date range")

// Plotting

plot(in_position ? SL > 0 ? SL : na : na , style = plot.style_circles, color = color.red, title = "Stop Loss")

plot(in_position ? trailing ? SLT > 0 ? SLT : na : na : na , style = plot.style_circles, color = color.blue, title = "Trailing Stop" )

s = plot(show_simp ? upper : na , color = color.aqua)

plot(show_simp ? middle_sim : na , color=color.red)

i = plot(show_simp ? lower : na , color = color.aqua)

fill(s,i, color=color.new(color.aqua,90))

plot(show_augm ? middle_augm : na , color=color.blue)

s_a = plot( show_augm ? upper_augm : na, color=color.orange)

i_a = plot( show_augm ? lower_augm : na, color= color.orange)

fill(s_a,i_a, color=color.new(color.orange, 90))