क्लासिक दोहरी प्रवृत्ति अनुसरण रणनीति

अवलोकन

यह रणनीति क्लासिक पिवट पॉइंट की गणना और आरएसआई का उपयोग करके वर्तमान रुझान की दिशा का आकलन करके स्टॉक के लिए दोहरे रुझान को ट्रैक करने के लिए है।

रणनीति का विवरण

इस रणनीति में मुख्य रूप से निम्नलिखित चरणों के माध्यम से दोहरी प्रवृत्ति का पालन किया जाता हैः

क्लासिक पिवट पॉइंट की गणना करें, जिसमें केंद्र बिंदु (Pivot), समर्थन (S1), प्रतिरोध (R1), समर्थन (S2), प्रतिरोध (R2) आदि शामिल हैं।

आरएसआई का उपयोग स्टॉक की प्रवृत्ति की दिशा निर्धारित करने के लिए किया जाता है। 80 से अधिक आरएसआई ओवरबॉय क्षेत्र है, 20 से कम ओवरसोल्ड क्षेत्र है।

स्टॉक की दिन रेखा स्तर की प्रवृत्ति की दिशा का न्याय करें। यदि समापन मूल्य पिछले दिन के आर 2 से अधिक है, तो इसे मजबूत माना जाता है; यदि समापन मूल्य पिछले दिन के एस 2 से कम है, तो इसे कमजोर माना जाता है।

दिन के लिए ट्रेडिंग रणनीति बनाने के लिए पिवट पॉइंट्स और आरएसआई के संयोजन के साथ दैनिक स्तर की प्रवृत्ति की दिशा के आधार पर।

यदि दिन की रेखा मजबूत है ((समापन मूल्य> आर 2), तो पिवट बिंदु के नीचे एक रिड्यूस खरीद बिंदु देखें, या एस 1 के नीचे खरीदें।

यदि दिन की रेखा कमजोर है ((समापन मूल्य

स्टॉप लॉस सेट करें. मजबूत S1 एक दिन पहले, कमजोर R1 एक दिन पहले बंद हो जाता है.

इस रणनीति के माध्यम से गणना पिवट बिंदु निर्णय मध्य लंबी लाइन प्रवृत्ति दिशा, RSI जैसे संकेतकों के साथ संबद्ध अल्पकालिक प्रवृत्ति और विशिष्ट प्रवेश बिंदु निर्धारित करने के लिए, शेयर की कीमतों पर दोहरी प्रवृत्ति की ट्रैकिंग को लागू करने के लिए, मध्य लघु लाइन व्यापार के लिए लागू होते हैं.

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य लाभ हैंः

एक ही समय में दीर्घकालिक और अल्पकालिक रुझानों को ट्रैक करने की क्षमता, बाजार में बदलाव के लिए लचीलापन।

पिवट बिंदुओं में कुछ प्रवृत्ति का निर्धारण करने की क्षमता होती है, जो मध्य-लंबी रेखा प्रवृत्ति को प्रभावी ढंग से निर्धारित कर सकती है।

आरएसआई और अन्य सूचकांक अल्पकालिक ओवरबॉट और ओवरसोल्ड को निर्धारित करने में मदद करते हैं।

रणनीति के संचालन के नियम स्पष्ट, सरल और आसानी से समझने योग्य हैं।

जोखिम नियंत्रण में है, एक स्पष्ट स्टॉपलॉस है।

जोखिम विश्लेषण

इस रणनीति के मुख्य जोखिम हैंः

पिवट पॉइंट में विफलता की संभावना है, मध्य-लंबी रेखा के रुझान का सटीक आकलन नहीं किया जा सकता है। पैरामीटर को समायोजित करके या अन्य संकेतकों के संयोजन से सुधार किया जा सकता है।

आरएसआई जैसे संकेतक गलत संकेत दे सकते हैं। पैरामीटर को उचित रूप से समायोजित किया जा सकता है, या अन्य संकेतक के साथ संयोजन में उपयोग किया जा सकता है।

स्टॉप पॉइंट की सेटिंग बहुत आक्रामक हो सकती है और पूरी तरह से स्टॉप को मारने के जोखिम से बचा नहीं जा सकता है। एक निश्चित बफर क्षेत्र को उचित रूप से छोड़ दिया जा सकता है।

रणनीतिक वापसी की संभावना बहुत अधिक है, जिसके लिए मानसिक तैयारी और पर्याप्त वित्तीय सहायता की आवश्यकता है।

बहुत अधिक बार व्यापार करने का जोखिम है। अधिक बार व्यापार करने से बचने के लिए, स्थिति खोलने की शर्तों को उचित रूप से समायोजित किया जा सकता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

विभिन्न संयोजनों को आज़माएं, जैसे कि आरएसआई को समायोजित करने के लिए, पिवट पॉइंट की गणना के लिए अनुकूलित विधि, आदि, सबसे अच्छा संयोजन खोजने के लिए।

सिग्नल को अधिक सटीक और विश्वसनीय बनाने के लिए अन्य संकेतकों जैसे कि केडीजे, एमएसीडी आदि को जोड़ना या संयोजित करना।

स्टॉप लॉस को कम करने के लिए स्टॉप लॉस को कम करने के लिए स्टॉप लॉस की रणनीति को अनुकूलित करें, जैसे कि स्टॉप लॉस को स्थानांतरित करना, स्टॉप लॉस को आउटफील्ड करना आदि।

स्थिति प्रबंधन का अनुकूलन करें, एकल स्थिति के आकार को ठीक से नियंत्रित करें और एकल नुकसान के प्रभाव को कम करें।

स्थिति खोलने की स्थिति को अनुकूलित करें, बहुत बार बाहर निकलने से बचें। फ़िल्टर की स्थिति आदि सेट करें।

विभिन्न किस्मों के प्रभाव का परीक्षण करें और पैरामीटर को इष्टतम प्रभाव तक समायोजित करें।

लाभ को लॉक करने के लिए ऑटो-स्टॉप रणनीति जोड़ें।

संक्षेप

इस रणनीति के माध्यम से गणना पिवट बिंदु निर्णय मध्य लंबी लाइन प्रवृत्ति, और आरएसआई जैसे संकेतक का उपयोग करने के लिए अल्पकालिक प्रवृत्ति और विशिष्ट प्रवेश बिंदु का आकलन करने के लिए, शेयर की कीमत दोहरी प्रवृत्ति पर नज़र रखने के लिए, समग्र परिचालन तर्क स्पष्ट और उचित है, मध्य-लघु लाइन व्यापार प्रभाव बेहतर है। लेकिन वहाँ एक निश्चित संभावना पर गलत संकेत जोखिम है, और अधिक अनुकूलित करने के लिए आवश्यक है पैरामीटर पोर्टफोलियो, सख्त नियंत्रण रोकने के नुकसान को कम करने के लिए जोखिम को कम करने के लिए, जबकि उचित रूप से स्थिति के आकार को सीमित करने के लिए नियंत्रण संभव संभव संभव बड़ी वापसी। यदि आप लगातार अनुकूलन और इस रणनीति में सुधार कर सकते हैं, तो आप स्थिर निवेश रिटर्न प्राप्त कर सकते हैं।

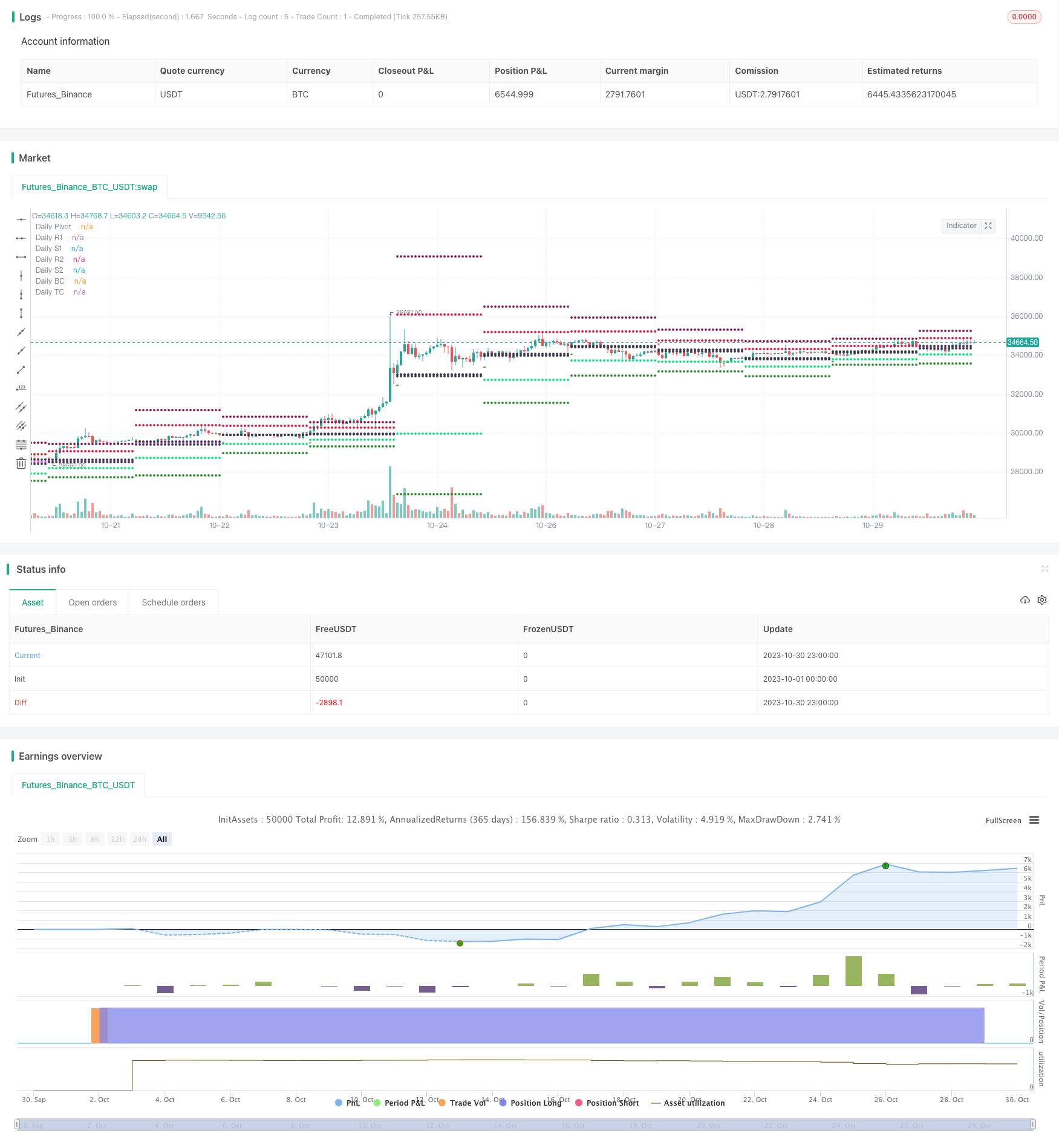

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="swing trade", shorttitle="vinay_swing", overlay=true)

pf = input(false,title="Show Filtered Pivots")

sd = input(true, title="Show Daily Pivots?")

//moving average

len = input(50, minval=1, title="Length")

src = input(close, title="Source")

out = ema(src, len)

//RSI INPUT

length = input( 7 )

overSold = input( 20 )

overBought = input( 80 )

price = close

vrsi = rsi(price, length)

// Classic Pivot

pivot = (high + low + close ) / 3.0

// Filter Cr

bull= pivot > (pivot + pivot[1]) / 2 + .0025

bear= pivot < (pivot + pivot[1]) / 2 - .0025

// Classic Pivots

r1 = pf and bear ? pivot + (pivot - low) : pf and bull ? pivot + (high - low) : pivot + (pivot - low)

s1 = pf and bull ? pivot - (high - pivot) : pf and bear ? pivot - (high - low) : pivot - (high - pivot)

r2 = pf ? na : pivot + (high - low)

s2 = pf ? na : pivot - (high - low)

BC = (high + low) / 2.0

TC = (pivot - BC) + pivot

//Pivot Average Calculation

smaP = sma(pivot, 3)

//Daily Pivots

dtime_pivot = request.security(syminfo.tickerid, 'D', pivot[1])

dtime_pivotAvg = request.security(syminfo.tickerid, 'D', smaP[1])

dtime_r1 = request.security(syminfo.tickerid, 'D', r1[1])

dtime_s1 = request.security(syminfo.tickerid, 'D', s1[1])

dtime_r2 = request.security(syminfo.tickerid, 'D', r2[1])

dtime_s2 = request.security(syminfo.tickerid, 'D', s2[1])

dtime_BC = request.security(syminfo.tickerid, 'D', BC[1])

dtime_TC = request.security(syminfo.tickerid, 'D', TC[1])

offs_daily = 0

plot(sd and dtime_pivot ? dtime_pivot : na, title="Daily Pivot",style=circles, color=fuchsia,linewidth=1)

plot(sd and dtime_r1 ? dtime_r1 : na, title="Daily R1",style=circles, color=#DC143C,linewidth=1)

plot(sd and dtime_s1 ? dtime_s1 : na, title="Daily S1",style=circles, color=lime,linewidth=1)

plot(sd and dtime_r2 ? dtime_r2 : na, title="Daily R2",style=circles, color=maroon,linewidth=1)

plot(sd and dtime_s2 ? dtime_s2 : na, title="Daily S2",style=circles, color=#228B22,linewidth=1)

plot(sd and dtime_BC ? dtime_BC : na, title="Daily BC",style=circles, color=black,linewidth=1)

plot(sd and dtime_TC ? dtime_TC : na, title="Daily TC",style=circles, color=black,linewidth=1)

bull1= (close > dtime_r2)

bull2= (low < dtime_pivot) or (low < dtime_s1)

bull3= dtime_pivot > dtime_pivot[1]

bullishenglufing=bull2 and bull3

bullishenglufing1=bull1 and (close > out) and (crossover(vrsi, overBought))

longCondition = bull1[1] and ((low < dtime_TC) or (low < dtime_BC) or (low < dtime_s1))

bear1= (close < dtime_s2)

bear2= (high > dtime_pivot) or (high < dtime_r1)

bear3= dtime_pivot < dtime_pivot[1]

bearishenglufing=bear2 and bear3

bearishenglufing1=bear1 and (close < out) and (crossunder(vrsi, overSold))

shortCondition = bear1[1] and ((high > dtime_BC) or (high > dtime_TC) or (high > dtime_r1))

plotshape(bullishenglufing, style = shape.triangleup, location = location.belowbar, color = green, size = size.tiny)

plotshape(bearishenglufing, style = shape.triangledown, location = location.abovebar, color = red, size = size.tiny)

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)