एटीआर-आधारित ट्रेलिंग स्टॉप रणनीति (केवल लॉन्ग)

अवलोकन

इस रणनीति के आधार पर एटीआर सूचक सेट दो अलग-अलग पैरामीटर की गतिशील रोक-खोलने की कीमत, एक तेजी से रोक और एक धीमी गति से रोक, के आधार पर कीमत अलग-अलग रोक-खोलने की कीमत के माध्यम से स्थापित करने के लिए बहु-व्यवसाय या रोक-खोलने से बाहर निकलने की स्थिति. रणनीति का उद्देश्य एटीआर सूचक का उपयोग करना उचित रोक-खोलने की स्थिति निर्धारित करने के लिए है, जबकि रोक-खोलने की गारंटी देने के लिए यथासंभव मूल्य वृद्धि की प्रवृत्ति का पालन करें.

रणनीति सिद्धांत

इस रणनीति में एटीआर सूचक का उपयोग करके दो अलग-अलग पैरामीटरों के लिए स्टॉप पोजीशन की गणना की गई है। फास्ट स्टॉप का उपयोग 5-चक्र एटीआर को 0.5 के रूप में स्टॉप पैमाना के रूप में किया जाता है; धीमी गति से स्टॉप का उपयोग 10-चक्र एटीआर को 3 के रूप में स्टॉप पैमाना के रूप में किया जाता है। जब कीमत तेजी से स्टॉप मूल्य को तोड़ती है, तो एक बहु-स्थिति स्थापित की जाती है; और जब कीमत धीमी गति से स्टॉप मूल्य को तोड़ने के लिए बढ़ती रहती है, तो स्टॉप पोजीशन को धीमी गति से स्टॉप मूल्य में समायोजित किया जाता है। यदि कीमत नीचे की ओर मुड़ती है, तो स्टॉप पोजीशन को दोनों के बीच के संबंध के आधार पर स्थानांतरित करें।

यह तर्क है:

ट्रेल 1: 5 चक्र एटीआर को 0.5 से गुणा करें

धीमी गति से स्टॉप मूल्य ट्रेल की गणना 2:10 चक्र एटीआर गुणा 3

जब कीमतों में वृद्धि ट्रेल 1 को तोड़ती है, तो एक अधिशेष स्थापित करें

स्टॉप लॉस को ट्रेल 2 में समायोजित करें जब कीमत ट्रेल 2 को पार करने के लिए आगे बढ़े

यदि कीमत ट्रेल 1 से नीचे गिरती है, तो स्टॉप लॉस को ट्रेल 1 पर वापस लाया जाता है

यदि कीमत ट्रेल 2 को तोड़ने के लिए नीचे जारी है, तो स्टॉप लॉस को ट्रेल 2 में समायोजित करें

अंत में, यदि कीमतें स्टॉप-लॉस को ट्रिगर करती हैं, तो स्टॉप-लॉस स्थिति से बाहर निकलता है

इस तरह से, जब कीमतें बढ़ती हैं, तो ट्रेंड रन मुनाफे को ट्रैक करने का प्रयास किया जा सकता है, और जब कीमतें घटती हैं, तो समय पर स्टॉप-लॉस। साथ ही, दो स्टॉप-लॉस कीमतें स्टॉप-लॉस और ट्रैकिंग के बीच संबंधों को संतुलित कर सकती हैं।

रणनीतिक लाभ

एटीआर सूचक गतिशीलता का उपयोग करके स्टॉप पोजीशन सेट करना, बाजार में उतार-चढ़ाव के आधार पर स्टॉप की सीमा को उचित रूप से सेट करना

डबल स्टॉप लॉस तंत्र स्टॉप लॉस और ट्रैकिंग के बीच संबंधों को संतुलित करता है, जो स्टॉप लॉस और ट्रैकिंग दोनों को सक्षम करता है

बहु-दिशात्मकता एक बड़ी प्रवृत्ति है और लाभदायक है

रणनीति तर्क सरल, स्पष्ट और आसानी से समझने योग्य है

स्टॉप लॉस नियम सख्ती से प्रभावी हैं, समय पर स्टॉप लॉस और नियंत्रण घाटा

रणनीतिक जोखिम

एटीआर सूचक पैरामीटर गलत तरीके से सेट किया गया है, जिससे स्टॉप लॉस बहुत ढीला या बहुत तंग हो सकता है

बहु-दिशात्मकता में एक दिशागत जोखिम होता है, जो कि शीर्ष पर होने पर नुकसान के लिए आसान होता है।

डबल स्टॉप लॉस नियम अधिक जटिल है और गलत पैरामीटर सेट हो सकता है

ईएमए जैसे फ़िल्टरिंग मानदंडों को तोड़ने पर विचार किए बिना, गलत लेनदेन का जोखिम

पूंजी प्रबंधन और स्थिति प्रबंधन पर विचार किए बिना, ओवरबॉट और ओवरसेलिंग का जोखिम

इन जोखिमों को कम करने के लिए एटीआर मापदंडों को अनुकूलित करें, फ़िल्टरिंग शर्तें जोड़ें और धन प्रबंधन को मजबूत करें।

रणनीति अनुकूलन दिशा

एटीआर मापदंडों के संयोजन को अनुकूलित करें

ईएमए जैसे सूचकांकों को शामिल करें

स्टोच आरएसआई आदि के साथ संयोजन

पुनर्प्रवेश तंत्र में शामिल हों और स्थिति प्रबंधन को अनुकूलित करें

धन प्रबंधन नियमों को अनुकूलित करना, एकल स्टॉप लॉस अनुपात को नियंत्रित करना

बीटीसी 10 डब्ल्यूएसबी नेटवर्क स्थान के साथ संयोजन, सामान्य दिशा की त्रुटि से बचें

घंटे के स्तर को शामिल करने की रणनीति पर विचार करें

एक बहु-प्रजाति रणनीति के रूप में अपग्रेड

उच्च प्रदर्शन ट्रेडिंग इंजन तैनात करें

उपरोक्त बिंदुओं को अनुकूलित करके, आप गलत ट्रेडों के जोखिम को कम कर सकते हैं और रणनीति की स्थिरता और जीत की दर में सुधार कर सकते हैं।

संक्षेप

इस रणनीति की समग्र सोच स्पष्ट है, एटीआर सूचक दोहरे स्टॉप विधि का उपयोग करने के लिए बहु-स्थिति बनाने और स्टॉप को ट्रैक करने के लिए। रणनीति का लाभ यह है कि स्टॉप नियम सख्त हैं, नुकसान के जोखिम को नियंत्रित किया जा सकता है, तर्क सरल है। कुछ दिशात्मक जोखिम हैं, जो पैरामीटर के संयोजन को अनुकूलित करने, फ़िल्टर शर्तों को जोड़ने, धन प्रबंधन में सुधार करने आदि के माध्यम से जोखिम को कम करने और प्रभावशीलता को कम कर सकते हैं। यदि परीक्षण का अनुकूलन जारी है, तो यह रणनीति एक स्थिर और विश्वसनीय प्रवृत्ति ट्रैकिंग रणनीति बन सकती है।

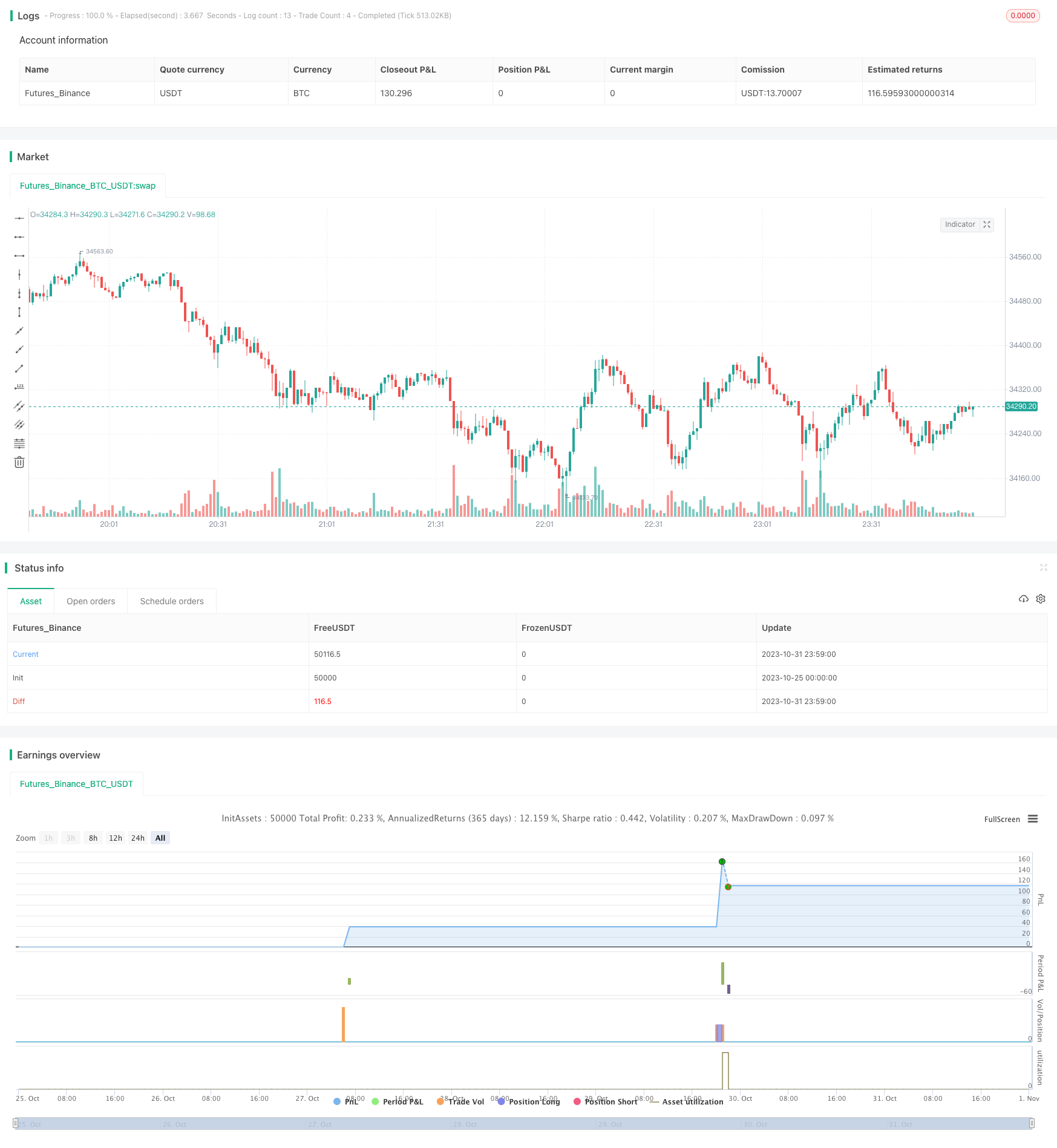

/*backtest

start: 2023-10-25 00:00:00

end: 2023-11-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ATR Trailing Stop Strategy (Long Position Only)", overlay=true)

SC = input(close, "Source", input.source)

// Fast Trail

AP1 = input(5, "Fast ATR period", input.integer)

AF1 = input(0.5, "Fast ATR multiplier", input.float)

SL1 = AF1 * atr(AP1)

Trail1 = 0.0

Trail1 := iff(SC > nz(Trail1[1], 0) and SC[1] > nz(Trail1[1], 0), max(nz(Trail1[1], 0), SC - SL1), iff(SC < nz(Trail1[1], 0), SC + SL1, na))

// Slow Trail

AP2 = input(10, "Slow ATR period", input.integer)

AF2 = input(3, "Slow ATR multiplier", input.float)

SL2 = AF2 * atr(AP2)

Trail2 = 0.0

Trail2 := iff(SC > nz(Trail2[1], 0) and SC[1] > nz(Trail2[1], 0), max(nz(Trail2[1], 0), SC - SL2), iff(SC < nz(Trail2[1], 0), SC + SL2, na))

Green = Trail1 > Trail2 and close > Trail2 and low > Trail2

Buy = crossover(Trail1, Trail2)

plotshape(Buy, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

strategy.entry("Buy", strategy.long, when = Buy)

var float trailingStopPrice = na

if (Trail2 > trailingStopPrice)

trailingStopPrice := Trail2

if (crossover(Trail1, Trail2))

trailingStopPrice := Trail2

strategy.exit("Exit", from_entry = "Buy", stop=trailingStopPrice)