गति ब्रेकआउट पहचान रणनीति

अवलोकन

यह रणनीति तेजी से बढ़ते शेयरों की पहचान करके और नए उच्च स्तर को तोड़ने पर अधिक स्थिति बनाने के लिए, एक निश्चित प्रतिशत स्टॉप के तरीके से लाभ प्राप्त करती है। यह रणनीति ट्रेंड फॉलोइंग रणनीति के अंतर्गत आती है।

सिद्धांत

यह रणनीति मुख्य रूप से दो सूचकांकों पर आधारित हैः

फास्ट आरएसआईः मूल्य गतिशीलता का आकलन करने के लिए हाल के 3 के लाइनों के उतार-चढ़ाव की गणना करें। जब फास्ट आरएसआई 10 से कम होता है, तो स्टॉक को ओवरब्रिज माना जाता है।

मुख्य फ़िल्टरिंगः 20 सबसे हालिया K लाइनों के लिए औसत इकाई आकार की गणना करें, जब मूल्य इकाई औसत इकाई से 2.5 गुना बड़ी हो, तो इसे एक प्रभावी सफलता माना जाता है।

जब तेजी से आरएसआई 10 से कम है, और संस्थागत फ़िल्टर प्रभावी है, तो एक अतिरिक्त स्थिति खोलें। इसके बाद 20% का एक निश्चित स्टॉप पॉइंट सेट करें, जब कीमत खोलने की कीमत से अधिक हो*(1 + रोकथाम अनुपात) के बाद, बकाया रोकथाम।

इस रणनीति का लाभ यह है कि यह प्रवृत्ति के शुरुआती चरण में एक ब्रेकआउट अवसर को पकड़ने में सक्षम है, तेजी से आरएसआई के आधार पर निचले क्षेत्रों का न्याय करने के लिए, वास्तविक फ़िल्टरिंग से झूठे ब्रेकआउट से बचने के लिए। प्रत्येक लाभ को लॉक करने के लिए एक निश्चित स्टॉप-अप विधि का उपयोग करके, यह प्रवृत्ति को पकड़ने के लिए निरंतर है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

त्वरित आरएसआई का उपयोग करके नीचे के ओवरब्रिज क्षेत्र को निर्धारित करने से प्रवेश की सटीकता में सुधार हो सकता है।

मुख्य फ़िल्टरिंग तंत्र के माध्यम से, झूठी दरारों को रोका जा सकता है जो झटके के कारण होते हैं।

एक निश्चित प्रतिशत स्टॉप-आउट विधि का उपयोग करके, आप लगातार लाभ कमा सकते हैं और रुझानों को समझ सकते हैं।

रणनीति तर्क सरल और स्पष्ट है और इसे लागू करना आसान है।

कोड की संरचना सुरुचिपूर्ण है, और यह विस्तार योग्य है, जो रणनीति अनुकूलन के लिए सुविधाजनक है।

इस रणनीति ने एक स्थिर सकारात्मक रिटर्न प्राप्त किया, जिसमें उच्च सफलता दर थी।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

रणनीति में कोई स्टॉप लॉस तंत्र नहीं है और एकल नुकसान के विस्तार का जोखिम है।

फिक्स्ड स्टॉप पॉइंट की गलत सेटिंग से स्टॉप पॉइंट बहुत जल्दी या बहुत गहरा हो सकता है।

जब स्थिति में उतार-चढ़ाव होता है, तो लगातार छोटे नुकसान की संभावना होती है।

वित्तपोषण और लिवरेज की लागत को ध्यान में रखे बिना, वास्तविक समय में आय कम हो जाती है।

रणनीति पैरामीटर अनुकूलन की कमी, विभिन्न किस्मों के लिए पैरामीटर को समायोजित करने की आवश्यकता होती है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

एक और नुकसान को नियंत्रित करने के लिए एक अतिरिक्त रोकथाम तंत्र।

रुझानों को गतिशील रूप से ट्रैक करने के लिए स्टॉप पॉइंट बिट्स का अनुकूलन करें

प्रवेश की सटीकता में सुधार के लिए सफलता के लिए निर्णय लेने वाले मापदंडों को अनुकूलित करना।

स्थिति प्रबंधन मॉड्यूल जोड़ें और स्थिति का अधिग्रहण अनुकूलित करें।

विभिन्न किस्मों के पैरामीटर को स्वचालित रूप से अनुकूलित करने के लिए किस्मों के पैरामीटर अनुकूलन मॉड्यूल जोड़ें।

यह भी कहा गया है, “इसके अलावा, हम एक और कदम उठा रहे हैं, और हम एक और कदम उठा रहे हैं।

औसत लागत प्रबंधन मॉड्यूल को शामिल करने पर विचार करें

संक्षेप

इस रणनीति के लिए कुल मिलाकर एक बहुत ही सरल और सुरुचिपूर्ण प्रवृत्ति ट्रैकिंग रणनीति है. यह तेजी से आरएसआई निर्णय ओवरबोल का उपयोग करता है, संस्थागत फ़िल्टर प्रभावी तोड़ने का निर्धारण, स्थिर लाभ प्राप्त करने के लिए एक निश्चित स्टॉप पॉइंट बिट्स का उपयोग करता है. हालांकि कुछ अनुकूलन के लिए जगह है, लेकिन इस रणनीति के लिए प्रतिक्रिया करने के लिए चपल है, तेजी से परिवर्तन के परिदृश्य को पकड़ने के लिए उपयुक्त है, एक बहुत ही व्यावहारिक व्यापार रणनीति है. लगातार अनुकूलन के माध्यम से, विश्वास है कि एक मजबूत और विश्वसनीय लंबी लाइन स्थिति रखने की रणनीति बन सकती है.

/*backtest

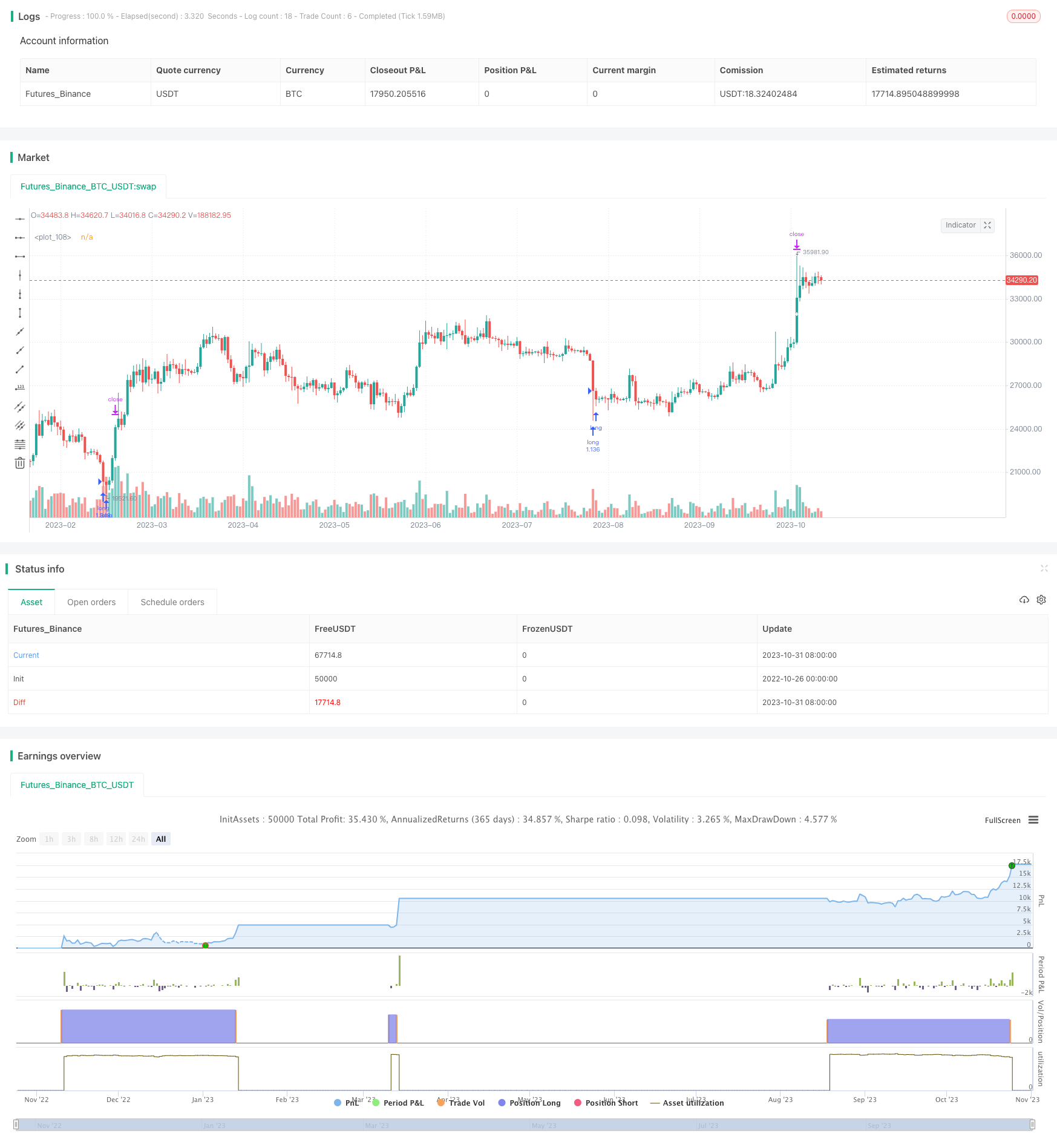

start: 2022-10-26 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// this is based on https://www.tradingview.com/v/PbQW4mRn/

strategy(title = "ONLY LONG V4 v1", overlay = true, initial_capital = 1000, pyramiding = 1000,

calc_on_order_fills = false, calc_on_every_tick = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 50, commission_value = 0.075)

//study(title = "ONLY LONG V4 v1", overlay = true)

//Fast RSI

src = close

fastup = rma(max(change(src), 0), 3)

fastdown = rma(-min(change(src), 0), 3)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Body Filter

body = abs(close - open)

abody = sma(body, 20)

mac = sma(close, 20)

len = abs(close - mac)

sma = sma(len, 100)

max = max(open, close)

min = min(open, close)

up = close < open and len > sma * 2 and min < min[1] and fastrsi < 10 and body > abody * 2.5

// Strategy

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

var bool longCondition = na

longCondition := up == 1 ? 1 : na

// Get the price of the last opened long

var float last_open_longCondition = na

last_open_longCondition := longCondition ? close : nz(last_open_longCondition[1])

// Get the bar time of the last opened long

var int last_longCondition = 0

last_longCondition := longCondition ? time : nz(last_longCondition[1])

// Take profit

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp = input(20, "TAKE PROFIT %", type = input.float, minval = 0, step = 0.5)

long_tp = crossover(high, (1+(tp/100))*last_open_longCondition) and not longCondition

// Get the time of the last tp close

var int last_long_tp = na

last_long_tp := long_tp ? time : nz(last_long_tp[1])

Final_Long_tp = long_tp and last_longCondition > nz(last_long_tp[1])

// Count your long conditions

var int sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

var int sectionTPs = 0

sectionTPs := nz(sectionTPs[1])

// Longs Counter

if longCondition

sectionLongs := sectionLongs + 1

sectionTPs := 0

if Final_Long_tp

sectionLongs := 0

sectionTPs := sectionTPs + 1

// Signals

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Long

// label.new(

// x = longCondition[1] ? time : na,

// y = na,

// text = 'LONG'+tostring(sectionLongs),

// color=color.lime,

// textcolor=color.black,

// style = label.style_labelup,

// xloc = xloc.bar_time,

// yloc = yloc.belowbar,

// size = size.tiny)

// Tp

// label.new(

// x = Final_Long_tp ? time : na,

// y = na,

// text = 'PROFIT '+tostring(tp)+'%',

// color=color.orange,

// textcolor=color.black,

// style = label.style_labeldown,

// xloc = xloc.bar_time,

// yloc = yloc.abovebar,

// size = size.tiny)

ltp = iff(Final_Long_tp, (last_open_longCondition*(1+(tp/100))), na), plot(ltp, style=plot.style_cross, linewidth=3, color = color.white, editable = false)

// Backtesting

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

testStartYear = input(2019, "BACKTEST START YEAR", minval = 1, maxval = 2222)

testStartMonth = input(01, "BACKTEST START MONTH", minval = 1, maxval = 12)

testStartDay = input(01, "BACKTEST START DAY", minval = 1, maxval = 31)

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

strategy.entry("long", strategy.long, when = longCondition and (time >= testPeriodStart))

strategy.exit("TP", "long", limit = (last_open_longCondition*(1+(tp/100))))

// Alerts

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertcondition(longCondition[1], title="Long Alert", message = "LONG")

alertcondition(Final_Long_tp, title="Long TP Alert", message = "LONG TP")