द्विदिशिक उत्क्रमण और गति चलती औसत रणनीति

अवलोकन

यह रणनीति एक संयोजन रणनीति है जो एक पलटाव रणनीति और गतिशीलता सूचक के साथ उपयोग की जाती है। यह एक द्वि-दिशात्मक पलटाव रणनीति और एक सैंचेरी गतिशीलता ऑब्सेसर को एकीकृत करता है, जिसका उद्देश्य पलटाव के अवसरों को खोजने के साथ-साथ गतिशीलता संकेतों को सत्यापित करना है, जिससे अधिक विश्वसनीय व्यापारिक संकेत प्राप्त होते हैं।

रणनीति सिद्धांत

इस रणनीति के दो भाग हैं:

पहला भाग एक द्वि-दिशात्मक उलट रणनीति है। यह पिछले दो दिनों के समापन मूल्य में परिवर्तन का पता लगाने के द्वारा एक पलटाव के अवसर का न्याय करता है। विशेष रूप से, यदि पिछले दो दिनों के समापन मूल्य में गिरावट आई है, तो उस दिन के समापन मूल्य में वृद्धि हुई है, और यादृच्छिक संकेतक सेट स्तर से नीचे है। इसके विपरीत, यदि पिछले दो दिनों के समापन मूल्य में वृद्धि हुई है, तो उस दिन के समापन मूल्य में गिरावट आई है, और यादृच्छिक संकेतक सेट स्तर से ऊपर है, तो यह एक बिक्री संकेत है।

दूसरा भाग है चान्सेरी गतिशीलता ऑब्जर्वेटर. यह कीमत में परिवर्तन की मात्रा की तुलना एक निश्चित अवधि में औसत परिवर्तन की मात्रा के साथ करके गतिशीलता का न्याय करता है. यदि गतिशीलता संकेतक सेट ऊपरी सीमा से अधिक है, तो एक खरीद संकेत के लिए; यदि सेट निचली सीमा से कम है, तो एक बेचने के लिए संकेत के लिए।

इस रणनीति में दो-तरफा उलटा निर्णय लेने के लिए उलटा बिंदु और गतिशीलता के संकेतकों का उपयोग करके गतिशीलता की स्थिति की पुष्टि की जाती है, केवल जब दोनों सिग्नल समोच्च होते हैं, तो वास्तविक खरीद और बिक्री संकेत उत्पन्न होते हैं।

रणनीतिक लाभ

दोहरी सत्यापन तंत्र, झूठे संकेतों से बचें, संकेतों की विश्वसनीयता बढ़ाएं। रिवर्स रणनीति संभावित रिवर्स बिंदुओं का आकलन करती है, गतिशीलता संकेतक रिवर्स सिग्नल की प्रभावशीलता को सत्यापित करते हैं।

रिवर्स रणनीति को ट्रेंड रणनीति के साथ जोड़ा जाता है, जो रिवर्स और ट्रेंड दोनों को ध्यान में रखता है, बाजार के अवसरों को पकड़ने के लिए लचीला है।

गतिशीलता सूचकांक का परिचय, रिवर्स ट्रैप से बचें, केवल गतिशीलता की पुष्टि होने पर व्यापार करें।

विभिन्न बाजारों के लिए अनुकूलित करने के लिए कई पैरामीटर समायोज्य हैं।

रणनीतिक जोखिम

रिवर्स सिग्नल में रिवर्स की गहराई हो सकती है, जिसके लिए उचित रोक की आवश्यकता होती है।

इस घटना के बाद से, यह स्पष्ट हो गया है कि इस घटना के बाद से, यह एक और दुर्घटना है।

गतिमान सूचक में विलंब होता है, जो इष्टतम पलटने के समय से चूक सकता है।

पैरामीटर सेटिंग्स को विशिष्ट बाजार के अनुसार सावधानीपूर्वक अनुकूलित करने की आवश्यकता है, गलत सेटिंग्स ट्रेडिंग जोखिम को बढ़ा सकती हैं।

उचित स्टॉप लॉस के माध्यम से एकल नुकसान को नियंत्रित किया जा सकता है। पैरामीटर सेटिंग को अनुकूलित करें, पैरामीटर स्थिरता की तलाश करें। उचित छूट रिवर्स सिग्नल ट्रिगर की स्थिति, कुछ छूट रखने जैसे तरीकों को कम करने के लिए जोखिम।

रणनीति अनुकूलन दिशा

विभिन्न उलटा पैरामीटर संयोजनों का परीक्षण करें और बाजार में उलटा होने के लिए संवेदनशील पैरामीटर सेटिंग्स की तलाश करें।

विभिन्न गतिशीलता सूचकांकों का प्रयोग करें, जैसे कि सापेक्ष शक्ति सूचकांक, यातायात परिवर्तन दर आदि।

फ़िल्टर शर्तों को जोड़ें, जैसे कि ब्रेकआउट, गैर-महत्वपूर्ण टर्नओवर लेनदेन से बचने के लिए

स्टॉप लॉस रणनीति का आकलन करें और स्टॉप लॉस के तरीकों को ढूंढें जिन्हें अधिकतम और नियंत्रित रूप से वापस लिया जा सके।

स्थिति नियंत्रण रणनीति का मूल्यांकन करें और स्थिति को बाजार की स्थिति के अनुसार आकार दें।

संक्षेप

इस रणनीति में रिवर्स रणनीति और गतिशीलता रणनीति के फायदे शामिल हैं, जिसमें उच्च संकेत विश्वसनीयता और बाजार के अवसरों को पकड़ने के लिए लचीलापन है। पैरामीटर अनुकूलन, स्टॉप लॉस मैनेजमेंट, स्थिति नियंत्रण और अन्य तरीकों के माध्यम से जोखिम को कम करने, रणनीति की स्थिरता और लाभप्रदता में सुधार करने के लिए। कुल मिलाकर, इस रणनीति ने रिवर्स रणनीति और ट्रेंड रणनीति के प्रभावी संयोजन की खोज की है, जो आगे के अध्ययन और आवेदन के लायक है।

/*backtest

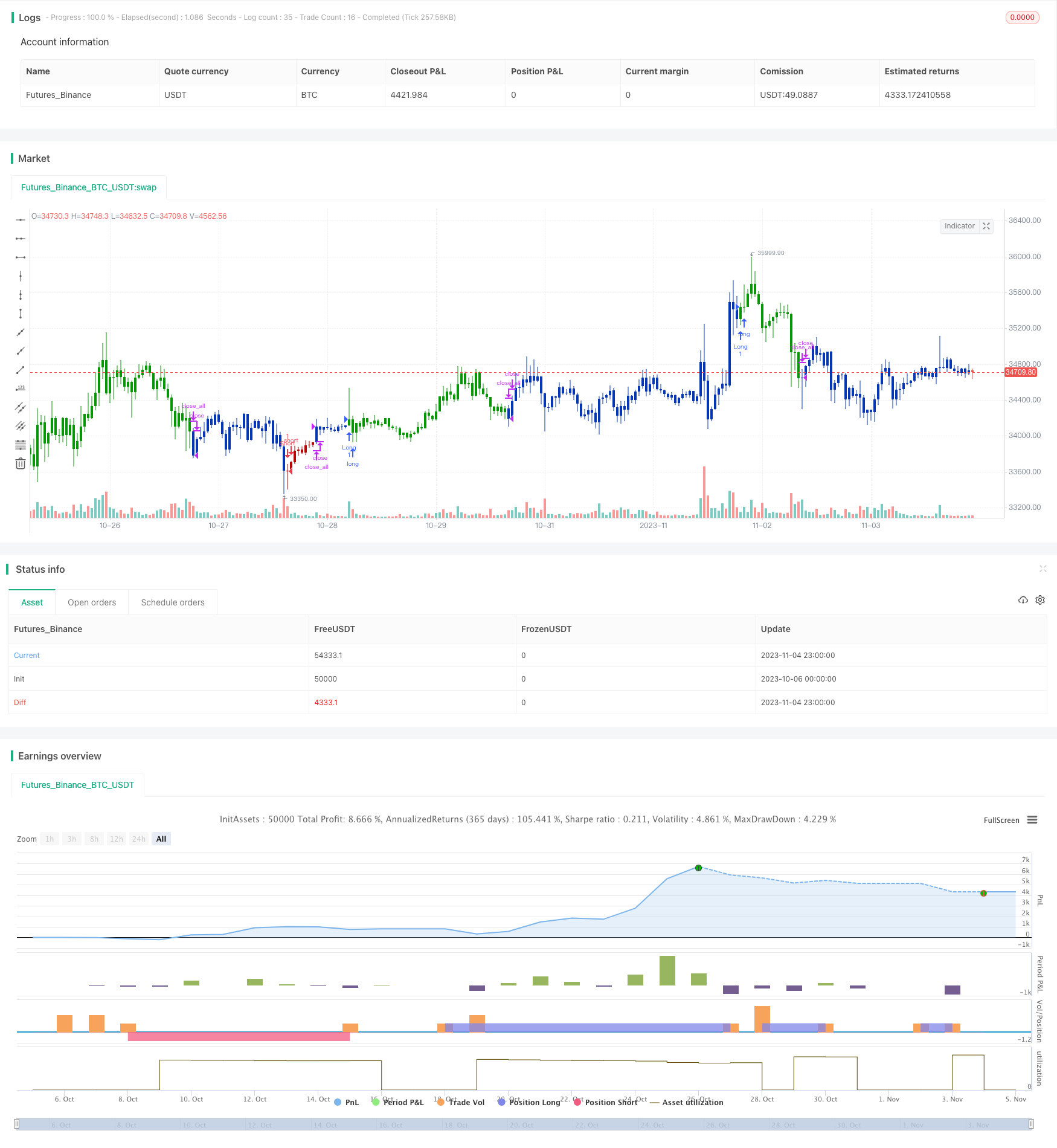

start: 2023-10-06 00:00:00

end: 2023-11-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/08/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots Chande Momentum Oscillator. This indicator was

// developed by Tushar Chande. A scientist, an inventor, and a respected

// trading system developer, Mr. Chande developed the CMO to capture what

// he calls "pure momentum". For more definitive information on the CMO and

// other indicators we recommend the book The New Technical Trader by Tushar

// Chande and Stanley Kroll.

// The CMO is closely related to, yet unique from, other momentum oriented

// indicators such as Relative Strength Index, Stochastic, Rate-of-Change,

// etc. It is most closely related to Welles Wilder`s RSI, yet it differs

// in several ways:

// - It uses data for both up days and down days in the numerator, thereby

// directly measuring momentum;

// - The calculations are applied on unsmoothed data. Therefore, short-term

// extreme movements in price are not hidden. Once calculated, smoothing

// can be applied to the CMO, if desired;

// - The scale is bounded between +100 and -100, thereby allowing you to

// clearly see changes in net momentum using the 0 level. The bounded scale

// also allows you to conveniently compare values across different securities.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

CMO(Length, TopBand, LowBand) =>

pos = 0

xMom = abs(close - close[1])

xSMA_mom = sma(xMom, Length)

xMomLength = close - close[Length]

nRes = 100 * (xMomLength / (xSMA_mom * Length))

pos := iff(nRes > TopBand, 1,

iff(nRes <= LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Chande Momentum Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthCMO = input(9, minval=1)

TopBand = input(70, minval=1)

LowBand = input(-70, maxval=-1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posCMO = CMO(LengthCMO, TopBand, LowBand)

pos = iff(posReversal123 == 1 and posCMO == 1 , 1,

iff(posReversal123 == -1 and posCMO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )