डबल यादृच्छिक रणनीति

अवलोकन

दोहरी यादृच्छिक रणनीति वर्तमान K लाइन और कई गुना समय अवधि के K लाइन के यादृच्छिक सूचकांक की गणना करके, खुले क्षेत्र का न्याय करने के लिए, कम खरीद और उच्च बिक्री के उद्देश्य को प्राप्त करने के लिए। यह रणनीति वर्तमान चक्र और तीन गुना चक्र के यादृच्छिक संकेतकों की गणना करती है, जो विभिन्न चक्र यादृच्छिक संकेतकों के सुनहरे कांटे के संकेतों का उपयोग करती है, जिससे प्रवृत्ति का पालन किया जा सके।

रणनीति सिद्धांत

रणनीति एक साथ दो सेट यादृच्छिक संकेतकों की गणना करती है, पहला सेट वर्तमान K-लाइन चक्र के यादृच्छिक संकेतकों के लिए, K मान और D मान, और दूसरा सेट वर्तमान चक्र के 3 गुना यादृच्छिक संकेतकों के लिए, MTFK और MTFD।

जब MTFK पर 50 लाइनों को पार करते हैं और वर्तमान K मूल्य D मूल्य से अधिक है, तो एक खरीद संकेत उत्पन्न होता है, जो बहु-हेड क्षेत्र में प्रवेश करने के लिए अधिक है; जब MTFD 50 लाइनों को पार करता है और वर्तमान K मूल्य D मूल्य से कम है, तो एक बेचने का संकेत उत्पन्न होता है, जो खाली हेड क्षेत्र में प्रवेश करने के लिए खाली है।

इसलिए, यह रणनीति दोहरे यादृच्छिक संकेतकों का उपयोग करके अधिक खाली क्षेत्रों का न्याय करती है, कीमतों के रुझानों को ट्रैक करने के लिए। अधिक से अधिक क्षेत्र में प्रवेश करें, खाली क्षेत्र में प्रवेश करें, कम खरीदें और उच्च बिक्री के प्रभाव को प्राप्त करें।

विशेष रूप से, इस रणनीति के लिए खरीदारी के संकेत logical हैंः

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

सिग्नल लॉजिकल को बेचा गयाः

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

इसमें, एमटीएफके के लिए 3 गुना चक्र के K मान, एमटीएफडी के लिए 3 गुना चक्र के डी मान। जब एमटीएफके 50 लाइनों को पार करता है और k> d एक खरीद संकेत उत्पन्न करता है; जब एमटीएफडी 50 लाइनों को पार करता है और k एक बेचने का संकेत उत्पन्न करता है।

इसके अलावा, रणनीति में एक स्टॉप लॉजिक सेट किया गया है। जब एक बहुमुखी स्थिति है, तो एमटीएफडी नीचे ट्रैक पर है, तो एक ब्लीडिंग सिग्नल उत्पन्न होता है; जब एक खाली स्थिति है, तो एमटीएफके नीचे ट्रैक पर है, तो एक ब्लीडिंग सिग्नल उत्पन्न होता है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

दोहरे यादृच्छिक संकेतकों का उपयोग करके, बहु-क्षेत्र क्षेत्र का अधिक सटीक रूप से आकलन किया जा सकता है। वर्तमान चक्र संकेतकों को अल्पकालिक रुझानों का आकलन करने के लिए, बड़े चक्र संकेतकों को दीर्घकालिक रुझानों का आकलन करने के लिए, दोहरे संकेतकों के संयोजन से रुझानों को बेहतर ढंग से पकड़ना संभव है।

विभिन्न चक्रों के संकेतकों के साथ ट्रेडिंग रणनीतियों का उपयोग करके, आप कीमतों के रुझानों को प्रभावी ढंग से ट्रैक कर सकते हैं और कम खरीद और उच्च बिक्री प्राप्त कर सकते हैं।

स्टॉप-लॉस लॉजिक सेट करें, जो कुछ हद तक जोखिम को नियंत्रित कर सकता है और नुकसान को बढ़ने से रोक सकता है।

रणनीति तर्क सरल और स्पष्ट है, इसे लागू करना आसान है और इसे वास्तविक डिस्क पर लागू किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं:

दोहरे यादृच्छिक संकेतक गलत संकेतों का उत्पादन कर सकते हैं, जिससे अनावश्यक व्यापार हो सकता है। उदाहरण के लिए, अचानक घटनाओं से अल्पकालिक और दीर्घकालिक रुझानों से विचलन हो सकता है।

स्टॉप लॉजिक सेटिंग्स को गलत तरीके से सेट करने से नुकसान बढ़ सकता है। स्टॉप लॉजिक दूरी को उचित रूप से सेट किया जाना चाहिए, ताकि इसे रोक दिया जा सके।

ट्रेडिंग शुल्क के बार-बार खरीदने और बेचने से रणनीतिक लाभ प्रभावित होता है। अनावश्यक ट्रेडों को कम करने के लिए पैरामीटर को उचित रूप से समायोजित किया जाना चाहिए।

रणनीति केवल तकनीकी संकेतकों पर आधारित है, मूलभूत तत्वों को शामिल नहीं किया गया है। महत्वपूर्ण मूलभूत तत्वों पर उचित ध्यान दिया जाना चाहिए।

समाधान के लिएः

गलत संकेत दर को कम करने के लिए द्वि-यादृच्छिक संकेतक मापदंडों को उचित रूप से समायोजित करें।

स्टॉप लॉजिक को अनुकूलित करें और उचित स्टॉप दूरी सेट करें।

पैरामीटर को समायोजित करें और ट्रेडिंग की आवृत्ति को कम करें।

इस लेख में, हम आपको बताएँगे कि कैसे एक व्यक्ति एक व्यक्ति के लिए एक व्यक्ति के लिए एक व्यक्ति के रूप में कार्य करता है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

दोहरे यादृच्छिक संकेतक मापदंडों को अनुकूलित करें, गलत संकेत दर को कम करें। प्रभाव पर विभिन्न K मानों और D मान मापदंडों के प्रभाव का परीक्षण किया जा सकता है।

अन्य संकेतकों के साथ संयोजन में फ़िल्टर सिग्नल. उदाहरण के लिए MACD, चलती औसत और अन्य संकेतकों का सहायक निर्णय, गलत संकेतों से बचें.

स्टॉप-लॉस रणनीति का अनुकूलन करें, स्टॉप-लॉस दूरी और अनुपात सेट करें। विभिन्न स्टॉप-लॉस बिंदुओं का परीक्षण करें कि क्या वे जोखिम को प्रभावी ढंग से नियंत्रित कर सकते हैं।

ट्रेड वॉल्यूम के संकेतकों के साथ संयोजन में। जैसे कि वॉल्यूम ब्रेकिंग जैसी रणनीतियाँ, कीमतों में उतार-चढ़ाव के दौरान अमान्य ट्रेडों से बचने के लिए।

विभिन्न पोजीशन समय का परीक्षण करें. पोजीशन समय बहुत छोटा है, लेनदेन की लागत आय को प्रभावित करती है; पोजीशन समय बहुत लंबा है, समय पर बंद नहीं किया जा सकता।

मौलिक तत्वों के संयोजन के साथ, महत्वपूर्ण घटनाओं से पहले और बाद में रणनीति को बंद करें और घटनाओं से प्रभावित होने से बचें।

संक्षेप

दोहरी यादृच्छिक रणनीति वर्तमान चक्र और कई गुना चक्र यादृच्छिक संकेतक के माध्यम से बहु खाली क्षेत्र का न्याय करके, कम खरीद और बेचने को प्राप्त करती है। इस रणनीति में मजबूत प्रवृत्ति ट्रैकिंग क्षमता, सरल तर्क, और वास्तविक क्षेत्र में आसान होने के फायदे हैं। लेकिन कुछ जोखिम भी हैं, जिन्हें पैरामीटर और स्टॉप-लॉस रणनीति को अनुकूलित करने की आवश्यकता है, और अन्य तकनीकी संकेतकों या मौलिक निर्णयों के साथ-साथ सुधार करने की आवश्यकता है। यदि यह पूरी तरह से अनुकूलित और सख्त परीक्षण के बाद सत्यापित है, तो यह रणनीति एक बहुत ही व्यावहारिक प्रवृत्ति ट्रैकिंग रणनीति बन सकती है।

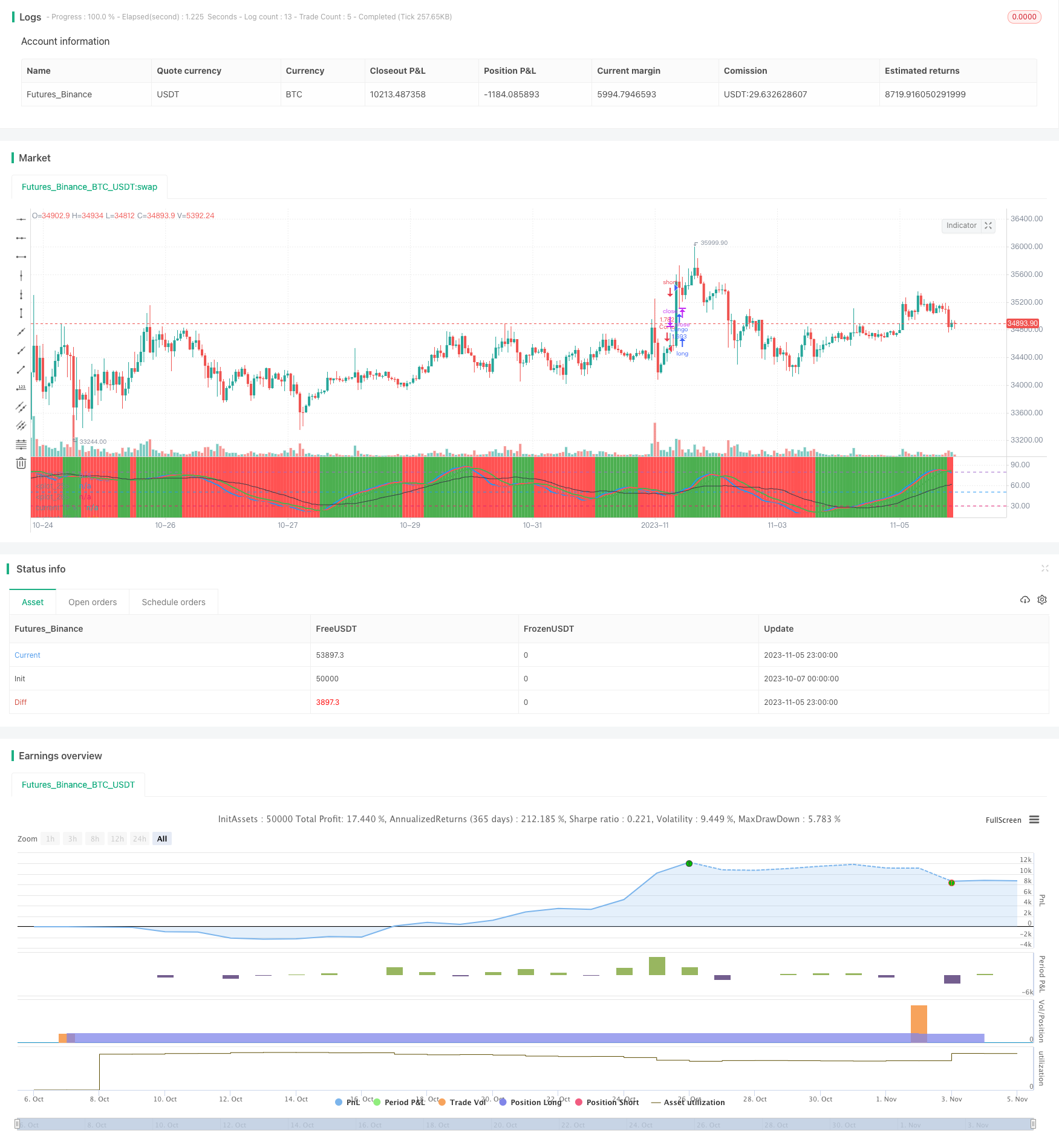

/*backtest

start: 2023-10-07 00:00:00

end: 2023-11-06 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("stoch startegy", overlay=false,default_qty_type=strategy.percent_of_equity,default_qty_value=100,currency=currency.USD)

len = input(54, minval=1, title="Length for Main Stochastic")

smoothK = input(12, minval=1, title="SmoothK for Main Stochastic")

smoothD = input(3, minval=1, title="SmoothD for Main Stochastic")

upLine = input(80, minval=50, maxval=90, title="Upper Line Value?")

lowLine = input(30, minval=10, maxval=50, title="Lower Line Value?")

trailStep=input(100,minval=10,title="Trialing step value")

// current stochastic calculation

k = sma(stoch(close, high, low, len), smoothK)

d = sma(k, smoothD)

//mtf stochastic calculation smoothed with period

mtfK= sma(stoch(close, high, low, len), smoothK*3)

mtfD= sma(k, smoothD*3)

plot(k,"current TF k",blue,style=line, linewidth=2)

plot(d,"current TF d",red,style=line, linewidth=2)

plot(mtfK,"MTF TF k",black,style=line)

plot(mtfD,"Multi TF d",green,style=line, linewidth=2)

hline(upLine)

hline(50)

hline(lowLine)

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

if (longCondition)

strategy.entry("Lungo", strategy.long)

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

if (shortCondition)

strategy.entry("Corto", strategy.short)

exitlong=crossunder(mtfD, upLine)

exitshort=crossover(mtfK, lowLine)

if (exitlong)

strategy.exit("Esci lungo","Lungo",trail_points=trailStep)

if (exitshort)

strategy.exit("Esci corto","Corto",trail_points=trailStep)

showZones = input(true, title="Show Bullish/Bearish Zones")

// bullish signal rule:

bullishRule = k >= mtfD

// bearish signal rule:

bearishRule = k <= mtfD

// current trading State

ruleState = 0

ruleState := bullishRule ? 1 : bearishRule ? -1 : nz(ruleState[1])

bgcolor(showZones ? ( ruleState==1 ? green : ruleState==-1 ? red : gray ) : na , title="supertrend Bullish/Bearish Zones", transp=90)