गतिशील अस्थिरता ब्रेकआउट रणनीति

अवलोकन

इस रणनीति का उपयोग करने के लिए बरीन बैंड की गतिशील ऊपर और नीचे, जब कीमत बरीन बैंड के ऊपर के माध्यम से तोड़ने के लिए और जब कीमत बरीन बैंड के नीचे गिर जाता है, तो बराबरी करने के लिए। पारंपरिक ब्रेकआउट रणनीति के विपरीत, बरीन बैंड के ऊपर और नीचे की गतिशीलता ऐतिहासिक उतार-चढ़ाव के आधार पर बदलती है, जिससे बाजार के ओवरबॉय और ओवरसोल की स्थिति का बेहतर आकलन किया जा सकता है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से ब्रिन बैंड सूचकांक में मूल्य निर्धारण के लिए ब्रेकडाउन पर निर्भर करती है। ब्रिन बैंड में तीन लाइनें शामिल हैंः

- मध्य रेखा: n दिन की चलती औसत

- ऊपरी पट्टीः मध्य रेखा + k * n दिन मानक अंतर

- निचला ट्रैकः मध्य रेखा - k * n दिन मानक अंतर

जब कीमतों में वृद्धि अपररेल से अधिक है, तो यह माना जाता है कि बाजार ओवरबॉय स्थिति में है, और अधिक किया जा सकता है। जब कीमतों में गिरावट अपररेल से अधिक है, तो यह माना जाता है कि बाजार ओवरसोल स्थिति में है, और इसे बंद कर दिया जाना चाहिए।

इस नीति से ब्रिन बैंड के पैरामीटर को कस्टमाइज़ किया जा सकता हैः माध्य रेखा की लंबाई n और मानक विचलन के गुणक k. डिफ़ॉल्ट माध्य रेखा की लंबाई 20 दिन है और मानक विचलन का गुणक 2 है.

शेयरों के दैनिक समापन के बाद, यह जांचने के लिए कि क्या उस दिन के समापन मूल्य में उछाल आया है। यदि ऐसा है, तो अगले दिन के उद्घाटन के समय प्रदर्शन संकेत करें। अधिक करने के बाद, यह वास्तविक समय में निगरानी करेगा कि क्या कीमत में उछाल आया है या नहीं, यदि यह टूट गया है तो स्थिति को ठीक करें।

इस रणनीति में एक औसत रेखा फ़िल्टर भी पेश किया गया है, जो केवल तभी उत्पन्न होता है जब कीमत औसत रेखा से ऊपर होती है। वर्तमान चक्र या उच्चतर चक्र में औसत रेखा खींचने का विकल्प है, ताकि प्रवेश के समय को नियंत्रित किया जा सके।

स्टॉप लॉस मोड भी दो विकल्प प्रदान करता है: एक निश्चित प्रतिशत स्टॉप या ट्रैक ब्रीड डाउन ट्रैक। बाद वाला लाभ के लिए अधिक जगह प्रदान कर सकता है।

रणनीतिक लाभ

- SUPERBUY/SUPPERSELL बाजार का आकलन करने के लिए ब्रिन बैंड का उपयोग करना

- एकतरफा फ़िल्टर, विपक्ष से बचें

- अनुकूलन योग्य ब्रिन बैंड पैरामीटर, विभिन्न चक्रों के लिए अनुकूलित

- दो विकल्पों के साथ स्टॉप लॉस

- फीडबैक ऑप्टिमाइज़ेशन मापदंडों, रीयल-टाइम सत्यापन रणनीतियों का समर्थन करता है

रणनीतिक जोखिम

- ब्रिन बैंड ने पूरी तरह से ओवरबॉय और ओवरसेलिंग का आकलन नहीं किया

- औसत फ़िल्टरिंग में तेजी से सफलता की संभावना कम हो सकती है

- फिक्स्ड स्टॉप लॉस बहुत रूढ़िवादी हो सकता है, ट्रैक स्टॉप लॉस बहुत कट्टरपंथी हो सकता है

- विभिन्न किस्मों और चक्रों के लिए पैरामीटर को अनुकूलित करने की आवश्यकता है

- घाटे की सीमा नहीं, धन प्रबंधन को ध्यान में रखना

रणनीति अनुकूलन

- विभिन्न समानांतर पैरामीटर संयोजनों का परीक्षण करें

- विभिन्न ब्रिन बैंड मापदंडों का प्रयास करें

- निश्चित प्रतिशत स्टॉप लॉस और डाउनट्रैक स्टॉप लॉस पर रिटर्न की तुलना करना

- धन प्रबंधन मॉड्यूल को जोड़ना, एकल हानि को सीमित करना

- अन्य संकेतकों के साथ संयोजन में ब्रिन बैंड सिग्नल सत्यापित करें

संक्षेप

यह रणनीति ब्रीनिंग बैंड की गतिशीलता का उपयोग करती है और ओवरबॉट और ओवरसोल को निर्धारित करने के लिए एक समान-रेखा फ़िल्टर सिग्नल का उपयोग करती है। यह पारंपरिक फिक्स्ड ऑर्केस्ट्रा ब्रेकआउट की तुलना में बाजार में उतार-चढ़ाव के लिए अधिक अनुकूल है। पैरामीटर अनुकूलन और जोखिम नियंत्रण के माध्यम से, रणनीति की स्थिरता और रिटर्न दर को और बढ़ाया जा सकता है। कुल मिलाकर, यह रणनीति ब्रीनिंग बैंड की गतिशीलता का उपयोग करती है।

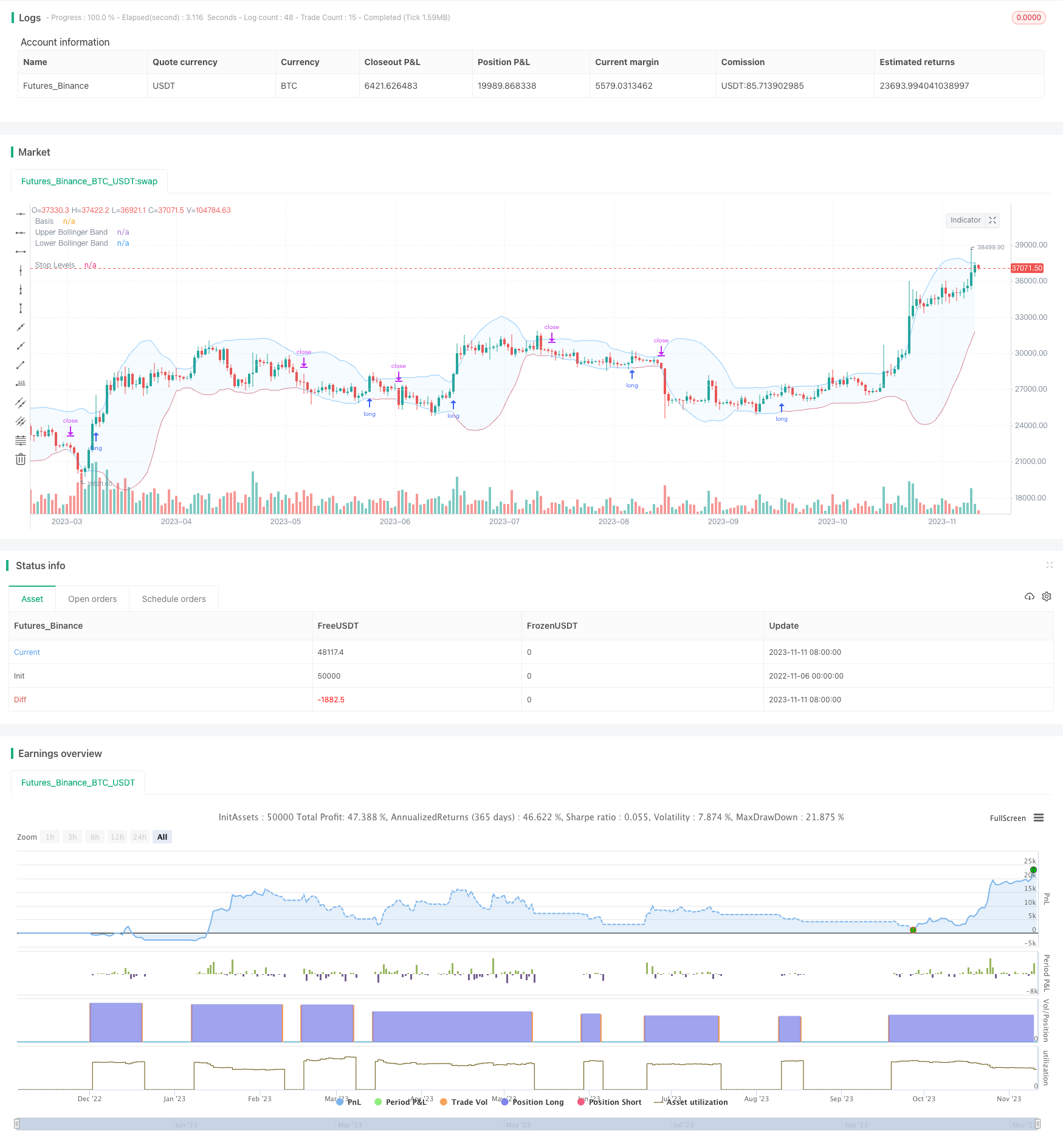

/*backtest

start: 2022-11-06 00:00:00

end: 2023-11-12 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Revision: 1

// Author: @millerrh

// Strategy:

// Entry: Buy when price breaks out of upper Bollinger Band

// Exit: Trail a stop with the lower Bollinger Band

// Conditions/Variables:

// 1. Can add a filter to only take setups that are above a user-defined moving average on current timeframe and/or longer timeframe (helps avoid trading counter trend)

// 2. Manually configure which dates to back test

// 3. User-Configurable Bollinger Band Settings

// 4. Optionally use a tighter initial stop level. Once Bollinger Band catches up, trail with lower Bollinger Band to give more breathing room.

// strategy('Donchian Breakout', overlay=true, initial_capital=100000, currency='USD', default_qty_type=strategy.percent_of_equity, calc_on_every_tick = true,

// default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.1)

strategy('Bollinger Breakout', overlay=true, initial_capital=100000, currency='USD', default_qty_type=strategy.percent_of_equity,

default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0, calc_on_order_fills=true)

// === BACKTEST RANGE ===

Start = input(defval = timestamp("01 Jan 2019 06:00 +0000"), title = "Backtest Start Date", group = "backtest window")

Finish = input(defval = timestamp("01 Jan 2100 00:00 +0000"), title = "Backtest End Date", group = "backtest window")

// == INPUTS ==

// Bollinger Band Inputs

bbLength = input.int(20, minval=1, group = "Bollinger Band Settings", title="Bollinger Band Length",

tooltip = "Bollinger Band moving average length.")

bbMultTop = input.float(2.0, minval=0.001, maxval=50, title="Standard Deviation (Top)")

bbMultBot = input.float(2.0, minval=0.001, maxval=50, title="Standard Deviation (Bottom)")

useTightStop = input.bool(title='Use Fixed Percentage for Initial Stop?', defval=false, group = "order entry",

tooltip = "'Keep your losers small and let winners run' is the saying. This will allow you to use a tight initial stop

until the lower Bollinger Band catches up.")

percStop = input.int(title="Stop", defval=8, group = "order entry", inline = "perc")

trigInput = input.string(title='Execute Trades On...', defval='Wick', options=['Wick', 'Close'], group = "order entry",

tooltip = "Useful for comparing standing stop orders at the Bollinger Band boundary (executing on the wick) vs. waiting for candle closes prior to taking action")

// Moving Average Filtering Inputs

useMaFilter = input.bool(title='Use Moving Average for Filtering (Current Timeframe)?', defval=false, group = "moving average filtering",

tooltip = "Signals will be ignored when price is under this moving average. The intent is to keep you out of bear periods and only buying when

price is showing strength.")

maType = input.string(defval='SMA', options=['EMA', 'SMA'], title='MA Type For Filtering', group = "moving average filtering")

maLength = input.int(defval=50, title="Moving Average: Length", minval=1, group = "moving average filtering", inline = "1ma")

ma1Color = input.color(color.new(color.green, 50), title = " Color", group = "moving average filtering", inline = "1ma")

useMaFilter2 = input.bool(title='Use Moving Average for Filtering (High Timeframe)?', defval=false, group = "moving average filtering")

tfSet = input.timeframe(defval="D", title="Timeframe of Moving Average", group = "moving average filtering",

tooltip = "Allows you to set a different time frame for a moving average filter. Trades will be ignored when price is under this moving average.

The idea is to keep your eye on the larger moves in the market and stay on the right side of the longer term trends and help you be pickier about

the stocks you trade.")

ma2Type = input.string(defval='SMA', options=['EMA', 'SMA'], title='MA Type For Filtering', group = "moving average filtering")

ma2Length = input.int(defval=50, title="Moving Average: Length", minval=1, group = "moving average filtering", inline = "2ma")

ma2Color = input.color(color.new(color.white, 50), title = " Color", group = "moving average filtering", inline = "2ma")

// === THE BOLLINGER BAND ===

// Logic

bbBasis = ta.sma(close, bbLength)

bbUpper = bbBasis + bbMultTop * ta.stdev(close, bbLength)

bbLower = bbBasis - bbMultBot * ta.stdev(close, bbLength)

// Plotting

plot(bbBasis, "Basis", color=color.new(color.white, 50))

p1 = plot(bbUpper, color=color.new(color.blue, 50), linewidth=1, title='Upper Bollinger Band')

p2 = plot(bbLower, color=color.new(color.blue, 50), linewidth=1, title='Lower Bollinger Band')

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

// == FILTERING LOGIC ==

// Declare function to be able to swap out EMA/SMA

ma(maType, src, length) =>

maType == 'EMA' ? ta.ema(src, length) : ta.sma(src, length) //Ternary Operator (if maType equals EMA, then do ema calc, else do sma calc)

maFilter = ma(maType, close, maLength)

maFilter2 = request.security(syminfo.tickerid, tfSet, ma(ma2Type, close, ma2Length))

// Plotting

plot(useMaFilter ? maFilter : na, title='Trend Filter MA - CTF', color=ma1Color, linewidth=2, style=plot.style_line)

plot(useMaFilter2 ? maFilter2 : na, title='Trend Filter MA - HTF', color=ma2Color, linewidth=2, style=plot.style_line)

// == ENTRY AND EXIT CRITERIA ==

// Trigger stop based on candle close or High/Low (i.e. Wick)

trigResistance = trigInput == 'Close' ? close : trigInput == 'Wick' ? high : na

trigSupport = trigInput == 'Close' ? close : trigInput == 'Wick' ? low : na

buySignal = trigResistance >= bbUpper

buyConditions = (useMaFilter ? bbUpper > maFilter : true) and

(useMaFilter2 ? bbUpper > maFilter2 : true)

// == STOP AND PRICE LEVELS ==

// Configure initial stop level

inPosition = strategy.position_size > 0

stopLevel = strategy.position_avg_price - (strategy.position_avg_price * percStop/100)

posStop = stopLevel > bbLower ? stopLevel : bbLower

// Check if using stop vs. not

stop = useTightStop ? posStop : bbLower

plot(inPosition ? stop : na, style=plot.style_linebr, color=color.new(color.red, 40), linewidth = 1, title = "Stop Levels", trackprice=false)

sellSignal = trigSupport <= stop

// == STRATEGY ENTRIES & EXITS ==

// This string of code enters and exits at the candle close

if trigInput == 'Close'

strategy.entry('Long', strategy.long, when=buyConditions and buySignal)

strategy.close('Long', when=sellSignal)

// This string of code enters and exits at the wick (i.e. with pre-set stops)

if trigInput == 'Wick'

strategy.entry('Long', strategy.long, stop=bbUpper, when=buyConditions)

strategy.exit('Exit Long', from_entry='Long', stop=stop)

strategy.cancel('Long',when= not(buyConditions)) // Resets stop level once buyConditions aren't true anymore