के-लाइन इकाइयों पर आधारित लंबी और छोटी रणनीतियाँ

अवलोकन

इस रणनीति के आधार पर इकाई की लंबाई के K लाइनों के लिए निर्णय लेने के लिए polyhedral दिशा. यह गणना की औसत इकाई की लंबाई के लिए हाल ही में 30 K लाइनों, अधिक है जब सूर्य की लंबाई की तुलना में अधिक है, और शून्य है जब सूर्य की लंबाई की तुलना में अधिक है.

रणनीति सिद्धांत

इस रणनीति में सबसे पहले K-लाइन की इकाई लंबाई body की गणना की जाती है, और हाल ही में 30 K-लाइन की इकाई लंबाई sbody की औसत गणना की जाती है।

जब आज K लाइन शून्य रेखा ((bar==-1) है, और इकाई की लंबाई औसत इकाई की लंबाई से अधिक है, तो बहुविकल्पी ((up1)) खोलें।

जब आज के रेखा सूर्य रेखा है और इकाई की लंबाई औसत इकाई की लंबाई से अधिक है, तो खाली फार्म खोलें।

यदि आज के लिए K रेखा में सूर्य रेखा है और वर्तमान स्थिति लाभदायक है, तो बहुविकल्पीय स्थिति के बाद, बहुविकल्पीय स्थिति शून्य होगी।

यदि आज के लिए K रेखा ऋण रेखा ((bar==-1) है, और वर्तमान स्थिति लाभप्रद है, तो रिक्त स्थिति के लिए रिक्त स्थिति।

यह रणनीति सरलता और प्रभावशीलता के साथ व्यापार की प्रवृत्ति को निर्धारित करने के लिए K-लाइन की लंबाई का उपयोग करती है। जितनी लंबी इकाई होती है, उतनी ही मजबूत प्रवृत्ति होती है, इसलिए इकाई की लंबाई को बहुभुज के आधार पर निर्धारित किया जाता है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

इस तरह की रणनीतियों को समझना और लागू करना आसान है।

K-लाइन की लंबाई का उपयोग कर प्रवृत्ति का आकलन करें और शोर से बचें।

गतिशील औसत गणना का उपयोग करके, बाजार के परिवर्तनों के लिए अनुकूलित किया जा सकता है

लाभप्रद समता शर्तों को स्थापित करने से रणनीतिक रिटर्न दर में वृद्धि हो सकती है।

विभिन्न बाजार स्थितियों के लिए विन्यास योग्य रणनीति पैरामीटर

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

एक लंबी इकाई एक मजबूत प्रवृत्ति का प्रतिनिधित्व नहीं करती है, यह एक सामान्य उतार-चढ़ाव हो सकता है।

औसत इकाई लंबाई की समय खिड़की को गलत तरीके से सेट करने से व्यापार के अवसरों को खो दिया जा सकता है।

एक आकस्मिक घटना से रणनीतिक नुकसान हो सकता है।

लंबे समय तक अधिक रिक्त पद धारण करने से घाटा बढ़ सकता है।

जोखिम के लिए समाधानः

अन्य सूचकांकों के साथ प्रवृत्ति का आकलन करें और गलत ट्रेडों से बचें।

विभिन्न पैरामीटरों को परीक्षण करें और औसत इकाई लंबाई की गणना को अनुकूलित करें।

स्टॉप लॉस को रोकने के लिए एक स्टॉप लॉस को नियंत्रित करने के लिए एक स्टॉप लॉस सेटिंग सेट करें।

स्टॉक खोलने और स्टॉक लॉजिक को अनुकूलित करें ताकि लंबे समय तक स्टॉक रखने से बचा जा सके।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

MACD, RSI और अन्य संकेतकों के साथ प्रवृत्ति का आकलन करें ताकि नियमित उतार-चढ़ाव के कारण गलत संकेतों से बचा जा सके।

विभिन्न औसत इकाई लंबाई समय खिड़की मापदंडों का परीक्षण करने के लिए सबसे अच्छा संयोजन खोजें।

खोले गए पदों की संख्या को नियंत्रित करने के लिए तर्क जोड़ा गया है, खोले गए पदों को धीरे-धीरे कम करने के लिए घाटे की संख्या में वृद्धि के साथ।

एकल हानि अनुपात को नियंत्रित करने के लिए एक गतिशील रोक या लाभ दर रोक बाहर निकलने की शर्तें सेट करें।

स्थिति खोलने और स्थिति की स्थिति को अनुकूलित करने के लिए, अमान्य लेनदेन से बचें। उदाहरण के लिए, लगातार 3 K-लाइन इकाइयों की लंबी अवधि के लिए स्थिति खोलें।

विनिमय दर के झटके से होने वाले नुकसान को नियंत्रित करने के लिए, किसी विशेष समय अवधि के दौरान या महत्वपूर्ण आंकड़ों के प्रकाशन से पहले और बाद में व्यापार से बचें।

संक्षेप

इस रणनीति की समग्र सोच स्पष्ट और समझने में आसान है, और प्रवेश के समय को K-लाइन की इकाई की औसत लंबाई के साथ तुलना करके आंका जाता है। रणनीति अनुकूलन के लिए जगह बड़ी है, और अनुकूलन के लिए कई पहलुओं से शुरू किया जा सकता है, जिससे रणनीति पैरामीटर विभिन्न बाजार परिस्थितियों के अनुकूल हो। कुल मिलाकर, यह रणनीति एक मात्रात्मक व्यापार प्रवेश रणनीति के रूप में पर्याप्त सरल और विश्वसनीय है, जो नौसिखिए व्यापारियों के लिए उपयुक्त है। उपयोग और सीखने के लिए। निरंतर अनुकूलन और अधिक सूचकांकों के संयोजन से, रणनीति की लाभप्रदता और स्थिरता को और बढ़ाया जा सकता है।

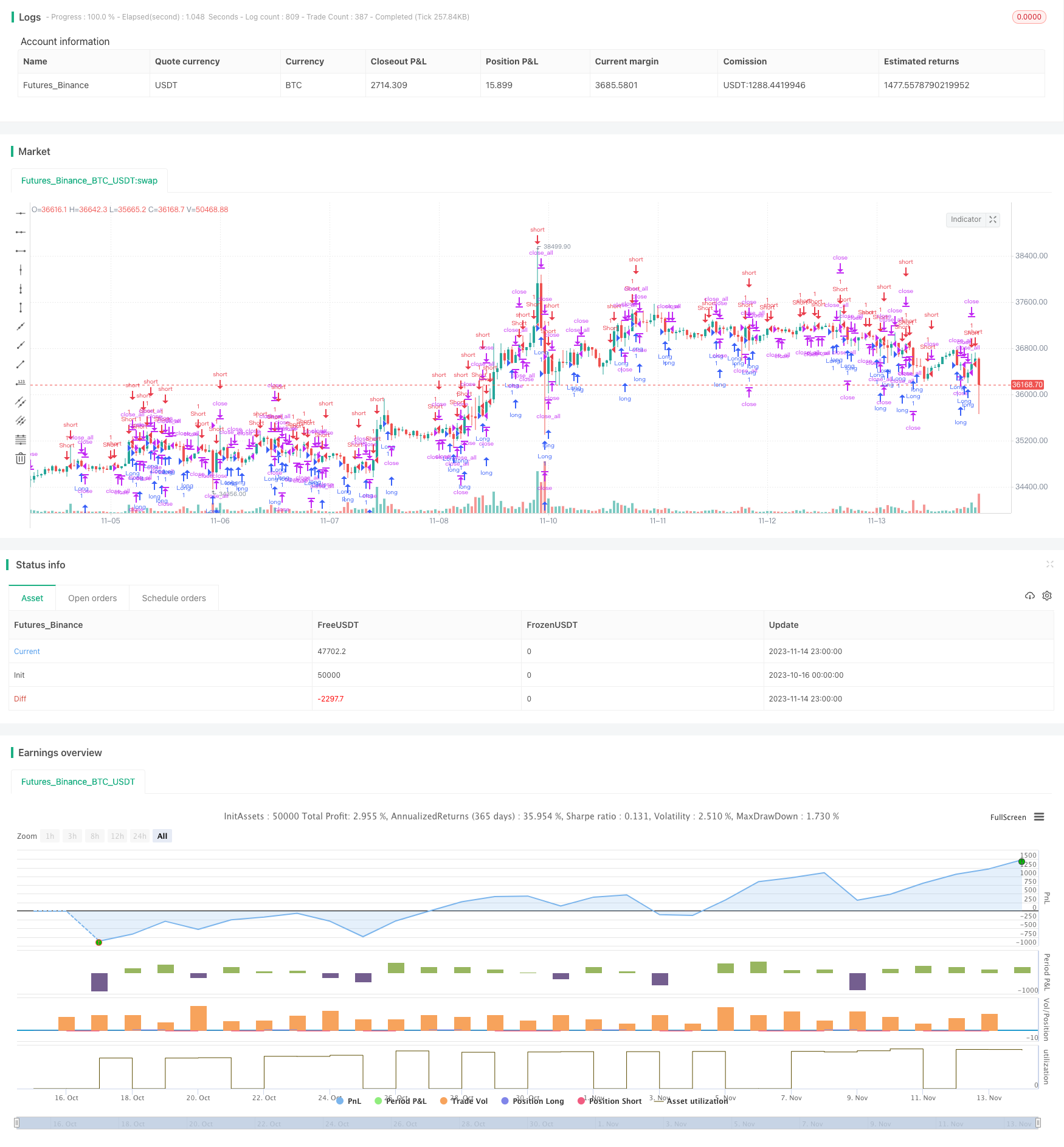

/*backtest

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's ColorBar Strategy v1.0", shorttitle = "ColorBar str v1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100.0, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usebody = input(true, defval = true, title = "Use body")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Signals

bar = close > open ? 1 : close < open ? - 1 : 0

body = abs(close - open)

sbody = ema(body, 30)

up1 = bar == -1 and (body > sbody or usebody == false)

dn1 = bar == 1 and (body > sbody or usebody == false)

plus = (close > strategy.position_avg_price and strategy.position_size > 0) or (close < strategy.position_avg_price and strategy.position_size < 0)

exit = ((strategy.position_size > 0 and bar == 1) or (strategy.position_size < 0 and bar == -1)) and plus

if up1

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, 01, 00, 00) and time < timestamp(toyear, tomonth, 31, 00, 00)))

if dn1

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, 01, 00, 00) and time < timestamp(toyear, tomonth, 31, 00, 00)))

if time > timestamp(toyear, tomonth, 31, 00, 00) or exit

strategy.close_all()