मूविंग एवरेज गोल्डन क्रॉस और डेड क्रॉस रणनीति

अवलोकन

यह रणनीति तेज गति से चलने वाली औसत और धीमी गति से चलने वाली औसत की गणना करके प्रवेश और प्रस्थान के समय को निर्धारित करती है। जब तेज रेखा नीचे से धीमी रेखा को पार करती है, तो अधिक करें; जब तेज रेखा ऊपर से नीचे से धीमी रेखा को पार करती है, तो खाली करें।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से चलती औसत के सुनहरे कांटे के सिद्धांत पर आधारित है। 3 की लंबाई के साथ एक तेजी से चलती औसत और 266 की लंबाई के साथ एक धीमी गति से चलती औसत की गणना की जाती है। जब तेज लाइन नीचे से धीमी लाइन को पार करती है तो एक खरीद संकेत उत्पन्न होता है; जब तेज लाइन ऊपर से नीचे से धीमी लाइन को पार करती है तो एक बेचने का संकेत उत्पन्न होता है। संकेत प्राप्त करने के बाद तीसरी K लाइन को बाहर निकालने के लिए सौंपा जाता है।

इस रणनीति का आधार यह है कि जब कीमतें बढ़ती हैं, तो अल्पकालिक चलती औसत अधिक तेजी से ऊपर की ओर बढ़ता है; जब कीमतें गिरती हैं, तो अल्पकालिक चलती औसत अधिक तेजी से नीचे की ओर बढ़ता है। इसलिए, अल्पकालिक तेज़ रेखा और दीर्घकालिक धीमी रेखा के बीच एक क्रॉसिंग होती है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह विभिन्न लंबाई के चक्रों की चलती औसत की गणना करके और उनके बीच के सोने के कांटे के संबंध का उपयोग करके प्रवृत्ति के मोड़ को निर्धारित करने के लिए है। यह एक एकल चलती औसत जैसे अन्य संकेतकों की तुलना में कीमतों के मोड़ को अधिक सटीक रूप से पकड़ सकता है।

सबसे पहले, तेजी से चलती औसत मूल्य परिवर्तनों को अधिक संवेदनशील रूप से पकड़ने में सक्षम है, जबकि धीमी गति से चलती औसत तरंग शोर की भूमिका निभाता है, जिससे प्रवृत्ति की दिशा की पहचान करने में मदद मिलती है। दो समान रेखाओं का उपयोग गलत संकेतों को रोकने के लिए किया जाता है।

दूसरा, इस रणनीति में लेग्ड इनपुट का उपयोग किया गया है, जो संकेत के बाद तीसरे K लाइन में प्रवेश करता है। यह एक समान रेखा के झटके के कारण गलत ट्रेडों से बचने के लिए आगे बढ़ सकता है।

इसके अलावा, पैरामीटर का चयन काफी सरल है, केवल दो चलती औसत के आधार पर निर्णय किया जा सकता है, जटिल संकेतकों की गणना की आवश्यकता नहीं है, जिससे अति-अनुकूलन की संभावना कम हो जाती है।

जोखिम विश्लेषण

हालांकि इस रणनीति में कोई स्पष्ट कमियां और जोखिम नहीं हैं, फिर भी कुछ बातों का ध्यान रखना चाहिए जब यह फिक्स्ड डिस्क के लिए उपयोग किया जाता हैः

सबसे पहले, केवल इस प्रवृत्ति के आधार पर निर्णय लेने वाले सूचकांकों पर भरोसा करना, अन्य सूचकांकों द्वारा निर्णय लेने वाले प्रवेश के अवसरों को याद कर सकता है। वैकल्पिक सूचकांकों को उचित रूप से जोड़ने पर विचार किया जा सकता है, समग्र निर्णय।

दूसरा, मजबूत रुझानों में, कीमतें लंबे समय तक ऊपर या नीचे चल सकती हैं। इस स्थिति में, लंबे समय तक कोई संकेत उत्पन्न नहीं होता है। पैरामीटर को समायोजित करने की आवश्यकता होती है ताकि त्वरित रेखा मूल्य के करीब हो।

एक बार फिर, सूचक पैरामीटर 100 प्रतिशत विश्वसनीय नहीं हैं, और विभिन्न किस्मों और चक्रों के लिए इष्टतम पैरामीटर अलग-अलग हो सकते हैं। वास्तविक समय पर प्रतिक्रिया के आधार पर निरंतर परीक्षण और अनुकूलन की आवश्यकता होती है।

अंत में, व्यापारियों की संख्या, स्टॉपलॉस और स्टॉपआउट का भी सटीक मूल्यांकन करने की आवश्यकता है, ताकि बहुत अधिक नुकसान या समय पर स्टॉपआउट से बचा जा सके।

अनुकूलन दिशा

इस रणनीति में कुछ प्रमुख सुधार हैं:

सबसे पहले, यह विचार किया जा सकता है कि क्या अन्य सहायक संकेतकों के निर्णय तर्क को गोल्डन फोरक्स और डेड फोरक्स के साथ जोड़ा जा सकता है। उदाहरण के लिए, जब आरएसआई संकेतक ओवरबॉट ओवरसोल्ड दिखाता है, तो ट्रेडिंग सिग्नल को और अधिक पुष्टि करें।

दूसरा, पैरामीटर का अनुकूलन महत्वपूर्ण है। चक्र, व्यापार की किस्म और अन्य कारकों को ध्यान में रखते हुए, हम लगातार परीक्षण और पैरामीटर को समायोजित करते हैं ताकि रणनीति को बाजार की स्थिति के लिए अधिक अनुकूल बनाया जा सके।

तीसरा, प्रवेश के लिए अनुकूलित तरीके. सरल तीसरे K लाइन प्रवेश के अलावा, पिछड़े N को जड़ K लाइन प्रवेश, मूल्य अंतर प्रवेश, नए उच्च और नए निम्न प्रवेश को तोड़ने जैसे तरीकों पर शोध किया जा सकता है, विशेष रूप से नस्ल और चक्र के अनुसार बारीकियों को समायोजित किया जा सकता है।

अंत में, स्टॉप लॉस स्टॉप के तरीके को सुधारना भी उतना ही महत्वपूर्ण है। स्टॉप लॉस की सीमा को वास्तविक समय में समायोजित करने के लिए अस्थिरता दर एटीआर सूचक के साथ संयोजन किया जा सकता है। इसके अलावा, चलती रोकथाम, बैच स्टॉप आदि के तरीके भी विचार करने योग्य हैं। ये रणनीतिक लाभप्रदता में काफी वृद्धि करेंगे।

संक्षेप

इस रणनीति का उपयोग कर चलती औसत का उपयोग करता है, जो कीमतों की भविष्य की दिशा का आकलन करने के लिए क्लासिक सिद्धांतों का उपयोग करता है, जो उचित मापदंडों को निर्धारित करके व्यापार संकेत उत्पन्न करता है, और पिछड़े प्रवेश और स्टॉप-स्टॉप-स्टॉप के जोखिम को नियंत्रित करने के लिए एक सरल व्यावहारिक मात्रात्मक व्यापार रणनीति है। सूचकांक मापदंडों को अनुकूलित करने, सूचकांक प्रणाली को बेहतर बनाने, प्रवेश और निकास तर्क को समायोजित करने और कई अन्य पहलुओं में आगे सुधार करने की क्षमता है।

/*backtest

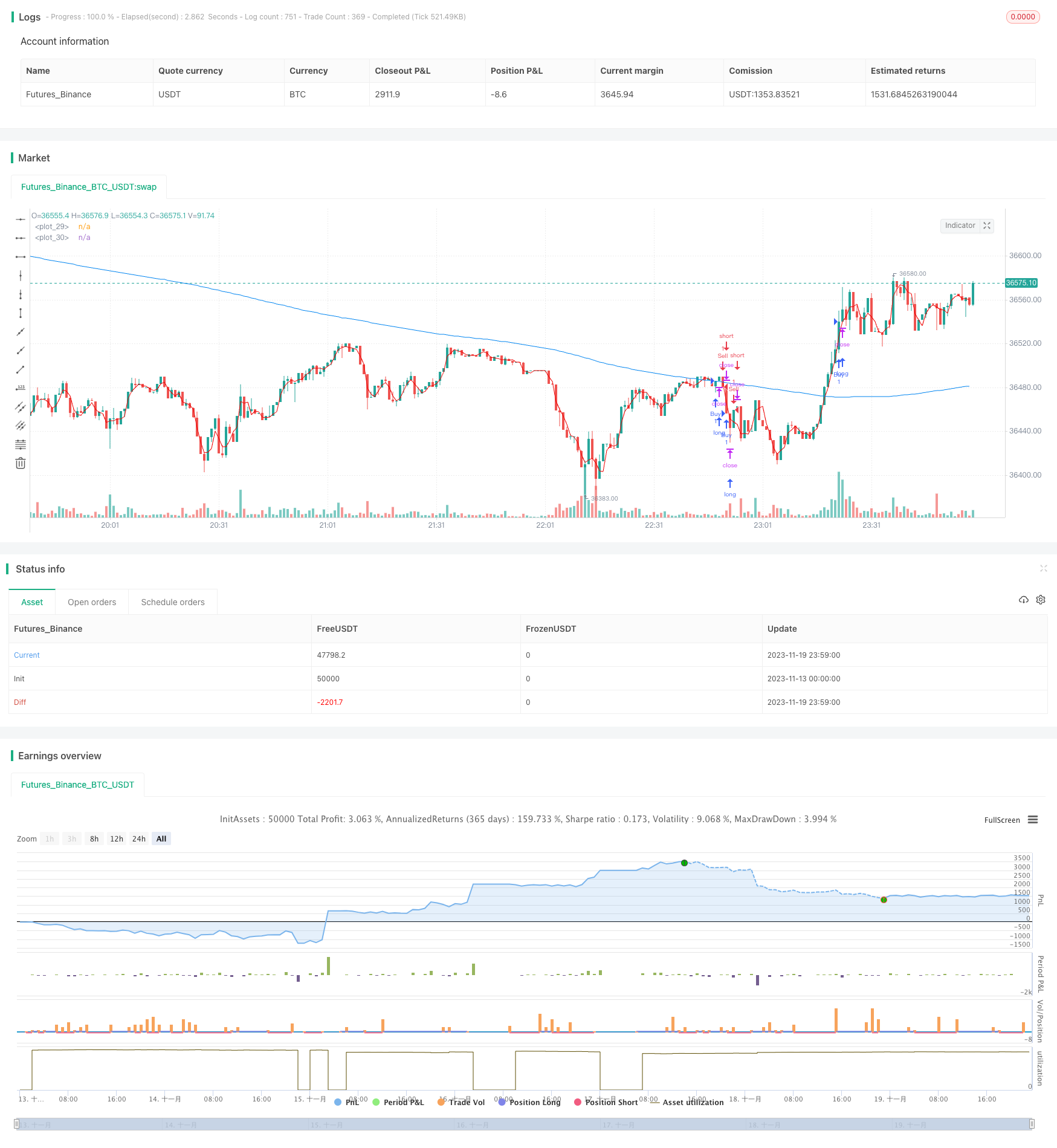

start: 2023-11-13 00:00:00

end: 2023-11-20 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Cruzamento de Médias Móveis", overlay=true)

// Definir os parâmetros da estratégia

length_fast = 3

length_slow = 266

price = close

take_profit = 10000.0

stop_loss = 2000.0

// Calcular as médias móveis

fast_ma = vwma(price, length_fast)

slow_ma = sma(price, length_slow)

// Definir as condições de entrada

buy_signal = crossover(fast_ma, slow_ma)

sell_signal = crossunder(fast_ma, slow_ma)

// Enviar ordens de negociação com base nas condições de entrada

if (buy_signal[3]) // Verifica se o sinal de compra ocorreu 3 velas atrás

strategy.entry("Buy", strategy.long)

strategy.exit("Sell", "Buy", profit=take_profit, loss=stop_loss)

if (sell_signal[3]) // Verifica se o sinal de venda ocorreu 3 velas atrás

strategy.entry("Sell", strategy.short)

strategy.exit("Cover", "Sell", profit=take_profit, loss=stop_loss)

// Plotar as médias móveis no gráfico

plot(fast_ma, color=color.rgb(238, 0, 0))

plot(slow_ma, color=color.rgb(0, 132, 240))