ट्रेंड फॉलोइंग डबल ईएमए विलियम्स इंडिकेटर रणनीति

अवलोकन

यह रणनीति दोहरे ईएमए और विलियम्स सूचकांक के साथ मिलकर प्रवृत्ति की दिशा की पहचान करती है और प्रवृत्ति मजबूत होने पर ट्रैक करती है। इसकी मूल सोच हैः

- डबल ईएमए संयोजनों का उपयोग करके सबसे मजबूत रुझानों को फ़िल्टर करें

- विलियम्स सूचकांक ने पुष्टि की कि यह ओवरबॉट और ओवरसोल्ड क्षेत्र में है

- आरएसआई के साथ संयोजन में उतार-चढ़ाव से बचें

सिद्धांत

यह रणनीति द्वि-ईएमए सूचकांकों में अल्पकालिक ईएमए और दीर्घकालिक ईएमए का उपयोग करती है। जब अल्पकालिक ईएमए ऊपर की ओर लंबे समय तक ईएमए को पार करता है तो यह एक खरीद संकेत देता है, और जब अल्पकालिक ईएमए नीचे की ओर लंबे समय तक ईएमए को पार करता है तो यह एक बेचने का संकेत देता है।

इसके अलावा, यह रणनीति विलियम्स सूचकांक के साथ भी काम करती है ताकि यह पता लगाया जा सके कि क्या कीमतें ओवरबॉट या ओवरसोल्ड स्थिति में हैं। विलियम्स सूचकांक ओवरबॉट दिखाने पर एक बेचने का संकेत देता है; ओवरसोल्ड दिखाने पर एक खरीदने का संकेत देता है।

कोड में निर्णय का तर्क हैः

मल्टी हेड एंट्रीः शॉर्ट-टर्म ईएमए पर मिड-टर्म ईएमए और लॉन्ग-टर्म ईएमए, और विलियम्स इंडिकेटर ओवरसोल्ड जोन दिखाता है, और ओवरसोल्ड जोन में न्यूनतम बिंदु बनता है, जो रिवर्स के अवसर को दर्शाता है, इस समय खरीद संकेत उत्पन्न होता है।

खोखले प्रवेशः अल्पकालिक ईएमए मध्यवर्ती ईएमए और दीर्घकालिक ईएमए के नीचे से गुजरता है, और विलियम्स सूचकांक ओवरबॉट क्षेत्र दिखाता है, और ओवरसोल्ड क्षेत्र में उच्चतम बिंदु का गठन करता है, जो पलटाव के अवसर को दर्शाता है, इस समय एक बेचने का संकेत उत्पन्न होता है।

इसके अलावा, रणनीति में आरएसआई संकेतक को पेश किया गया है, जो ट्रेडिंग संकेतों को और अधिक पुष्टि करता है और अंधाधुंध पीछा करने से बचता है।

लाभ

इस रणनीति का सबसे बड़ा लाभ यह है कि यह दोहरे ईएमए का उपयोग करता है जो बहुत सारे अप्रभावी रुझानों को फ़िल्टर करता है और केवल सबसे मजबूत मध्यम और दीर्घकालिक रुझानों को फ़िल्टर करता है, जिससे शोर को फ़िल्टर करने और अप्रभावी ट्रेडों को कम करने में मदद मिलती है।

इसके अलावा, विलियम्स सूचकांक की शुरूआत भी बहुत अच्छी तरह से काम करती है। एक तो यह है कि यह पलटाव के अवसरों की पहचान करने में सक्षम है, जिससे समय पर स्थिति को समाप्त किया जा सकता है; दूसरा यह है कि यह प्रवृत्ति संकेतों की प्रभावशीलता की पुष्टि करने में सक्षम है।

डबल ईएमए और विलियम्स के संयोजन का उपयोग करने से रणनीति को मध्यम और दीर्घकालिक किस्मों में अच्छा ट्रैक मुनाफा प्राप्त करने की अनुमति मिलती है, जबकि रिवर्स की पहचान करने और नुकसान को सीमित करने में भी सक्षम होती है।

जोखिम

इस रणनीति का मुख्य जोखिम ट्रेंड रिवर्स पॉइंट की पहचान करने में कठिनाई है। हालांकि विलियम्स सूचकांक और आरएसआई सूचकांक को रिवर्स ट्रेडिंग की प्रभावशीलता सुनिश्चित करने के लिए पेश किया गया है, फिर भी रिवर्स ट्रेडिंग की कठिनाई अधिक है और गिरावट को रोकने के जोखिम से पूरी तरह से बचा नहीं जा सकता है।

इसके अलावा, द्वि-ईएमए पोर्टफोलियो में स्वयं कुछ पिछड़ापन है। यह रणनीति के लिए कुछ कठिनाई पैदा कर सकता है जब अल्पकालिक रुझान और मध्यम और दीर्घकालिक रुझान अलग हो जाते हैं।

अनुकूलन

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

अधिक ईएमए चक्र संयोजनों का परीक्षण करें और बेहतर मापदंडों की तलाश करें

एटीआर और अस्थिरता सूचकांक जैसे संकेतकों का उपयोग करके रुझानों को बदलने के लिए एक अनुकूलन निकासी तंत्र जोड़ना

ट्रेंड और रिवर्स पूर्वानुमान के लिए एलएसटीएम आदि का उपयोग करते हुए मशीन सीखने के तत्वों को जोड़ना

रिवर्स ट्रेडिंग नियमों को और अधिक परिष्कृत करने के लिए तरंग सिद्धांत और अन्य विधियों का उपयोग करना

बाजार की स्थितियों के अनुसार स्थिति के आकार को समायोजित करने के लिए अनुकूलित स्थिति प्रबंधन की शुरूआत

संक्षेप

इस रणनीति को सफलतापूर्वक दोहरे ईएमए और विलियम्स सूचकांक के साथ जोड़ा गया है, जो मध्यम और दीर्घकालिक रुझानों को पकड़ता है, और बड़े रुझानों में उच्च रिटर्न प्राप्त करता है। साथ ही, विलियम्स सूचकांक की शुरूआत से रणनीति को उलटफेर की पहचान करने और समय पर नुकसान को रोकने में सक्षम बनाता है। अगला कदम, और अधिक संकेतकों और मॉडलों को पेश करके रणनीति की स्थिरता को और मजबूत करना है।

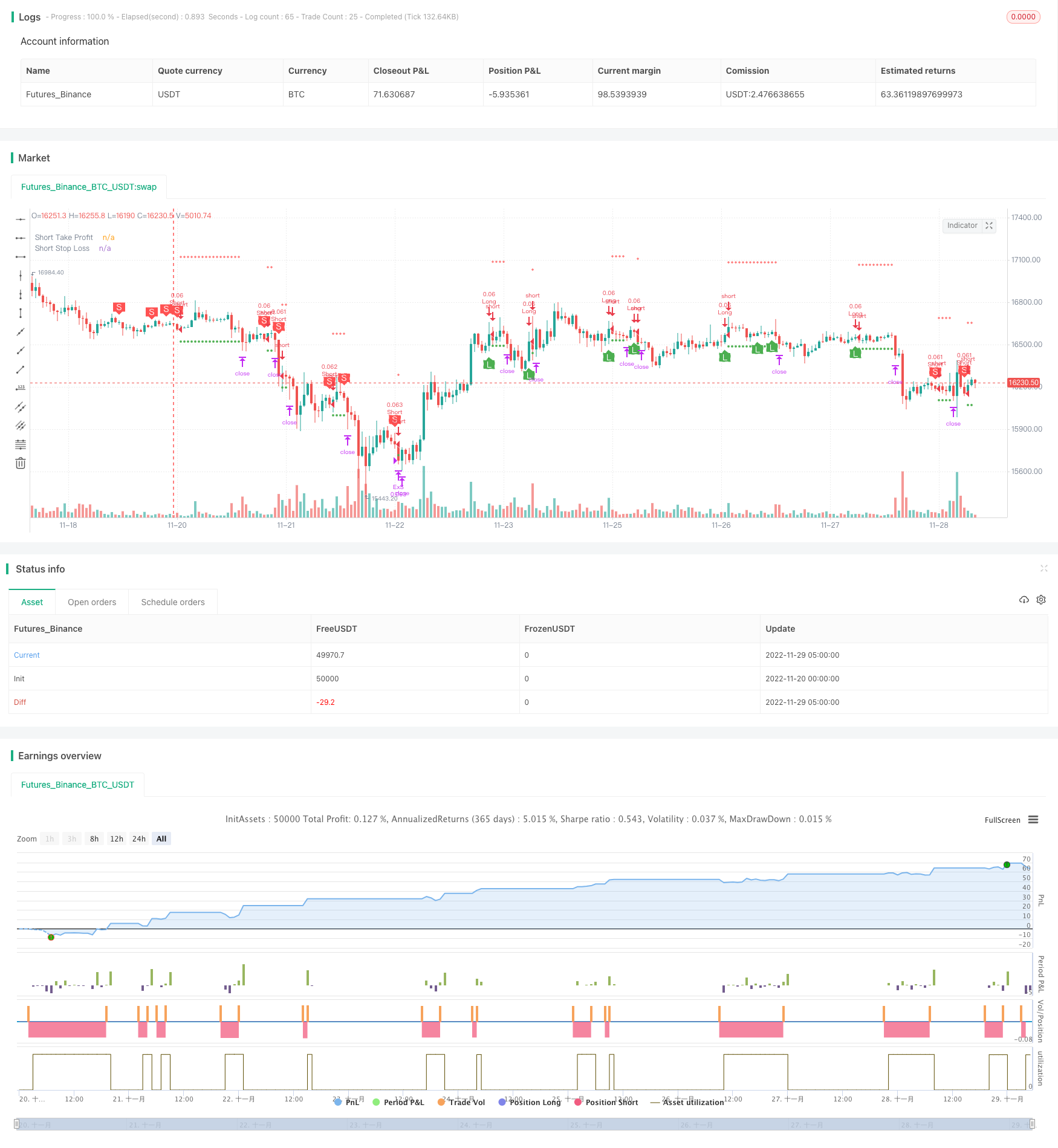

/*backtest

start: 2022-11-20 00:00:00

end: 2022-11-29 05:20:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © B_L_A_C_K_S_C_O_R_P_I_O_N

// v 1.1

//@version=4

strategy("vijkirti buy sell 99%", overlay=true, default_qty_type=strategy.cash, default_qty_value=1000, currency='USD')

// *************Appearance*************

theme = input(type=input.string, defval="dark", options=["light","dark"], group="Appearance")

show_fractals = input(false, "Show Fractals", group="Appearance")

show_ema = input(false, "Show EMAs", group="Appearance")

// *************colors*************

color_green = color.green

color_red = color.red

color_yellow = color.yellow

color_orange = color.orange

color_blue = color.blue

color_white = color.white

// *************WF*************

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input(title="Fractal Periods", defval=2, minval=2, type=input.integer, group="Williams Fractals")

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

plotshape(downFractal and show_fractals, style=shape.triangleup, location=location.belowbar, offset=-n, color=color_green)

plotshape(upFractal and show_fractals, style=shape.triangledown, location=location.abovebar, offset=-n, color=color_red)

// *************EMA*************

len_a = input(20, minval=1, title="EMA Length A", group="EMA")

src_a = input(close, title="EMA Source A", group="EMA")

offset_a = input(title="EMA Offset A", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_a = ema(src_a, len_a)

plot(show_ema ? out_a : na, title="EMA A", color=color_green, offset=offset_a)

len_b = input(50, minval=1, title="EMA Length B", group="EMA")

src_b = input(close, title="EMA Source B", group="EMA")

offset_b = input(title="EMA Offset B", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_b = ema(src_b, len_b)

ema_b_color = (theme == "dark") ? color_yellow : color_orange

plot(show_ema ? out_b : na, title="EMA B", color=ema_b_color, offset=offset_b)

len_c = input(100, minval=1, title="EMA Length C", group="EMA")

src_c = input(close, title="EMA Source C", group="EMA")

offset_c = input(title="EMA Offset C", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_c = ema(src_c, len_c)

ema_c_color = (theme == "dark") ? color_white : color_blue

plot(show_ema ? out_c : na, title="EMA C", color=ema_c_color, offset=offset_c)

// *************RSI*************

rsi_len = input(14, minval=1, title="RSI Length", group="RSI")

rsi_src = input(close, "RSI Source", type = input.source, group="RSI")

up = rma(max(change(rsi_src), 0), rsi_len)

down = rma(-min(change(rsi_src), 0), rsi_len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

// *************Calculation*************

long = (out_a > out_b) and (out_a > out_c) and downFractal and low[2] > out_c and rsi[2] < rsi

short = (out_a < out_b) and (out_a < out_c) and upFractal and high[2] < out_c and rsi[2] > rsi

plotshape(long, style=shape.labelup, color=color_green, location=location.belowbar, title="long label", text= "L", textcolor=color_white)

plotshape(short, style=shape.labeldown, color=color_red, location=location.abovebar, title="short label", text= "S", textcolor=color_white)

// *************End of Signals calculation*************

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="Orders")

startYear = input(title="Start Year", type=input.integer,

defval=2018, minval=1800, maxval=2100, group="Orders")

endDate = input(title="End Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="Orders")

endYear = input(title="End Year", type=input.integer,

defval=2022, minval=1800, maxval=2100, group="Orders")

// Look if the close time of the current bar

// falls inside the date range

inDateRange = (time >= timestamp(syminfo.timezone, startYear,

startMonth, startDate, 0, 0)) and

(time < timestamp(syminfo.timezone, endYear, endMonth, endDate, 0, 0))

// Make inputs that set the take profit % (optional)

longProfitPerc = input(title="Long Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

shortProfitPerc = input(title="Short Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

// Figure out take profit price

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

// Plot take profit values for confirmation

plot(series=(strategy.position_size > 0) ? longExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Long Take Profit")

plot(series=(strategy.position_size < 0) ? shortExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Short Take Profit")

// Submit entry orders

if (inDateRange and long and strategy.opentrades == 0)

strategy.entry(id="Long", long=true)

if (inDateRange and short and strategy.opentrades == 0)

strategy.entry(id="Short", long=false)

// Set stop loss level with input options (optional)

longLossPerc = input(title="Long Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

shortLossPerc = input(title="Short Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

// Determine stop loss price

longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

shortStopPrice = strategy.position_avg_price * (1 + shortLossPerc)

// Plot stop loss values for confirmation

plot(series=(strategy.position_size > 0) ? longStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Long Stop Loss")

plot(series=(strategy.position_size < 0) ? shortStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Short Stop Loss")

// Submit exit orders based on calculated stop loss price

if (strategy.position_size > 0)

strategy.exit(id="ExL",limit=longExitPrice, stop=longStopPrice)

if (strategy.position_size < 0)

strategy.exit(id="ExS", limit=shortExitPrice, stop=shortStopPrice)

// Exit open market position when date range ends

if (not inDateRange)

strategy.close_all()