मात्रात्मक डबल-क्लिक लाभ प्रतिवर्तन रणनीति

अवलोकन

यह रणनीति पहले 123 के रूपों का उपयोग करके रिवर्स सिग्नल का आकलन करती है और फिर क्लिंगर क्वांटिटेटिव ऑब्सेसर को फ़िल्टर के रूप में जोड़ती है, जिससे रिवर्स अवसरों को कुशलता से पकड़ने के लिए एक क्वांटिटेटिव डबल-हिट लीड रणनीति प्राप्त होती है।

रणनीति सिद्धांत

रणनीति के दो भाग हैंः

123 आकृति निर्णय रिवर्स सिग्नल भाग: जब समापन मूल्य लगातार 2 दिनों के लिए गिरने के बाद 3 दिन के लिए बंद हो जाता है, और स्टोच सूचक निम्न स्तर पर for अधिक सिर; जब समापन मूल्य लगातार 2 दिनों के लिए ऊपर जाने के बाद 3 दिन के लिए बंद हो जाता है, और स्टोच सूचक उच्च स्तर पर for खाली सिर।

क्लिंगर क्वांटिटेटिव वाइब्रेटर भागः क्लिंगर क्वांटिटेटिव वाइब्रेटर मूल्य उतार-चढ़ाव की सीमा और लेनदेन की मात्रा में परिवर्तन के संयोजन में धन प्रवाह का आकलन करता है। जब क्वांटिटेटिव वाइब्रेटर अपने औसत को पार करता है, तो यह एक मल्टीहेड सिग्नल होता है; जब यह अपने औसत को पार करता है, तो यह एक खाली सिग्नल होता है।

अंत में, रणनीतिक विश्लेषण के उपरोक्त दो भागों के संकेतों के साथ, डबल हिट ली ने अंतिम प्रवेश निर्धारित किया।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह उलटा पैटर्न और क्वांटिटेटिव एनर्जी इंडिकेटर के संयोजन के साथ प्रभावी रूप से उलटा अवसरों को पकड़ने में सक्षम है। इसके अलावा, स्टोच इंडिकेटर का उपयोग करके झूठे ब्रेकआउट से बचा जाता है, और क्लिंगर क्वांटिटेटिव ऑसिलेटर वास्तविक धन प्रवाह का आकलन करने के लिए, प्रवेश समय की सटीकता सुनिश्चित करता है।

जोखिम विश्लेषण

इस रणनीति का मुख्य जोखिम रिवर्स मोल्ड निर्णय और पैरामीटर सेटिंग की समस्या है। रिवर्स सिग्नल के कुछ अंतराल के कारण, यह सुनिश्चित करने की आवश्यकता है कि पैरामीटर सेटिंग उचित है और इष्टतम रिवर्स समय को याद करने से बचा जाता है। इसके अलावा, रिवर्स मोल्ड स्वयं विफल हो सकता है।

जोखिम को कम करने के लिए, पैरामीटर को उचित रूप से अनुकूलित किया जा सकता है, जिससे रिवर्स सिग्नल अधिक संवेदनशील और समय पर हो। अन्य फ़िल्टरिंग शर्तों को भी जोड़ा जा सकता है ताकि यह सुनिश्चित किया जा सके कि रिवर्स की पर्याप्त संख्या और पर्याप्त आयाम हो, जिससे रिवर्स का विस्तार न हो।

अनुकूलन दिशा

यह रणनीति मुख्य रूप से पैरामीटर को समायोजित करने और अन्य सहायक निर्णयों को जोड़ने के लिए अनुकूलित स्थान प्रदान करती है। विशेष रूप से, स्टोच सूचकांक पैरामीटर को उचित रूप से छोटा किया जा सकता है, 123 आकृति निर्णयों की संवेदनशीलता को अनुकूलित किया जा सकता है। यह वर्तमान मुख्यधारा के संकेतक और आकृति में शामिल होने के लिए संयोजन के लिए भी हो सकता है, जैसे कि एमएसीडी गोल्डन फोर्क, या डबल टॉप / बॉटम मल्टीपल बॉटम आदि निर्णय।

इसके अलावा, यह विचार किया जा सकता है कि स्टॉप लॉस और स्टॉप शर्तो को गतिशील रूप से समायोजित किया जा सकता है ताकि रणनीति बाजार में बदलाव के लिए अधिक अनुकूल हो सके।

संक्षेप

इस रणनीति में क्लासिक रिवर्स थ्योरी और क्वांटम एनर्जी टेक्निकल इंडिकेटर का व्यापक उपयोग किया गया है, ताकि रिवर्स अवसरों को कुशलता से पकड़ने में मदद मिल सके। अनुकूलन की जगह बड़ी है, और प्रभाव को और बढ़ाने की क्षमता है, जो वास्तविक परीक्षण और निरंतर अनुकूलन के लायक है।

/*backtest

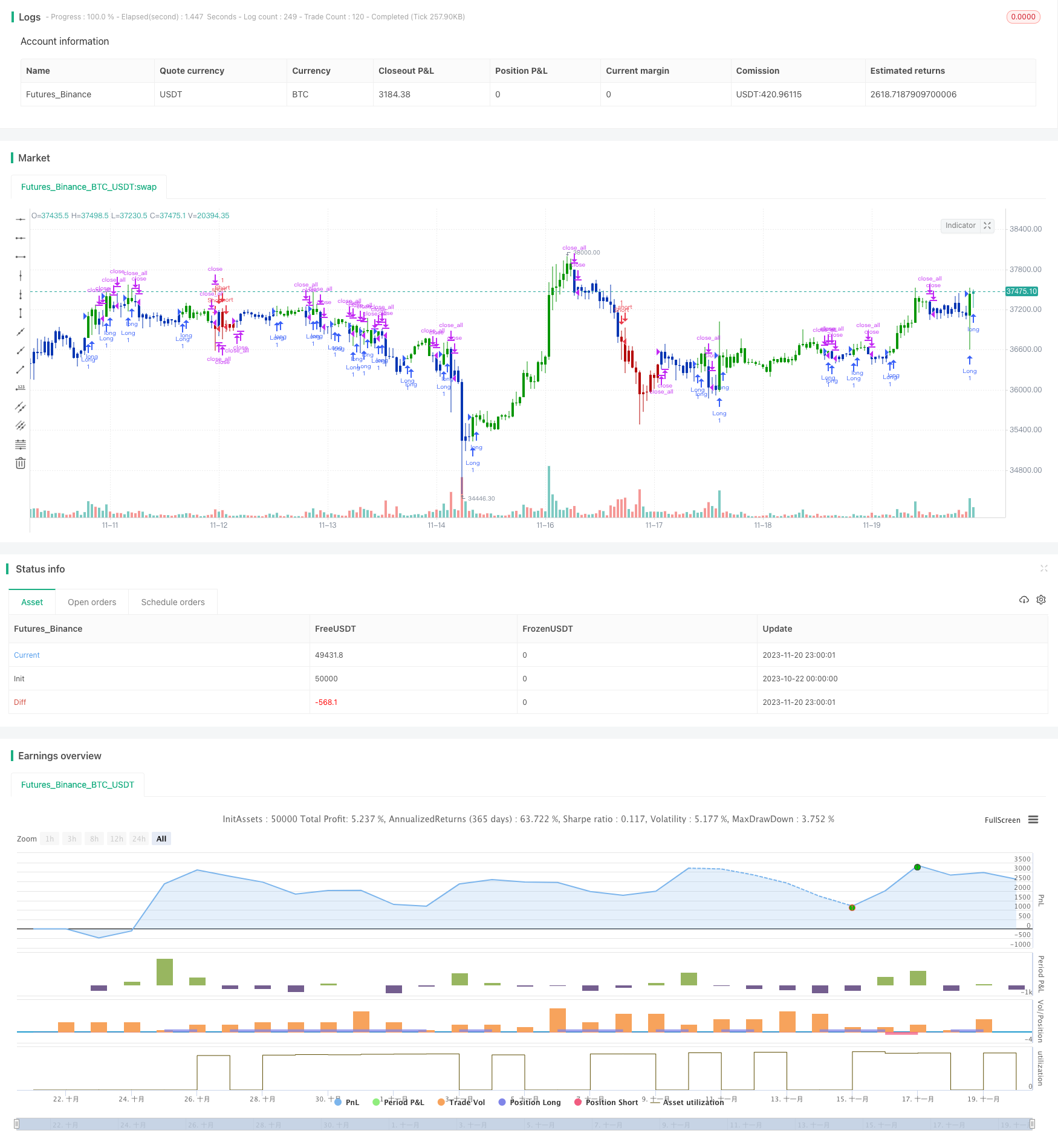

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 23/12/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Klinger Oscillator (KO) was developed by Stephen J. Klinger. Learning

// from prior research on volume by such well-known technicians as Joseph Granville,

// Larry Williams, and Marc Chaikin, Mr. Klinger set out to develop a volume-based

// indicator to help in both short- and long-term analysis.

// The KO was developed with two seemingly opposite goals in mind: to be sensitive

// enough to signal short-term tops and bottoms, yet accurate enough to reflect the

// long-term flow of money into and out of a security.

// The KO is based on the following tenets:

// Price range (i.e. High - Low) is a measure of movement and volume is the force behind

// the movement. The sum of High + Low + Close defines a trend. Accumulation occurs when

// today's sum is greater than the previous day's. Conversely, distribution occurs when

// today's sum is less than the previous day's. When the sums are equal, the existing trend

// is maintained.

// Volume produces continuous intra-day changes in price reflecting buying and selling pressure.

// The KO quantifies the difference between the number of shares being accumulated and distributed

// each day as "volume force". A strong, rising volume force should accompany an uptrend and then

// gradually contract over time during the latter stages of the uptrend and the early stages of

// the following downtrend. This should be followed by a rising volume force reflecting some

// accumulation before a bottom develops.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

KVO(TrigLen,FastX,SlowX) =>

pos = 0.0

xTrend = iff(hlc3 > hlc3[1], volume * 100, -volume * 100)

xFast = ema(xTrend, FastX)

xSlow = ema(xTrend, SlowX)

xKVO = xFast - xSlow

xTrigger = ema(xKVO, TrigLen)

pos := iff(xKVO > xTrigger, 1,

iff(xKVO < xTrigger, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Klinger Volume Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

TrigLen = input(13, minval=1)

FastX = input(34, minval=1)

SlowX = input(55, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posKVO = KVO(TrigLen,FastX,SlowX)

pos = iff(posReversal123 == 1 and posKVO == 1 , 1,

iff(posReversal123 == -1 and posKVO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )