दोहरी ट्रैक प्रणाली गति व्यापार रणनीति

[trans]

अवलोकन

इस रणनीति में MACD और Stoch RSI दोनों संकेतकों का संयोजन किया गया है, जो दो-ट्रैक ट्रेडिंग सिस्टम का निर्माण करता है, जो प्रवृत्ति का पालन करने और ओवरबॉक्स ओवरबॉक्स निर्णय को सक्षम करता है। रणनीति एक ही समय में डे लाइन और 4 घंटे की लाइन पर संकेतक का निर्माण करती है, जो बहु-समय के निर्णय को सक्षम करती है, जो गलत निर्णय की संभावना को कम करती है।

रणनीति सिद्धांत

रणनीतिक पोर्टफोलियो MACD और Stoch RSI दो अलग-अलग प्रकार के तकनीकी संकेतकों का उपयोग करता है। MACD एक विचलन सूचक है, जो मूल्य परिवर्तन की गति को निर्धारित करता है; Stoch RSI एक ओवरबॉट ओवरसोल्ड सूचक है, जो कीमतों को अपेक्षाकृत मजबूत बताता है।

रणनीति पहले MACD और Stoch RSI संकेतकों को डे लाइन और 4 घंटे की लाइन पर अलग-अलग बनाता है, ट्रेंडिंग और ओवरबॉय ओवरसोल निर्णय लेता है। जब दो समय अवधि के संकेतक एक साथ खरीद / बेचने के संकेत देते हैं, तो एक समान खरीद / बेचने का संचालन करते हैं।

विशेष रूप से, MACD संकेतक का निर्माण, DIF लाइन और DEA लाइन गोल्डन फोर्क डेड फोर्क के रूप में निर्णय लेने के लिए; Stoch RSI संकेतक का निर्माण, K लाइन और D लाइन गोल्डन फोर्क डेड फोर्क के रूप में निर्णय लेने के लिए। जब संकेतक के दो सेट एक साथ गोल्डन फोर्क करते हैं तो खरीद संकेत उत्पन्न करते हैं और एक साथ गोल्डन फोर्क करते हैं तो बेचने का संकेत उत्पन्न करते हैं।

इस प्रकार, रणनीतिक रूप से दो-रेल सूचक और बहु-समय सीमा निर्णय का उपयोग करके, कीमतों में परिवर्तन की गति और सापेक्ष ताकत के बारे में व्यापक निर्णय लेने से निर्णय लेने की सटीकता में सुधार करने और बेहतर रिटर्न प्राप्त करने में मदद मिलती है।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैं:

- समग्र निर्णय लेने के लिए दोहरी-रेल सूचकांक का संयोजन, निर्णय की सटीकता में सुधार

- बहु-समय सीमाओं का उपयोग गलतफहमी की संभावना को कम करने के लिए

- ट्रेंड ट्रैकिंग और ओवरबॉय ओवरसोल निर्णय का उपयोग करके, कीमतों में परिवर्तन की गति और सापेक्ष ताकत को ध्यान में रखते हुए

- सूचक पैरामीटर विभिन्न किस्मों और बाजार की परिस्थितियों के लिए समायोज्य हैं

- स्पष्ट कोड संरचना, समझने और विस्तार करने में आसान

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

- बाज़ारों में मौजूद प्रणालीगत जोखिम से पूरी तरह से नहीं बचा जा सकता

- अनुचित संकेतक पैरामीटर सेट करने से ट्रेडों की आवृत्ति बढ़ सकती है या अच्छे अवसरों से चूक सकती है

- दोहरी-रेल संकेतक एक साथ गलत संकेत देने की संभावना मौजूद है, लेकिन एकल संकेतक से कम है

- बड़े पैमाने पर ब्लैक स्वान जैसे बाजारों में होने वाले परिवर्तनों का सामना करने में असमर्थ

क्या करें?

- ऑप्टिमाइज़ेशन पैरामीटर, खरीद और बिक्री की शर्तों को समायोजित करना, गलत निर्णय को कम करना

- अधिक सूचकांकों के साथ संयोजन, अधिक निर्णय के लिए आधार

- एक बार के नुकसान के जोखिम को नियंत्रित करने के लिए हानि को रोकने की रणनीति में वृद्धि

अनुकूलन दिशा

इस नीति को निम्नलिखित पहलुओं से भी अनुकूलित किया जा सकता हैः

- अधिक सूचकांकों को जोड़ना और एक बहु-सूचकांक रणनीति बनाना

- गतिशील पैरामीटर अनुकूलन के लिए मशीन लर्निंग एल्गोरिदम जोड़ना

- भावनाओं के संकेतकों, समाचारों और अन्य कारकों के साथ बाजार की स्थिति का आकलन करना

- स्टॉप-लॉस और स्टॉप-आउट रणनीतियों को बढ़ाएं और धन प्रबंधन को अनुकूलित करें

- अधिक व्यापारिक किस्मों का विस्तार और बेहतर व्यापारिक अवसरों की तलाश

संक्षेप

इस रणनीति के दो-ट्रैक संकेतक और बहु-समय सीमा निर्णय के संयोजन का उपयोग करके, कीमतों में परिवर्तन की गति और सापेक्ष ताकत का समग्र निर्णय लेने के लिए, बाजार की प्रवृत्ति को प्रभावी ढंग से प्राप्त किया जा सकता है, और एकल संकेतक के गलत निर्णय की कमी में सुधार किया जा सकता है। इसके अलावा, पैरामीटर को समायोजित करने के लिए लचीला, समझने और विस्तार करने में आसान होने जैसे फायदे हैं। बाद में, रणनीति के प्रदर्शन को और बढ़ाने के लिए, बहु-संकेतक संयोजन, गतिशील पैरामीटर अनुकूलन, भावनात्मक संकेतक की शुरूआत आदि के माध्यम से विस्तारित और अनुकूलित किया जा सकता है।

||

Overview

This strategy combines the MACD and Stoch RSI indicators to build a dual-rail trading system for trend tracking and oversold/overbought judgment. The strategy also builds indicators on the daily and 4-hour timeframes to make multi-timeframe judgments to reduce misjudgment probability.

Strategy Principle

The strategy combines the MACD and Stoch RSI indicators, which are different types of technical indicators, for configuration. MACD is a momentum indicator that judges price change velocity; Stoch RSI is an overbought/oversold indicator that judges relative price strength.

The strategy first constructs the MACD and Stoch RSI indicators on the daily and 4-hour timeframes respectively for trend and overbought/oversold judgments. When signals are triggered on both timeframes, corresponding buy/sell operations are performed.

Specifically, the MACD indicator is constructed with the DIF and DEA lines forming golden/dead crosses for judgment; the Stoch RSI indicator is constructed with the K and D lines forming golden/dead crosses for judgment. When both indicator pairs have golden crosses, buy signals are generated; when both have dead crosses, sell signals are generated.

Thus, by comprehensively applying the dual-indicator system and multi-timeframe judgments, the strategy judges price velocity and relative strength thoroughly, which helps improve decision accuracy and gain better returns.

Advantage Analysis

This strategy has the following advantages:

- Combining dual-indicator system for comprehensive judgment and higher decision accuracy

- Applying multi-timeframe to reduce misjudgment probability

- Adopting trend tracking and overbought/oversold judgment for consideration of both price velocity and relative strength

- Flexible indicator parameters adjustable for different products and market environments

- Clean code structure easy to understand and expand

Risk Analysis

There are also some risks with this strategy:

- There exist systemic market risks that cannot be fully avoided

- Inappropriate indicator parameter settings may lead to overtrading or missing opportunities

- Dual indicators may still give concurrent wrong signals, but less likely than single ones

- Unable to cope with drastic market changes like black swan events

Countermeasures:

- Optimize parameters and adjust trading conditions to reduce misjudgments

- Incorporate more indicators for combined judgments

- Add stop loss mechanisms to control single loss risk

Optimization Directions

This strategy can also be improved in the following aspects:

- Incorporate more indicators for multi-indicator strategies

- Add machine learning algorithms for dynamic parameter optimization

- Combine sentiment indicators, news etc. for more comprehensive market condition judgments

- Add stop loss, take profit strategies to optimize money management

- Expand to more trading products to discover better opportunities

Conclusion

By combined application of the dual-indicator system and multi-timeframe judgments, this strategy judges price velocity and relative strength thoroughly, which can effectively capture market trends and improve deficiencies of single indicators. It also has advantages like flexible parameter tuning, easy understanding and expansion. Further expansions by multi-indicator combination, dynamic parameter optimization, sentiment indicator incorporation etc. can help boost strategy performance. [trans]

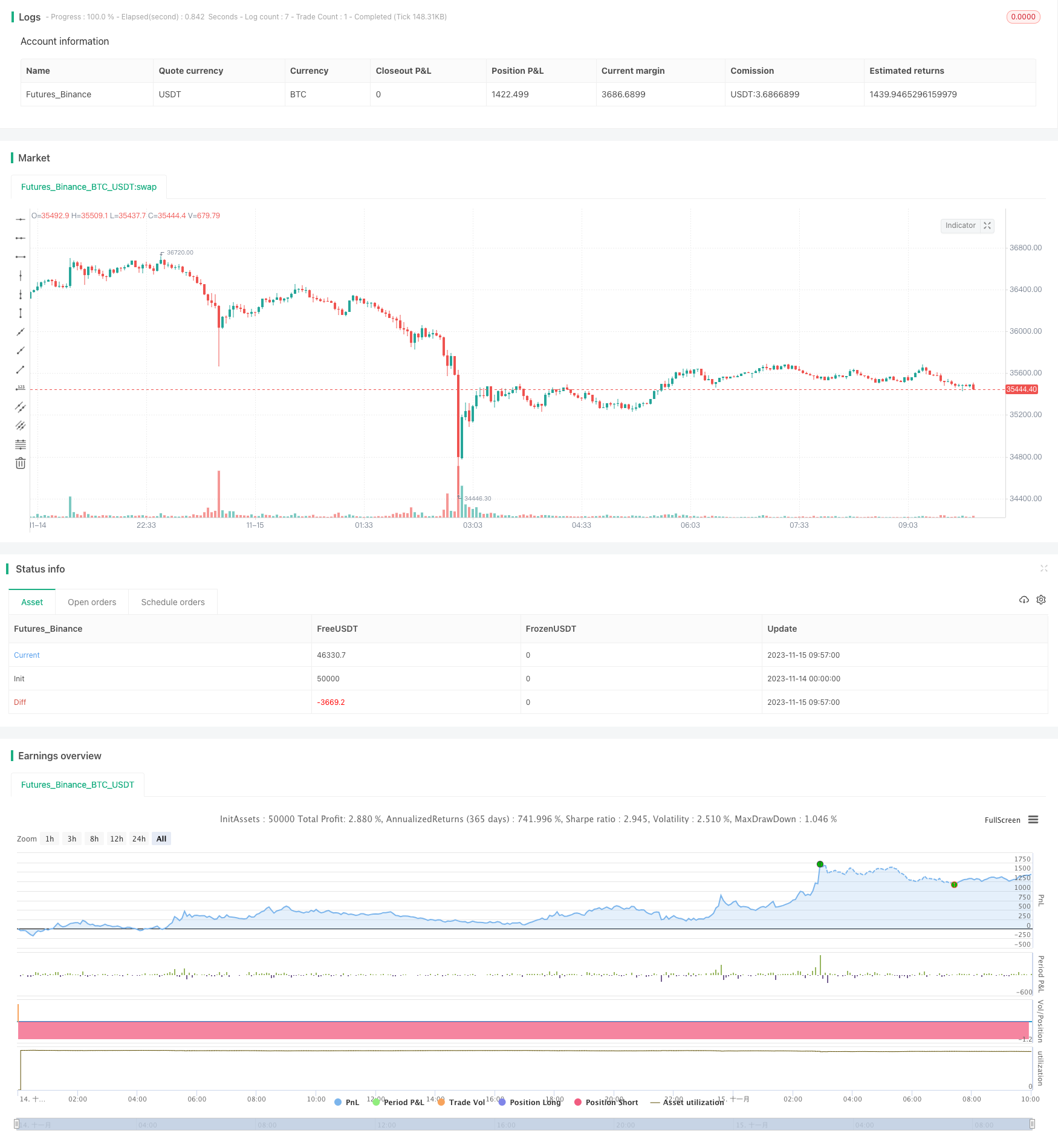

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-15 10:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title='[RS]Khizon (UWTI) Strategy V0', shorttitle='K', overlay=false, pyramiding=0, initial_capital=100000, currency=currency.USD)

// || Inputs:

macd_src = input(title='MACD Source:', defval=close)

macd_fast = input(title='MACD Fast Length:', defval=12)

macd_slow = input(title='MACD Slow Length:', defval=26)

macd_signal_smooth = input(title='MACD Signal Smoothing:', defval=9)

srsi_src = input(title='SRSI Source:', defval=close)

srsi_rsi_length = input(title='SRSI RSI Length:', defval=14)

srsi_stoch_length = input(title='SRSI Stoch Length:', defval=14)

srsi_smooth = input(title='SRSI Smoothing:', defval=3)

srsi_signal_smooth = input(title='SRSI Signal Smoothing:', defval=3)

// || Strategy Inputs:

trade_size = input(title='Trade Size in USD:', type=float, defval=1)

buy_trade = input(title='Perform buy trading?', type=bool, defval=true)

sel_trade = input(title='Perform sell trading?', type=bool, defval=true)

// || MACD(close, 12, 26, 9): ||---------------------------------------------||

f_macd_trigger(_src, _fast, _slow, _signal_smooth)=>

_macd = ema(_src, _fast) - ema(_src, _slow)

_signal = sma(_macd, _signal_smooth)

_return_trigger = _macd >= _signal ? true : false

// || Stoch RSI(close, 14, 14, 3, 3) ||-----------------------------------------||

f_srsi_trigger(_src, _rsi_length, _stoch_length, _smooth, _signal_smooth)=>

_rsi = rsi(_src, _rsi_length)

_stoch = sma(stoch(_rsi, _rsi, _rsi, _stoch_length), _smooth)

_signal = sma(_stoch, _signal_smooth)

_return_trigger = _stoch >= _signal ? true : false

// ||-----------------------------------------------------------------------------||

// ||-----------------------------------------------------------------------------||

// || Check Directional Bias from daily timeframe:

daily_trigger = security('USOIL', 'D', f_macd_trigger(macd_src, macd_fast, macd_slow, macd_signal_smooth) and f_srsi_trigger(srsi_src, srsi_rsi_length, srsi_stoch_length, srsi_smooth, srsi_signal_smooth))

h4_trigger = security('USOIL', '240', f_macd_trigger(macd_src, macd_fast, macd_slow, macd_signal_smooth) and f_srsi_trigger(srsi_src, srsi_rsi_length, srsi_stoch_length, srsi_smooth, srsi_signal_smooth))

plot(title='D1T', series=daily_trigger?0:na, style=circles, color=blue, linewidth=4, transp=65)

plot(title='H4T', series=h4_trigger?0:na, style=circles, color=navy, linewidth=2, transp=0)

sel_open = sel_trade and not daily_trigger and not h4_trigger

buy_open = buy_trade and daily_trigger and h4_trigger

sel_close = not buy_trade and daily_trigger and h4_trigger

buy_close = not sel_trade and not daily_trigger and not h4_trigger

strategy.entry('sel', long=false, qty=trade_size, comment='sel', when=sel_open)

strategy.close('sel', when=sel_close)

strategy.entry('buy', long=true, qty=trade_size, comment='buy', when=buy_open)

strategy.close('buy', when=buy_close)