प्रवृत्ति निर्णय के साथ संयुक्त गति बहु-कारक मात्रात्मक व्यापार रणनीति

अवलोकन

यह रणनीति एक बहु-कारक निर्णय प्रकार की मात्रात्मक ट्रेडिंग रणनीति है जिसमें गतिशीलता सूचक और रुझान सूचक शामिल हैं। रणनीति कई औसत के गणितीय संयोजन की गणना करके बाजार की समग्र प्रवृत्ति और गतिशीलता की दिशा का आकलन करती है और अवमूल्यन की स्थिति के अनुसार व्यापार संकेत देती है।

रणनीति सिद्धांत

- बहु-समूह औसत और गतिशीलता सूचकांक की गणना

- Harmonics औसत, अल्पकालिक औसत, मध्यवर्ती औसत, दीर्घकालिक औसत आदि के बहु-समूह औसत की गणना करें

- मूल्य परिवर्तन की प्रवृत्ति को दर्शाने के लिए औसत के बीच अंतर की गणना करें

- मूल्य परिवर्तन की गतिशीलता को प्रतिबिंबित करने के लिए प्रत्येक औसत के लिए एक-चरणीय निर्देशक की गणना करें

- प्रवृत्ति की दिशा का निर्धारण करने के लिए सिग्नल-एयर-कॉर्ड सूचक की गणना करें

- व्यापारिक संकेतों का समग्र आकलन

- गति सूचक, रुझान सूचक आदि जैसे कई कारकों के लिए भारित संचालन

- परिणामों के आधार पर वर्तमान बाजार की स्थिति का आकलन करें

- अधिक से अधिक शॉर्ट ट्रेडिंग सिग्नल जारी करना

श्रेष्ठता विश्लेषण

- मल्टी फैक्टर निर्णय, सिग्नल की सटीकता में सुधार

- मूल्य, रुझान और गतिशीलता के विभिन्न कारकों को ध्यान में रखते हुए

- अलग-अलग कारक के लिए अलग-अलग भार

- विभिन्न बाजारों के लिए समायोज्य पैरामीटर

- औसत पैरामीटर, लेन-देन क्षेत्र के बीच सीमा को अनुकूलित करें

- विभिन्न चक्रों और बाजार स्थितियों के लिए अनुकूल

- कोड स्पष्ट और समझने में आसान है

- नामकरण नियम, पूर्ण टिप्पणी

- पुनर्विकास और अनुकूलन के लिए आसान

जोखिम विश्लेषण

- पैरामीटर अनुकूलित करने में कठिनाई

- सबसे अच्छा पैरामीटर खोजने के लिए बहुत सारे ऐतिहासिक डेटा की आवश्यकता होती है

- व्यापार की आवृत्ति अधिक हो सकती है

- कई कारकों के संयोजन से हो सकता है अधिक लेनदेन

- प्रभाव और बाजार संबंध

- प्रवृत्ति-निर्णय की रणनीति, तर्कहीनता के लिए अतिसंवेदनशील

अनुकूलन दिशा

- स्टॉप लॉजिक जोड़ें

- अनुचित व्यवहार से बड़े नुकसान से बचा जा सकता है

- अनुकूलित पैरामीटर सेटिंग

- रणनीतिक स्थिरता के लिए इष्टतम संयोजन खोजें

- मशीन सीखने के तत्वों को जोड़ना

- वर्तमान बाजार की स्थिति का आकलन करने के लिए डीप लर्निंग का उपयोग करना, रणनीतिक निर्णय लेने में सहायता करना

संक्षेप

इस रणनीति के माध्यम से गतिशीलता और रुझान संकेतक के एक बहु-कारक संयोजन, बाजार की स्थिति का न्याय करने के लिए, सेट की सीमा के आधार पर व्यापार संकेतों को भेजने. रणनीति के फायदे विन्यास योग्य, विभिन्न बाजार के वातावरण के लिए उपयुक्त है, और समझने में आसान है; नुकसान यह है कि पैरामीटर अनुकूलन मुश्किल है, व्यापार की आवृत्ति बहुत अधिक हो सकता है, और प्रभाव बाजार के लिए प्रासंगिकता मजबूत है. भविष्य में रोक-हानि, पैरामीटर अनुकूलन और मशीन सीखने जैसे तरीकों को जोड़कर आगे अनुकूलन किया जा सकता है.

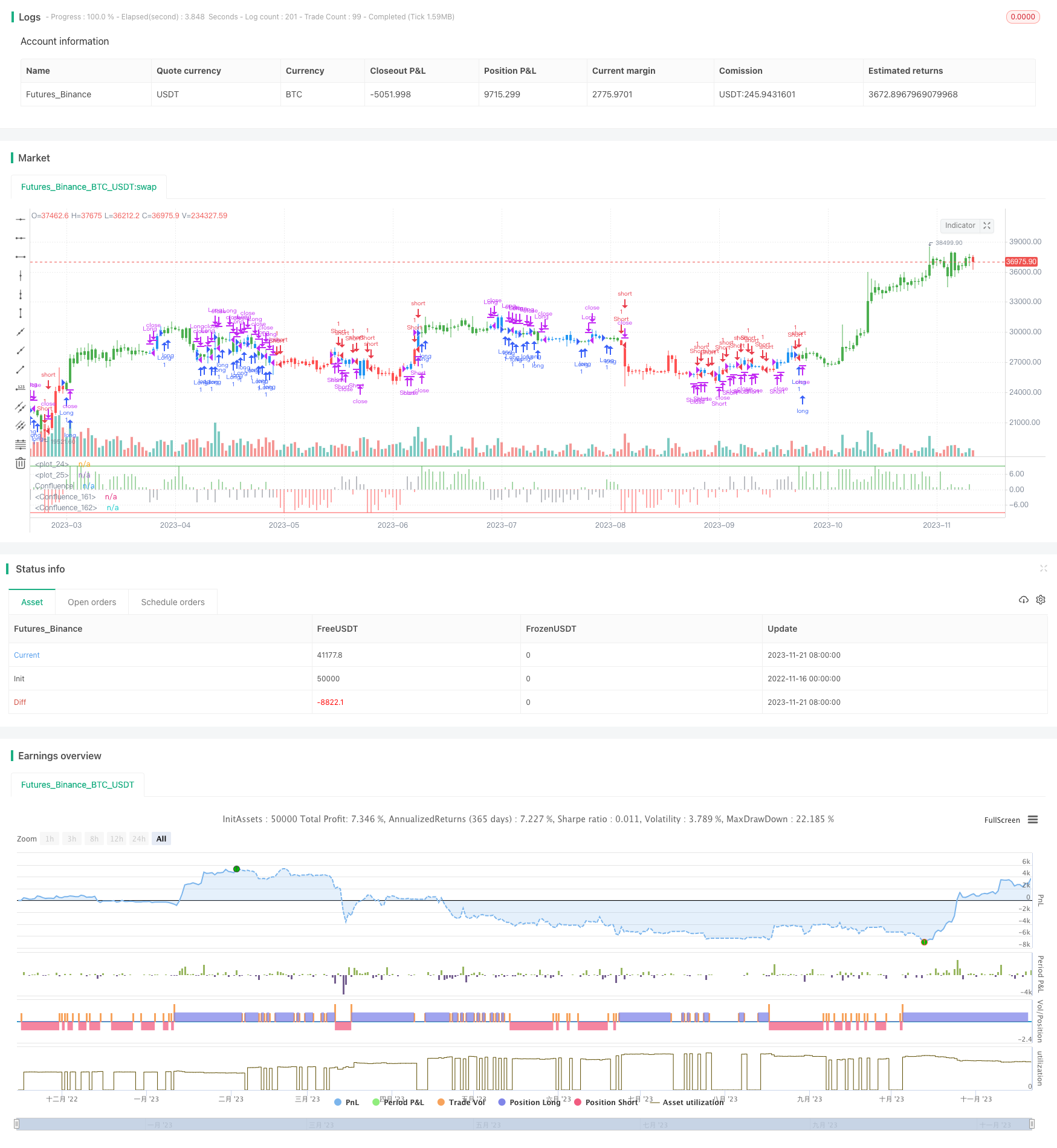

/*backtest

start: 2022-11-16 00:00:00

end: 2023-11-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 14/03/2017

// This is modified version of Dale Legan's "Confluence" indicator written by Gary Fritz.

// ================================================================

// Here is Gary`s commentary:

// Since the Confluence indicator returned several "states" (bull, bear, grey, and zero),

// he modified the return value a bit:

// -9 to -1 = Bearish

// -0.9 to 0.9 = "grey" (and zero)

// 1 to 9 = Bullish

// The "grey" range corresponds to the "grey" values plotted by Dale's indicator, but

// they're divided by 10.

//

// You can change long to short in the Input Settings

// Please, use it only for learning or paper trading. Do not for real trading.

////////////////////////////////////////////////////////////

strategy(title="Confluence", shorttitle="Confluence")

Harmonic = input(10, minval=1)

BuyBand = input(9)

SellBand = input(-9)

reverse = input(false, title="Trade reverse")

hline(SellBand, color=red, linestyle=line)

hline(BuyBand, color=green, linestyle=line)

Price = close

STL = round((Harmonic * 2) - 1 - 0.5)

ITL = round((STL * 2) - 1 - 0.5)

LTL = round((ITL * 2) - 1 - 0.5)

HOFF = round(Harmonic / 2 - 0.5)

SOFF = round(STL / 2 - 0.5)

IOFF = round(ITL / 2 - 0.5)

xHavg = sma(Price, Harmonic)

xSavg = sma(Price, STL)

xIavg = sma(Price, ITL)

xLavg = sma(Price, LTL)

xvalue2 = xSavg - xHavg[HOFF]

xvalue3 = xIavg - xSavg[SOFF]

xvalue12 = xLavg - xIavg[IOFF]

xmomsig = xvalue2 + xvalue3 + xvalue12

xLavgOHLC = sma(ohlc4, LTL - 1)

xH2 = sma(Price, Harmonic - 1)

xS2 = sma(Price, STL - 1)

xI2 = sma(Price, ITL - 1)

xL2 = sma(Price, LTL - 1)

DerivH = (xHavg * 2) - xHavg[1]

DerivS = (xSavg * 2) - xSavg[1]

DerivI = (xIavg * 2) - xIavg[1]

DerivL = (xLavg * 2) - xLavg[1]

SumDH = Harmonic * DerivH

SumDS = STL * DerivS

SumDI = ITL * DerivI

SumDL = LTL * DerivL

LengH = Harmonic - 1

LengS = STL - 1

LengI = ITL - 1

LengL = LTL - 1

N1H = xH2 * LengH

N1S = xS2 * LengS

N1I = xI2 * LengI

N1L = xL2 * LengL

DRH = SumDH - N1H

DRS = SumDS - N1S

DRI = SumDI - N1I

DRL = SumDL - N1L

SumH = xH2 * (Harmonic - 1)

SumS = xS2 * (STL - 1)

SumI = xI2 * (ITL - 1)

SumL = xLavgOHLC * (LTL - 1)

xvalue5 = (SumH + DRH) / Harmonic

xvalue6 = (SumS + DRS) / STL

xvalue7 = (SumI + DRI) / ITL

xvalue13 = (SumL + DRL) / LTL

value9 = xvalue6 - xvalue5[HOFF]

value10 = xvalue7 - xvalue6[SOFF]

value14 = xvalue13 - xvalue7[IOFF]

xmom = value9 + value10 + value14

HT = sin(xvalue5 * 2 * 3.14 / 360) + cos(xvalue5 * 2 * 3.14 / 360)

HTA = sin(xHavg * 2 * 3.14 / 360) + cos(xHavg * 2 * 3.14 / 360)

ST = sin(xvalue6 * 2 * 3.14 / 360) + cos(xvalue6 * 2 * 3.14 / 360)

STA = sin(xSavg * 2 * 3.14 / 360) + cos(xSavg * 2 * 3.14 / 360)

IT = sin(xvalue7 * 2 * 3.14 / 360) + cos(xvalue7 * 2 * 3.14 / 360)

ITA = sin(xIavg * 2 * 3.14 / 360) + cos(xIavg * 2 * 3.14 / 360)

xSum = HT + ST + IT

xErr = HTA + STA + ITA

Condition2 = (((xSum > xSum[SOFF]) and (xHavg < xHavg[SOFF])) or ((xSum < xSum[SOFF]) and (xHavg > xHavg[SOFF])))

Phase = iff(Condition2 , -1 , 1)

xErrSum = (xSum - xErr) * Phase

xErrSig = sma(xErrSum, SOFF)

xvalue70 = xvalue5 - xvalue13

xvalue71 = sma(xvalue70, Harmonic)

ErrNum = iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, 1,

iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, 3,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, -1,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, -2,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, -2,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, -3, 0))))))))

momNum = iff (xmom > 0 and xmom < xmom[1] and xmom < xmomsig , 1,

iff (xmom > 0 and xmom < xmom[1] and xmom > xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom < xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom > xmomsig, 3,

iff (xmom < 0 and xmom > xmom[1] and xmom > xmomsig, -1,

iff (xmom < 0 and xmom < xmom[1] and xmom > xmomsig, -2,

iff (xmom < 0 and xmom > xmom[1] and xmom < xmomsig, -2,

iff (xmom < 0 and xmom < xmom[1] and xmom < xmomsig, -3, 0))))))))

TCNum = iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, 1,

iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, 3,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, -1,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, -3,0))))))))

value42 = ErrNum + momNum + TCNum

Confluence = iff (value42 > 0 and xvalue70 > 0, value42,

iff (value42 < 0 and xvalue70 < 0, value42,

iff ((value42 > 0 and xvalue70 < 0) or (value42 < 0 and xvalue70 > 0), value42 / 10, 0)))

Res1 = iff (Confluence >= 1, Confluence, 0)

Res2 = iff (Confluence <= -1, Confluence, 0)

Res3 = iff (Confluence == 0, 0, iff (Confluence > -1 and Confluence < 1, 10 * Confluence, 0))

pos = iff(Res2 >= SellBand and Res2 != 0, -1,

iff(Res1 <= BuyBand and Res1 != 0, 1,

iff(Res3 != 0, 0, nz(pos[1], 0))))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close("Long", when = possig == 0)

strategy.close("Short", when = possig == 0)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(Res1, color=green, title="Confluence", linewidth=3, style = histogram)

plot(Res2, color=red, title="Confluence", linewidth=3, style = histogram)

plot(Res3, color=gray, title="Confluence", linewidth=3, style = histogram)