मूविंग एवरेज रिवर्सल क्रॉसओवर रणनीति

अवलोकन

एक चलती औसत रिवर्स पार रणनीति एक तकनीकी विश्लेषण रणनीति है। यह स्थिति में प्रवेश या बाहर निकलने के लिए समय का आकलन करने के लिए चलती औसत की दिशा और शेयर की कीमत के संबंध का उपयोग करता है। विशेष रूप से, जब शेयर की कीमत ऊपर से नीचे की ओर 45 दिन की चलती औसत को पार करती है, तो यह खाली हो जाती है; जब एक खाली स्थिति को 8 दिनों के बाद समतल किया जाता है; और फिर से जब शेयर की कीमत 45 दिन की चलती औसत को पार करने के लिए नीचे की ओर संकेत देती है, तो यह फिर से खाली हो जाती है।

रणनीति सिद्धांत

इस रणनीति का मूल तर्क हैः

- 45 दिन की सरल चलती औसत (एसएमए) की गणना करें

- जब समापन मूल्य 45-दिन की चलती औसत को ऊपर से नीचे तक पार करता है, तो शॉर्ट-आउट करें

- 8 ट्रेड डेट के बाद रिक्त पोजीशन

- यदि कीमतें फिर से संकेत देती हैं, तो फिर से खाली करें

विशेष रूप सेः

- पहले 45 दिन का एसएमए

- यदि कोई रिक्त स्थिति नहीं है और SMA को पार करने के लिए कीमतों में गिरावट का संकेत मिलता है ((समापन मूल्य पिछले दिन का SMA), तो शून्य में प्रवेश करें

- यदि आपके पास 8 दिन से खाली स्टॉक है, तो स्टॉक को खाली करें

- यदि कोई स्थिति खाली नहीं है और कीमतें फिर से SMA सिग्नल को पार कर जाती हैं और पिछली स्थिति से कम से कम 8 दिनों के अंतराल के साथ, फिर से खाली हो सकती है

इस तरह के तर्क के माध्यम से, शेयरों के मूल्य में एक महत्वपूर्ण नीचे की ओर एक चलती औसत को तोड़ने के लिए और एक निश्चित समय के बाद एक कटऑफ हानि के लिए शून्य कर सकते हैं।

श्रेष्ठता विश्लेषण

इस रणनीति के कुछ फायदे हैं:

- अवधारणा सरल है, इसे समझना और लागू करना आसान है

- चलती औसत के संकेतों का उपयोग करके शेयरों के रुझान में बदलाव का पता लगाया जा सकता है

- स्पष्ट प्रवेश नियम, रोकथाम नियम

- कुछ झूठी घुसपैठ सिग्नल को फ़िल्टर करें

अन्य रणनीतियों की तुलना में, यह रणनीति समझने में आसान है और इसे लागू करने में आसान है। साथ ही, यह स्टॉक मूल्य की प्रवृत्ति का आकलन करने के लिए एक परिचित तकनीकी संकेतक, चलती औसत का उपयोग करता है। जब कीमत चलती औसत को तोड़ती है, तो अक्सर इसका मतलब होता है कि अल्पकालिक प्रवृत्ति में बदलाव होता है। इसलिए कुछ पलटाव के अवसरों को पकड़ना संभव है।

इसके अलावा, रणनीति में प्रवेश नियम और 8 दिन की स्थायी रोकथाम विधि भी जोखिम नियंत्रण को अधिक स्पष्ट बनाती है। झूठी तोड़फोड़ की स्थिति को कुछ हद तक फ़िल्टर किया जाता है। कुल मिलाकर, यह रणनीति सरल, व्यावहारिक और आसान है।

जोखिम विश्लेषण

लेकिन इस रणनीति के साथ कुछ जोखिम भी हैं:

- चलती औसत स्वयं ही काफी पिछड़ा हुआ है और यह सुनिश्चित नहीं कर सकता है कि प्रत्येक क्रॉसिंग एक सटीक रुझान मोड़ है

- 8 दिन की छोटी अवधि के लिए, यह संभव है कि यह बड़े बाजारों को पकड़ने में असमर्थ हो

- कोई और पुष्टि नहीं है कि यह एक ब्रेकडाउन सिग्नल है, और कुछ नकली ब्रेकडाउन हो सकते हैं।

- कोई रोक-टोक नहीं, कोई लाभ नहीं

विशेष रूप से, मूविंग एवरेज खुद मूल्य परिवर्तनों से पीछे है, इसलिए इसका सिग्नल समय सटीक नहीं है। कुछ ब्रेकआउट अस्थायी हो सकते हैं और वास्तव में टर्नओवर को पकड़ नहीं सकते हैं।

इसके अलावा, 8 दिनों की स्थिति का समय अपेक्षाकृत कम है। बड़े स्टॉक बाजारों में, इस तरह के स्टॉप लॉस सेटिंग्स बहुत अधिक हो सकते हैं और लगातार बड़े रिवर्स को पकड़ने में असमर्थ हो सकते हैं। इसके अलावा, बाजार में बार-बार आने और जाने वाले लेनदेन की संख्या में वृद्धि हुई है।

रणनीति में एक ब्रेकआउट सिग्नल के लिए निर्णय केवल मूल्य और चलती औसत के संबंध पर निर्भर करता है। सिग्नल को फ़िल्टर करने के लिए कोई और पुष्टिकरण संकेत या शर्तें निर्धारित नहीं की गई हैं। यह कुछ हद तक झूठे ब्रेकआउट की स्थिति में होता है।

अंत में, कोई रोक-टोक नहीं है जो मुनाफे को बंद कर दे। इस प्रकार, नुकसान को रोक-टोक से बदलने से पहले मुनाफे में कटौती की जा सकती है।

अनुकूलन दिशा

उपरोक्त जोखिम विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- फ़िल्टर करने के लिए और अधिक पुष्टिकरण संकेत या शर्तें सेट करें

उदाहरण के लिए, अन्य तकनीकी संकेतकों जैसे कि MACD, KD को कॉन्फ़िगर किया जा सकता है, जब वे भी एक निश्चित सिग्नल दिखाई देते हैं तो ट्रेंड रिवर्स की पहचान की जाती है। या व्यापार की मात्रा में वृद्धि को एक सहायक शर्त के रूप में कॉन्फ़िगर किया जा सकता है।

- समायोज्य होल्डिंग समय विन्यस्त करें

उदाहरण के लिए, जब कीमत एक निश्चित आयाम से अधिक चलती है तो यह बंद हो जाती है। या जब अन्य संकेतक (जैसे MACD) संकेत देते हैं तो यह बंद हो जाता है।

- स्लाइड पॉइंट स्टॉप सेट करें

एक बार जब कीमत एक निश्चित अनुपात में चलती है, तो लाभ को लॉक करने के लिए स्टॉप पॉइंट को धीरे-धीरे स्थानांतरित करें।

- चलती औसत के लिए अनुकूलित दैनिक पैरामीटर

विभिन्न दिनों के लिए मापदंडों की कोशिश करें और परीक्षण करें, सबसे अच्छा मापदंडों की तलाश करें। दोहरी चलती औसत प्रणाली भी कॉन्फ़िगर की जा सकती है।

इन अनुकूलन के माध्यम से, सिग्नल की गुणवत्ता में सुधार किया जा सकता है, जो कि रणनीति को सरल और प्रभावी बनाए रखने के आधार पर, झूठी तोड़फोड़ की संभावना को कम करता है; अधिक प्रचलित लाभ प्राप्त करें; और अधिक मजबूत जोखिम नियंत्रण क्षमता है। जिससे बेहतर रणनीति प्रदर्शन हो सकता है।

संक्षेप

चलती औसत उलटा पार रणनीति एक बहुत ही सरल और व्यावहारिक शॉर्ट-लाइन ट्रेडिंग रणनीति है। यह चलती औसत का उपयोग करता है, जो एक व्यापक रूप से ज्ञात तकनीकी संकेतक है, यह निर्धारित करने के लिए कि क्या स्टॉक की कीमतों में अल्पकालिक प्रवृत्ति में बदलाव का संकेत है। इसके फायदे हैं जैसे कि इसे समझना आसान है, इसे लागू करना सरल है, जोखिम को नियंत्रित किया जा सकता है। इसके अलावा, कुछ अनुकूलन योग्य समस्याएं हैं, जैसे कि झूठे ब्रेकआउट, स्थिति रखने का समय आदि। उचित तकनीकी संकेतक या पैरामीटर विन्यास के साथ, रणनीति के प्रदर्शन और जोखिम नियंत्रण को और बढ़ाया जा सकता है, जबकि इसकी सरल और प्रभावी विशेषताएं बरकरार रखी जाती हैं।

/*backtest

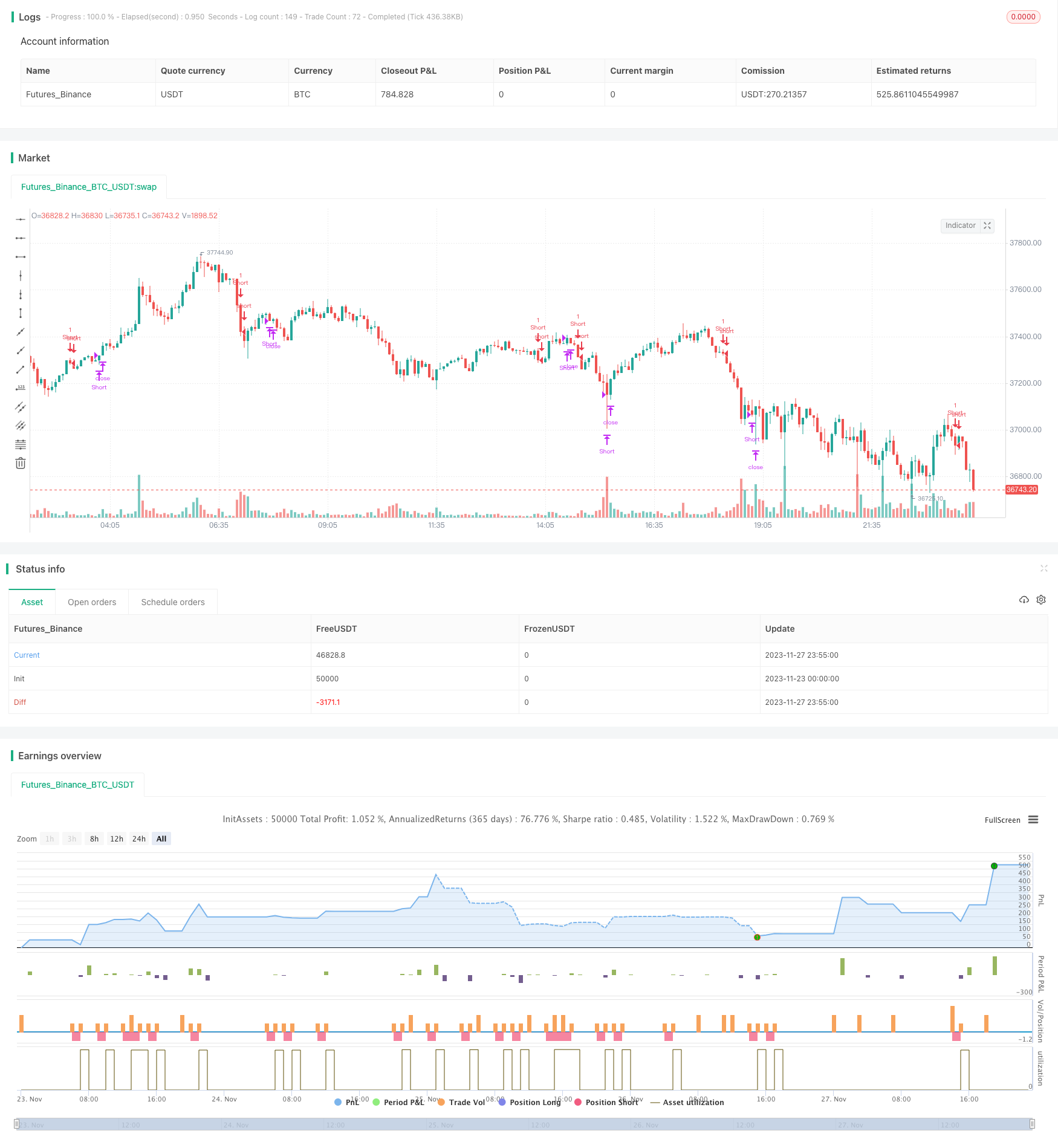

start: 2023-11-23 00:00:00

end: 2023-11-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average Reverse Crossover Strategy", overlay=true)

// Calculate the 45-day moving average

ma_length = 45

ma = ta.sma(close, ma_length)

// Track position entry and entry bar

var bool in_short_position = na

var int entry_bar = na

var int exit_bar = na

// Entry condition: Close price crosses below the 45-day moving average to enter the short position

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] > ma[1])

in_short_position := true

entry_bar := bar_index

// Exit condition: Close the short position after holding for 8 trading days

if (in_short_position and bar_index - entry_bar >= 8)

in_short_position := false

exit_bar := bar_index

// Re-entry condition: Wait for price to cross below the 45-day moving average again

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] < ma[1] and (na(exit_bar) or bar_index - exit_bar >= 8))

in_short_position := true

entry_bar := bar_index

// Execute short entry and exit

if (in_short_position)

strategy.entry("Short", strategy.short)

if (not in_short_position)

strategy.close("Short")