डेयू बहु-कारक मात्रात्मक रणनीति

अवलोकन

बहु-कारक क्वांटिटेशन रणनीति एक लंबी-रेखा अनुवर्ती रणनीति है जिसमें कई तकनीकी संकेतकों को एक साथ शामिल किया गया है। यह मुख्य रूप से 200-दिवसीय सरल चलती औसत का उपयोग करके समग्र बाजार की दिशा का आकलन करता है, फिर 20-दिवसीय सूचकांक चलती औसत, MACD संकेतक और Ichimoku क्लाउड ग्राफ के संयोजन के साथ अधिक विस्तृत संकेत प्रदान करता है, जिससे विशिष्ट स्टॉप-स्टॉप का निर्णय लिया जा सकता है।

यह रणनीति दीर्घकालिक रुझानों और बहु-कारक सत्यापन को ध्यान में रखती है, जो कि नकली ब्रेकआउट से उत्पन्न शोर ट्रेडों को प्रभावी ढंग से फ़िल्टर कर सकती है। यह गुणवत्ता के अवसरों की तलाश के साथ-साथ जोखिम को नियंत्रित करने के लिए उपयुक्त है, जो अनुभवी निवेशकों के लिए उपयुक्त है।

रणनीति सिद्धांत

जब कीमत 200-दिवसीय चलती औसत से ऊपर होती है, तो रणनीति को एक बैल बाजार माना जाता है, जब तक कि 20-दिवसीय औसत और मैकड संकेतक एक साथ एक खरीद संकेत देते हैं, और कीमत क्लाउड चार्ट के उच्चतम मूल्य से ऊपर या क्लाउड चार्ट के भीतर स्थित होती है, तब तक एक खरीद संकेत उत्पन्न होता है।

जब कीमत 200-दिवसीय चलती औसत से नीचे गिरती है, तो रणनीति को एक बियर बाजार में प्रवेश करने के लिए माना जाता है, इस समय संकेतों की आवश्यकता अधिक सख्त होती हैः 20 दिन की औसत और MACD संकेतक एक साथ एक खरीद संकेत देना चाहिए, और Ichimoku क्लाउड मैप को एक खरीद संकेत (ग्रीन क्लाउड या क्लाउड मैप की उच्चतम कीमत से अधिक कीमत) को एक साथ देना चाहिए।

बिक्री संकेतों के लिए निर्णय तर्क खरीद संकेतों के समान है, लेकिन विपरीत दिशा मेंः एक बैल बाजार में कीमतें जब तक कि वे क्लाउड चार्ट के नीचे या क्लाउड चार्ट को उलट नहीं देती हैं; एक भालू बाजार में जब तक कि कीमतें लाल क्लाउड चार्ट या 20 दिन की औसत रेखा और एमएसीडी संकेतक में बिक्री संकेत देती हैं, बिक्री होती है।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह बाजार संरचना को निर्धारित करने के लिए कई दीर्घकालिक और अल्पकालिक संकेतकों के संयोजन के साथ प्रभावी रूप से झूठे संकेतों को खत्म कर सकता है। विशेष रूप से, निम्नलिखित मुख्य बिंदु हैंः

- 200-दिन की चलती औसत सामान्य व्यापार प्रवृत्ति का आकलन करने के लिए है, विपरीत दिशा से बचने के लिए

- 20 दिन की औसत रेखा हाल की घटनाओं पर ध्यान केंद्रित करती है, जो बदलाव के अवसरों को पकड़ती है।

- क्या MACD ने प्रवृत्ति में बदलाव की पुष्टि की है?

- इचिमोकू ने फिर से गलत संकेतों को रोकने के लिए सत्यापित किया।

बहु-स्तरीय सूचक सत्यापन के माध्यम से, मुनाफे की संभावना को काफी बढ़ाया जा सकता है। इसके अलावा, दीर्घकालिक संकेतक के संयोजन से रणनीति को लघु और मध्यम-लंबी रेखा दोनों के लिए उपयुक्त बना दिया गया है।

जोखिम विश्लेषण

इस रणनीति का मुख्य जोखिम यह है कि कई संकेतक एक ही समय में एक गलत संकेत भेजने की संभावना है। हालांकि यह संभावना बहुत कम है जब यह स्पष्ट है कि कोई रास्ता नहीं है, यह लंबे समय तक संचालन के लिए अपरिहार्य है।

पैरामीटर को उचित रूप से समायोजित करें, उदाहरण के लिए, औसत अवधि का उपयोग करके, पैरामीटर के सर्वोत्तम संयोजन की तलाश करें।

सख्ती से रोकना, गलत संकेत के बाद समय पर रोकना और स्विच करना। रणनीति में कोई रोक नहीं है, इसे वास्तविक डिस्क में पूरक किया जा सकता है।

फ्यूचर सेट वैल्यूएशन जैसे तरीकों का उपयोग करके लाभ को लॉक करना।

महाचक्र के स्तर के समर्थन के अनुसार स्थिति को उचित रूप से समायोजित करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

विभिन्न मापदंडों की प्रभावशीलता का परीक्षण करेंः औसत रेखा अवधि, क्लाउड मैप मापदंडों आदि को बदलने की कोशिश करें और सबसे अच्छा संयोजन खोजें।

अतिरिक्त स्टॉप लॉस मॉड्यूलः उचित मोबाइल स्टॉप लॉस के साथ, जोखिम को बेहतर तरीके से नियंत्रित किया जा सकता है।

इस तरह के एक संबद्धता सूचक के साथ, जैसे कि उतार-चढ़ाव की दर, आप उच्च और नीचे की ओर जाने से बच सकते हैं।

मशीन लर्निंग का परिचयः तंत्रिका नेटवर्क जैसे तरीकों का उपयोग करके सूचक भार को प्रशिक्षित करना।

बहु-बाजार सत्यापनः विभिन्न बाजारों में रणनीति की मजबूती को सत्यापित करना।

संक्षेप

YHT बहु-कारक मात्रात्मक रणनीति वैज्ञानिक संकेतकों के संयोजन के माध्यम से शोर संकेतों को फ़िल्टर करती है, जोखिम को नियंत्रित करने के आधार पर निरंतर लाभप्रदता प्रदान करती है। यह बड़े चक्र के रुझानों को ध्यान में रखता है और अल्पकालिक अवसरों पर ध्यान केंद्रित करता है, और मध्यम और दीर्घकालिक निवेश में व्यापक रूप से उपयोग किया जा सकता है। पैरामीटर अनुकूलन, स्टॉप लॉस ऑप्टिमाइज़ेशन और मशीन सीखने की शुरूआत जैसे तरीकों के माध्यम से, इस रणनीति के बेहतर प्रभाव की उम्मीद है।

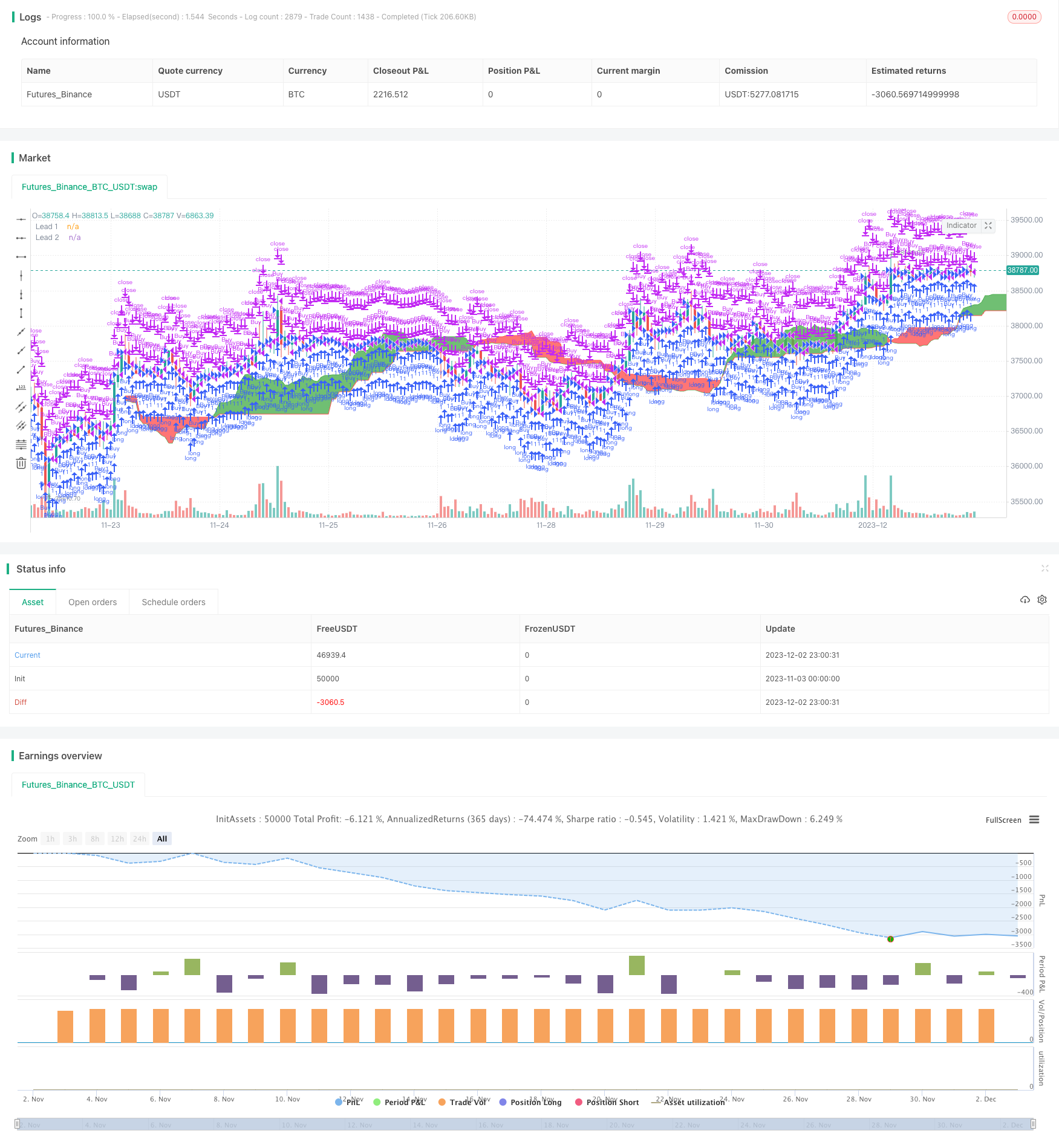

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="MACD/EMA/SMA/Ichimoku Long Strategy",overlay=true)

// Ichimoku

conversionPeriods = input(9, minval=1, title="Conversion Line Periods"),

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods"),

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement, color=green,

title="Lead 1")

p2 = plot(leadLine2, offset = displacement, color=red,

title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? color(green,50) : color(red,50))

bottomcloud=leadLine2[displacement-1]

uppercloud=leadLine1[displacement-1]

// SMA Indicator - Are we in a Bull or Bear market according to 200 SMA?

SMA200 = sma(close, input(200))

EMA = ema(close,input(20))

//MACD Indicator - Is the MACD bullish or bearish?

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

// Set Buy/Sell conditions

[main,signal,histo]=macd(close,fastLength,slowlength,MACDLength)

buy_entry = if ((uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)) and close>EMA and (delta>0 and close>min(uppercloud,bottomcloud))) or (close<SMA200 and delta>0 and close>EMA and (uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)))

true

if close<EMA and ((delta<0 and close<min(uppercloud,bottomcloud)) or (uppercloud<bottomcloud and close>max(uppercloud,bottomcloud)))

buy_entry = false

strategy.entry("Buy",true , when=buy_entry)

alertcondition(buy_entry, title='Long', message='Chart Bullish')

sell_entry = if ((uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)) and close<EMA and (delta<0 and close<max(uppercloud,bottomcloud))) or (close>SMA200 and delta<0 and close<EMA and (uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)))

true

if close>EMA and ((delta>0 and close>max(uppercloud,bottomcloud)) or (uppercloud>bottomcloud and close<min(uppercloud,bottomcloud)))

sell_entry = false

strategy.close("Buy",when= sell_entry)

alertcondition(sell_entry, title='Short', message='Chart Bearish')

//plot(delta, title="Delta", style=cross, color=delta>=0 ? green : red )