कई संकेतकों पर आधारित मात्रात्मक ट्रेडिंग रणनीति

अवलोकन

यह रणनीति तीन प्रमुख तकनीकी संकेतकों को एकीकृत करके बहु-खाली स्थानों को स्वचालित रूप से खोलती है। रणनीति के नाम में कई संकेतकों को शामिल किया गया है, मुख्य रूप से रणनीति द्वारा उपयोग किए जाने वाले कई संकेतकों को उजागर करने के लिए।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से दो चलती औसत की तुलना करके प्रवृत्ति की दिशा का आकलन करती है, और RSI के साथ मिलकर उलटने के अवसरों को याद करने से बचती है। विशेष रूप से, यह रणनीति ईएमए या एसएमए का उपयोग करती है जो तेज और धीमी रेखा की गणना करती है। तेज लाइन पर धीमी रेखा को पार करने के लिए एक खरीद संकेत है, और धीमी रेखा को पार करने के लिए एक बेचने का संकेत है।

इसके अलावा, ट्रेडिंग निर्णय लेने के लिए रणनीति में MACD संकेतक शामिल हैं। जब MACD संकेतक का विचलन 0 अक्ष से गुजरता है, तो यह एक खरीद संकेत है, और जब विचलन 0 अक्ष से गुजरता है तो यह एक बेचने का संकेत है। इस प्रकार, MACD संकेतक का उपयोग यह निर्धारित करने के लिए किया जा सकता है कि क्या कोई प्रवृत्ति टर्नओवर है, जिससे प्रवृत्ति टर्नओवर पर गलत संकेत पैदा होने से बचा जा सके।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह कई संकेतकों को फ़िल्टर करने के संकेतों को एकीकृत करता है, जो झूठे संकेतों के उत्पादन को कम करने और संकेत की गुणवत्ता में सुधार करने के लिए प्रभावी है। विशेष रूप से, इसके कुछ फायदे हैंः

आरएसआई के संयोजन के साथ एक धीमी गति रेखा, एक एकल चलती औसत का उपयोग करके उत्पन्न होने वाले झूठे ब्रेक को रोकने के लिए।

MACD सूचक का एकीकरण, यह निर्धारित करने में मदद करता है कि क्या रुझान पलट रहा है, और एक गलत संकेत को रोकने के लिए।

ईएमए या एसएमए संकेतक का चयन करने की अनुमति है, और विभिन्न बाजार विशेषताओं के आधार पर अधिक उपयुक्त संकेतक पैरामीटर का चयन किया जा सकता है।

धन प्रबंधन योजना का चयन करने की अनुमति देता है, जो एकल आदेश के आकार को नियंत्रित करता है, जोखिम को प्रभावी ढंग से नियंत्रित करता है।

स्टॉप लॉस स्टॉप का समर्थन करें, लाभ को लॉक करें और घाटे के विस्तार से बचें।

जोखिम विश्लेषण

इस रणनीति में मुख्य रूप से निम्नलिखित जोखिम हैं:

अनुचित पैरामीटर अनुकूलन से रणनीति खराब हो सकती है। विभिन्न पैरामीटर संयोजनों का परीक्षण करने में समय लगता है।

संकेतक के गलत सिग्नल की संभावना अभी भी मौजूद है। जब तीनों संकेतक एक साथ गलत सिग्नल देते हैं, तो इससे अधिक नुकसान होता है।

एकल-प्रजाति प्रभाव अस्थिर है और इसे अन्य प्रजातियों में विस्तारित करने की आवश्यकता है।

Datenicht zureichen, Strategie effekt wird in der Zukunft abnehmen。

अनुकूलन दिशा

इस रणनीति को निम्नलिखित क्षेत्रों में अनुकूलित किया जा सकता हैः

विभिन्न सूचक मापदंडों के संयोजनों का परीक्षण करें और इष्टतम मापदंड खोजें।

स्टॉप में चलती रोक को बढ़ाएं। जब कीमत एक निश्चित दूरी तक चलती है, तो ट्रेल स्टॉप को मुनाफे में लॉक किया जा सकता है।

बड़े स्तर के रुझानों के लिए निर्णय सूचकांकों को जोड़ना, प्रतिगामी व्यापार से बचना। उदाहरण के लिए, एकीकृत ADX सूचकांक।

Fügen Sie Moneymanagement Module hinzu für besseres Risikomanagement.

Fügen Sie Filter für fundamentale Faktoren wie Nachrichten hinzu.

संक्षेप

इस रणनीति को कई तकनीकी संकेतकों जैसे कि चलती औसत, आरएसआई और एमएसीडी के एकीकरण के माध्यम से बहु हेड खोजने और फ़िल्टरिंग को सक्षम बनाता है। इसका लाभ यह है कि यह झूठे संकेतों को प्रभावी ढंग से फ़िल्टर कर सकता है और संकेत की गुणवत्ता में सुधार कर सकता है। इसकी मुख्य कमी पैरामीटर चयन और संकेतक को गलत संकेत देने की संभावना है। भविष्य के अनुकूलन दिशा में पैरामीटर अनुकूलन, स्टॉप-लॉस अनुकूलन, ट्रेंड फ़िल्टरिंग आदि शामिल हैं। कुल मिलाकर, यह रणनीति एक बहु-संकेतक रणनीति के रूप में काम करती है। इसके बाद, अनुकूलन और सत्यापन की आवश्यकता है।

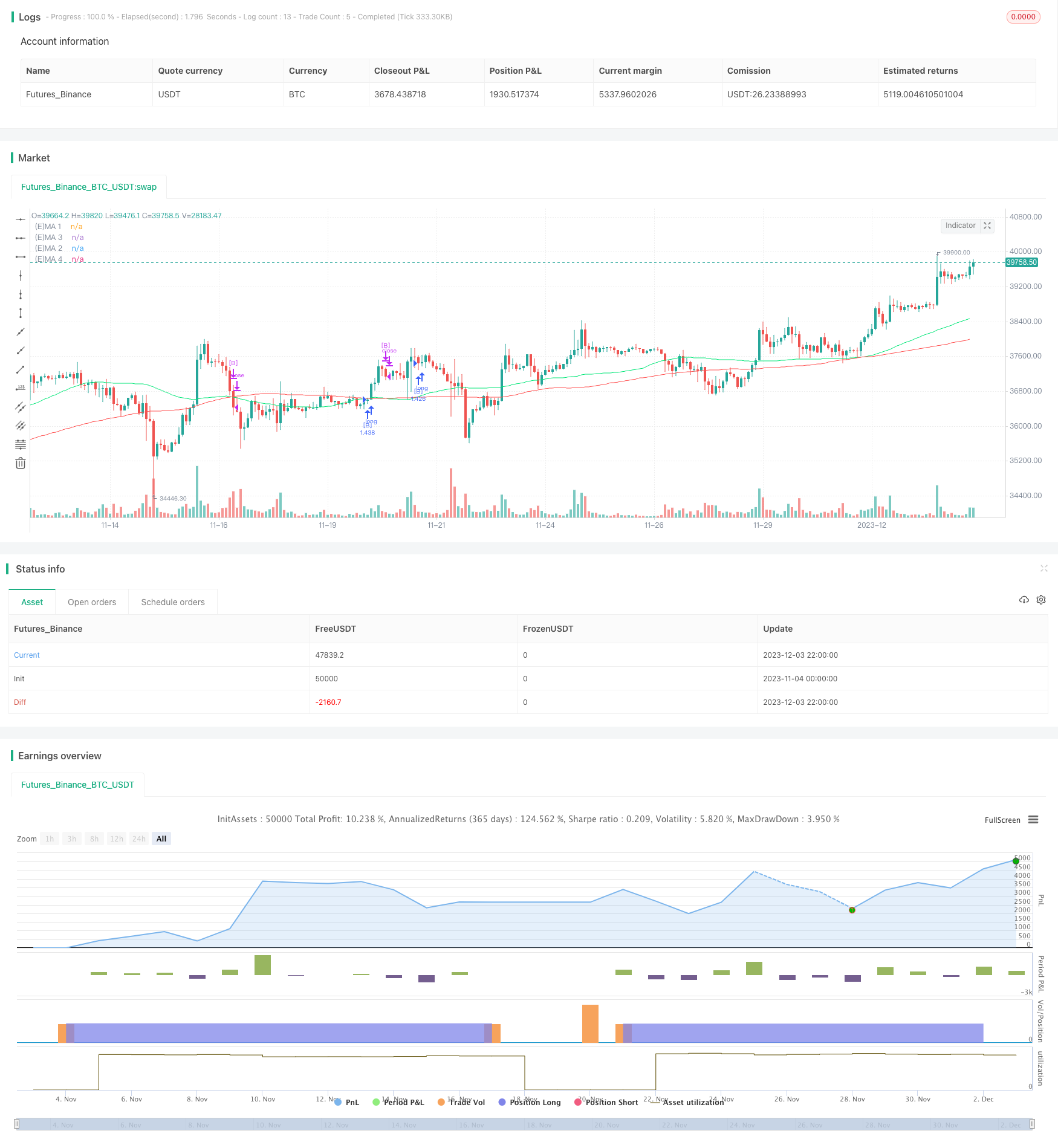

/*backtest

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © fikira

//@version=4

strategy("Strategy Tester EMA-SMA-RSI-MACD", shorttitle="Strat-test", overlay=true, max_bars_back=5000,

default_qty_type= strategy.percent_of_equity, calc_on_order_fills=false, calc_on_every_tick=false,

pyramiding=0, default_qty_value=100, initial_capital=100)

Tiny = "Tiny"

Small = "Small"

Normal = "Normal"

Large = "Large"

cl = "close" , op = "open" , hi = "high" , lo = "low"

c4 = "ohlc4" , c3 = "hlc3" , hl = "hl2"

co = "(E)MA 1 > (E)MA 2"

cu = "(E)MA 3 < (E)MA 4"

co_HTF = "(E)MA 1 (HTF) > (E)MA 2 (HTF)"

cu_HTF = "(E)MA 3 (HTF) < (E)MA 4 (HTF)"

L_S = "Long & Short" , _L_ = "Long Only" , _S_ = "Short Only"

cla = "Close above (E)MA 1"

clu = "Close under (E)MA 3"

cla_HTF = "Close above (E)MA 1 (HTF)"

clu_HTF = "Close under (E)MA 3 (HTF)"

rsi = "RSI strategy"

none = "NONE"

mch = "macd > signal" , mcl = "macd < signal"

mch0 = "macd > 0" , mcl0 = "macd < 0"

sgh0 = "signal > 0" , sgl0 = "signal < 0"

mch_HTF = "macd (HTF) > signal (HTF)" , mcl_HTF = "macd (HTF) < signal (HTF)"

mch0HTF = "macd (HTF) > 0" , mcl0HTF = "macd (HTF) < 0"

sgh0HTF = "signal (HTF) > 0" , sgl0HTF = "signal (HTF) < 0"

EMA = "EMA" , SMA = "SMA"

s = input(cl, "Source" , options=[cl, op, hi, lo, c4, c3, hl])

src =

s == cl ? close :

s == op ? open :

s == hi ? high :

s == lo ? low :

s == c4 ? ohlc4 :

s == c3 ? hlc3 :

s == hl ? hl2 :

close

__1_ = input(false, ">=< >=< [STRATEGIES] >=< >=<")

Type = input(_L_, "Type Strategy", options=[L_S, _L_, _S_])

_1a_ = input(false, ">=< >=< [BUY/LONG] >=< >=<")

ENT = input(co, "Pick your poison:", options=[co, cla, rsi, mch, mch0, sgh0])

EH = input(0, " if RSI >")

EL = input(100, " if RSI <")

EH_HTF = input(0, " if RSI (HTF) >")

EL_HTF = input(100, " if RSI (HTF) <")

EX = input(none, " Extra argument", options=[none, mch, mch0, sgh0])

EX2 = input(none, " Second argument", options=[none, mch_HTF, mch0HTF, sgh0HTF, co_HTF, cla_HTF])

_1b_ = input(false, ">=< [(E)MA settings (Buy/Long)] >=<")

ma1 = input(SMA, " (E)MA 1", options=[EMA, SMA])

len1 = input(50, " Length" )

ma2 = input(SMA, " (E)MA 2", options=[EMA, SMA])

len2 = input(100, " Length" )

ma1HTF = input(SMA, " (E)MA 1 - HTF", options=[EMA, SMA])

len1HTF = input(50, " Length" )

ma2HTF = input(SMA, " (E)MA 2 - HTF", options=[EMA, SMA])

len2HTF = input(100, " Length" )

_2a_ = input(false, ">=< >=< [SELL/SHORT] >=< >=<")

CLO = input(cu, "Pick your poison:", options=[cu, clu, rsi, mcl, mcl0, sgl0])

CH = input(0, " if RSI >")

CL = input(100, " if RSI <")

CH_HTF = input(0, " if RSI (HTF) >")

CL_HTF = input(100, " if RSI (HTF) <")

CX = input(none, " Extra argument", options=[none, mcl, mcl0, sgl0])

CX2 = input(none, " Second argument", options=[none, mcl_HTF, mcl0HTF, sgl0HTF, cu_HTF, clu_HTF])

_2b_ = input(false, ">=< [(E)MA settings (Sell/Short)] >=<")

ma3 = input(SMA, " (E)MA 3", options=[EMA, SMA])

len3 = input(50, " Length" )

ma4 = input(SMA, " (E)MA 4", options=[EMA, SMA])

len4 = input(100, " Length" )

ma3HTF = input(SMA, " (E)MA 3 - HTF", options=[EMA, SMA])

len3HTF = input(50, " Length" )

ma4HTF = input(SMA, " (E)MA 4 - HTF", options=[EMA, SMA])

len4HTF = input(100, " Length" )

__3_ = input(false, ">=< >=< [RSI] >=< >=< >=<")

ler = input(20 , " RSI Length")

__4_ = input(false, ">=< >=< [MACD] >=< >=< >=<")

fst = input(12, " Fast Length")

slw = input(26, " Slow Length")

sgn = input(9 , " Signal Smoothing")

sma_source = input(false, "Simple MA(Oscillator)")

sma_signal = input(false, "Simple MA(Signal Line)")

__5_ = input(false, ">=< >=< [HTF settings] >=< >=<")

MA_HTF = input("D", " (E)MA HTF", type = input.resolution)

RSI_HTF = input("D", " RSI HTF" , type = input.resolution)

MACD_HTF= input("D", " MACD HTF" , type = input.resolution)

__6_ = input(false, ">=< >=< [SL/TP] >=< >=< >=<")

sl = input(false, "Stop Loss?")

SL = input(10.0, title=" Stop Loss %" ) / 100

tp = input(false, "Take Profit?")

TP = input(20.0, title=" Take Profit %") / 100

SL_ = strategy.position_avg_price * (1 - SL)

TP_ = strategy.position_avg_price * (1 + TP)

// Limitation in time

// (= inspired from a script of "Che_Trader")

xox = input(false, ">=< >=< [TIME] >=< >=< >=<")

ystr1 = input(2010, " Since Year" )

ystp1 = input(2099, " Till Year" )

mstr1 = input(1 , " Since Month")

mstp1 = input(12 , " Till Month" )

dstr1 = input(1 , " Since Day" )

dstp1 = input(31 , " Till Day" )

_Str1 = timestamp(ystr1, mstr1, dstr1, 1, 1)

Stp1_ = timestamp(ystp1, mstp1, dstp1, 23, 59)

TIME = time >= _Str1 and time <= Stp1_ ? true : false

////////////////////////////////////////////////////////////////////////////////////////////

_1 =

ma1 == SMA ? sma(src, len1) :

ma1 == EMA ? ema(src, len1) :

na

_2 =

ma2 == SMA ? sma(src, len2) :

ma2 == EMA ? ema(src, len2) :

na

_3 =

ma3 == SMA ? sma(src, len3) :

ma3 == EMA ? ema(src, len3) :

na

_4 =

ma4 == SMA ? sma(src, len4) :

ma4 == EMA ? ema(src, len4) :

na

_1b =

ma1HTF == SMA ? sma(src, len1HTF) :

ma1HTF == EMA ? ema(src, len1HTF) :

na

_2b =

ma2HTF == SMA ? sma(src, len2HTF) :

ma2HTF == EMA ? ema(src, len2HTF) :

na

_3b =

ma3HTF == SMA ? sma(src, len3HTF) :

ma3HTF == EMA ? ema(src, len3HTF) :

na

_4b =

ma4HTF == SMA ? sma(src, len4HTF) :

ma4HTF == EMA ? ema(src, len4HTF) :

na

_1_HTF = security(syminfo.tickerid, MA_HTF, _1b)

_2_HTF = security(syminfo.tickerid, MA_HTF, _2b)

_3_HTF = security(syminfo.tickerid, MA_HTF, _3b)

_4_HTF = security(syminfo.tickerid, MA_HTF, _4b)

cl_HTF = security(syminfo.tickerid, MA_HTF, close)

////////////////////////////////////////////////////////////////////////////////////////////

plot(ENT == co or ENT == cla ? _1 : na , title="(E)MA 1", color=color.lime )

plot(ENT == co ? _2 : na , title="(E)MA 2", color=color.red )

plot(CLO == cu or CLO == clu ? _3 : na , title="(E)MA 3", color= _3 == _1 ? color.lime : color.yellow)

plot(CLO == cu ? _4 : na , title="(E)MA 4", color= _4 == _2 ? color.red : color.blue )

plot(EX2 == co_HTF or EX2 == cla_HTF ? _1_HTF : na, title="(E)MA 1 HTF", color=color.lime, linewidth=2, transp=50)

plot(EX2 == co_HTF ? _2_HTF : na, title="(E)MA 2 HTF", color=color.red , linewidth=2, transp=50)

plot(CX2 == cu_HTF or CX2 == clu_HTF ? _3_HTF : na, title="(E)MA 3 HTF", color= _3_HTF == _1_HTF ? color.lime : color.yellow, linewidth=2, transp=50)

plot(CX2 == cu_HTF ? _4_HTF : na, title="(E)MA 4 HTF", color= _4_HTF == _2_HTF ? color.red : color.blue , linewidth=2, transp=50)

////////////////////////////////////////////////////////////////////////////////////////////

// RSI

rsi_ = rsi(src, ler)

rsi_HTF = security(syminfo.tickerid, RSI_HTF, rsi_)

////////////////////////////////////////////////////////////////////////////////////////////

// MACD

fast_ma = sma_source ? sma(src, fst) : ema(src, fst)

slow_ma = sma_source ? sma(src, slw) : ema(src, slw)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, sgn) : ema(macd, sgn)

hist = macd - signal

macd_HTF = security(syminfo.tickerid, MACD_HTF, macd )

signal_HTF = security(syminfo.tickerid, MACD_HTF, signal)

////////////////////////////////////////////////////////////////////////////////////////////

extra =

EX == none ? true :

EX == mch ? macd > signal :

EX == mch0 ? macd > 0 :

EX == sgh0 ? signal > 0 :

false

cxtra =

CX == none ? true :

CX == mcl ? macd <= signal :

CX == mcl0 ? macd <= 0 :

CX == sgl0 ? signal <= 0 :

false

EXTRA =

EX2 == none ? true :

EX2 == mch_HTF ? macd_HTF > signal_HTF :

EX2 == mch0HTF ? macd_HTF > 0 :

EX2 == sgh0HTF ? signal_HTF > 0 :

EX2 == co_HTF ? _1_HTF > _2_HTF :

EX2 == cla_HTF ? cl_HTF > _1_HTF :

false

CXTRA =

CX2 == none ? true :

CX2 == mcl_HTF ? macd_HTF <= signal_HTF :

CX2 == mcl0HTF ? macd_HTF <= 0 :

CX2 == sgl0HTF ? signal_HTF <= 0 :

CX2 == cu_HTF ? _3_HTF <= _4_HTF :

CX2 == clu_HTF ? cl_HTF <= _3_HTF :

false

RSI = rsi_ > EH and rsi_ <= EL and rsi_HTF > EH_HTF and rsi_HTF <= EL_HTF

/////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

BUY =

ENT == co and TIME and extra and EXTRA and RSI ? _1 > _2 :

ENT == cla and TIME and extra and EXTRA and RSI ? src > _1 :

ENT == rsi and TIME and extra and EXTRA ? RSI :

ENT == mch and TIME and extra and EXTRA and RSI ? macd > signal :

ENT == mch0 and TIME and extra and EXTRA and RSI ? macd > 0 :

ENT == sgh0 and TIME and extra and EXTRA and RSI ? signal > 0 :

na

SELL =

CLO == cu and TIME and cxtra and CXTRA and RSI ? _3 <= _4 :

CLO == clu and TIME and cxtra and CXTRA and RSI ? src <= _3 :

CLO == rsi and TIME and cxtra and CXTRA ? RSI :

CLO == mcl and TIME and cxtra and CXTRA and RSI ? macd <= signal :

CLO == mcl0 and TIME and cxtra and CXTRA and RSI ? macd <= 0 :

CLO == sgl0 and TIME and cxtra and CXTRA and RSI ? signal <= 0 :

na

if BUY

if (Type == _S_)

strategy.close("[S]")

else

strategy.entry("[B]", strategy.long)

if SELL

if (Type == _L_)

strategy.close("[B]")

else

strategy.entry("[S]", strategy.short)

strategy.exit("[SL/TP]", "[B]", stop= sl ? SL_ : na, limit= tp ? TP_ : na)