मूविंग एवरेज ट्रेंड फॉलोइंग ट्रेडिंग रणनीति

अवलोकन

यह रणनीति एक निश्चित अवधि के दौरान K-लाइन के साथ चलती औसत और मूल्य परिवर्तन दर की गणना करके यह निर्धारित करती है कि क्या यह वर्तमान में ऊपर की ओर है या नीचे की ओर है, और तदनुसार अधिक या कम है।

रणनीति सिद्धांत

इस रणनीति में सबसे पहले एक सरल चलती औसत a की गणना की जाती है जिसकी लंबाई l है और मूल्य परिवर्तन की दर r की लंबाई l है। इसके बाद, वर्तमान K-लाइन की कीमतों और चलती औसत के अंतर k की गणना की जाती है। अंत में, k को पिछले s-मूल K-लाइन के योग के रूप में गणना की जाती है।

जब sum>0 है, तो यह दिखाता है कि यह वर्तमान में एक ऊपर की ओर प्रवृत्ति में है और यह रणनीति अधिक काम करेगी। जब sum है, तो यह दिखाता है कि यह वर्तमान में एक नीचे की ओर प्रवृत्ति में है और यह रणनीति खाली होगी।

अधिक कम कीमत के बाद, स्थिति को तब तक बनाए रखा जाता है जब तक कि प्रवृत्ति उलट नहीं जाती है (अर्थात, जब sum सकारात्मक से नकारात्मक या नकारात्मक से सकारात्मक हो जाता है) ।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि यह ट्रेंड पकड़ने में सक्षम है और ट्रेंड ट्रेडिंग के लिए उपयुक्त है। विशेष रूप से, इसके कुछ फायदे हैंः

चलती औसत का उपयोग करके समग्र प्रवृत्ति की दिशा का आकलन करने के लिए, बाजार के शोर को प्रभावी ढंग से फ़िल्टर किया जा सकता है और प्रमुख रुझानों को लॉक किया जा सकता है।

मूल्य परिवर्तन दर सूचकांक का उपयोग करें गतिशीलता की तीव्रता को मापने के लिए, मजबूत घटनाओं को याद न करें।

एक निश्चित अवधि के भीतर कई K लाइनों को ध्यान में रखते हुए, प्रवृत्ति को अधिक सटीक रूप से निर्धारित किया जा सकता है, जिससे einzelne Ausreißer in die Irre führen से बचा जा सकता है।

जब तक रुझान नहीं बदलता है, तब तक स्थिति को बनाए रखें और रुझान से अधिकतम लाभ प्राप्त करें।

जोखिम विश्लेषण

इस रणनीति में मुख्य रूप से निम्नलिखित जोखिम हैं:

ट्रेडों के समाप्त होने के समय का सटीक रूप से अनुमान नहीं लगाया जा सकता है, जो समय से पहले बंद हो सकता है या लाभ का एक हिस्सा खो सकता है।

एकल हानि के आकार को प्रभावी ढंग से नियंत्रित करने में असमर्थता, और चरम स्थितियों में, नुकसान अधिक हो सकता है।

अनुचित रणनीतिक पैरामीटर के कारण बहुत अधिक ट्रेडिंग हो सकती है या कुछ ट्रेडिंग अवसरों को छोड़ दिया जा सकता है।

लंबी अवधि के लिए होल्डिंग रातोंरात ब्याज और गारंटी के जोखिमों का सामना कर सकता है।

जोखिम को नियंत्रित करने के लिए, स्टॉप-लॉस सेट करें, केवल उच्च तरलता वाली वस्तुओं का व्यापार करें, मापदंडों का अनुकूलन करें और उचित लाभ का उपयोग करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित क्षेत्रों में अनुकूलित किया जा सकता हैः

विभिन्न लंबाई के लिए चलती औसत और मूल्य परिवर्तन दर का परीक्षण करें और सर्वोत्तम पैरामीटर संयोजन का पता लगाएं

अन्य सूचकांकों जैसे कि मैकड (MACD) के साथ प्रवृत्ति का आकलन करने की कोशिश करें, जिससे सटीकता में और सुधार हो सके।

स्थिति प्रबंधन तंत्र को बढ़ाएं, जैसे कि लाभ के बाद आंशिक रोक, और एकल हानि को नियंत्रित करें।

अस्थिरता सूचकांक के साथ गतिशील स्टॉप लॉस सेट करें और चरम स्थितियों के जोखिम को कम करें।

स्टॉक खोलने और स्टॉक लॉजिक को अनुकूलित करें, और फ़िल्टरिंग को तोड़ने से लेनदेन की दक्षता में सुधार करें।

संक्षेप

इस रणनीति के समग्र विचार स्पष्ट है, आसानी से लागू करने के लिए, प्रवृत्ति को ट्रैक करके लंबी लाइन स्थिति व्यापार करने के लिए, वापसी नियंत्रण अपेक्षाकृत उचित है, स्थिर रिटर्न की खोज करने वाले निवेशकों के लिए उपयुक्त है। यदि रोक-हानि और स्थिति प्रबंधन जैसे तंत्रों को और अनुकूलित किया जा सकता है, तो बेहतर दीर्घकालिक स्थिर रिटर्न प्राप्त करने की उम्मीद है।

/*backtest

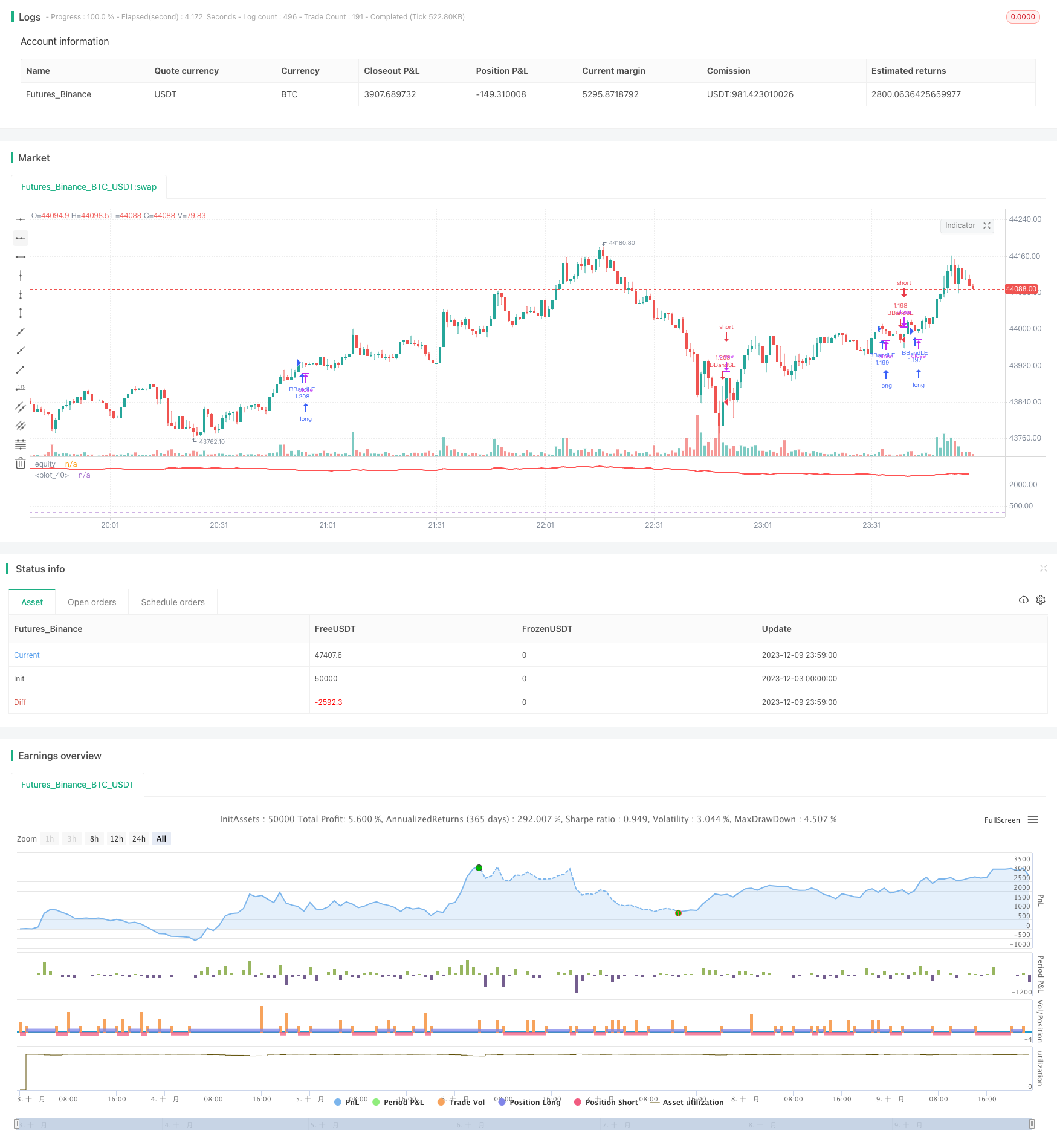

start: 2023-12-03 00:00:00

end: 2023-12-10 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Indicator Integrator Strat",default_qty_type = strategy.percent_of_equity, default_qty_value = 100,currency="USD",initial_capital=662, overlay=false)

l = input(defval=170,title="Length for indicator")

s = input(title="Length of summation",defval=18)

a= sma(close,l)

r=roc(close,l)

k=close-a

sum = 0

for i = 0 to s

sum := sum + k[i]

//plot(a,color=yellow,linewidth=2,transp=0)

//bc = iff( sum > 0, white, teal)

//plot(sum,color=bc, transp=20, linewidth=3,style=columns)

//plot(sma(sum,3),color=white)

//hline(0)

inpTakeProfit = input(defval = 0, title = "Take Profit", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset", minval = 0)

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

////buyEntry = crossover(source, lower)

////sellEntry = crossunder(source, upper)

if sum>0

strategy.entry("BBandLE", strategy.long, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="BBandLE")

if sum<0

strategy.entry("BBandSE", strategy.short, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="BBandSE")

strategy.initial_capital = 50000

plot(strategy.equity-strategy.initial_capital-strategy.closedtrades*.25/2, title="equity", color=red, linewidth=2)

hline(0)

//longCondition = sum>0

//exitlong = sum<0

//shortCondition = sum<0

//exitshort = sum>0

//strategy.entry(id = "Long", long=true, when = longCondition)

//strategy.close(id = "Long", when = exitlong)

//strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitlong)

//strategy.entry(id = "Short", long=false, when = shortCondition)

//strategy.close(id = "Short", when = exitshort)

//strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset, when=exitshort)