ADX, RSI गति सूचक रणनीति

अवलोकन

यह रणनीति गतिशीलता संकेतक एडीएक्स, आरएसआई और बुरीन बैंड का उपयोग करती है, जो बाजार की प्रवृत्ति और ओवरबॉट और ओवरसोल की स्थिति का आकलन करके कम खरीदना और बेचना, और लाभ के लिए बाहर निकलने की स्वचालित ट्रेडिंग रणनीति है।

रणनीति सिद्धांत

- जब ADX 32 से अधिक होता है, तो यह माना जाता है कि बाजार एक प्रवृत्ति में है।

- आरएसआई सूचकांक ओवरबॉट ओवरसोल का फैसला करता है। जब आरएसआई सूचकांक 30 के स्तर पर होता है, तो इसे ओवरबॉट माना जाता है; जब आरएसआई सूचकांक 70 के स्तर से नीचे होता है, तो इसे ओवरबॉट माना जाता है।

- बुलिन बैंड निर्णय समेकन और टूटना जब समापन मूल्य बुलिन बैंड को पार कर जाता है, तो यह माना जाता है कि बाजार का समापन बढ़ गया है; जब समापन मूल्य बुलिन बैंड को पार कर जाता है, तो यह माना जाता है कि बाजार का समापन बंद हो गया है

उपरोक्त संकेतकों के आधार पर बाजार की स्थिति का आकलन करने के लिए, निम्नलिखित ट्रेडिंग रणनीतियां तैयार करेंः

खरीद की शर्तें:

- ADX> 32, प्रवृत्ति की स्थिति

- आरएसआई 30 के पार, ओवरसोल्ड स्थिति

- बुलिन बैंड से नीचे बंद होने के बाद बंद हुआ

विक्रय की शर्तें:

- ADX> 32, प्रवृत्ति की स्थिति

- आरएसआई 70 के नीचे, ओवरबॉय

- बंद होने की कीमतें ब्लेन बैंड से अधिक हैं, जो अंत में बंद हो जाती हैं

श्रेष्ठता विश्लेषण

इस रणनीति में बाजार की स्थिति का आकलन करने के लिए कई संकेतकों का उपयोग किया जाता है, जिससे एकल सूचक के आकलन में त्रुटि की संभावना से बचा जाता है। साथ ही, ट्रेंड, ओवरबॉय और ओवरसोल की स्थिति के आकलन के माध्यम से, बाजार के टर्नओवर को प्रभावी ढंग से लॉक किया जा सकता है, जिससे कम खरीद और उच्च बिक्री की प्राप्ति हो सके।

इस रणनीति में एक प्रवृत्ति सूचक का उपयोग करने की तुलना में अधिक समय पर अल्पकालिक अवसरों को पकड़ने की क्षमता है। इस रणनीति में एक प्रवृत्ति सूचक का उपयोग करने की तुलना में प्रवृत्ति की दिशा को बेहतर ढंग से पकड़ने की क्षमता है। इसलिए, इस रणनीति में प्रवृत्ति का पालन करने के फायदे हैं, लेकिन इसके विपरीत कार्य करने की लचीलापन है, जो संभावित रूप से अधिक कुशल है।

जोखिम विश्लेषण

इस रणनीति में मुख्य रूप से निम्नलिखित जोखिम हैं:

- संकेतक के गलत संकेत देने का जोखिम। जब बाजार में कोई बड़ी घटना होती है, तो संकेतक का निर्णय विफल हो सकता है।

- यदि स्टॉप लॉस की दूरी बहुत छोटी है, तो यह अल्पकालिक बाजार में उतार-चढ़ाव से रोक सकता है।

- पैरामीटर डेटा के अनुरूप होने का जोखिम. यदि सूचक पैरामीटर केवल ऐतिहासिक डेटा के आधार पर अनुकूलित होते हैं, तो पैरामीटर स्थिरता खराब होती है और बाजार में बदलाव के लिए अनुकूल नहीं हो सकती है।

संबंधित जोखिम प्रबंधन उपाय:

- मानव हस्तक्षेप असामान्य बाजार, मैनुअल निलंबन रणनीति, गलत संकेतों से बचने के लिए नुकसान।

- उचित स्टॉप-लॉस दूरी सेट करें, और स्टॉप-लॉस की कीमतों का आकलन करने के लिए औसत रेखा जैसे संकेतकों के साथ संयोजन करें, ताकि कोई भी धोखाधड़ी न हो

- पैरामीटर ट्यूनिंग मॉड्यूल जोड़ा गया है, जो वॉक फॉरवर्ड विश्लेषण विधि का उपयोग करके पैरामीटर को गतिशील रूप से अनुकूलित करता है, जो पैरामीटर की स्थिरता सुनिश्चित करता है।

अनुकूलन दिशा

इस नीति में अनुकूलन के लिए निम्नलिखित क्षेत्रों में जगह है:

अनुकूलित सूचक पैरामीटर. एक बुद्धिमान अनुकूलन एल्गोरिथ्म को विभिन्न किस्मों के लिए स्वतंत्र रूप से अनुकूलित करने के लिए पेश किया जा सकता है।

अधिक मूल्य तकनीकी संकेतकों को पेश करना, प्रशिक्षण के लिए वेक्टर मशीन जैसे मॉडल का समर्थन करना, और संकेत की सटीकता में सुधार करना।

विभिन्न किस्मों के व्यवहार की विशेषताओं के अनुसार, मार्ग, समर्थन प्रतिरोध आदि के आधार पर निर्णय नियम का उपयोग करें, तोड़ने के बिंदु को पकड़ें, रणनीति की स्थिरता बढ़ाएं।

स्टॉप लॉस तंत्र को अनुकूलित करें। स्टॉप लॉस गतिशीलता को समायोजित करने, अधिकतम लाभ को लॉक करने और जोखिम को प्रभावी ढंग से नियंत्रित करने के लिए ट्रैक स्टॉप, मोबाइल स्टॉप आदि की शुरूआत करें।

संक्षेप

इस रणनीति के रूप में एक मध्यम और अल्पकालिक मात्रात्मक व्यापार रणनीति, ADX, आरएसआई, और ब्रींड्स जैसे कई तकनीकी संकेतकों का उपयोग बाजार की स्थिति का आकलन करने के लिए, बाजार संरचना में महत्वपूर्ण परिवर्तन का आकलन करने के लिए खरीद और बिक्री के संचालन। रणनीति तर्क स्पष्ट रूप से समझाया जा सकता है, और एक एकल तकनीकी संकेतक निर्णय त्रुटि की संभावना को काफी कम कर सकता है। साथ ही, रणनीति को गलत संकेतों को भेजने के लिए सतर्क संकेतकों की भी आवश्यकता होती है, जो जोखिम के प्रबंधन और मॉडल अनुकूलन से शुरू होने की आवश्यकता होती है, और रणनीति की स्थिरता और दक्षता में सुधार करने के लिए।

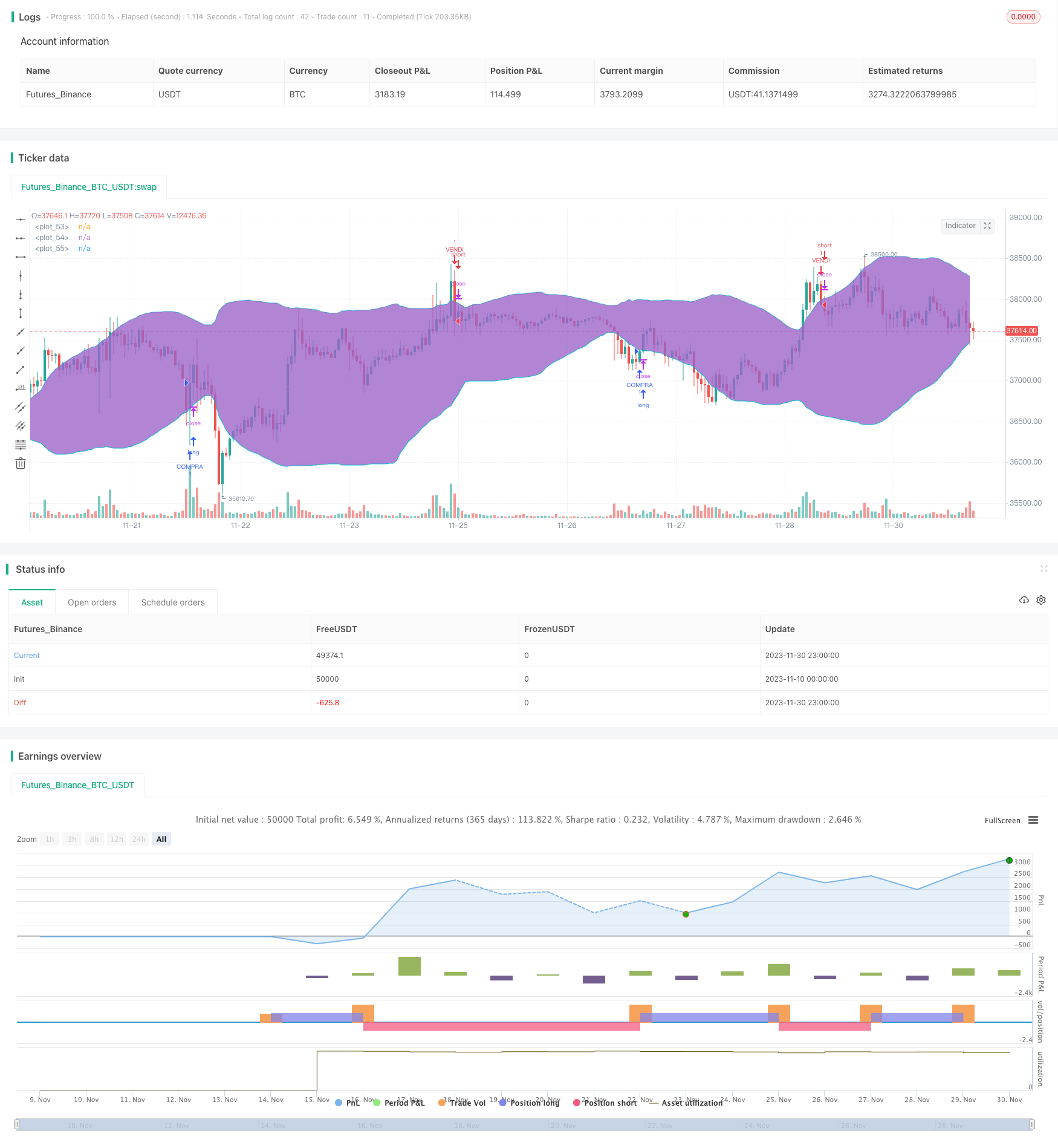

/*backtest

start: 2023-11-10 00:00:00

end: 2023-12-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("DAX Shooter 5M Strategy", overlay=true)

//Creo ADX

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

th = input(title="threshold", type=input.integer, defval=20)

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : up > down and up > 0 ? up : 0

minusDM = na(down) ? na : down > up and down > 0 ? down : 0

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

adx

[plus, minus] = dirmov(dilen)

sig = adx(dilen, adxlen)

//Creo RSI

src = close

len = input(7, minval=1, title="Periodo RSI")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

bandainf = input(30, title="Livello Ipervenduto")

bandasup = input(70, title="Livello Ipercomprato")

//Creo Bande di Bollinger

source = close

length = input(50, minval=1, title="Periodo BB")

mult = input(2.0, minval=0.001, maxval=50, title="Dev BB")

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

plot(basis, color=color.white)

p1 = plot(upper, color=color.aqua)

p2 = plot(lower, color=color.aqua)

fill(p1, p2)

//Stabilisco regole di ingresso

if crossover(rsi, bandainf) and adx(dilen, adxlen) > 32 and low < lower

strategy.entry("COMPRA", strategy.long, limit=upper, oca_name="DaxShooter", comment="COMPRA")

else

//strategy.exit("exit", "COMPRA", loss = 90)

strategy.cancel(id="COMPRA")

if crossunder(rsi, bandasup) and adx(dilen, adxlen) > 32 and high > upper

strategy.entry("VENDI", strategy.short, limit=lower, oca_name="DaxShooter",comment="VENDI")

else

//strategy.exit("exit", "VENDI", loss = 90)

strategy.cancel(id="VENDI")

//Imposto gli alert

buy= crossover(rsi, bandainf) and adx(dilen, adxlen) > 32 and low < lower

sell= crossunder(rsi, bandasup) and adx(dilen, adxlen) > 32 and high > upper

alertcondition(buy, title='Segnale Acquisto', message='Compra DAX')

alertcondition(sell, title='Segnale Vendita', message='Vendi DAX')

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)