अस्थिरता मूल्य चैनल मूविंग औसत ट्रेडिंग रणनीति

अवलोकन

यह रणनीति सुपरट्रेंड सूचक और मूल्य चैनल सूचक पर आधारित है, जो सम-रेखा सिग्नल के साथ व्यापार करती है। इसका मुख्य विचार यह है कि मूल्य चैनल का उपयोग करके यह निर्धारित करना है कि क्या वर्तमान मूल्य असामान्य स्थिति में है, सुपरट्रेंड वर्तमान प्रवृत्ति की दिशा का निर्धारण करता है, और सम-रेखा सिग्नल के संयोजन के साथ व्यापार संकेत उत्पन्न करता है।

रणनीति सिद्धांत

सुपरट्रेंड सूचकांक की गणना करें। जिसमें अपट्रेल और डाउनट्रेल लाइनें वर्तमान मूल्य प्लस / माइनस एटीआर सूचकांक के एन गुना हैं। जब कीमत अपट्रेल से ऊपर होती है तो यह उछाल है, और जब कीमत डाउनट्रेल से नीचे होती है तो यह गिरावट है।

मूल्य चैनल सूचकांक की गणना करें। जिसमें मूल्य चैनल लाइन मूल्य के एन दिनों के भीतर मानक अंतर का M गुना है। मूल्य चैनल लाइन से ऊपर / नीचे असामान्य स्थिति माना जाता है।

औसत रेखा की गणना कीजिए. औसत को क्रमशः स्टार्ट, क्लोज और सुपर ट्रेंड के रूप में लें.

ट्रेडिंग सिग्नल उत्पन्न करनाः

खरीदें संकेतः सुपर ट्रेंड लाइन के माध्यम से समापन मूल्य और औसत से ऊपर है

बिक्री संकेतः सुपर ट्रेंड लाइन को बंद करने के लिए और औसत से नीचे खोलने के लिए

स्टॉप लॉस स्टॉप प्राइस चैनल सेट करें

रणनीति का विश्लेषण

एक और संकेतकों के संयोजन से, झूठे संकेतों से बचें।

मूल्य चैनल का उपयोग मूल्य असामान्यताओं का आकलन करने के लिए किया जाता है, जिससे कुछ अवांछनीय प्रवेश बिंदुओं को फ़िल्टर किया जा सकता है।

एक समान रेखा प्रवृत्ति की दिशा का आकलन करने के लिए और विपरीत संचालन से बचने के लिए है।

स्टॉप लॉस स्टॉप रेंज सेट करें और जोखिम को नियंत्रित करें।

जोखिम विश्लेषण

पैरामीटर सेटिंग बहुत ही व्यक्तिपरक है और इसे अनुकूलित करने की आवश्यकता है

क्षति रोक सीमा बहुत बड़ी या बहुत छोटी हो सकती है।

मूल्य चैनल पैरामीटर सभी किस्मों के लिए उपयुक्त नहीं हो सकता है और विभिन्न किस्मों के लिए अलग-अलग परीक्षण की आवश्यकता होती है।

हालांकि, यह एक बहुत बड़ा नुकसान हो सकता है जब रुझान में भारी बदलाव होता है।

अनुकूलन दिशा

पैरामीटर का परीक्षण करने के लिए अनुकूलित करें, सबसे अच्छा पैरामीटर संयोजन ढूंढें।

विभिन्न औसत चक्रों का परीक्षण करें और इष्टतम पैरामीटर चुनें।

कई किस्मों के लिए परीक्षण किया गया, प्रदर्शन के आधार पर पैरामीटर का चयन किया गया

स्टॉप-लॉस रणनीतियों को अनुकूलित करें ताकि एक बार में बहुत अधिक नुकसान न हो।

संक्षेप

इस रणनीति में मूल्य असामान्यताओं और प्रवृत्ति की दिशा का आकलन करने के लिए कई प्रकार के संकेतक शामिल हैं, जो सैद्धांतिक रूप से कुछ झूठे संकेतों को फ़िल्टर कर सकते हैं। हालांकि, पैरामीटर सेटिंग अभी भी अपेक्षाकृत व्यक्तिपरक है और इसमें कुछ अनुकूलन की जगह है। इसके अलावा, विशिष्ट रियल एस्टेट में, प्रमोशन शुल्क, स्लाइड पॉइंट और अन्य लेनदेन लागत के प्रभाव को भी ध्यान में रखना आवश्यक है। सामान्य तौर पर, यह रणनीति प्रवृत्ति ट्रैकिंग रणनीति के रूप में अधिक उपयुक्त है, लेकिन विभिन्न किस्मों के लिए पैरामीटर अनुकूलन समायोजन की आवश्यकता है।

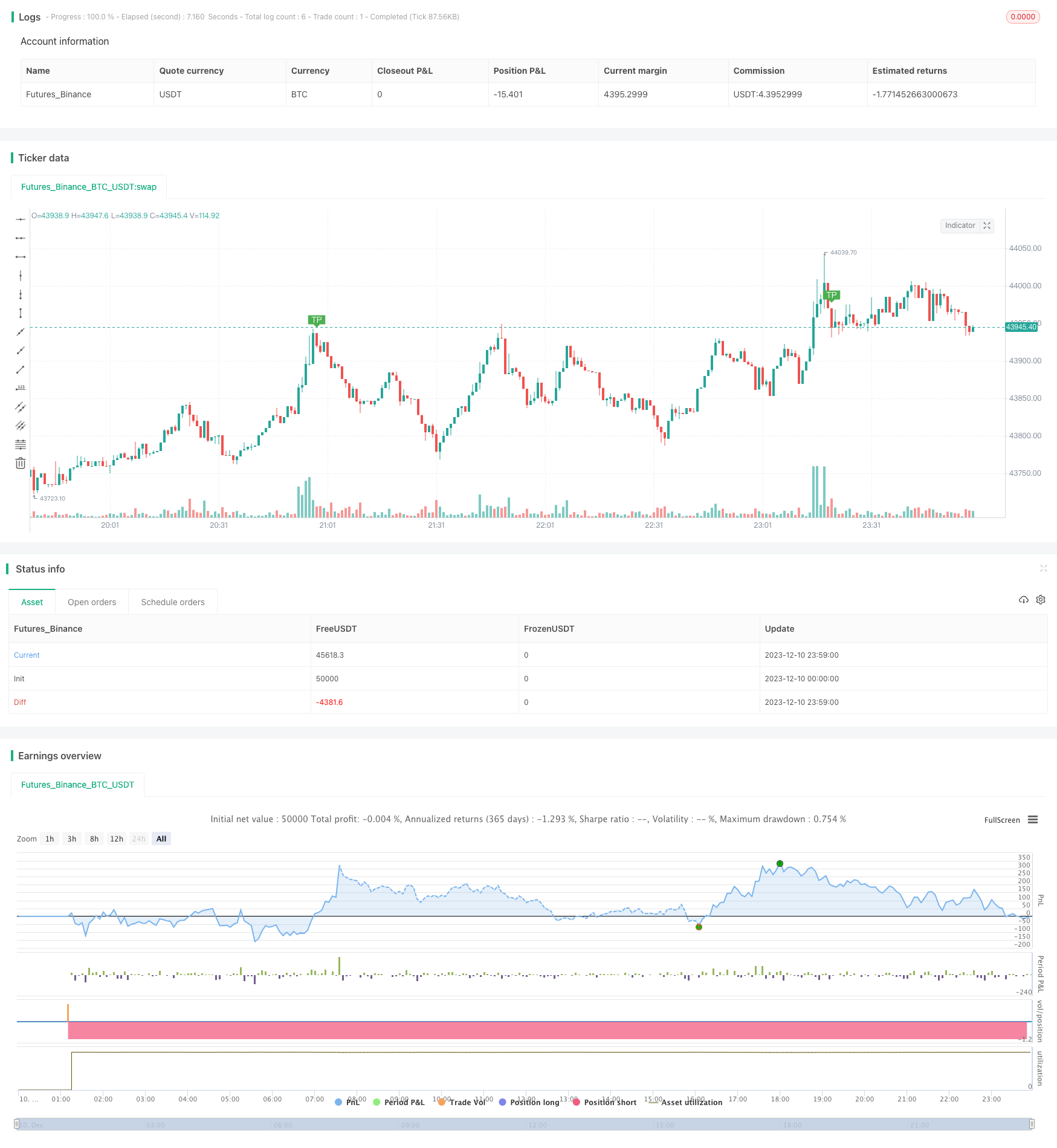

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-11 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Vol ST VM", overlay=true)

source = close

hilow = ((high - low)*100)

openclose = ((close - open)*100)

vol = (volume / hilow)

spreadvol = (openclose * vol)

VPT = spreadvol + cum(spreadvol)

window_len = 28

v_len = 14

price_spread = stdev(high-low, window_len)

v = spreadvol + cum(spreadvol)

smooth = sma(v, v_len)

v_spread = stdev(v - smooth, window_len)

shadow = (v - smooth) / v_spread * price_spread

out = shadow > 0 ? high + shadow : low + shadow

//

src = out

src1=open

src2=low

src3=high

tf =input(720)

len = timeframe.isintraday and timeframe.multiplier >= 1 ?

tf / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

c = ema(src, len)

plot(c,color=color.red)

o = ema(src1,len)

plot(o,color=color.blue)

//h = ema(src3,len)

//l=ema(src2,len)

//

col=c > o? color.lime : color.orange

vis = true

vl = c

ll = o

m1 = plot(vl, color=col, linewidth=1, transp=60)

m2 = plot(vis ? ll : na, color=col, linewidth=2, transp=80)

fill(m1, m2, color=col, transp=70)

//

vpt=ema(out,len)

// INPUTS //

st_mult = input(1, title = 'SuperTrend Multiplier', minval = 0, maxval = 100, step = 0.01)

st_period = input(10, title = 'SuperTrend Period', minval = 1)

// CALCULATIONS //

up_lev = vpt - (st_mult * atr(st_period))

dn_lev = vpt + (st_mult * atr(st_period))

up_trend = 0.0

up_trend := close[1] > up_trend[1] ? max(up_lev, up_trend[1]) : up_lev

down_trend = 0.0

down_trend := close[1] < down_trend[1] ? min(dn_lev, down_trend[1]) : dn_lev

// Calculate trend var

trend = 0

trend := close > down_trend[1] ? 1: close < up_trend[1] ? -1 : nz(trend[1], 1)

// Calculate SuperTrend Line

st_line = trend ==1 ? up_trend : down_trend

// Plotting

plot(st_line[1], color = trend == 1 ? color.green : color.red , style = plot.style_cross, linewidth = 2, title = "SuperTrend")

buy=crossover( close, st_line) and close>o

sell=crossunder(close, st_line) and close<o

//plotshape(crossover( close, st_line), location = location.belowbar, color = color.green,size=size.tiny)

//plotshape(crossunder(close, st_line), location = location.abovebar, color = color.red,size=size.tiny)

plotshape(buy, title="buy", color=color.green, style=shape.arrowup, location=location.belowbar, size=size.normal, textcolor=color.white, transp=0) //plot for buy icon

plotshape(sell, title="sell", color=color.red, style=shape.arrowdown, location=location.abovebar, size=size.normal, textcolor=color.white, transp=0) //plot for sell icon

//

multiplier = input(title="TP", type=input.float, defval=2, minval=1)

src5 = close

len5 = input(title="TP length", defval=150, minval=1)

offset = 0

calcSlope(src5, len5) =>

sumX = 0.0

sumY = 0.0

sumXSqr = 0.0

sumXY = 0.0

for i = 1 to len5

val = src5[len5-i]

per = i + 1.0

sumX := sumX + per

sumY := sumY + val

sumXSqr := sumXSqr + per * per

sumXY := sumXY + val * per

slope = (len5 * sumXY - sumX * sumY) / (len5 * sumXSqr - sumX * sumX)

average = sumY / len5

intercept = average - slope * sumX / len5 + slope

[slope, average, intercept]

var float tmp = na

[s, a, i] = calcSlope(src5, len5)

vwap1=(i + s * (len5 - offset))

sdev = stdev(close, len5)

dev = multiplier * sdev

top=vwap1+dev

bott=vwap1-dev

//

z1 = vwap1 + dev

x1 = vwap1 - dev

low1 = crossover(close, x1)

high1 = crossunder(close, z1)

plotshape(low1, title="low", text="TP", color=color.red, style=shape.labelup, location=location.belowbar, size=size.small, textcolor=color.white, transp=0) //plot for buy icon

plotshape(high1, title="high", text="TP", color=color.green, style=shape.labeldown, location=location.abovebar, size=size.small, textcolor=color.white, transp=0) //plot for sell icon

strategy.entry(id="Enter Long MA", long=true, comment="Buy", when=high1)

strategy.entry(id="Short Entry MA", long=false, comment="Sell", when=low1)

/////// Alerts /////

alertcondition(buy,title="buy")

alertcondition(sell,title="sell")

alertcondition(low1,title="sell tp")

alertcondition(high1,title="buy tp")