बोलिंगर बैंड और आरएसआई अल्पकालिक रणनीति

अवलोकन

ब्रिन बैंड और आरएसआई शॉर्ट-लाइन रणनीति एक शॉर्ट-लाइन ट्रेडिंग रणनीति है जो ब्रिन बैंड और एक अपेक्षाकृत मजबूत सूचकांक (आरएसआई) पर आधारित है। यह ब्रिन बैंड को बाजार की गतिशीलता का आकलन करने और आरएसआई को बाजार की गतिशीलता का आकलन करने के तरीकों को जोड़ती है, ताकि कम करने के अवसरों की तलाश की जा सके। जब स्टॉक की कीमत ब्रिन बैंड को पार करती है, और आरएसआई 70 से अधिक है, तो यह माना जाता है कि स्थिति बहुत गर्म है, और इस समय शून्य है; जब ब्रिन बैंड को पार करती है, तो यह माना जाता है कि स्थिति ठंडी हो जाती है, और स्थिति बंद हो जाती है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से दो सूचकांकों पर आधारित हैः

ब्रिन बैंड. ब्रिन बैंड में मध्य, ऊपरी और निचली रेल शामिल हैं. मध्य रेल एन दिनों का एक चल औसत है, और ऊपरी और निचली रेल क्रमशः मध्य और निचली रेल हैं*मानक विचलन का गठन करता है। जब कीमत नीचे की पटरी से ऊपर की पटरी पर वापस आ जाती है, तो इसे ओवरहीट माना जाता है; जब कीमत ऊपर की पटरी से नीचे की पटरी पर वापस आती है, तो इसे ठंडा माना जाता है।

आरएसआई एक समय में औसत उछाल और गिरावट की तुलना करके उछाल और गिरावट की ताकत का आकलन करता है। आरएसआई 70 से अधिक का मतलब है कि शेयरों की कीमतें गर्म हैं, और 30 से कम का मतलब है कि शेयरों की कीमतें अधिक बिकती हैं।

लेन-देन के लिए विशिष्ट तर्क इस प्रकार हैं:

जब शेयरों की कीमतों में बुरिन बैंड के माध्यम से ट्रैक पर और आरएसआई 70 से अधिक है, तो बुरिन के माध्यम से गर्म संकेत और आरएसआई ओवरबॉय सिग्नल के अनुरूप, इसलिए शून्य;

जब शेयरों की कीमतों में गिरावट आई और ब्रिलिन ने पटरी से उतर दिया, तो बाजार में ठंड पड़ गई, और इसलिए पट्टे पर रोक लगा दी गई।

इस रणनीति में स्टॉप लॉस और स्टॉप स्टॉप दोनों सेट किए गए हैंः

स्टॉप लॉस को प्रवेश मूल्य पर सेट करें*(1 + 1%) यानी 1 प्रतिशत का नुकसान;

स्टॉप को प्रवेश मूल्य के रूप में सेट करें*(1-7%), यानी 7% की कमाई के बाद ब्लीचिंग।

रणनीतिक लाभ

इस रणनीति के निम्नलिखित फायदे हैं:

एक तकनीकी संकेतक द्वारा गलत होने की संभावना से बचने के लिए, ब्लिंक बैंड और आरएसआई दोनों को मिलाएं;

ब्रिन बैंड के नीचे और आरएसआई के ऊपर और नीचे के क्षेत्रों का उपयोग करके प्रवेश और बाहर निकलने के समय का आकलन करने के लिए, शॉर्ट-लाइन ट्रेडिंग अवसरों को सटीक रूप से निर्धारित करें;

प्रवेश से पहले स्टॉप और स्टॉप पॉइंट्स सेट करें, जो जोखिम को नियंत्रित कर सकते हैं;

एक सरल और स्पष्ट लेनदेन तर्क, जिसे आसानी से समझा और लागू किया जा सकता है;

ब्रिन बैंड और आरएसआई मापदंडों को अलग-अलग चक्रों और बाजार स्थितियों के लिए लचीले ढंग से सेट करें।

रणनीतिक जोखिम

इस रणनीति के फायदे के बावजूद, कुछ जोखिम हैं जिनसे आपको बचना चाहिएः

ब्रिन बैंड और आरएसआई दोनों ही प्रवृत्ति के सूचक हैं, जो अस्थिर या अनिश्चित दिशा के लिए उपयुक्त नहीं हैं।

यह सुनिश्चित नहीं किया जा सकता है कि स्टॉप और स्टॉप हमेशा पूरी तरह से ट्रिगर किए जाएंगे।

यह भी कहा गया है कि जब भी कोई संकट उत्पन्न होता है, तो यह रोक को पार कर सकता है, जिससे अपेक्षित से अधिक नुकसान हो सकता है।

बाजार में बदलाव के लिए लगातार ब्रीनिंग बैंड और आरएसआई मापदंडों को अनुकूलित करने की आवश्यकता होती है।

जोखिम से बचने के लिएः

स्थानीय रुझानों की दिशा का आकलन करने के लिए और व्यर्थ उलटफेरों से बचने के लिए, स्वयंसेवकों द्वारा निर्धारित चलती औसत जैसे बुनियादी संकेतकों के साथ;

उचित रूप से कम होल्डिंग आकार, बहु-बंडल और बहु-नीति, जोखिमों को विभाजित करना;

चरम स्थितियों के लिए रोकथाम की सीमा बढ़ाएं या सुपर रोकथाम स्थापित करें;

रीयल-टाइम परीक्षण के परिणामों के आधार पर ब्रिन बैंड और आरएसआई पैरामीटर सेटिंग्स को लगातार समायोजित करें।

रणनीति अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में और अधिक अनुकूलित करने पर विचार किया जा सकता हैः

अन्य संकेतकों के साथ संयोजन में EMA, MACD आदि के रूप में व्यर्थ उलटापन से बचें।

विभिन्न किस्मों और चक्रों के अनुसार परीक्षण के लिए इष्टतम पैरामीटर। 15 मिनट, 30 मिनट और 1 घंटे की लाइन आदि पर विचार किया जा सकता है। प्रमुख डिजिटल मुद्राओं और शेयरों को परीक्षण किस्मों के रूप में उपयोग किया जा सकता है।

गतिशील स्टॉप सेट करें और बाजार में उतार-चढ़ाव के आधार पर वास्तविक समय में स्टॉप को समायोजित करें। इससे स्टॉप को तोड़ने के जोखिम को कम किया जा सकता है।

अनुकूलन के लिए एल्गोरिथम ट्रेडिंग के संयोजन के तरीकों पर विचार करें। मशीन सीखने और आनुवंशिक एल्गोरिदम का उपयोग करके स्वचालित रूप से इष्टतम पैरामीटर खोजने या अधिक जटिल ट्रेडिंग पैटर्न को पकड़ने के लिए।

संक्षेप

यह शॉर्ट-लाइन ट्रेडिंग रणनीति पहले बाजार की गर्मी और गतिशीलता का आकलन करने के लिए ब्रिन बैंड और आरएसआई का उपयोग करती है, और फिर जोखिम को नियंत्रित करने के लिए स्टॉप लॉस स्टॉप का उपयोग करती है। रणनीति का लाभ सरल, सीधा और लागू करने में आसान है। मुख्य जोखिम सूचक की सीमा और स्टॉप लॉस को कवर करने में है। इसका समाधान अधिक सूचक निर्णय, गतिशील समायोजन संदर्भ और उचित रूप से स्टॉप लॉस को जोड़कर किया जाता है। इस रणनीति में अनुकूलन के लिए बहुत जगह है, और भविष्य में अधिक सूचक निर्णय और गणनात्मक अनुकूलन पर विचार किया जा सकता है।

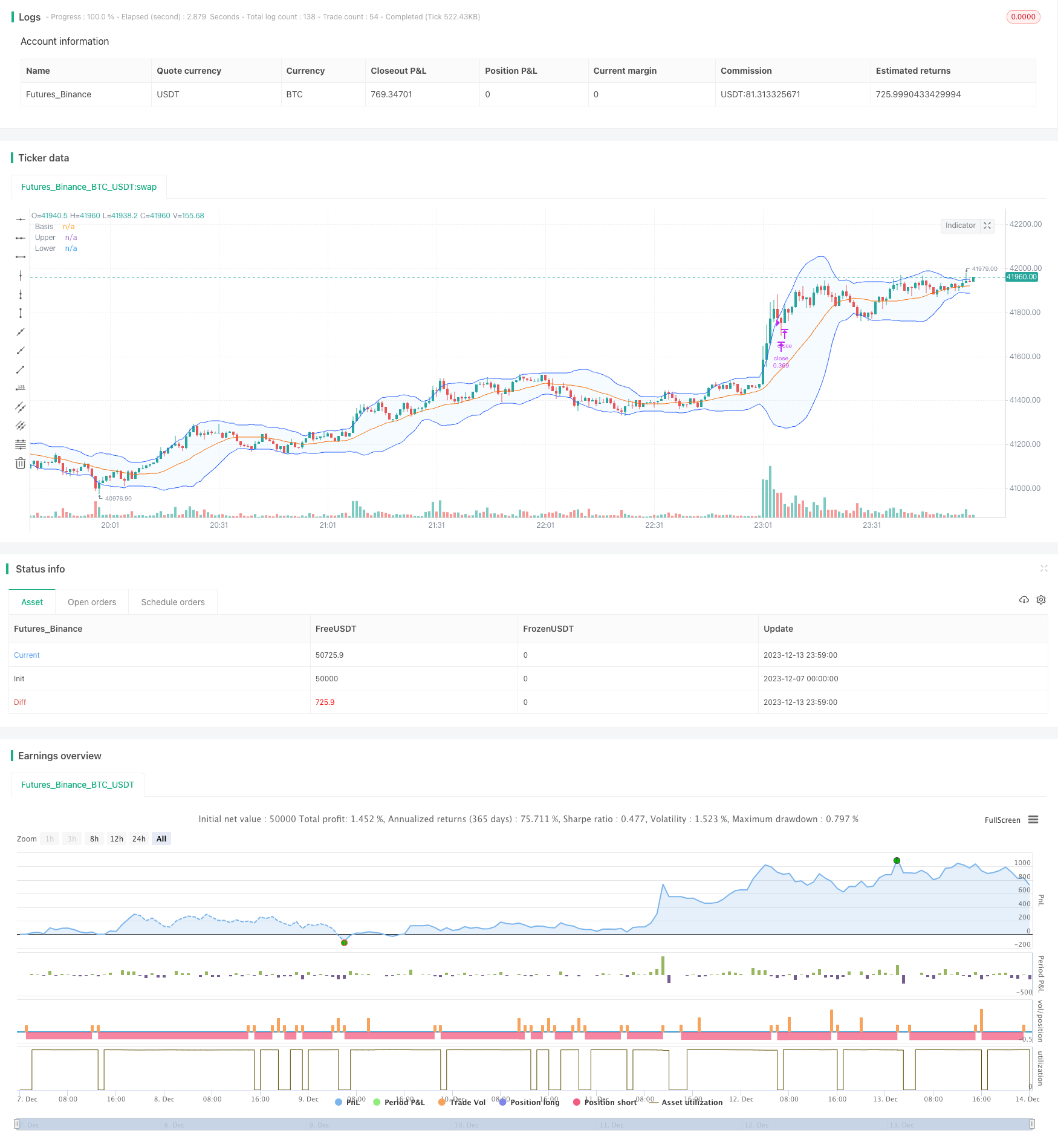

/*backtest

start: 2023-12-07 00:00:00

end: 2023-12-14 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Coinrule

// Works best on 30m, 45m timeframe

//@version=5

strategy("Bollinger Bands and RSI Short Selling",

overlay=true,

initial_capital = 1000,

default_qty_value = 30,

default_qty_type = strategy.percent_of_equity,

commission_type=strategy.commission.percent,

commission_value=0.1)

//Backtest period

timePeriod = time >= timestamp(syminfo.timezone, 2021, 12, 1, 0, 0)

notInTrade = strategy.position_size <= 0

//Bollinger Bands Indicator

length = input.int(20, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

// RSI inputs and calculations

lengthRSI = 14

RSI = ta.rsi(close, lengthRSI)

oversold= input(30)

//Stop Loss and Take Profit for Shorting

Stop_loss= ((input (1))/100)

Take_profit= ((input (7)/100))

shortStopPrice = strategy.position_avg_price * (1 + Stop_loss)

shortTakeProfit = strategy.position_avg_price * (1 - Take_profit)

//Entry and Exit

strategy.entry(id="short", direction=strategy.short, when=ta.crossover(close, upper) and RSI < 70 and timePeriod and notInTrade)

if (ta.crossover(upper, close) and RSI > 70 and timePeriod)

strategy.exit(id='close', stop = shortTakeProfit, limit = shortStopPrice)