अनुकूली घातीय चलती औसत पर आधारित मात्रात्मक व्यापार रणनीति

अवलोकन

इस लेख में, हम एक एडाप्टिव एक्सपोनेंशियल मूविंग एवरेज (एईएमए) पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति का गहराई से विश्लेषण करेंगे। यह रणनीति स्टोकेस्टिक मोमेंटम इंडेक्स (एसएमआई) के अंतहीन उतार-चढ़ाव के रूप में कार्य करती है, जो इंडेक्स मूविंग एवरेज सिग्नल के साथ एक लाइन के रूप में कार्य करती है, जो ट्रेड निष्पादन की संभावना को बढ़ाने के लिए अनुकूलन योग्य ओवरबॉट और ओवरसोल्ड थ्रेशोल्ड सेट करती है।

रणनीति सिद्धांत

इस रणनीति में दो अलग-अलग लंबाई के एसएमआई का उपयोग किया जाता है, एक छोटी लंबाई और एक लंबी लंबाई, दोनों के बीच के अंतर से ट्रेडिंग सिग्नल उत्पन्न होते हैं। इसके अलावा, रणनीति एक सूचकांक चलती औसत का उपयोग सिग्नल लाइन के रूप में करती है। जब छोटी अवधि एसएमआई पर लंबी अवधि एसएमए के माध्यम से अधिक होता है, और जब छोटी अवधि एसएमआई के तहत लंबी अवधि एसएमए के माध्यम से शून्य होता है। झूठे संकेतों को खत्म करने के लिए, मल्टीहेड इनपुट सिग्नल केवल एसएमआई के नीचे ओवरसेलिंग लाइन और सिग्नल लाइन के नीचे ओवरसेलिंग लाइन के नीचे होता है; खाली सिर सिग्नल एसएमआई को ओवरबॉय लाइन से ऊपर और सिग्नल लाइन को ओवरबॉय लाइन से ऊपर की आवश्यकता होती है। यह दोहरी सेटिंग रणनीति को असाधारण घटनाओं के लिए अधिक संवेदनशील बनाती है, जबकि यह झूठे ब्रेकआउट से बचने के लिए भी प्रभावी है।

रणनीतिक लाभ

इस रणनीति का सबसे बड़ा लाभ इसकी अनुकूलनशीलता में है। यह रणनीति अनुकूलन योग्य ओवरबोर्ड ओवरबोर्ड थ्रेशोल्ड मानकों का उपयोग करती है, जो गतिशील रूप से समायोजित करने के लिए और अधिक खोलने के लिए है। इस तंत्र से रणनीति के मापदंडों को विभिन्न बाजार स्थितियों के अनुसार समायोजित किया जा सकता है, जिससे यह व्यापक प्रकार के व्यापार स्थितियों के अनुकूल हो जाता है। इसके अलावा, एसएमआई के असीमित अस्थिरता के रूप में रणनीति की संवेदनशीलता और समयबद्धता को बढ़ाया जाता है। पारंपरिक एसएमआई की तुलना में, इसमें अधिक शोर प्रभाव और कम विलंबता होती है। यह रणनीति आकस्मिक घटनाओं के लिए तेजी से प्रतिक्रिया करने में सक्षम है, शॉर्ट-लाइन व्यापार के अवसरों को पकड़ने के लिए।

रणनीतिक जोखिम

इस रणनीति का सबसे बड़ा जोखिम इसकी पैरामीटर सेटिंग पर निर्भरता में निहित है। यदि पैरामीटर सेटिंग गलत है, तो यह बहुत अधिक अमान्य ट्रेडिंग सिग्नल उत्पन्न करने के लिए आसान है। इसके अलावा, एसएमआई, एक धड़ल्लेदार सूचक के रूप में, यादृच्छिक उतार-चढ़ाव वाले बाजारों के लिए आदर्श प्रदर्शन नहीं करता है। जब कीमतों में भारी उतार-चढ़ाव की प्रवृत्ति उलट जाती है, तो रणनीति को पकड़ना आसान होता है। इन जोखिमों को नियंत्रित करने के लिए, सख्त जोखिम प्रबंधन के साधनों को अपनाने की सिफारिश की जाती है, जबकि विभिन्न बाजार स्थितियों के लिए पैरामीटर को समायोजित किया जाता है। कुछ व्यवहार्य अनुकूलन दिशाएं नीचे दी जाएंगी।

रणनीति अनुकूलन दिशा

इस रणनीति में अभी भी कई अनुकूलन योग्य दिशाएं हैं: पहला, एसएमए लंबाई के विभिन्न संयोजनों का परीक्षण करके इष्टतम पैरामीटर जोड़े की खोज की जा सकती है; दूसरा, एकल नुकसान को नियंत्रित करने के लिए प्रवेश बिंदु के पास स्टॉप-लॉस सेट करने पर विचार किया जा सकता है; तीसरा, गतिशील ओवरबॉय ओवर-सेल लाइनों को सेट करने के लिए अन्य संकेतकों जैसे कि आरएसआई, ब्रिन बैंड आदि के साथ संयोजन किया जा सकता है; चौथा, पैरामीटर को मशीन लर्निंग एल्गोरिदम के माध्यम से स्वचालित रूप से अनुकूलित किया जा सकता है; पांचवां, रणनीति को स्थिरता बढ़ाने के लिए बहु-कारक मॉडल में एकीकृत किया जा सकता है।

संक्षेप

इस लेख में एक आत्म अनुकूलित एसएमआई अनंत व्यापार रणनीति के सिद्धांतों, फायदे, जोखिम और अनुकूलन दिशाओं का गहराई से विश्लेषण किया गया है। यह रणनीति आत्म अनुकूलित थ्रेशोल्ड और सूचकांक चलती औसत का उपयोग करती है, सिग्नल फ़िल्टरिंग के लिए, बाजार के शॉर्ट लाइन अवसरों को प्रभावी ढंग से पकड़ने के लिए। हालांकि कुछ पैरामीटर निर्भरता है, सख्त जोखिम नियंत्रण और बहुआयामी अनुकूलन के माध्यम से, यह रणनीति अभी भी काफी व्यावहारिक मूल्य रखती है।

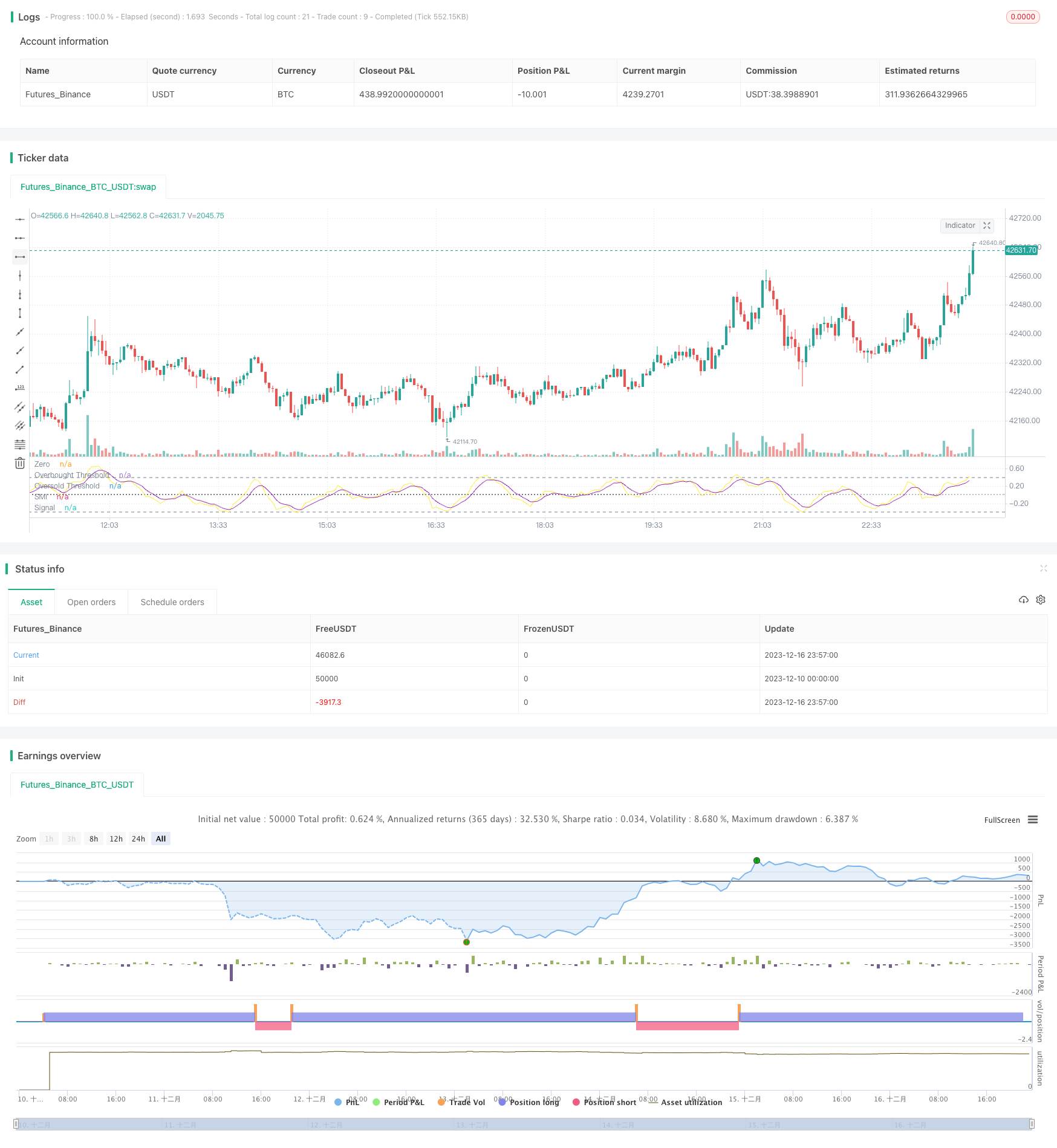

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © DraftVenture

//@version=5

strategy(title="Adaptive SMI Ergodic Strategy", shorttitle="Adaptive SMI Strategy", overlay = false)

longlen = input.int(12, minval=1, title="Long Length")

shortlen = input.int(5, minval=1, title="Short Length")

siglen = input.int(5, minval=1, title="Signal Line Length")

overS = input.float(-0.4, title = "Oversold", step = 0.01)

overB = input.float(0.4, title = "Overbought", step = 0.01)

erg = ta.tsi(close, shortlen, longlen)

sig = ta.ema(erg, siglen)

plot(erg, color = color.yellow, title = "SMI")

plot(sig, color = color.purple, title="Signal")

hline(0, title = "Zero", color = color.gray, linestyle = hline.style_dotted)

h0 = hline(overB, color = color.gray, title = "Overbought Threshold")

h1 = hline(overS, color = color.gray, title = "Oversold Threshold")

fill(h0, h1, color=color.rgb(25, 117, 192, 90), title = "Background")

longEntry = ta.crossover(erg, sig) and erg > overS and sig < overS

shortEntry = ta.crossunder(erg, sig) and erg < overB and sig > overB

if longEntry

strategy.entry("Long", strategy.long)

if shortEntry

strategy.entry("Short", strategy.short)

// ______ _________

// ___ //_/__ __ \

// __ ,< __ /_/ /

// _ /| | _ ____/

// /_/ |_| /_/