बोलिंगर बैंड पर आधारित डबल स्टैंडर्ड विचलन ट्रेडिंग रणनीति

अवलोकन

यह एक ट्रेडिंग रणनीति है जो ब्रिन बैंड के दो मानक विचलन मॉडल पर आधारित है। यह ब्रिन बैंड के ऊपर और नीचे के ट्रैक और एक और दो मानक विचलन का उपयोग ट्रेडिंग सिग्नल के रूप में करता है। जब कीमत ब्रिन बैंड के ट्रैक को तोड़ती है, तो अधिक करें और जब कीमत ब्रिन बैंड के ट्रैक को तोड़ती है, तो खाली करें। यह रणनीति एक और दो मानक विचलन का उपयोग करती है।

रणनीति सिद्धांत

यह रणनीति पहले बुरीन बैंड के मध्य, ऊपरी और निचले रेल की गणना करती है। मध्य रेल क्लोज का एसएमए है, और ऊपरी रेल मध्य रेल + 2 है।*खराब मानक, निचला पटरी मध्य पटरी-2*मानक विचलन. जब कीमत ऊपरी पट्टी को तोड़ती है, तो यह अधिक खरीदने का संकेत देता है, और जब कीमत नीचे की पट्टी को तोड़ती है, तो यह बेचने का संकेत देता है। इसके अलावा, रणनीति मध्य पट्टी + 1 मानक विचलन और मध्य पट्टी -1 मानक विचलन की रेखाओं को भी रेखांकित करती है। वे स्टॉप लॉस के रूप में उपयोग किए जाते हैं।

- ब्रिन बैंड के मध्य में एक SMA के रूप में CLOSE की गणना करें

- CLOSE के मानक अंतर STD की गणना करें और 2 की गणना करें*STD

- मध्य कक्ष + 2*एसटीडी ब्लीन के लिए, मध्य-ट्रैक-2*एसटीडी ने ब्रिन को धक्का दिया

- जब कीमतों में वृद्धि होती है तो अधिक करें

- जब कीमत नीचे की ओर जाती है तो खाली करें

- मिड-रेल + 1*स्टॉप लॉस लाइन के रूप में एसटीडी, यदि स्टॉप लॉस लाइन को तोड़ दिया जाता है तो प्वाल आउट

रणनीतिक लाभ

- दोहरे मानक अंतर डिजाइन का उपयोग करें, ब्रेकडाउन के लिए अधिक कठोर और गलत संकेतों से बचें

- डबल स्टॉप लाइन डिजाइन के साथ अधिकतम जोखिम नियंत्रण

- पैरामीटर अनुकूलन अंतरिक्ष बड़ा है, मिड-ऑर्बिटर चक्र और मानक अंतर गुणांक को समायोजित किया जा सकता है

- वापसी को स्टॉपलॉस को समायोजित करके नियंत्रित किया जा सकता है

रणनीतिक जोखिम

- ब्रिन बैंड रणनीति में गलत ट्रेडिंग सिग्नल के कारण झूठी सफलताएं होती हैं

- दोहरे मानक विचलन और दोहरी स्टॉपलॉस लाइन सेटिंग्स बहुत सख्त हो सकती हैं, जिससे सिग्नल को हटाने का कम मौका मिलता है

- अनुचित पैरामीटर सेटिंग रणनीति जोखिम को बढ़ा सकती है

- चरम स्थितियों में घाटे को प्रभावी ढंग से नियंत्रित करने के लिए निकासी नियंत्रण अपूर्ण है

रणनीति अनुकूलन दिशा

- अन्य संकेतकों के साथ संयोजन पर विचार किया जा सकता है ताकि झूठे ब्रेकडाउन से बचने के लिए टंबलिंग बैंड ट्रेडिंग सिग्नल को फ़िल्टर किया जा सके

- विभिन्न पैरामीटर सेटिंग्स का परीक्षण कर सकते हैं और बेहतर लाभ वापसी अनुपात के लिए पैरामीटर अनुकूलित कर सकते हैं

- गतिशील रोकथाम तंत्र को डिजाइन किया जा सकता है, जैसे कि ट्रैक प्रकार रोकथाम या शेष अनुपात रोकथाम

- स्वचालित रूप से अनुकूलित करने के लिए पैरामीटर जो मशीन सीखने एल्गोरिदम के साथ जोड़ा जा सकता है

संक्षेप

इस रणनीति के समग्र एक प्रकार का एक विशिष्ट ब्रिन बैंड तोड़ने की रणनीति है. यह दो मानक अंतर का उपयोग करता है संकेत निर्णय की कठोरता को बढ़ाने के लिए, और दो स्टॉप लॉस लाइन सक्रिय जोखिम नियंत्रण का उपयोग करता है. इस रणनीति में कुछ पैरामीटर अनुकूलन के लिए जगह है, और इस तरह के पैरामीटर को समायोजित करके बेहतर रणनीति प्रदर्शन प्राप्त किया जा सकता है. साथ ही, इस रणनीति में ब्रिन बैंड रणनीति में आम तौर पर झूठी तोड़ने की समस्या भी है। इसके अलावा, स्टॉप लॉस तंत्र में और सुधार और अनुकूलन की आवश्यकता है।

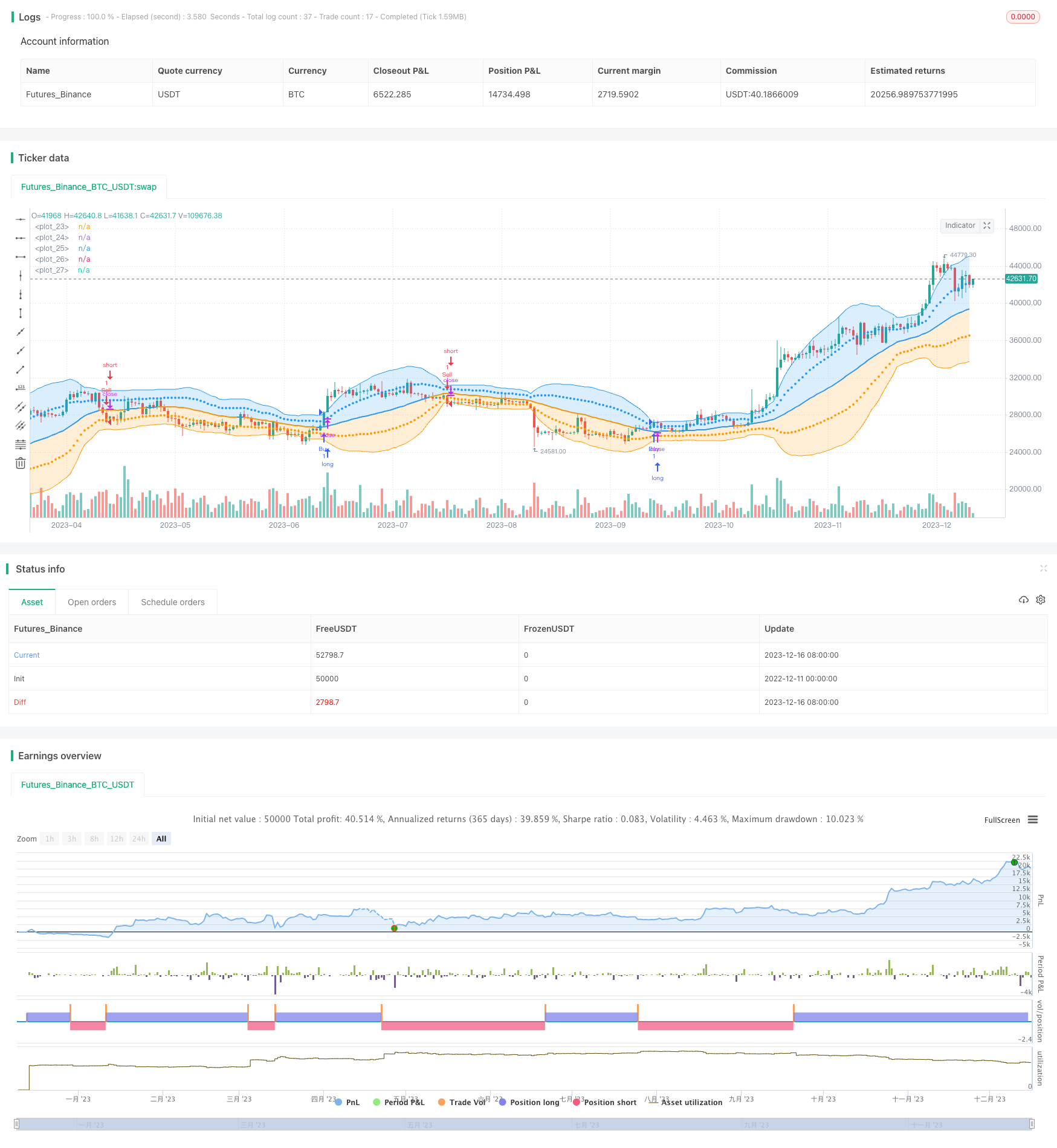

/*backtest

start: 2022-12-11 00:00:00

end: 2023-12-17 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Bollinger Bands: Madrid : 14/SEP/2014 11:07 : 2.0

// This displays the traditional Bollinger Bands, the difference is

// that the 1st and 2nd StdDev are outlined with two colors and two

// different levels, one for each Standard Deviation

strategy(shorttitle='MBB', title='Bollinger Bands', overlay=true)

src = input(close)

length = input.int(34, minval=1)

mult = input.float(2.0, minval=0.001, maxval=50)

basis = ta.sma(src, length)

dev = ta.stdev(src, length)

dev2 = mult * dev

upper1 = basis + dev

lower1 = basis - dev

upper2 = basis + dev2

lower2 = basis - dev2

colorBasis = src >= basis ? color.blue : color.orange

pBasis = plot(basis, linewidth=2, color=colorBasis)

pUpper1 = plot(upper1, color=color.new(color.blue, 0), style=plot.style_circles)

pUpper2 = plot(upper2, color=color.new(color.blue, 0))

pLower1 = plot(lower1, color=color.new(color.orange, 0), style=plot.style_circles)

pLower2 = plot(lower2, color=color.new(color.orange, 0))

fill(pBasis, pUpper2, color=color.new(color.blue, 80))

fill(pUpper1, pUpper2, color=color.new(color.blue, 80))

fill(pBasis, pLower2, color=color.new(color.orange, 80))

fill(pLower1, pLower2, color=color.new(color.orange, 80))

// Entry conditions

longCondition = ta.crossover(close, upper1)

shortCondition = ta.crossunder(close, lower1)

// Entry and exit strategy

strategy.entry("Buy", strategy.long, when=longCondition)

strategy.entry("Sell", strategy.short, when=shortCondition)

strategy.close("Buy", when=shortCondition)

strategy.close("Sell", when=longCondition)