मोमेंटम टीडी रिवर्सल ट्रेडिंग रणनीति

अवलोकन

गतिशील टीडी रिवर्स ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जो मूल्य रिवर्स सिग्नल की पहचान करने के लिए टीडी सीक्वेंसियल इंडिकेटर का उपयोग करती है। यह रणनीति मूल्य गतिशीलता विश्लेषण पर आधारित है, जो मूल्य रिवर्स सिग्नल की पुष्टि के बाद अधिक या कम स्थिति स्थापित करती है।

रणनीति सिद्धांत

यह रणनीति टीडी अनुक्रमिक संकेतक का उपयोग करके मूल्य उतार-चढ़ाव का विश्लेषण करती है और लगातार 9 K लाइनों के लिए मूल्य पलटाव की पहचान करती है। विशेष रूप से, जब 9 लगातार K लाइनों की कीमतों में वृद्धि के बाद एक गिरावट K लाइन की पहचान की जाती है, तो रणनीति को कम करने का अवसर माना जाता है; इसके विपरीत, जब 9 लगातार K लाइनों की कीमतों में गिरावट के बाद एक बढ़ी हुई K लाइन की पहचान की जाती है, तो रणनीति को अधिक करने का अवसर माना जाता है।

टीडी अनुक्रमिक संकेतक का लाभ उठाने के लिए, कीमत पलटाव संकेतों को पहले से पकड़ सकते हैं। रणनीति में एक निश्चित संख्या में पीछा-मार गिरावट तंत्र के साथ, पलटाव संकेतों की पुष्टि के बाद, समय पर अधिक या कम स्थिति स्थापित करने के लिए, जिससे कीमत पलटाव के शुरुआती चरण में बेहतर प्रवेश अवसर प्राप्त हो सकें।

श्रेष्ठता विश्लेषण

- टीडी सीक्वेंसियल सूचक का उपयोग करके मूल्य पलटने की संभावना को पूर्व निर्धारित किया जा सकता है

- मूल्य परिवर्तन की पुष्टि करने के लिए समय पर एक अनुवर्ती तंत्र की स्थापना

- रिवर्स-फॉर्मिंग चरणों के माध्यम से बेहतर प्रवेश बिंदुओं के लिए स्टॉक बनाना

जोखिम विश्लेषण

- टीडी सीक्वेंसियल सूचकांक में झूठी सफलता की संभावना, अन्य कारकों के साथ पुष्टि की आवश्यकता

- जोखिम को कम करने के लिए स्थिति के आकार और समय पर उचित नियंत्रण की आवश्यकता

अनुकूलन दिशा

- अन्य संकेतक के साथ संयोजन में उलटा सिग्नल का निर्धारण, झूठी घुसपैठ के जोखिम से बचें

- एकल हानि को नियंत्रित करने के लिए एक रोकथाम तंत्र स्थापित करना

- स्थिति के आकार और समय को अनुकूलित करना, लाभ के आकार और जोखिम नियंत्रण को संतुलित करना

संक्षेप

गतिशीलता टीडी रिवर्स ट्रेडिंग रणनीति टीडी अनुक्रमिक संकेतक के माध्यम से मूल्य रिवर्स का पूर्वानुमान लगाना, और रिवर्स की पुष्टि के बाद जल्दी से स्थिति स्थापित करना, एक रणनीति है जो गतिशीलता व्यापारियों द्वारा उपयोग करने के लिए बहुत उपयुक्त है। इस रणनीति में रिवर्स के अवसरों की पहचान करने का लाभ है, लेकिन जोखिम को नियंत्रित करने के लिए सावधानी बरतने की आवश्यकता है ताकि झूठे ब्रेकडाउन से अधिक नुकसान से बचा जा सके। आगे के अनुकूलन के साथ, यह एक जोखिम-लाभ संतुलित ट्रेडिंग रणनीति है।

/*backtest

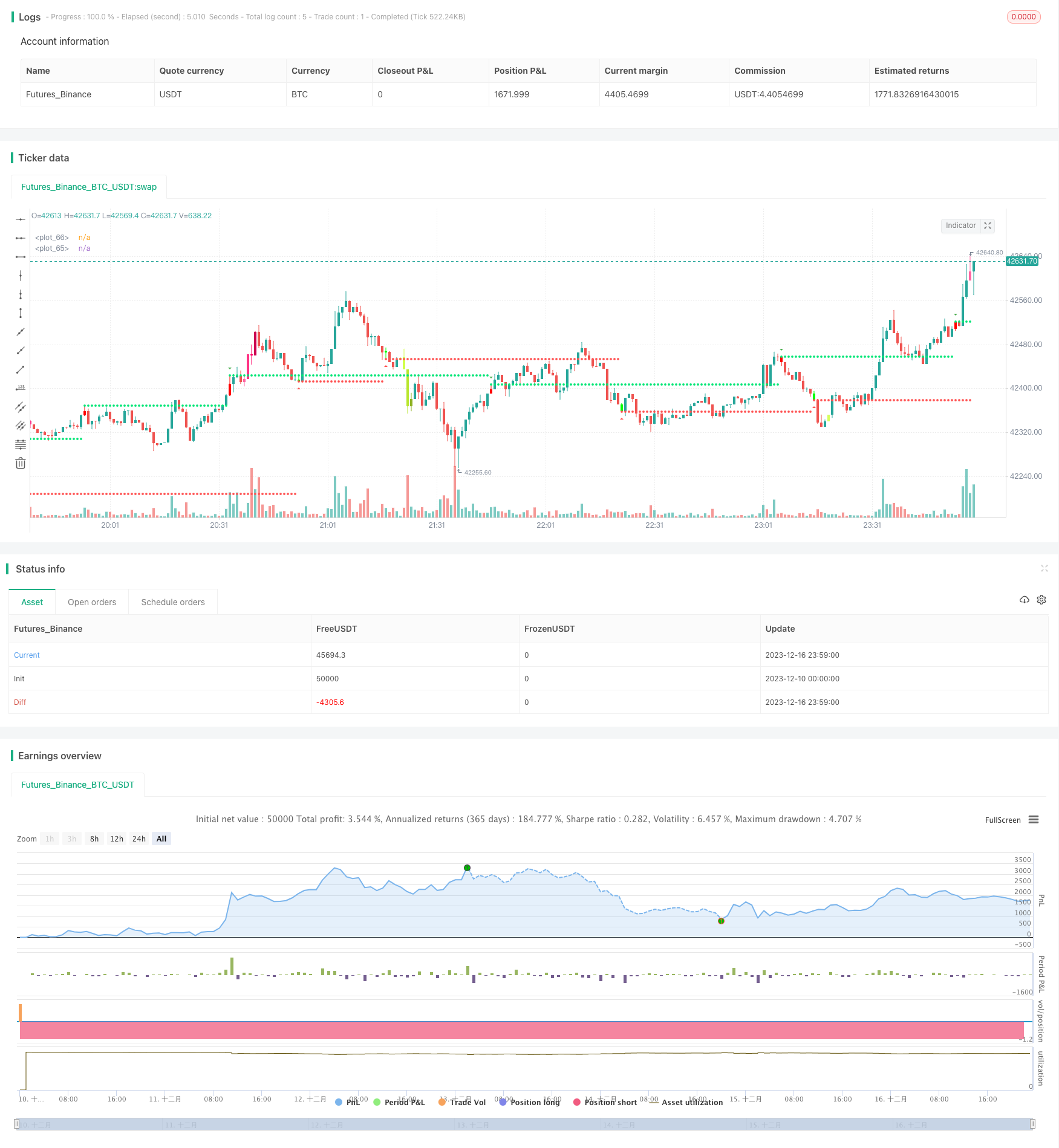

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//This strategy is based on TD sequential study from glaz.

//I made some improvement and modification to comply with pine script version 4.

//Basically, it is a strategy based on proce action, supports and resistance.

strategy("Sequential Up/Down", overlay=true )

source = input(close)

BarsCount = input(9, "Count of consecutive bars")

useLinearRegression = input(false)

LR_length = input(13,"Linear Regression length")

SR = input(true,"Shows Supports and Resistance lines")

Barcolor = input(true,"Color bars when there is a signal")

transp = input(0, "Transparency of triangle Up or Downs")

Numbers = input(true,"Plot triangle Up or Downs at signal")

//Calculation

src=useLinearRegression?linreg(source,LR_length,0):source

UP = 0

DW = 0

UP := src > src[4] ? nz(UP[1]) + 1 : 0

DW := src < src[4] ? nz(DW[1]) + 1 : 0

UPUp = UP - valuewhen(UP < UP[1], UP, 1)

DWDn = DW - valuewhen(DW < DW[1], DW, 1)

plotshape(Numbers ? UPUp == BarsCount ? true : na : na, style=shape.triangledown, text="", color=color.green, location=location.abovebar, transp=transp)

plotshape(Numbers ? DWDn == BarsCount ? true : na : na, style=shape.triangleup, text="", color=color.red, location=location.belowbar, transp=transp)

// S/R Code By johan.gradin

//------------//

// Sell Setup //

//------------//

priceflip = barssince(src < src[4])

sellsetup = src > src[4] and priceflip

sell = sellsetup and barssince(priceflip != BarsCount)

sellovershoot = sellsetup and barssince(priceflip != BarsCount+4)

sellovershoot1 = sellsetup and barssince(priceflip != BarsCount+5)

sellovershoot2 = sellsetup and barssince(priceflip != BarsCount+6)

sellovershoot3 = sellsetup and barssince(priceflip != BarsCount+7)

//----------//

// Buy setup//

//----------//

priceflip1 = barssince(src > src[4])

buysetup = src < src[4] and priceflip1

buy = buysetup and barssince(priceflip1 != BarsCount)

buyovershoot = barssince(priceflip1 != BarsCount+4) and buysetup

buyovershoot1 = barssince(priceflip1 != BarsCount+5) and buysetup

buyovershoot2 = barssince(priceflip1 != BarsCount+6) and buysetup

buyovershoot3 = barssince(priceflip1 != BarsCount+7) and buysetup

//----------//

// TD lines //

//----------//

TDbuyh = valuewhen(buy, high, 0)

TDbuyl = valuewhen(buy, low, 0)

TDsellh = valuewhen(sell, high, 0)

TDselll = valuewhen(sell, low, 0)

//----------//

// Plots //

//----------//

plot(SR ? TDbuyh ? TDbuyl : na : na, style=plot.style_circles, linewidth=1, color=color.red)

plot(SR ? TDselll ? TDsellh : na : na, style=plot.style_circles, linewidth=1, color=color.lime)

barcolor(Barcolor ? sell ? #FF0000 : buy ? #00FF00 : sellovershoot ? #FF66A3 : sellovershoot1 ? #FF3385 : sellovershoot2 ? #FF0066 : sellovershoot3 ? #CC0052 : buyovershoot ? #D6FF5C : buyovershoot1 ? #D1FF47 : buyovershoot2 ? #B8E62E : buyovershoot3 ? #8FB224 : na : na)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 100, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => buy or buyovershoot or buyovershoot1 or buyovershoot2 or buyovershoot3// functions can be used to wrap up and work out complex conditions

//exitLong() => oscillator <= 0

strategy.entry(id = "Buy", long = true, when = enterLong() )// use function or simple condition to decide when to get in

//strategy.close(id = "Buy", when = exitLong() )// ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => sell or sellovershoot or sellovershoot2 or sellovershoot3

//exitShort() => oscillator >= 0

strategy.entry(id = "Sell", long = false, when = enterShort())

//strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)