मोमेंटम स्टोचैस्टिक स्मूथ मूविंग एवरेज रणनीति

अवलोकन

यह रणनीति सूचकांक चलती औसत (EMA) को स्टोचैस्टिक ऑसिलेटर (Stochastic Oscillator) के साथ जोड़ती है, जो ट्रेंड फॉलोइंग और निरंतरता का उपयोग करती है, और इसमें कुछ बहुत ही शानदार विशेषताएं हैं। मैंने इसे विशेष रूप से व्यापारिक विकल्पों के लिए डिज़ाइन किया है, लेकिन यह बिटकॉइन और कुछ विदेशी मुद्रा व्यापारिक जोड़ों के लिए भी काम करता है।

रणनीति सिद्धांत

इस रणनीति में ट्रेडिंग सिग्नल खोलने के लिए 4 आवश्यक शर्तें हैं। निम्नलिखित बहु-व्यापार खोलने की शर्तें हैं (पीस सिग्नल इसके विपरीत है):

- तेजी से ईएमए धीमी गति से ईएमए से अधिक है

- यादृच्छिक K लाइन ओवरबॉट क्षेत्र में है

- यादृच्छिक K लाइन यादृच्छिक D लाइन के माध्यम से ऊपर की ओर

- धीमी ईएमए और तेजी से ईएमए के बीच मूल्य समापन

एक बार जब सभी शर्तें सच हो जाती हैं, तो अगले K लाइन के उद्घाटन पर स्थिति खुलती है।

श्रेष्ठता विश्लेषण

यह रणनीति ईएमए और यादृच्छिक संकेतकों के लाभों को जोड़ती है, जो प्रभावी रूप से रुझान की शुरुआत और निरंतरता को पकड़ने में सक्षम है, जो मध्य-लंबी रेखा संचालन के लिए उपयुक्त है। साथ ही, यह रणनीति कई प्रकार के अनुकूलन योग्य पैरामीटर प्रदान करती है, जिन्हें उपयोगकर्ता अपनी ट्रेडिंग शैली और बाजार विशेषताओं के अनुसार समायोजित कर सकते हैं।

विशेष रूप से, रणनीति के फायदे हैंः

- ईएमए ने रुझान की दिशा को पार किया, संकेतों की स्थिरता और विश्वसनीयता को बढ़ाया

- यादृच्छिक सूचकांक ओवरबॉय और ओवरसेलिंग को निर्धारित करता है, रिवर्स अवसरों की तलाश करता है

- दो सूचकांकों के संयोजन में, ट्रेंड फॉलोइंग और बैसाखी ट्रेडिंग

- एटीआर स्वचालित रूप से स्टॉप लॉस दूरी की गणना करता है, स्टॉप लॉस को बाजार की अस्थिरता के साथ समायोजित करता है

- विभिन्न उपयोगकर्ता आवश्यकताओं के लिए अनुकूलन योग्य रिस्क-रिटर्न अनुपात

- विभिन्न प्रकार के पैरामीटर को अनुकूलित करने के लिए उपलब्ध, उपयोगकर्ता बाजार के अनुसार अनुकूलित कर सकते हैं

जोखिम विश्लेषण

इस रणनीति के मुख्य जोखिमों में शामिल हैंः

- ईएमए क्रॉस-फॉर्मेशन सिग्नल में झूठे ब्रेकआउट हो सकते हैं, जिससे गलत सिग्नल उत्पन्न होता है

- यादृच्छिक संकेतक अपने आप में पिछड़े हुए हैं, जो मूल्य पलटने के लिए सबसे अच्छा समय बिंदु को याद कर सकते हैं

- एकल रणनीति पूरी तरह से बाजार के परिवर्तनशील वातावरण के अनुकूल नहीं है

उपरोक्त जोखिमों को कम करने के लिए, निम्नलिखित उपाय किए जा सकते हैंः

- ईएमए चक्र पैरामीटर को उचित रूप से समायोजित करें ताकि बहुत अधिक झूठे संकेत उत्पन्न न हों

- ट्रेडिंग सिग्नल की विश्वसनीयता सुनिश्चित करने के लिए रुझान और समर्थन को समझने के लिए अधिक संकेतकों के साथ

- एक स्पष्ट धन प्रबंधन रणनीति तैयार करें और प्रत्येक लेनदेन के लिए जोखिम को नियंत्रित करें

- मिश्रित रणनीतियों का उपयोग करें, विभिन्न रणनीतियों को एक दूसरे के संकेतों को सत्यापित करने और स्थिरता बढ़ाने के लिए

अनुकूलन दिशा

इस रणनीति को और अधिक अनुकूलित किया जा सकता हैः

- अस्थिरता के आधार पर स्थिति समायोजन मॉड्यूल को जोड़ना। जब बाजार में उतार-चढ़ाव बढ़ जाता है, तो स्थिति को कम करना उचित है; जब अस्थिरता कम हो जाती है, तो स्थिति को बढ़ाया जा सकता है।

- बड़े स्तर के रुझानों का आकलन बढ़ाएं, प्रतिगामी संचालन से बचें। उदाहरण के लिए, दैनिक या साप्ताहिक के-लाइन के साथ प्रवृत्ति की दिशा का आकलन करें।

- खरीद और बिक्री संकेतों का आकलन करने के लिए मशीन लर्निंग मॉडल जोड़ें। वर्गीकरण मॉडल को ऐतिहासिक डेटा के लिए प्रशिक्षित किया जा सकता है, जो व्यापार संकेतों को उत्पन्न करने में मदद करता है।

- स्टॉप लॉस और पोजीशन साइज को स्मार्ट बनाने के लिए फंड मैनेजमेंट स्ट्रैटेजी मॉड्यूल का अनुकूलन करें

संक्षेप

यह रणनीति प्रवृत्ति का पालन करने और व्यापार को उलटने के लाभों को एकीकृत करती है, जो बड़े पैमाने पर बाजार की स्थिति को ध्यान में रखती है और वर्तमान मूल्य व्यवहार पर ध्यान देती है। यह एक प्रभावी रणनीति है जो दीर्घकालिक ट्रैक करने के लायक है। निरंतर पैरामीटर सेटिंग को अनुकूलित करने और प्रवृत्ति निर्णय मॉड्यूल को जोड़ने जैसे साधनों के माध्यम से, रणनीति के प्रदर्शन में काफी सुधार करने की जगह है, और अधिक अनुसंधान और विकास में निवेश करने के लायक है।

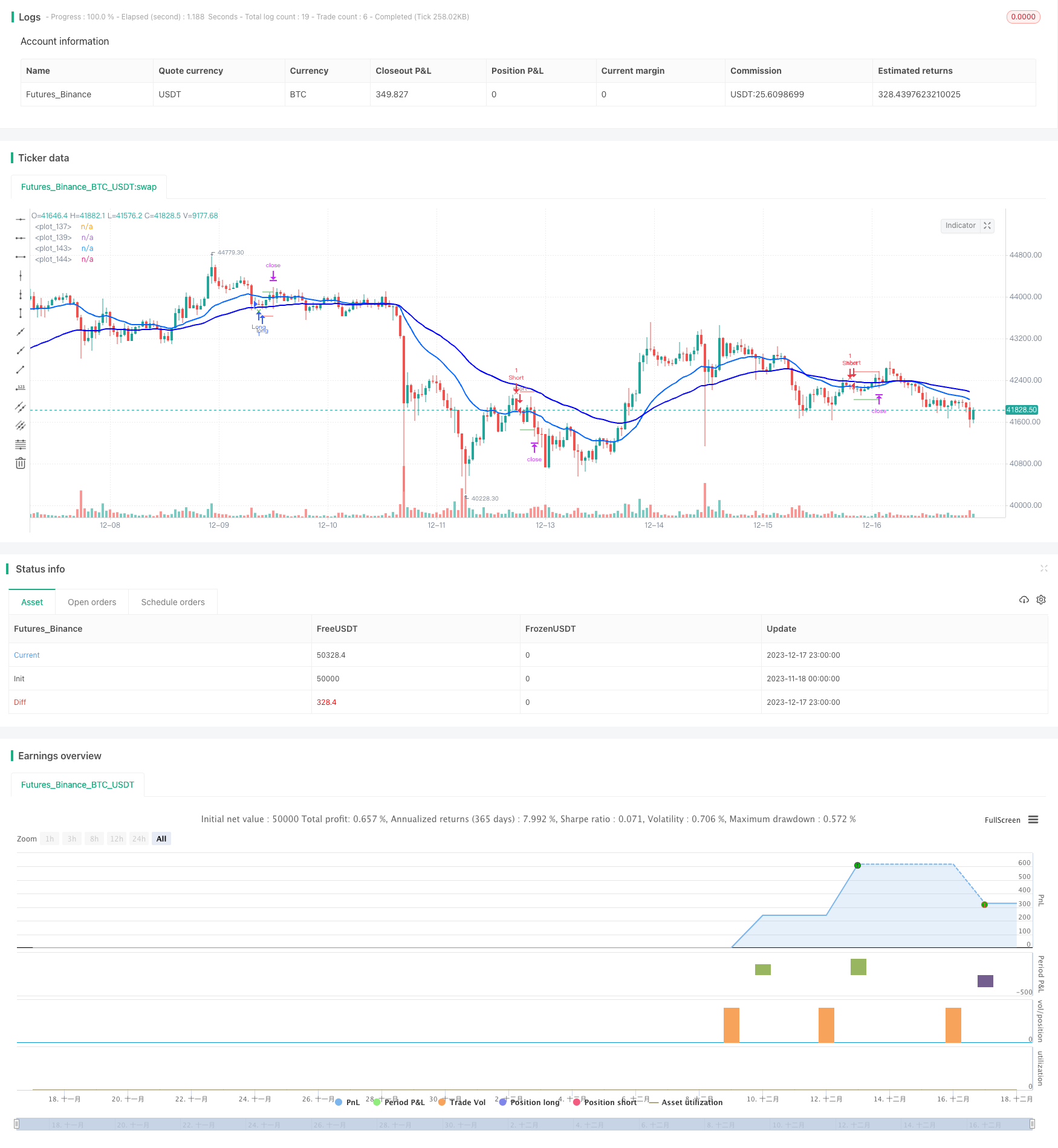

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © LucasVivien

// Since this Strategy may have its stop loss hit within the opening candle, consider turning on 'Recalculate : After Order is filled' in the strategy settings, in the "Properties" tabs

//@version=5

strategy("Stochastic Moving Average", shorttitle="Stoch. EMA", overlay=true, default_qty_type= strategy.cash, initial_capital=10000, default_qty_value=100)

//==============================================================================

//============================== USER INPUT ================================

//==============================================================================

var g_tradeSetup = " Trade Setup"

activateLongs = input.bool (title="Long Trades" , defval=true , inline="A1", group=g_tradeSetup, tooltip="")

activateShorts = input.bool (title="Short Trades" , defval=true , inline="A1", group=g_tradeSetup, tooltip="")

rr = input.float(title="Risk : Reward" , defval=1 , minval=0, maxval=100 , step=0.1, inline="" , group=g_tradeSetup, tooltip="")

RiskEquity = input.bool (title="Risk = % Equity ", defval=false , inline="A2", group=g_tradeSetup, tooltip="Set stop loss size as a percentage of 'Initial Capital' -> Strategy Parameter -> Properties tab (Low liquidity markets will affect will prevent to get an exact amount du to gaps)")

riskPrctEqui = input.float(title="" , defval=1 , minval=0, maxval=100 , step=0.1, inline="A2", group=g_tradeSetup, tooltip="")

RiskUSD = input.bool (title="Risk = $ Amount " , defval=false , inline="A3", group=g_tradeSetup, tooltip="Set stop loss size as a fixed Base currency amount (Low liquidity markets will affect will prevent to get an exact amount du to gaps)")

riskUSD = input.float(title="" , defval=1000, minval=0, maxval=1000000000, step=100, inline="A3", group=g_tradeSetup, tooltip="")

var g_stopLoss = " Stop Loss"

atrMult = input.float(title="ATR Multiplier", defval=1 , minval=0, maxval=100 , step=0.1, tooltip="", inline="", group=g_stopLoss)

atrLen = input.int (title="ATR Lookback" , defval=14, minval=0, maxval=1000, step=1 , tooltip="", inline="", group=g_stopLoss)

var g_stochastic = " Stochastic"

Klen = input.int (title="K%" , defval=14, minval=0, maxval=1000, step=1, inline="S2", group=g_stochastic, tooltip="")

Dlen = input.int (title=" D%" , defval=3 , minval=0, maxval=1000, step=1, inline="S2", group=g_stochastic, tooltip="")

OBstochLvl = input.int (title="OB" , defval=80, minval=0, maxval=100 , step=1, inline="S1", group=g_stochastic, tooltip="")

OSstochLvl = input.int (title=" OS" , defval=20, minval=0, maxval=100 , step=1, inline="S1", group=g_stochastic, tooltip="")

OBOSlookback = input.int (title="Stoch. OB/OS lookback", defval=0 , minval=0, maxval=100 , step=1, inline="" , group=g_stochastic, tooltip="This option allow to look 'x' bars back for a value of the Stochastic K line to be overbought or oversold when detecting an entry signal (if 0, looks only at current bar. if 1, looks at current and previous and so on)")

OBOSlookbackAll = input.bool (title="All must be OB/OS" , defval=false , inline="" , group=g_stochastic, tooltip="If turned on, all bars within the Stochastic K line lookback period must be overbought or oversold to return a true signal")

entryColor = input.color(title=" " , defval=#00ffff , inline="S3", group=g_stochastic, tooltip="")

baseColor = input.color(title=" " , defval=#333333 , inline="S3", group=g_stochastic, tooltip="Will trun to designated color when stochastic gets to opposite extrem zone of current trend / Number = transparency")

transp = input.int (title=" " , defval=50, minval=0, maxval=100, step=10, inline="S3", group=g_stochastic, tooltip="")

var g_ema = " Exp. Moving Average"

ema1len = input.int (title="Fast EMA ", defval=21, minval=0, maxval=1000, step=1, inline="E1", group=g_ema, tooltip="")

ema2len = input.int (title="Slow EMA ", defval=50, minval=0, maxval=1000, step=1, inline="E2", group=g_ema, tooltip="")

ema1col = input.color(title=" " , defval=#0066ff , inline="E1", group=g_ema, tooltip="")

ema2col = input.color(title=" " , defval=#0000ff , inline="E2", group=g_ema, tooltip="")

var g_referenceMarket =" Reference Market"

refMfilter = input.bool (title="Reference Market Filter", defval=false , inline="", group=g_referenceMarket)

market = input (title="Market" , defval="BTC_USDT:swap", inline="", group=g_referenceMarket)

res = input.timeframe(title="Timeframe" , defval="30" , inline="", group=g_referenceMarket)

len = input.int (title="EMA Length" , defval=50 , inline="", group=g_referenceMarket)

//==============================================================================

//========================== FILTERS & SIGNALS =============================

//==============================================================================

//------------------------------ Stochastic --------------------------------

K = ta.stoch(close, high, low, Klen)

D = ta.sma(K, Dlen)

stochBullCross = ta.crossover(K, D)

stochBearCross = ta.crossover(D, K)

OSstoch = false

OBstoch = false

for i = 0 to OBOSlookback

if K[i] < OSstochLvl

OSstoch := true

else

if OBOSlookbackAll

OSstoch := false

for i = 0 to OBOSlookback

if K[i] > OBstochLvl

OBstoch := true

else

if OBOSlookbackAll

OBstoch := false

//---------------------------- Moving Averages -----------------------------

ema1 = ta.ema(close, ema1len)

ema2 = ta.ema(close, ema2len)

emaBull = ema1 > ema2

emaBear = ema1 < ema2

//---------------------------- Price source --------------------------------

bullRetraceZone = (close < ema1 and close >= ema2)

bearRetraceZone = (close > ema1 and close <= ema2)

//--------------------------- Reference market -----------------------------

ema = ta.ema(close, len)

emaHTF = request.security(market, res, ema [barstate.isconfirmed ? 0 : 1])

closeHTF = request.security(market, res, close[barstate.isconfirmed ? 0 : 1])

bullRefMarket = (closeHTF > emaHTF or closeHTF[1] > emaHTF[1])

bearRefMarket = (closeHTF < emaHTF or closeHTF[1] < emaHTF[1])

//-------------------------- SIGNAL VALIDATION -----------------------------

validLong = stochBullCross and OSstoch and emaBull and bullRetraceZone

and activateLongs and (refMfilter ? bullRefMarket : true) and strategy.position_size == 0

validShort = stochBearCross and OBstoch and emaBear and bearRetraceZone

and activateShorts and (refMfilter ? bearRefMarket : true) and strategy.position_size == 0

//==============================================================================

//=========================== STOPS & TARGETS ==============================

//==============================================================================

SLdist = ta.atr(atrLen) * atrMult

longSL = close - SLdist

longSLDist = close - longSL

longTP = close + (longSLDist * rr)

shortSL = close + SLdist

shortSLDist = shortSL - close

shortTP = close - (shortSLDist * rr)

var SLsaved = 0.0

var TPsaved = 0.0

if validLong or validShort

SLsaved := validLong ? longSL : validShort ? shortSL : na

TPsaved := validLong ? longTP : validShort ? shortTP : na

//==============================================================================

//========================== STRATEGY COMMANDS =============================

//==============================================================================

if validLong

strategy.entry("Long", strategy.long,

qty = RiskEquity ? ((riskPrctEqui/100)*strategy.equity)/longSLDist : RiskUSD ? riskUSD/longSLDist : na)

if validShort

strategy.entry("Short", strategy.short,

qty = RiskEquity ? ((riskPrctEqui/100)*strategy.equity)/shortSLDist : RiskUSD ? riskUSD/shortSLDist : na)

strategy.exit(id="Long Exit" , from_entry="Long" , limit=TPsaved, stop=SLsaved, when=strategy.position_size > 0)

strategy.exit(id="Short Exit", from_entry="Short", limit=TPsaved, stop=SLsaved, when=strategy.position_size < 0)

//==============================================================================

//============================= CHART PLOTS ================================

//==============================================================================

//---------------------------- Stops & Targets -----------------------------

plot(strategy.position_size != 0 or (strategy.position_size[1] != 0 and strategy.position_size == 0) ? SLsaved : na,

color=color.red , style=plot.style_linebr)

plot(strategy.position_size != 0 or (strategy.position_size[1] != 0 and strategy.position_size == 0) ? TPsaved : na,

color=color.green, style=plot.style_linebr)

//--------------------------------- EMAs -----------------------------------

l1 = plot(ema1, color=#0066ff, linewidth=2)

l2 = plot(ema2, color=#0000ff, linewidth=2)

//-------------------------- Stochastic gradient ---------------------------

// fill(l1, l2, color.new(color.from_gradient(K, OSstochLvl, OBstochLvl,

// emaBull ? entryColor : emaBear ? baseColor : na,

// emaBull ? baseColor : emaBear ? entryColor : na), transp))

//---------------------------- Trading Signals -----------------------------

plotshape(validLong, color=color.green, location=location.belowbar, style=shape.xcross, size=size.small)

plotshape(validShort, color=color.red , location=location.abovebar, style=shape.xcross, size=size.small)

//---------------------------- Reference Market ----------------------------

bgcolor(bullRefMarket and refMfilter ? color.new(color.green,90) : na)

bgcolor(bearRefMarket and refMfilter ? color.new(color.red ,90) : na)