संभाव्यता वृद्धि पर आधारित आरएसआई रणनीति

अवलोकन

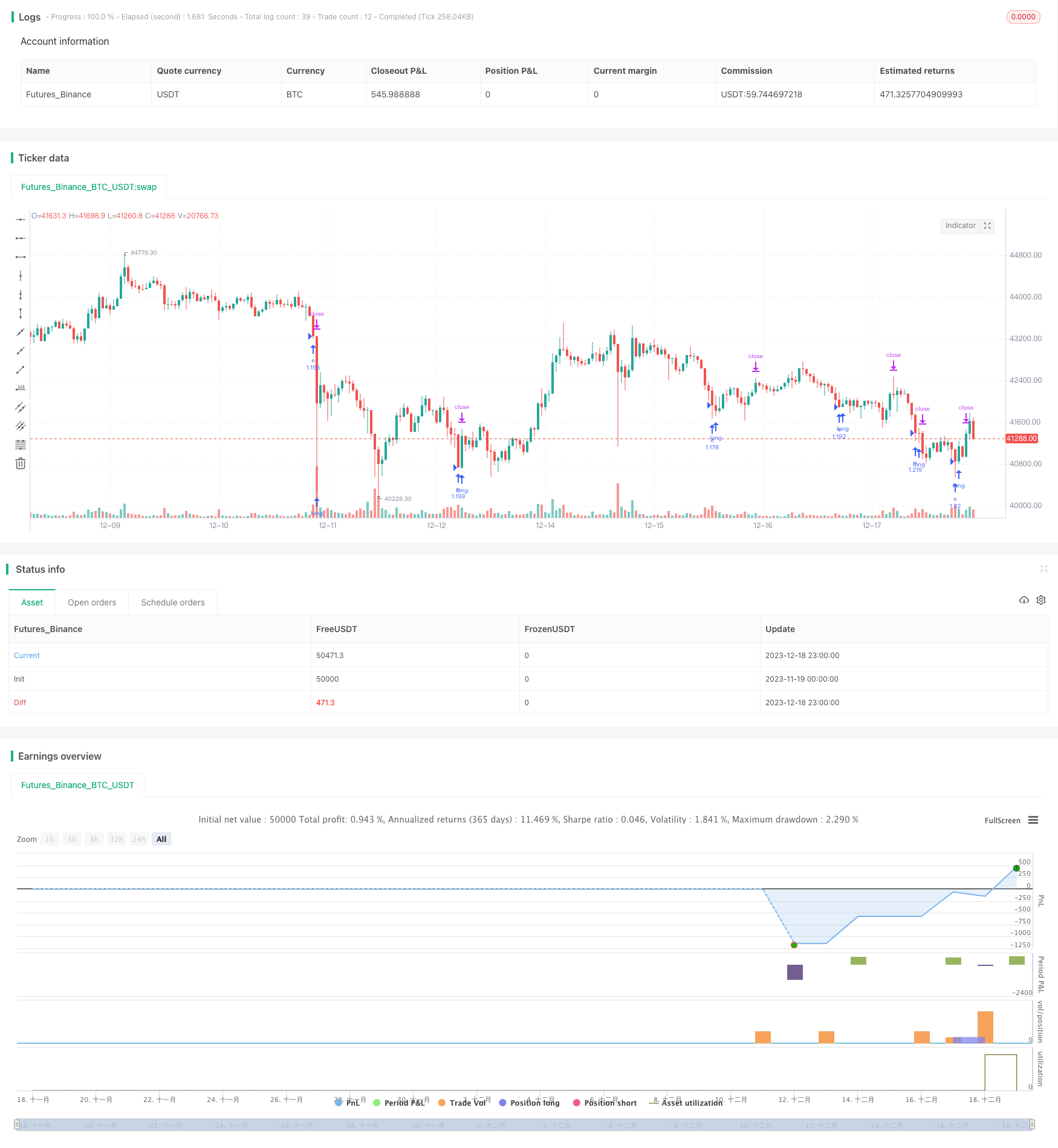

यह रणनीति एक सरल बस अधिक है, जो RSI का उपयोग करके ओवरबॉट और ओवरसोल्ड को निर्धारित करने के लिए है। हमने इसे बढ़ाया है, स्टॉप-लॉस स्टॉप को जोड़ा है, और एक संभाव्यता मॉड्यूल को शामिल किया है जो संभावना को बढ़ाता है, केवल तभी स्थिति खोलने के लिए जब हाल ही में लाभदायक ट्रेडों की संभावना 51% से अधिक हो। यह रणनीति के प्रदर्शन में काफी सुधार करता है।

रणनीति सिद्धांत

यह रणनीति आरएसआई संकेतक का उपयोग करती है ताकि बाजार को ओवरबॉट और ओवरसोल्ड किया जा सके। विशेष रूप से, जब आरएसआई सेट ओवरसोल्ड क्षेत्र के नीचे की सीमा को पार करता है, तो अधिक करें; और जब आरएसआई सेट ओवरसोल्ड क्षेत्र के ऊपर की सीमा को पार करता है, तो बंद करें। इसके अलावा, हमने स्टॉप-लॉस-स्टॉप अनुपात सेट किया है।

महत्वपूर्ण बात यह है कि हम एक संभावना निर्णय मॉड्यूल को एकीकृत करते हैं। यह मॉड्यूल हाल के समय के दौरान (देखने के पैरामीटर के माध्यम से सेट किया गया है) अधिक व्यापार करने या खोने के अनुपात को मापता है। हाल के लाभदायक ट्रेडों की संभावना 51% से अधिक होने पर ही अधिक स्थान खोला जाता है। यह संभावित नुकसानदायक ट्रेडों को काफी कम कर देता है।

श्रेष्ठता विश्लेषण

यह एक संभावना-वर्धित आरएसआई रणनीति है, जो सामान्य आरएसआई रणनीति की तुलना में निम्नलिखित लाभ प्रदान करती हैः

- अतिरिक्त स्टॉप लॉस सेटिंग्स, जो एकल नुकसान को सीमित करती हैं और मुनाफे को लॉक करती हैं

- संभावना मॉड्यूल का एकीकरण, कम लाभप्रदता वाले बाजार vrf से बचें

- विभिन्न बाजार स्थितियों के लिए अनुकूलित करने के लिए संभाव्यता मॉड्यूल पैरामीटर समायोज्य हैं

- केवल एक से अधिक तंत्र सरल, समझने में आसान और लागू करने में आसान

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं:

- केवल अधिक काम करने से बाजार की गिरावट से लाभ नहीं मिलेगा

- संभावना मॉड्यूल में गलत निर्णय से बेहतर अवसर छूट सकते हैं

- इष्टतम पैरामीटर संयोजन निर्धारित नहीं किया जा सकता, विभिन्न बाजार स्थितियों में प्रदर्शन में भारी अंतर

- स्टॉप लॉस सेटिंग्स बहुत ढीली हैं, और एक भी नुकसान अभी भी अधिक हो सकता है

समाधान के लिएः

- एक वैकल्पिक योजना पर विचार करें

- संभावना मॉड्यूल मापदंडों को अनुकूलित करें और गलतफहमी की संभावना को कम करें

- गतिशील अनुकूलन मापदंडों को मशीन लर्निंग के साथ

- एकल हानि को कम करने के लिए अधिक रूढ़िवादी स्टॉप-लॉस स्तर सेट करें

अनुकूलन दिशा

इस रणनीति को और अधिक अनुकूलित किया जा सकता हैः

- दो-तरफा ट्रेडिंग के लिए कूपन मॉड्यूल जोड़ा गया

- मशीन सीखने के तरीकों का उपयोग करके गतिशील अनुकूलन पैरामीटर सेट करें

- अन्य मापदंडों का प्रयोग करें

- स्टॉप लॉस स्टॉप रणनीति को अनुकूलित करें और लाभ-हानि अनुपात को अनुकूलित करें

- सिग्नल फ़िल्टरिंग की संभावना बढ़ाने के लिए अन्य कारकों के साथ

संक्षेप

यह रणनीति एक सरल आरएसआई रणनीति है, जिसमें एकीकरण की संभावना है कि मॉड्यूल को बढ़ाया जाएगा। सामान्य आरएसआई रणनीति की तुलना में, कुछ घाटे वाले ट्रेडों को फ़िल्टर किया जा सकता है, समग्र वापसी और घाटे के अनुपात को अनुकूलित किया जा सकता है। बाद में, रणनीति को और अधिक मजबूत बनाने के लिए, इसे शून्य, गतिशील अनुकूलन आदि में सुधार किया जा सकता है।

/*backtest

start: 2023-11-19 00:00:00

end: 2023-12-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © thequantscience

//@version=5

strategy("Reinforced RSI",

overlay = true,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100,

pyramiding = 1,

currency = currency.EUR,

initial_capital = 1000,

commission_type = strategy.commission.percent,

commission_value = 0.07)

lenght_rsi = input.int(defval = 14, minval = 1, title = "RSI lenght: ")

rsi = ta.rsi(close, length = lenght_rsi)

rsi_value_check_entry = input.int(defval = 35, minval = 1, title = "Oversold: ")

rsi_value_check_exit = input.int(defval = 75, minval = 1, title = "Overbought: ")

trigger = ta.crossunder(rsi, rsi_value_check_entry)

exit = ta.crossover(rsi, rsi_value_check_exit)

entry_condition = trigger

TPcondition_exit = exit

look = input.int(defval = 30, minval = 0, maxval = 500, title = "Lookback period: ")

Probabilities(lookback) =>

isActiveLong = false

isActiveLong := nz(isActiveLong[1], false)

isSellLong = false

isSellLong := nz(isSellLong[1], false)

int positive_results = 0

int negative_results = 0

float positive_percentage_probabilities = 0

float negative_percentage_probabilities = 0

LONG = not isActiveLong and entry_condition == true

CLOSE_LONG_TP = not isSellLong and TPcondition_exit == true

p = ta.valuewhen(LONG, close, 0)

p2 = ta.valuewhen(CLOSE_LONG_TP, close, 0)

for i = 1 to lookback

if (LONG[i])

isActiveLong := true

isSellLong := false

if (CLOSE_LONG_TP[i])

isActiveLong := false

isSellLong := true

if p[i] > p2[i]

positive_results += 1

else

negative_results -= 1

positive_relative_probabilities = positive_results / lookback

negative_relative_probabilities = negative_results / lookback

positive_percentage_probabilities := positive_relative_probabilities * 100

negative_percentage_probabilities := negative_relative_probabilities * 100

positive_percentage_probabilities

probabilities = Probabilities(look)

lots = strategy.equity/close

var float e = 0

var float c = 0

tp = input.float(defval = 1.00, minval = 0, title = "Take profit: ")

sl = input.float(defval = 1.00, minval = 0, title = "Stop loss: ")

if trigger==true and strategy.opentrades==0 and probabilities >= 51

e := close

strategy.entry(id = "e", direction = strategy.long, qty = lots, limit = e)

takeprofit = e + ((e * tp)/100)

stoploss = e - ((e * sl)/100)

if exit==true

c := close

strategy.exit(id = "c", from_entry = "e", limit = c)

if takeprofit and stoploss

strategy.exit(id = "c", from_entry = "e", stop = stoploss, limit = takeprofit)