मूविंग एवरेज और मूविंग एवरेज के आधार पर स्टॉप-प्रॉफिट और स्टॉप-लॉस रणनीति का अवलोकन

अवलोकन

इस रणनीति के आधार पर औसत रेखा और चलती औसत पर गोल्डन फोर्क डेड फोर्क के लिए खोला गया है, और एक पारदर्शी तरीके से स्टॉप-स्टॉप-लॉस सेट किया गया है। इसकी मुख्य विशेषताएं हैंः

- एक समान रेखीय प्रणाली का उपयोग करके बाजारों को फ़िल्टर करें

- मोबाइल स्टॉपलॉस का उपयोग करके गतिशील प्रबंधन के लिए धन

- एकतरफा खोलने से बचने के लिए कॉन्फ़िगर करने योग्य स्थिति फ़िल्टर

रणनीति सिद्धांत

इस रणनीति में चार मुख्य भाग हैं:

- समरेखा प्रणाली

प्रवृत्तियों का आकलन करने के लिए गोल्डन क्रॉस और डेड फॉर्क्स का उपयोग करें और बाजार के उतार-चढ़ाव को फ़िल्टर करें

- मोबाइल रोक रोक

एक निश्चित अनुपात का उपयोग करके लाभ को लॉक करने और जोखिम को नियंत्रित करने के लिए एक गतिशील स्टॉपलॉस का उपयोग करें, धन का गतिशील प्रबंधन करें।

- स्थिति फ़िल्टर

क्या स्थिति फ़िल्टर को चालू करने के लिए कॉन्फ़िगर किया जा सकता है। यदि पिछले स्थिति में कई सिर हैं, तो अगले सिग्नल को खाली सिर के लिए खोला जाना चाहिए, ताकि एकतरफा स्थिति से बचा जा सके।

- एटीआर रोक

एटीआर का उपयोग अधिकतम स्टॉप लॉस को सीमित करने के लिए किया जाता है, ताकि बहुत अधिक स्टॉप लॉस न हो।

विशेष रूप से, रणनीति पहले औसत रेखा की गणना करती है और गोल्डन क्रॉस होने पर अधिक करती है, और डेड फोर्क के लिए खाली करती है। प्रवेश के बाद, एक निश्चित अनुपात में एक चलती रोक और स्टॉप लाइन सेट करें। यदि कीमत स्टॉप लाइन को छूती है तो रोकें; यदि यह स्टॉप लाइन को छूती है या एटीआर स्टॉप रेंज से अधिक है तो रोकें।

रणनीतिक लाभ

इस रणनीति के मुख्य फायदे हैंः

- विन्यास योग्य

रणनीति में कई पैरामीटर विन्यास योग्य हैं, जिन्हें उपयोगकर्ता अपनी ट्रेडिंग शैली के अनुसार समायोजित कर सकता है।

- अच्छा धन प्रबंधन

मोबाइल स्टॉप लॉस और एटीआर स्टॉप लॉस का उपयोग करके, एकल स्टॉप लॉस की मात्रा को प्रभावी ढंग से नियंत्रित किया जा सकता है, जिससे धन का उत्कृष्ट प्रबंधन किया जा सकता है।

- प्रवृत्ति बाजार के लिए उपयुक्त

औसत रेखा रणनीतियाँ अपने आप में अधिक प्रवृत्तियों वाले बाजारों के लिए उपयुक्त होती हैं, और वे प्रभावशाली रूप से उतार-चढ़ाव को फ़िल्टर कर सकती हैं।

जोखिम और उपाय

इस रणनीति के कुछ जोखिम भी हैं, जिनमें से कुछ प्रमुख हैंः

- रुझानों का गलत आकलन

औसत रेखा अपने आप में जटिल स्थितियों का न्याय करने के लिए सही नहीं है, गलत निर्णय की स्थिति हो सकती है। इस समय औसत रेखा के मापदंडों को उचित रूप से समायोजित किया जाना चाहिए, या अन्य संकेतकों के साथ मिलकर न्याय किया जाना चाहिए।

- बहुत ज्यादा कट्टरपंथी

गतिशील स्टॉप लॉस को झटके के दौरान अस्वीकार किया जा सकता है, और स्टॉप लॉस रेंज को एटीआर पैरामीटर के साथ जोड़ा जाना चाहिए।

- एकतरफा पोजीशन जोखिम

स्थिति फ़िल्टर खोलने से ट्रेडिंग की आवृत्ति पर कुछ प्रभाव पड़ता है, और लंबे समय तक एकतरफा स्थिति रखने से अतिरिक्त जोखिम हो सकता है।

रणनीति अनुकूलन दिशा

इस रणनीति के मुख्य अनुकूलन दिशाएं हैंः

- पैरामीटर अनुकूलन

औसत अवधि, एटीआर पैरामीटर, स्टॉप-स्टॉप-लॉस अनुपात आदि पैरामीटर को समायोजित करें, रणनीति के प्रभाव को अनुकूलित करें।

- सूचकांक जोड़ें

सीएमएफ, ओबीवी और अन्य मापदंडों को जोड़ें ताकि धन प्रवाह का आकलन किया जा सके और बहुत अधिक रोकथाम से बचा जा सके।

- अन्य रणनीतियों के संयोजन

ट्रेडों को ट्रैक करने के लिए ब्रेकडाउन जैसी रणनीतियों का उपयोग करना बेहतर है जब ट्रेंड स्थिर हो जाता है।

संक्षेप

इस रणनीति के लिए कुल मिलाकर, एकसमान लाइन फिल्टर और मोबाइल स्टॉप-लॉस के माध्यम से, प्रवृत्ति के आधार पर गतिशील धन प्रबंधन को लागू किया गया है। यह विन्यास योग्य है और उचित निवेशकों को अपनी शैली के अनुसार उपयोग करने के लिए उपयुक्त है। एक सामान्य प्रकार की मात्रात्मक रणनीति के रूप में, इसका अनुकूलन करने के लिए बहुत अधिक जगह है, और यह गहराई से अध्ययन के लायक है।

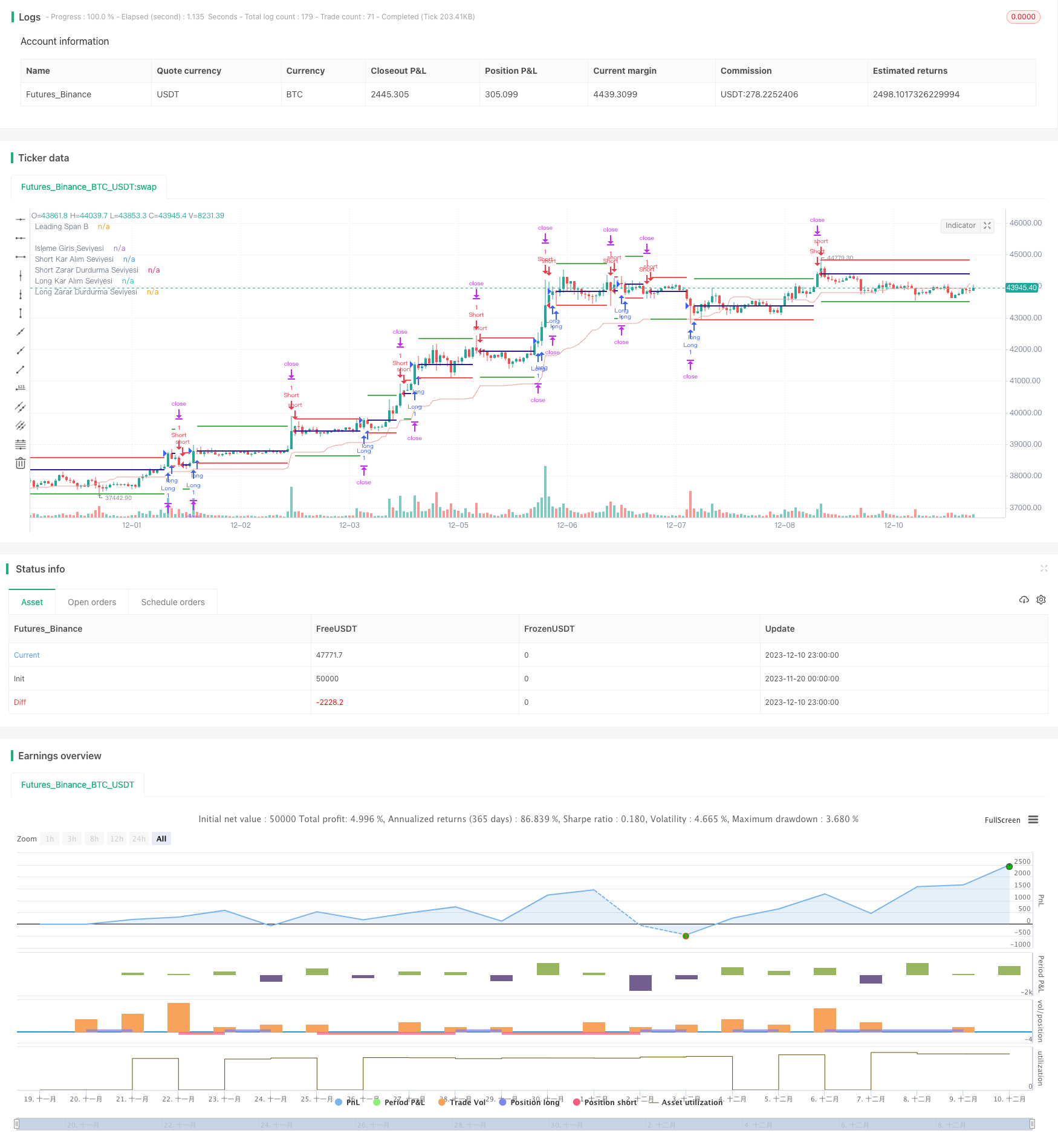

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MGULHANN

//@version=5

//İchimoku Leading Span 2 Hesaplaması ve Girişleri

strategy("Stairs Gain Strategy - MG", overlay=true, margin_long=100, margin_short=100)

laggingSpan2Periods = input.int(52, minval=1, title="Leading Periot")

displacement = input.int(1, minval=1, title="Displacement")

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

leadLine2 = donchian(laggingSpan2Periods)

p2 = plot(leadLine2, offset = displacement - 1, color=#EF9A9A,

title="Leading Span B")

// İşlem Tekrarını Filtrele

filtreUygula = input.bool(true,title="Pozisyon Sıra Filtresi Uygula")

//Kar Al / Zarar Durdur Seviyeleri Girişleri

zararDurdurmaYuzde = input.float(1.0, title='Zarar Durdurma %', step=0.01) / 100

karAlmaYuzde = input.float(2.0, title='Kar Alma %', step=0.01) / 100

//ATR Hesaplaması

atrCarpani = input.float(0.3, title="ATR Çarpanı", step= 0.01)

atrDegeri = ta.atr(14) * atrCarpani

//ATR Değer Girişleri

atrbuyukdeger = input.float(0.01, title="ATR Üst Limit", step=0.01)

atrkucukdeger = input.float(0.06, title="ATR Alt Limit", step=0.01)

//Buy ve Sell Şartları

buycross = ta.crossover(close,leadLine2[displacement-1]) ? atrDegeri > atrbuyukdeger : strategy.position_size == 0

sellcross = ta.crossover(leadLine2[displacement-1],close) ? atrDegeri < atrkucukdeger : strategy.position_size == 0

//KONTROL

var sonPozisyonYonu = 0

//Son kapanan pozisyon long ise degiskenin degerini 1 olarak ata

if strategy.position_size[1] > 0 and strategy.position_size == 0

sonPozisyonYonu := 1

//Son kapanan pozisyon short ise degiskenin degerini -1 olarak ata

if strategy.position_size[1] < 0 and strategy.position_size == 0

sonPozisyonYonu := -1

//eger filtre uygulama seçiliyse ve son pozisyon yönü long ise 'longFiltreSonuc' degiskenine false degeri ata ve bir sonraki pozisyonun long olmasını engelle

longFiltreSonuc = filtreUygula ? sonPozisyonYonu == 1 ? false : true : true

//eger filtre uygulama seçiliyse ve son pozisyon yönü short ise 'shortFiltreSonuc' degiskenine false degeri ata ve bir sonraki pozisyonun short olmasını engelle

shortFiltreSonuc = filtreUygula ? sonPozisyonYonu == -1 ? false : true : true

//LONG GİRİŞ

strategy.entry("Long", strategy.long, when=buycross and longFiltreSonuc)

longKarAl = strategy.position_avg_price * (1 + karAlmaYuzde)

longZararDurdur = strategy.position_avg_price * (1 - zararDurdurmaYuzde)

strategy.exit("Long Exit","Long",limit=longKarAl, stop=longZararDurdur)

//SHORT GİRİŞ

strategy.entry("Short", strategy.short, when=sellcross and shortFiltreSonuc)

shortKarAl = strategy.position_avg_price * (1 - karAlmaYuzde)

shortZararDurdur = strategy.position_avg_price * (1 + zararDurdurmaYuzde)

strategy.exit("Short Exit","Short",limit=shortKarAl, stop=shortZararDurdur)

//Kar Al ve Zarar Durdur Seviyelerinin Grafikte İşaretlenmesi

plot(strategy.position_size != 0 ? strategy.position_avg_price : na, color=color.navy, linewidth=2, style=plot.style_linebr, title="İşleme Giriş Seviyesi")

plot(strategy.position_size > 0 ? longKarAl : na, color=color.green, linewidth=2, style=plot.style_linebr, title="Long Kar Alım Seviyesi")

plot(strategy.position_size > 0 ? longZararDurdur : na, color=color.red, linewidth=2, style=plot.style_linebr, title="Long Zarar Durdurma Seviyesi")

plot(strategy.position_size < 0 ? shortKarAl : na, color=color.green, linewidth=2, style=plot.style_linebr, title="Short Kar Alım Seviyesi")

plot(strategy.position_size < 0 ? shortZararDurdur : na, color=color.red, linewidth=2, style=plot.style_linebr, title="Short Zarar Durdurma Seviyesi")

//plotshape(buycross,size=size.small,style=shape.labelup,location=location.belowbar,color=color.green,text="Al", offset = displacement-1, textcolor=color.white)

//plotshape(sellcross,size=size.small,style=shape.labeldown,location=location.abovebar,color=color.red,text="Sat", offset = displacement-1, textcolor=color.white)