लेज़ीबियर दबाव क्षण पर आधारित मात्रात्मक गति रणनीति

अवलोकन

इस रणनीति का मुख्य विचार LazyBear के Squeeze Momentum सूचक पर आधारित है, जो खरीद और बेचने के समय का विश्लेषण करता है। यह गतिशीलता के रुझान मोड़ बिंदुओं, उच्च और निम्न बिंदुओं का विश्लेषण करके बेचने और खरीदने के संकेत के रूप में कार्य करता है। चूंकि यह एक बहुक्रियाशील रणनीति है, इसलिए उछाल की पहचान करने के लिए 50 चक्रों की सूचकांक चलती औसत को भी ध्यान में रखा जाता है। खरीद संकेत को निष्पादित किया जाता है यदि तिल का समापन मूल्य 50 दिन की सूचकांक चलती औसत से अधिक है और 50 दिन की सूचकांक चलती औसत उछाल पर है। यदि ये शर्तें पूरी नहीं होती हैं, तो खरीद संकेत को अनदेखा कर दिया जाता है।

रणनीति सिद्धांत

इस रणनीति में ब्रिन बेल्ट सूचक और केल्टनर चैनल सूचक को संयोजित किया गया है ताकि रुझान और दबाव की अवधि की पहचान की जा सके। विशेष रूप से, यह 20 चक्र ब्रिन बेल्ट और 20 चक्र केल्टनर चैनल के ऊपर और नीचे की कक्षाओं की गणना करता है। जब ब्रिन बेल्ट पूरी तरह से केल्टनर चैनल के भीतर गिरता है, तो इसे एक निचोड़ने का संकेत माना जाता है। जब ब्रिन बेल्ट नीचे की कक्षाएं केल्टनर चैनल की निचली कक्षाओं से अधिक होती हैं और ब्रिन बेल्ट ऊपरी कक्षाएं केल्टनर चैनल की ऊपरी कक्षाओं से कम होती हैं, तो इसे निचोड़ने के क्षेत्र के रूप में पहचाना जाता है। इसके विपरीत, जब ब्रिन बेल्ट नीचे की कक्षाएं केल्टनर चैनल की निचली कक्षाओं से कम होती हैं और ब्रिन बेल्ट ऊपरी कक्षाएं केल्टनर चैनल की ऊपरी कक्षाओं से अधिक होती हैं, तो इसे गैर-कंप्रेशन क्षेत्र के रूप में पहचाना जाता है।

इसके अलावा, यह रणनीति एक रैखिक प्रतिगमन विश्लेषण गतिशीलता में परिवर्तन की प्रवृत्ति और स्लैंग्स का उपयोग करती है। यह पिछले 20 चक्रों की कीमतों के लिए एक रैखिक प्रतिगमन मूल्य को घटाकर गणना करता है। जब रैखिक प्रतिगमन मूल्य की स्लैंग्स सकारात्मक होती है, तो इसे एक उछाल के रूप में माना जाता है; जब स्लैंग्स नकारात्मक होती है, तो यह एक गिरावट की प्रवृत्ति है। जब एक एक्सट्रूज़न क्षेत्र के भीतर, यदि गतिशीलता स्लैंग्स में बदलाव होता है, तो इसे एक खरीद और बेचने का संकेत माना जाता है। विशेष रूप से, जब एक एक्सट्रूज़न क्षेत्र के भीतर, गतिशीलता सकारात्मक से नकारात्मक में बदल जाती है, तो एक बिक्री संकेत उत्पन्न होता है; और जब एक एक्सट्रूज़न क्षेत्र के भीतर, गतिशीलता नकारात्मक से सकारात्मक में बदल जाती है, तो एक खरीद संकेत उत्पन्न होता है।

फ़िल्टर करने के लिए, यह रणनीति यह भी निर्धारित करती है कि क्या समापन मूल्य 50 दिन की सूचकांक चलती औसत से अधिक है और क्या 50 दिन की सूचकांक चलती औसत ऊपर की ओर है। एक खरीद संकेत केवल तभी निष्पादित किया जाता है जब दोनों शर्तें पूरी होती हैं।

रणनीति का विश्लेषण

यह एक बहुत ही स्मार्ट रणनीति है, जो दो अलग-अलग प्रकार के संकेतकों का उपयोग करके बाजार के बारे में बहुआयामी निर्णय लेने के साथ-साथ झूठे संकेतों से बचने के लिए प्रभावी है। विशेष रूप से, इसके फायदे हैंः

बहुआयामी विश्लेषण के लिए ब्रिन बैंड, केल्टनर चैनल और गतिशीलता सूचकांक का एकीकृत उपयोग, निर्णय की सटीकता में सुधार।

निचोड़ने के अंतराल को प्रभावी रूप से गति के उच्च और निम्न बिंदुओं की पहचान करने के लिए, सटीक रूप से मोड़ को पकड़ने के लिए।

समापन मूल्य और 50-दिवसीय सूचकांक चलती औसत के आधार पर प्रवृत्ति फ़िल्टरिंग से समापन में दोहराए जाने वाले पदों को रोकने में मदद मिलती है।

केवल निचोड़ने के दौरान सिग्नल जारी करना, झूठे सिग्नल को कम करना और मुनाफे की संभावना को बढ़ाना।

इस रणनीति के पैरामीटर अनुकूलन के लिए जगह है, और इस तरह के समायोजन चक्र जैसे पैरामीटर के माध्यम से लक्षित अनुकूलन के लिए किया जा सकता है.

दीर्घावधि और दीर्घावधि दोनों को ध्यान में रखते हुए, महाचक्र के रुझानों को ध्यान में रखते हुए, मध्यम और अल्पकालिक संकेतकों के संयोजन के साथ, यह स्पष्ट है कि कई दिशाएं हैं।

जोखिम विश्लेषण

हालांकि इस रणनीति में कई तकनीकी मापदंडों पर विचार किया गया है, फिर भी इसमें कुछ जोखिम हैंः

जब ब्रिन बैंड और केल्टनर चैनल फैलाए जाते हैं, तो खरीदारी/बिक्री के अवसर छूट जाते हैं।

जब आपराधिक घटनाओं में तेजी से गिरावट आती है, तो यह रणनीति को अधिक नुकसान पहुंचाता है।

उच्च उतार-चढ़ाव के दौरान, निचोड़ स्पष्ट नहीं हो सकता है, और संकेत कम होते हैं।

बैल और भालू के रूपांतरण में समायोजन हानि हो सकती है।

इन जोखिमों के लिए, हम इन तरीकों से बच सकते हैंः

ब्रीन बैंड और केल्टनर चैनल को यथासंभव सिंक्रनाइज़ करने के लिए पैरामीटर को अनुकूलित करें।

स्टॉप लॉस लाइन सेट करें और एकल नुकसान को नियंत्रित करें।

इस रणनीति को अन्य रणनीतियों के साथ संयोजन में एक संयोजन रणनीति के रूप में उपयोग करें।

उच्च अस्थिरता के दौरान, स्थिति को कम करें।

अनुकूलन दिशा

इस रणनीति में अनुकूलन के लिए काफी जगह है, जिसमें मुख्य रूप से शामिल हैंः

बुलिन बेल्ट और केल्टनर चैनल की लंबाई चक्र को अनुकूलित करें ताकि वे यथासंभव समकालिक हों।

विभिन्न गुणांक कारक का परीक्षण करें और सबसे अच्छा संयोजन खोजें।

RSI जैसे अन्य संकेतकों को जोड़ने का प्रयास करें।

इस रणनीति का उपयोग बाजार के चरणों को निर्धारित करने के लिए एक मॉडल के आधार पर किया जाता है, जैसे कि वेंचुआ रंगीन रेखा।

गतिशील रूप से अनुकूलित पैरामीटर जैसे कि मशीन लर्निंग।

विभिन्न मुद्राओं का पता लगाएं और सबसे उपयुक्त व्यापारिक किस्मों की तलाश करें।

लंबी अवधि (सूर्य रेखा, सूर्य रेखा आदि) के लिए इस रणनीति के प्रभाव का पता लगाएं।

संक्षेप

LazyBear दबाव टोक़ मात्रात्मक गतिशीलता रणनीति व्यापक रूप से कई तकनीकी संकेतकों का उपयोग करती है, जो एक्सटेंशन बैंड में सटीक रूप से पहचानती है गति परिवर्तन व्यापार, गैर-प्रवृत्ति की स्थितियों में अक्सर स्थिति खोलने से बचें। यह व्यवस्थित रूप से परिभाषित किया गया है मात्रात्मक खरीदने और बेचने के नियम, जो प्रतिगमन में उत्कृष्ट प्रदर्शन करते हैं। अनुकूलित पैरामीटर सेटिंग, नए निर्णय संकेतकों की शुरूआत आदि के माध्यम से, इस रणनीति में सुधार की बहुत जगह है, जो कि मात्रात्मक व्यापारियों द्वारा गहन अध्ययन और आवेदन के लायक है।

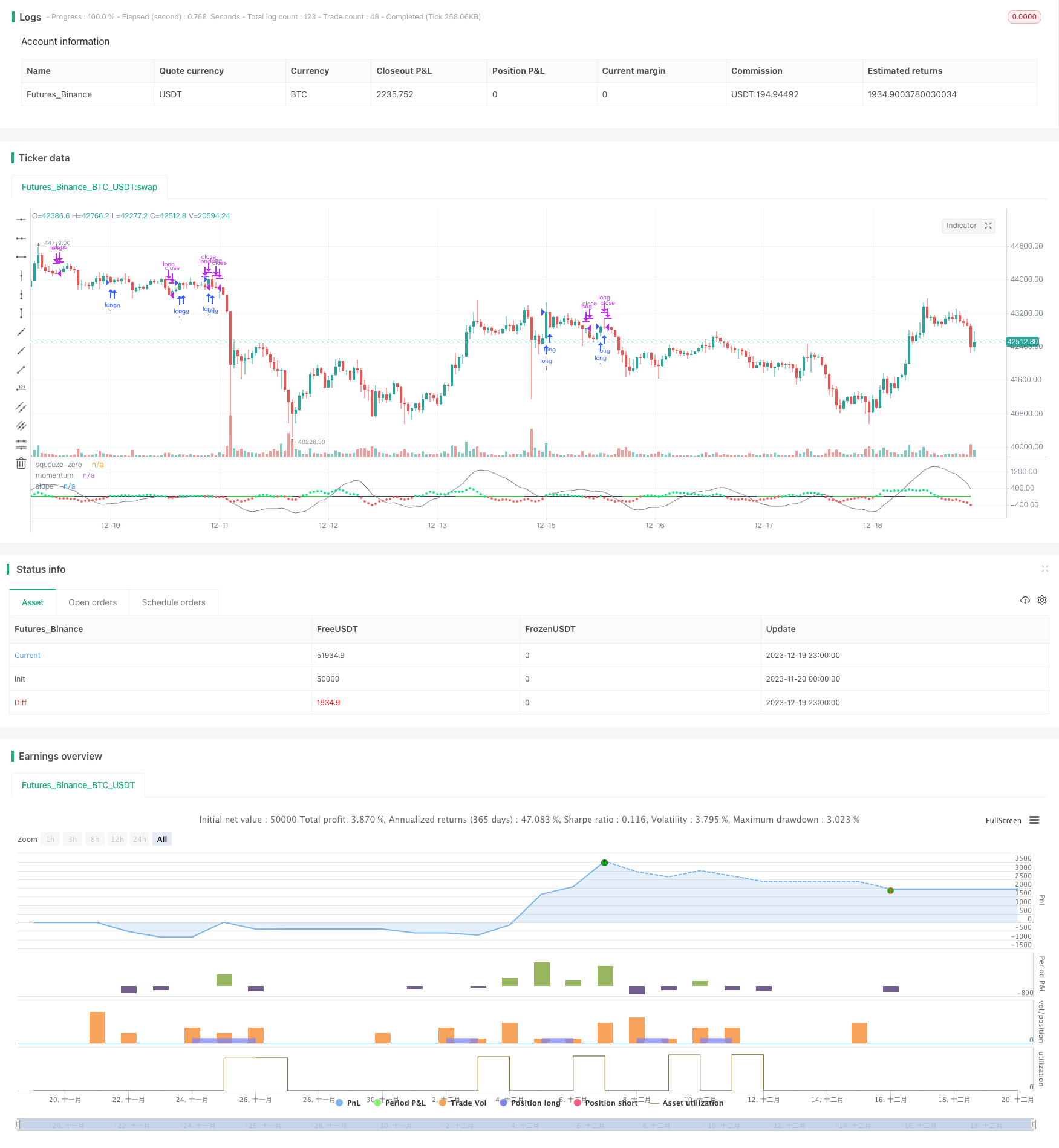

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

initialBalance = 8000

strategy("Crypto momentum strategy", overlay=false)

length = input(20, title="BB Length")

mult = input(2.0, title="BB MultFactor")

lengthKC = input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)", type=input.bool)

// Calculate BB

source = close

basis = sma(source, length)

ema = ema(source, 50)

dev = multKC * stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(source, lengthKC)

range = useTrueRange ? tr : high - low

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)), sma(close, lengthKC)), lengthKC, 0)

slope = (val - val[2])

emaSlope = (ema - ema[1])

bcolor = iff(slope > 0, color.lime, color.red)

scolor = noSqz ? color.green : sqzOn ? color.black : color.green

squeeze = (noSqz ? 0 : sqzOn ? 1 : 0)

plot(val, color=color.gray, style=plot.style_line, linewidth=1, title="momentum")

plot(slope, color=bcolor, style=plot.style_circles, linewidth=2, title="slope")

plot(0, color=scolor, style=plot.style_line, linewidth=2, title="squeeze-zero")

co = crossover(slope / abs(slope), 0)

cu = crossunder(slope / abs(slope), 0)

if co and source > ema and emaSlope > 0

strategy.entry("long", strategy.long, comment="long")

if cu

strategy.close("long")