चरम मूल्य विधि पर आधारित सांख्यिकीय अस्थिरता बैकटेस्टिंग रणनीति

अवलोकन

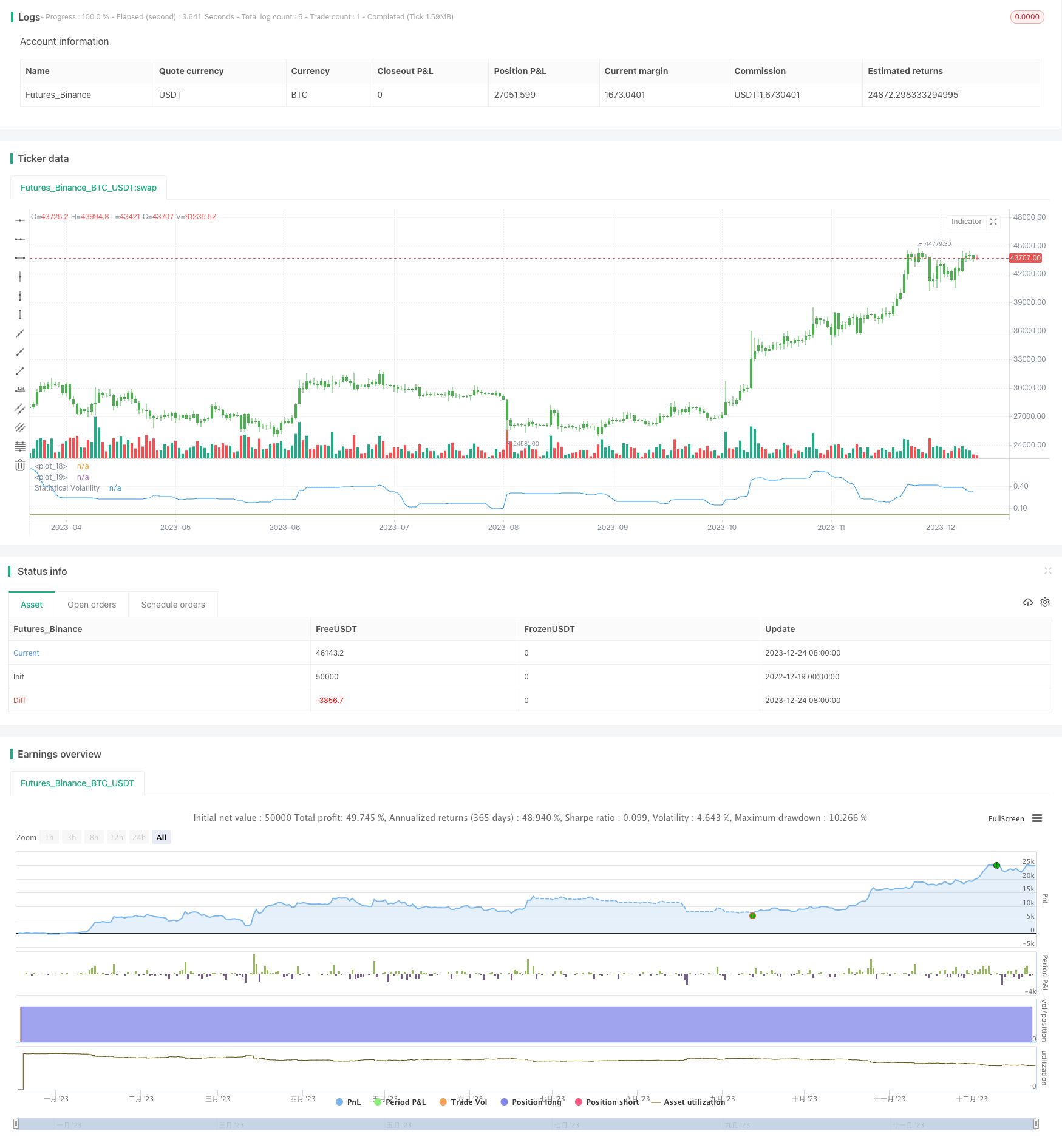

इस रणनीति का उपयोग चरम मूल्य विधि की गणना करने के लिए किया जाता है, जिसे ऐतिहासिक अस्थिरता दर भी कहा जाता है। यह उच्चतम मूल्य, निम्नतम मूल्य, समापन मूल्य के चरम मूल्य के आधार पर, समय के कारक के साथ, एक सांख्यिकीय अस्थिरता दर की गणना करता है। यह अस्थिरता परिसंपत्ति की कीमतों की अस्थिरता को दर्शाती है। जब अस्थिरता एक निर्धारित सीमा से ऊपर या नीचे होती है, तो रणनीति एक बहु-अध्याय या शून्य-अध्याय व्यापार करती है।

रणनीति सिद्धांत

एक निश्चित समय अवधि में उच्चतम मूल्य, निम्नतम मूल्य, समापन मूल्य के चरम मूल्य की गणना करें

चरम मूल्य विधि सूत्रों को लागू करें और सांख्यिकीय अस्थिरता की गणना करें

SqrTime = sqrt(253 / Length) Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5ट्रेडिंग सिग्नल उत्पन्न करने के लिए अस्थिरता दरों की तुलना निर्धारित ऊपरी और निचली सीमाओं से करें

pos = iff(nRes > TopBand, 1, iff(nRes < LowBand, -1, nz(pos[1], 0)))ट्रेडिंग सिग्नल के आधार पर अधिक या कम करें

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य लाभों में शामिल हैंः

- स्टैटिस्टिकल वेरिएबिलिटी इंडिकेटर का उपयोग करके, बाजार के हॉट और रिवर्स अवसरों को प्रभावी ढंग से कैप्चर करें

- चरम मूल्य पद्धति के साथ उतार-चढ़ाव की गणना, चरम कीमतों के प्रति संवेदनशील नहीं, परिणाम अधिक स्थिर और विश्वसनीय हैं

- विभिन्न उतार-चढ़ाव वाले परिवेशों के लिए पैरामीटर को समायोजित करके ट्रेडिंग

जोखिम विश्लेषण

इस रणनीति में मुख्य रूप से निम्नलिखित जोखिम हैं:

- सांख्यिकीय उतार-चढ़ाव में ही कुछ पिछड़ापन है, जो बाजार के मोड़ बिंदुओं को सटीक रूप से पकड़ नहीं सकता है

- अस्थिरता संकेतक आकस्मिक घटनाओं के लिए धीमी प्रतिक्रिया करते हैं, जो अल्पकालिक व्यापार के अवसरों को याद कर सकते हैं

- गलत लेन-देन और स्टॉप लॉस के कुछ जोखिम

इस समस्या का समाधानः

- बाजार परिवर्तनों के प्रति संवेदनशीलता बढ़ाने के लिए आंकड़ों के चक्र को उचित रूप से छोटा करना

- संकेत की सटीकता में सुधार के लिए सहायक के रूप में अन्य संकेतकों के साथ

- स्टॉप लॉस सेट करें और एकल नुकसान को नियंत्रित करें

अनुकूलन दिशा

इस रणनीति के अनुकूलन के दिशा-निर्देश:

- विभिन्न सांख्यिकीय चक्र मापदंडों का परीक्षण करें और इष्टतम मापदंडों का पता लगाएं

- स्थिति प्रबंधन मॉड्यूल जोड़े गए, जो कि अस्थिरता के आधार पर स्थिति को समायोजित करता है

- चलती औसत जैसे संकेतकों के साथ, फ़िल्टरिंग शर्तें सेट करें और गलत ट्रेडों को कम करें

संक्षेप

इस रणनीति का उपयोग चरम मूल्य विधि की गणना के लिए सांख्यिकीय उतार-चढ़ाव के द्वारा उतार-चढ़ाव के गतिशीलता को पकड़ने के लिए व्यापार संकेत उत्पन्न. यह सरल चलती औसत और इस तरह के रूप में अन्य संकेतकों की तुलना में बाजार की अस्थिरता को प्रतिबिंबित करने के लिए बेहतर है, उलटा पकड़. साथ ही, चरम मूल्य विधि एल्गोरिथ्म परिणाम और अधिक स्थिर और विश्वसनीय बनाता है. पैरामीटर को समायोजित करने और अनुकूलित करने के माध्यम से, इस रणनीति को विभिन्न बाजार स्थितियों के लिए अनुकूलित किया जा सकता है, व्यापार विचार और सांख्यिकीय उतार-चढ़ाव के संकेतकों के साथ आगे के अध्ययन और आवेदन के लायक है.

/*backtest

start: 2022-12-19 00:00:00

end: 2023-12-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/11/2014

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Statistical Volatility - Extreme Value Method ", shorttitle="Statistical Volatility Backtest")

Length = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

hline(TopBand, color=red, linestyle=line)

hline(LowBand, color=green, linestyle=line)

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos = iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=blue, title="Statistical Volatility")