मोमेंटम ऑसिलेटर स्टोचैस्टिक आरएसआई ट्रेडिंग रणनीति

अवलोकन

इस लेख में मुख्य रूप से स्टोचैस्टिक आरएसआई पर आधारित एक गतिज कंपन ट्रेडिंग रणनीति पर प्रकाश डाला गया है। इस रणनीति में कम अवधि (जैसे 30 मिनट) के तकनीकी संकेतकों का उपयोग किया जाता है, ताकि स्टोचैस्टिक आरएसआई ओवरबॉय ओवरसोल क्षेत्र में प्रवेश कर रहा है या नहीं, इसके आधार पर व्यापारिक निर्णय लिया जा सके। अन्य गतिज रणनीतियों की तुलना में, यह रणनीति आरएसआई और स्टोचैस्टिक दोनों संकेतकों के लाभों को एक साथ जोड़ती है और बाजार में अल्पकालिक उतार-चढ़ाव को अधिक सटीक रूप से पकड़ती है।

रणनीति सिद्धांत

स्टोकेस्टिक आरएसआई इस रणनीति का केंद्रीय संकेतक है। स्टोकेस्टिक आरएसआई संकेतक के लिए गणना सूत्र हैः

स्टोकेस्टिक आरएसआई = (आरएसआई - कम आरएसआई) / (उच्च आरएसआई - कम आरएसआई) * 100

आरएसआई का उपयोग lengthRSI पैरामीटर (डिफ़ॉल्ट 12) के साथ किया जाता है, जबकि स्टोचैस्टिक आरएसआई का उपयोग lengthStoch पैरामीटर (डिफ़ॉल्ट 12) के साथ किया जाता है।

जब स्टोचैस्टिक आरएसआई बैंगनी भरण क्षेत्र से ऊपर होता है तो यह ओवरबॉय क्षेत्र होता है, और जब स्टोचैस्टिक आरएसआई बैंगनी भरण क्षेत्र से नीचे होता है तो यह ओवरबॉय क्षेत्र होता है, और यह ओवरबॉय क्षेत्र होता है।

इसके अलावा, रणनीति में एक समान-रेखा फ़िल्टरिंग शर्त भी है। केवल जब तेजी से ईएमए धीमी ईएमए से अधिक हो, तो अधिक स्थिति खोलने के लिए; केवल जब तेजी से ईएमए धीमी ईएमए से कम हो, तो स्थिति खोलने के लिए खाली। इससे विपरीत ट्रेडिंग से बचा जा सकता है।

रणनीतिक लाभ

स्टोचैस्टिक सूचक के साथ एक एकल आरएसआई रणनीति की तुलना में, इस रणनीति को ओवरबॉट और ओवरबॉट क्षेत्रों की अधिक स्पष्ट रूप से पहचान करने की अनुमति मिलती है, जिससे संकेत की विश्वसनीयता में सुधार होता है।

एक स्टोकेस्टिक रणनीति के विपरीत, इस रणनीति में आरएसआई को स्टोकेस्टिक के लिए इनपुट डेटा स्रोत के रूप में उपयोग किया जाता है, जो कुछ शोर को फ़िल्टर कर सकता है, जिससे संकेत अधिक विश्वसनीय हो सकता है।

एकसमान फिल्टर की स्थिति को स्थापित करने से प्रतिगामी निर्माण को प्रभावी रूप से रोका जा सकता है, जिससे अनावश्यक नुकसान कम हो सकता है।

यदि आप किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय किसी भी समय

रणनीतिक जोखिम

इस रणनीति में मुख्य रूप से अल्पकालिक संकेतकों का उपयोग किया जाता है, इसलिए यह केवल शॉर्ट-लाइन ऑपरेशन के लिए उपयुक्त है, जो लंबे समय तक काम नहीं कर सकता है।

स्टोकेस्टिक आरएसआई संकेतक स्वयं कुछ देरी पैदा करता है, जो अल्पकालिक कीमतों में भारी बदलाव के बाद संकेतों को याद कर सकता है।

अस्थिरता में, स्टोकेस्टिक आरएसआई सूचकांक में कई ओवरबॉट ओवरसोल्ड क्षेत्र के क्रॉसिंग होते हैं, जिससे ओवरट्रेडिंग हो सकती है, जिससे ट्रेडिंग लागत बढ़ जाती है।

रणनीति अनुकूलन दिशा

Stochastic RSI की लंबाई, K और D मानों को और अधिक अनुकूलित करने के लिए विभिन्न पैरामीटर संयोजनों का परीक्षण किया जा सकता है।

विभिन्न आरएसआई लंबाई मापदंडों का परीक्षण करें और अधिक उपयुक्त आरएसआई चक्र लंबाई खोजें।

सिग्नल की सटीकता को बढ़ाने के लिए अन्य संकेतकों के साथ संयोजन का प्रयास करें, जैसे कि MACD, Bollinger Bands आदि।

विभिन्न होल्डिंग समय विलंबता मापदंडों का परीक्षण करके अधिक उपयुक्त समय का पता लगाएं।

संक्षेप

इस लेख में स्टोकेस्टिक आरएसआई पर आधारित गतिशील रणनीतियों के निर्माण सिद्धांतों, लाभों, जोखिमों और अनुकूलन विचारों के बारे में विस्तार से बताया गया है। एक एकल सूचक रणनीति की तुलना में, यह रणनीति आरएसआई और स्टोकेस्टिक के लाभों का उपयोग करती है, जिससे बाजार में अल्पकालिक ओवरबॉट और ओवरसोल की अधिक स्पष्ट और विश्वसनीय पहचान की जा सकती है, जिससे व्यापार को उलट दिया जा सके। पैरामीटर अनुकूलन और सूचक संयोजन के माध्यम से, रणनीति की प्रभावशीलता को और बढ़ाने की उम्मीद है।

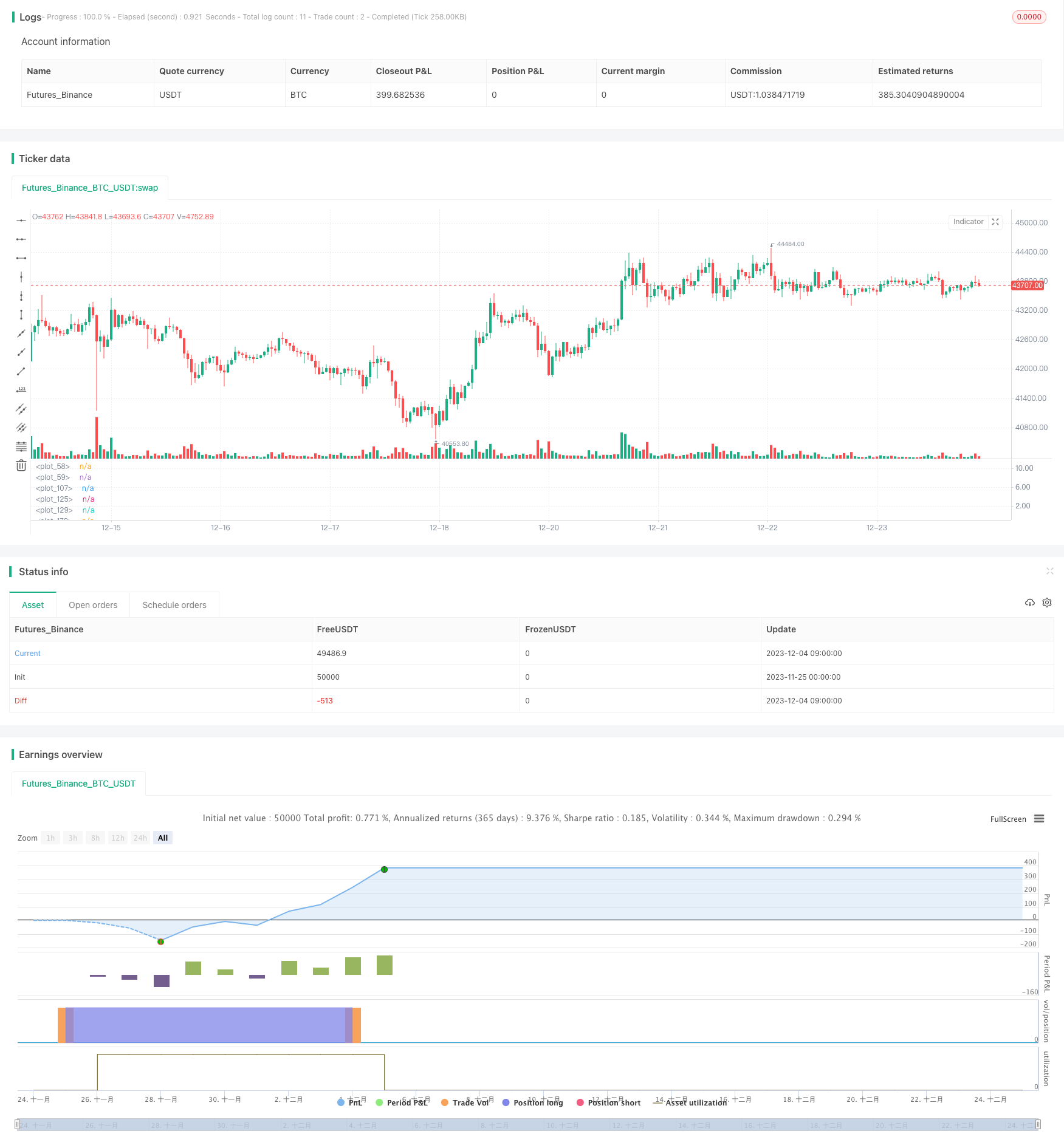

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Drun30 (Federico Magnani)

//@version=4

//STRATEGIA PRINCIPALE

capitaleIniziale=10000

var sizeordineInit= 50 // → % di capitale investita per ogni trade

var deltaSize = 25 // → delta% di capitale investito se trade precedente è stato in perdita

var sizeLimite = 100 //il trade non userà mai questa percentuale di capitale investito

var sizeordine = sizeordineInit

//Parametri ottimali 30 min

usiShort=false

usiLong=true

ipercomprato=85.29

ipervenduto=30.6

//

strategy("Momentum Strategy (V7.B.4)", initial_capital=capitaleIniziale, currency="USD", default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent, commission_value=0.1, slippage = 5, default_qty_value=sizeordineInit, overlay=false, pyramiding=0)

backtest = input(title="------------------------Backtest Period------------------------", defval = false)

start = timestamp(input(2020, "start year"), input(1, "start month"), input(1, "start day"), 00, 00)

end = timestamp(input(0, "end year"), input(0, "end month"), input(0, "end day"), 00, 00)

siamoindata=time > start?true:false

if end > 0

siamoindata:=time > start and time <= end?true:false

basicParameters = input(title="------------------------Basic Parameters------------------------", defval = false)

smoothK = input(3, minval=1)

smoothD = input(6, minval=1)

lengthRSI = input(12, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

lengthStoch = input(12, minval=1)

k = ema(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ema(k, smoothD)

altezzaipercomprato= input(ipercomprato, title="Overbought Height", minval=1, type=input.float)

altezzaipervenduto= input(ipervenduto, title="Oversold Height", minval=1,type=input.float)

BarsDelay = input(6,title="Bars delay",minval=0)

GambleSizing = input(true, title = "Gamble Sizing?",type=input.bool)

gambleAdd = input(deltaSize,title="Gamble Add (%)",minval=0,type=input.integer)

gambleLimit = input(sizeLimite,title="Gamble MAX (%)",minval=0,type=input.integer)

if GambleSizing and strategy.closedtrades[0]>strategy.closedtrades[1]

if strategy.losstrades[0]>strategy.losstrades[1] and sizeordine<gambleLimit

sizeordine:=sizeordine+gambleAdd

if strategy.wintrades[0]>strategy.wintrades[1]

sizeordine:=sizeordineInit

periodomediamobile_fast = input(1, title="Fast EMA length",minval=1)

periodomediamobile_slow = input(60, title="Slow EMA length",minval=1)

plot(k, color=color.blue)

plot(d, color=color.orange)

h0 = hline(altezzaipercomprato)

h1 = hline(altezzaipervenduto)

fill(h0, h1, color=color.purple, transp=80)

// n=input(Vicinanzadalcentro,title="Vicinanza dal centro",minval=0)

//sarebbe il livello di D in cui si acquista o si vende, maggiore è la vicinanza maggiore sarà la frequenza dei trades, SE 0 è DISABILITATO

// siamoinipervenduto= d<=altezzaipervenduto and d<=d[n] and d>d[1]?true:false //and d<d[3] and d>d[1]

// siamoinipercomprato= d>=altezzaipercomprato and d>=d[n] and d<d[1]?true:false //and d>d[3] and d<d[1]

goldencross = crossover(k,d)

deathcross = crossunder(k,d)

// METTI VARIABILE IN CUI AVVIENE CROSSOVER O CROSSUNDER

valoreoro = valuewhen(goldencross,d,0)

valoremorte = valuewhen(deathcross,d,0)

siamoinipervenduto = goldencross and valoreoro<=altezzaipervenduto?true:false//d<=altezzaipervenduto?true:false

siamoinipercomprato = deathcross and valoremorte>=altezzaipercomprato?true:false//d>=altezzaipercomprato?true:false

long_separator = input(title="------------------------LONG------------------------", defval = usiLong)

sl_long_inp = input(10, title="Stop Loss LONG %", type=input.float)

tp_long_inp = input(8, title="Take Profit LONG %",type=input.float)

stop_level_long = strategy.position_avg_price * (1 - (sl_long_inp/100)) //strategy.position_avg_price corrisponde al prezzo con cui si è aperta la posizione

take_level_long = strategy.position_avg_price * (1 + (tp_long_inp/100))

//BINANCE

JSON_long = 'OPEN LONG: PUT THE JSON HERE FOR THE API CALL'

JSON_chiusura = 'CLOSE POSITION: PUT THE JSON HERE FOR THE API CALL'

webhookLong = JSON_long

webhookClose= JSON_chiusura

trendFilterL = input(title="TREND FILTER LONG?", defval = true)

EMAfast=ema(close,periodomediamobile_fast)

EMAslow=ema(close,periodomediamobile_slow)

siamoinuptrend_ema=EMAfast>EMAslow?true:false //close>=EMAfast and EMAfast>EMAslow

siamoinuptrend = siamoinuptrend_ema

// CondizioneAperturaLong = siamoinipervenduto and siamoindata // and siamoinuptrend

CondizioneAperturaLong = siamoinipervenduto and siamoindata and long_separator

if trendFilterL

CondizioneAperturaLong := siamoinipervenduto and siamoindata and long_separator and siamoinuptrend

CondizioneChiusuraLong = siamoinipercomprato and siamoindata

possiamoAprireLong=0

if trendFilterL and siamoinuptrend

possiamoAprireLong:=5

plot(possiamoAprireLong,color=color.green)

sonPassateLeBarreG = barssince(CondizioneAperturaLong) == BarsDelay?true:false

sonPassateLeBarreD = barssince(CondizioneChiusuraLong) == BarsDelay?true:false

haiUnLongAncoraAperto = false

haiUnLongAncoraAperto := strategy.position_size>0?true:false

// Se l'ultimo valore della serie "CondizioneAperturaLong" è TRUE, allora hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneAperturaLong" è FALSE, allora:

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è TRUE, allora NON hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è FALSE, allora restituisce l'ultimo valore della serie "haiUnLongAncoraAperto"

haiUnLongAncoraAperto_float = if(haiUnLongAncoraAperto==true)

10

else

0

plot(haiUnLongAncoraAperto_float,color=color.red) //FInché la linea rossa si trova a livello "1" allora c'è un ordine long in corso

quantita = (sizeordine/100*(capitaleIniziale+strategy.netprofit))/valuewhen(haiUnLongAncoraAperto==false and CondizioneAperturaLong,close,0)

plot(sizeordine,color=color.purple, linewidth=3)

if strategy.position_size<=0 and CondizioneAperturaLong //and sonPassateLeBarreG and haiUnLongAncoraAperto==false strategy.opentrades==0

strategy.entry("Vamonos",strategy.long, alert_message=webhookLong, comment="OPEN LONG", qty=quantita)

if strategy.position_size>0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoinuptrend == true and sonPassateLeBarreD

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

else if siamoinuptrend == false and CondizioneChiusuraLong

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

if strategy.position_size>0 and siamoindata

strategy.exit("Vamonos", stop=stop_level_long, limit=take_level_long, comment="CLOSE LONG (LIMIT/STOP)")

short_separator = input(title="------------------------SHORT------------------------", defval = usiShort)

sl_short_inp = input(20, title="Stop Loss SHORT %")

tp_short_inp = input(35, title="Take Profit SHORT %")

stop_level_short = strategy.position_avg_price * (1 + (sl_short_inp/100))

take_level_short= strategy.position_avg_price * (1 - (tp_short_inp/100))

// BINANCE

JSON_short = 'OPEN SHORT: PUT THE JSON HERE FOR THE API CALL'

webhookShort = JSON_short

trendFilterS = input(title="TREND FILTER SHORT?", defval = true)

siamoindowntrend_ema=EMAfast<EMAslow?true:false //close<=EMAfast and EMAfast<EMAslow

siamoindowntrend=siamoindowntrend_ema

CondizioneAperturaShort = short_separator and siamoinipercomprato and siamoindata

if trendFilterS

CondizioneAperturaShort:=short_separator and siamoinipercomprato and siamoindata and siamoindowntrend

CondizioneChiusuraShort = siamoinipervenduto and siamoindata

sonPassateLeBarreGs = barssince(CondizioneAperturaShort) == BarsDelay?true:false

sonPassateLeBarreDs = barssince(CondizioneChiusuraShort) == BarsDelay?true:false

haiUnoShortAncoraAperto = false

haiUnoShortAncoraAperto := strategy.position_size<0?true:false

haiUnoShortAncoraAperto_float = if(haiUnoShortAncoraAperto==true)

15

else

0

plot(haiUnoShortAncoraAperto_float,color=color.purple) //FInché la linea viola si trova a livello "2" allora c'è un ordine short in corso

if CondizioneAperturaShort and strategy.position_size>=0 //and haiUnoShortAncoraAperto==false

strategy.entry("Andale",strategy.short,alert_message=webhookShort, comment="OPEN SHORT")

if strategy.position_size<0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoindowntrend == true and sonPassateLeBarreDs

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

else if siamoindowntrend == false and CondizioneChiusuraShort

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

if strategy.position_size<0 and siamoindata

strategy.exit("Andale", stop=stop_level_short, limit=take_level_short, comment="CLOSE SHORT (LIMIT/STOP)")