द्विदिशात्मक आरएसआई ब्रेकआउट रणनीति का उपयोग करना

अवलोकन

द्वि-दिशात्मक आरएसआई ब्रेकआउट रणनीति एक एल्गोरिथम ट्रेडिंग रणनीति है जो आरएसआई संकेतक का उपयोग करके मूल्य टर्नओवर की पहचान करती है। यह आरएसआई संकेतक की तुलना करके निर्धारित ऊपर और नीचे की सीमाओं का आकलन करता है कि क्या बाजार ओवरबॉट और ओवरसोल्ड से अधिक है और एक ट्रेडिंग सिग्नल भेजता है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से आरएसआई पर निर्भर करती है। आरएसआई को एक निश्चित अवधि के भीतर समापन मूल्य में बदलाव के आधार पर गणना की जाती है, जो शेयरों की खरीद-बिक्री की प्रवृत्ति को दर्शाता है। जब आरएसआई पर सेट ऊपरी सीमा पार करता है (डिफ़ॉल्ट 75), तो यह दर्शाता है कि स्टॉक ओवरबॉय क्षेत्र में प्रवेश कर गया है; जब आरएसआई नीचे सेट निचली सीमा पार करता है (डिफ़ॉल्ट 25), तो यह दर्शाता है कि स्टॉक ओवरसोल्ड क्षेत्र में प्रवेश कर गया है।

रणनीतिक निर्णय के नियम:

- जब आरएसआई में गिरावट आती है, तो शून्य करें;

- जब आरएसआई नीचे की ओर जाता है, तो अधिक करें।

- स्टॉप लॉस या स्टॉप ब्रीज के बाद प्वाल आउट।

इसका ट्रेडिंग तर्क सरल और स्पष्ट है, संदर्भ पैरामीटर को उचित रूप से सेट किया गया है, और इसमें बड़ी मात्रा में कॉन्फ़िगर करने योग्य स्थान है, जो बाजार में बड़े रुझानों को पकड़ने के लिए उपयुक्त है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

- तर्क सरल है, इसे समझना और लागू करना आसान है।

- संदर्भ मापदंडों को तर्कसंगत रूप से सेट किया गया है ताकि उन्हें व्यक्तिगत रूप से कॉन्फ़िगर किया जा सके;

- एक विन्यास योग्य रिवर्स ट्रेडिंग लॉजिक, जो व्यवहार के लिए लचीला है;

- इस प्रकार, यह मूल्य परिवर्तन बिंदुओं की पहचान करने और प्रमुख रुझानों को पकड़ने में सक्षम है।

कुल मिलाकर, रणनीति के संदर्भ पैरामीटर को उचित रूप से सेट किया गया है, इसे लागू करना आसान है, आरएसआई संकेतक के माध्यम से कीमतों के उलटफेर का प्रभावी ढंग से आकलन किया जा सकता है, जो कि लंबी और मध्यम लाइनों के लिए उपयुक्त है, जो कि एक बड़ी प्रवृत्ति को पकड़ने के लिए एक आसान-से-उपयोग करने वाली मात्रात्मक रणनीति है।

जोखिम विश्लेषण

हालांकि यह एक सरल और विश्वसनीय रणनीति है, हम इसके संभावित जोखिमों को नजरअंदाज नहीं कर सकतेः

- आरएसआई संकेतकों में गलत संकेतों की संभावना अधिक होती है। आरएसआई मूल्य परिवर्तन की पूरी तरह से भविष्यवाणी नहीं कर सकता है, और गलतफहमी हो सकती है।

- रुझान में लगातार गिरावट की संभावना। आरएसआई सूचक को सामान्य सीमा समायोजन और रुझान में बदलाव के बीच अंतर करना मुश्किल है।

- RSI संकेतकों के प्रभावशाली रूप से आकलन नहीं किया जा सकता है, और इस परिवेश में रणनीति के नुकसान को बढ़ा दिया गया है।

जोखिमों को नियंत्रित करने के लिए, हमें निम्नलिखित बातों का ध्यान रखना चाहिएः

- गलतफहमी की उच्च दर को रोकने के लिए पैरामीटर को ठीक से समायोजित करें;

- अन्य संकेतकों के साथ संयोजन में ट्रेड सिग्नल की पुष्टि करने के लिए सटीकता में सुधार;

- यह एक बहुत ही महत्वपूर्ण कदम है, क्योंकि यह एक बहुत ही महत्वपूर्ण कदम है।

- इस तरह की घटनाओं से बचने के लिए सावधान रहें।

अनुकूलन दिशा

यह देखते हुए कि इस रणनीति में मुख्य रूप से रिवर्स गलतफहमी और आघात के नुकसान का जोखिम है, हम निम्नलिखित पहलुओं से अनुकूलन कर सकते हैंः

- अन्य संकेतकों के साथ संयोजन में संकेत फ़िल्टरिंग। उदाहरण के लिए, केडीजे, एमएसीडी जैसे संकेतक फ़िल्टरिंग की भूमिका निभा सकते हैं और गलतफहमी से बच सकते हैं।

- बढ़ी हुई सशर्त एकल-स्टॉप सीमा. उचित रूप से एकल-स्टॉप स्पेस को बड़ा करना, रणनीति को बड़े रुझान के साथ चलाने में मदद करता है।

- स्थिति खोलने की आवृत्ति सीमा सेट करें। प्रत्येक चक्र में केवल एक या N बार व्यापार करने के लिए एक तार्किक थ्रेशोल्ड जोड़ें, जो अत्यधिक घने स्थिति खोलने को नियंत्रित कर सकता है।

- ट्रेड स्टेटस निर्णय सेट करें. निर्णय रणनीति केवल ट्रेंडिंग ट्रेड के तहत काम करती है, आघात की स्थिति से बचती है, जो रणनीति के रिटर्न-रिस्क अनुपात को काफी अनुकूलित कर सकती है।

संक्षेप

द्वि-दिशात्मक आरएसआई तोड़ने की रणनीति कुल मिलाकर एक सरल और व्यावहारिक मात्रात्मक रणनीति है। यह आरएसआई संकेतक के माध्यम से कीमतों के उलटफेर का आकलन करता है, और एक सरल प्रवृत्ति का पालन करता है। हालांकि कुछ गलतफहमी का जोखिम है, लेकिन पैरामीटर समायोजन और सिग्नल फ़िल्टरिंग के माध्यम से अनुकूलित किया जा सकता है, जो मध्य और लंबी रेखा की प्रवृत्ति को पकड़ने में महत्वपूर्ण भूमिका निभाता है। इसका तर्क सरल है, जो कि मात्रात्मक व्यापार के शुरुआती संदर्भ के लिए उपयुक्त है। अनुकूलित आवेदन के माध्यम से, इस रणनीति को अपेक्षाकृत स्थिर मात्रात्मक लाभ प्राप्त करने की उम्मीद है।

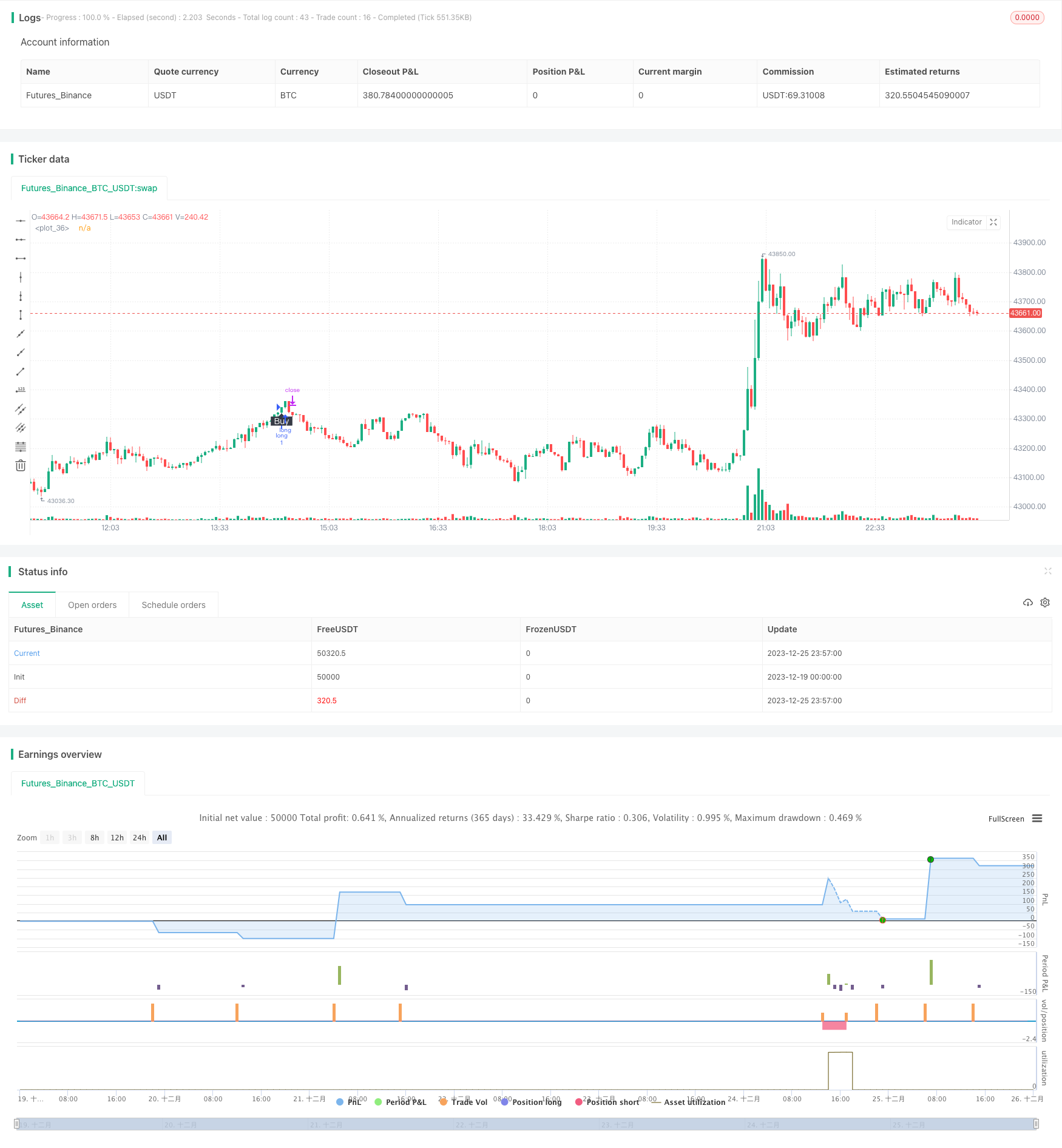

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Algo", overlay=true)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

time_cond = true

myPeriod = input(defval=14, type=input.integer, title="Period")

myThresholdUp = input(defval=75, type=input.float, title="Upper Threshold")

myThresholdDn = input(defval=25, type=input.float, title="Lower Threshold")

myAlgoFlipToggle = input(defval=false, type=input.bool, title="Imverse Algorthim")

myLineToggle = input(defval=true, type=input.bool, title="Show Lines")

myLabelToggle = input(defval=true, type=input.bool, title="Show Labels")

myRSI=rsi(close, myPeriod)

buy = myAlgoFlipToggle ? falling(myRSI,1) and cross(myRSI, myThresholdDn) : rising(myRSI, 1) and cross(myRSI,myThresholdUp) //and time_cond

sell = myAlgoFlipToggle ? rising(myRSI, 1) and cross(myRSI,myThresholdUp) : falling(myRSI,1) and cross(myRSI, myThresholdDn) //and time_cond

myPosition = 0

myPosition := buy==1 ? 0 : sell==1 or myPosition[1]==1 ? 1 : 0

trendColor = buy ? color.red : sell ? color.green : na

plot(myLineToggle ? buy and myPosition[1]==1 ? low - 0.004: sell and myPosition[1]==0 ? high + 0.004 : na : na, color=trendColor, style=plot.style_line, linewidth=4, editable=false)

plotshape(myLabelToggle ? buy and myPosition[1]==1 ? low - 0.005 : na : na, style=shape.labelup, location=location.absolute, text="Buy", transp=0, textcolor = color.white, color=color.black, editable=false)

plotshape(myLabelToggle ? sell and myPosition[1]==0 ? high + 0.005 : na : na, style=shape.labeldown, location=location.absolute, text="Sell", transp=0, textcolor = color.white, color=color.black, editable=false)

strategy.initial_capital = 50000

//Calculate the size of the next trade

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(2,type=input.float,title="Risk %")/100 //risk % per trade

isTwoDigit = input(false,"Is this a 2 digit pair? (JPY, XAU, XPD...")

stop = input(250, title="stop loss pips")

tp = input(2500, title="take profit pips")

if(isTwoDigit)

stop := stop/100

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = 1

strategy.entry("long",1,size,when=buy and myPosition[1]==1 )

strategy.entry("short",0,size,when=sell and myPosition[1]==0)

strategy.exit("exit_long","long",loss=stop, profit=tp) //Long exit (stop loss)

strategy.exit("exit_short","short",loss=stop, profit=tp) //Short exit (stop loss)

//strategy.close_all(when= not time_cond)