चलती औसत और समर्थन और प्रतिरोध के आधार पर जापानी कैंडलस्टिक फास्ट गैप रणनीति

अवलोकन

यह रणनीति एक तेजी से कूदने की रणनीति है, जो कि जापानी फ्राइज तकनीकी विश्लेषण पर आधारित है, जबकि प्रवृत्ति और स्थिति का आकलन करने के लिए समानांतर संकेतक और समर्थन प्रतिरोध संकेतक के साथ संयोजन में है। इसका मुख्य विचार यह है कि कीमतों की तेजी से कूदने और तेजी से बंद होने के लिए प्रतीक्षा करें, जब समानांतर और प्रवृत्ति संकेतक की पुष्टि हो जाए।

रणनीति सिद्धांत

यह रणनीति प्रवृत्ति की दिशा का आकलन करने के लिए 20 की लंबाई के सरल चलती औसत SMA और 200 की लंबाई के सूचकांक चलती औसत EMA का उपयोग करती है। जब कीमतें ऊपर की ओर बढ़ रही हैं (SMA ईएमए के ऊपर है) और वर्तमान जापानी स्टर्लिंग इकाई के समापन मूल्य खुले मूल्य से ऊपर हैं (सफेद इकाई), तो बहु-स्तरीय बल बढ़ता है; जब कीमतें नीचे की ओर बढ़ रही हैं (SMA ईएमए के नीचे है) और वर्तमान जापानी स्टर्लिंग इकाई के समापन मूल्य खुले मूल्य से नीचे हैं (काला इकाई), तो शून्य बल बढ़ता है।

प्रवृत्ति और ताकत की पुष्टि होने पर, रणनीति कीमत के तेजी से कूदने के लिए इंतजार करती है और अंदर जाती है। तथाकथित कूदने वाली खाई, जो कि कीमत की खाई है, जो कि फ़िल्टर द्वारा निर्धारित तीन एटीआर चैनलों में से पहली चैनल लाइन है (जो कि 200 दिन एटीआर और गुणांक के आधार पर गणना की गई है) और दूसरी चैनल लाइन के भीतर जाती है। यह एक उच्च संभावना वाला ब्रेकआउट सिग्नल है।

प्रवेश के बाद, स्टॉप या स्टॉप लॉस नियम बहुत सरल है। यदि कीमत चैनल के बाहरी किनारे को छूती है (जैसे कि स्टॉप स्टॉप लाइन या डाउन स्टॉप लाइन), तो तुरंत स्टॉप या स्टॉप लॉस किया जाता है। यह रणनीति के लिए त्वरित लाभ की गारंटी देता है।

रणनीतिक लाभ

इस रणनीति का सबसे बड़ा लाभ यह है कि यह तेजी से और संरक्षित लाभ प्राप्त करता है। यह क्षेत्र में प्रवेश करने के लिए तेजी से उछाल का उपयोग करता है, जिससे स्थिति को कई बार समायोजित करने से बचा जाता है। जबकि चैनल को तोड़ने से प्रवृत्ति में तेजी आती है, जिससे कम समय में अधिक पैसा कमाया जा सकता है।

लंबी लाइन की तुलना में, इस तरह के एक कुशल खोलने की स्थिति रणनीति को कम कर सकती है, जिससे रणनीति की खाली स्थिति में कमी आती है, और धन का उपयोग करने की दक्षता में वृद्धि होती है। साथ ही, एक त्वरित स्टॉप-स्टॉप-लॉस तंत्र भी एकल नुकसान को प्रभावी ढंग से नियंत्रित कर सकता है।

रणनीतिक जोखिम

यह रणनीति मुख्य रूप से प्रवृत्ति की दिशा निर्धारित करने के लिए औसत रेखा सूचकांकों पर निर्भर करती है, जिसमें रिवर्स और उतार-चढ़ाव का जोखिम होता है। जब कीमतें चैनल के अंदर उतार-चढ़ाव करती हैं, तो सुपर शॉर्ट लाइन रिवर्स स्थिति खोलने और नुकसान का कारण बन सकती है।

इसके अलावा, रणनीति तकनीकी संकेतकों पर बहुत अधिक निर्भर करती है, मूल बातें और प्रमुख घटना विश्लेषण के संयोजन के बिना। एक बार जब एक ब्लैक स्क्वाड्रन की घटना होती है, तो तकनीकी संकेतक QIAN विफल हो जाता है, और रणनीति को बहुत अधिक नुकसान हो सकता है।

जोखिम को नियंत्रित करने के लिए, उचित रूप से चैनल की सीमा को व्यापक किया जा सकता है, स्थिति खोलने की आवृत्ति को कम किया जा सकता है। या स्थिति प्रबंधन मॉड्यूल को जोड़कर, धन की मात्रा के आधार पर गतिशील रूप से एकल स्थिति को समायोजित किया जा सकता है।

रणनीति अनुकूलन

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

स्थिति प्रबंधन मॉड्यूल जोड़ा गया। खाते की पूंजी के आकार के अनुसार, प्रत्येक खोले गए पदों की संख्या को गतिशील रूप से समायोजित करें, एकल हानि अनुपात को नियंत्रित करें।

मूलभूत फ़िल्टर जोड़ें। तकनीकी संकेतक स्थिति खोलने की स्थिति को ट्रिगर करते समय, कंपनी के मूलभूत और प्रमुख घटनाओं का आकलन करें, और गतिरोध से बचें।

स्टॉक पूल प्रबंधन के साथ संयुक्त। स्टॉक चयन नियम निर्धारित करें, स्टॉक पूल को गतिशील रूप से समायोजित करें। विभिन्न चरणों में इष्टतम स्टॉक पूल का चयन करें, स्थिरता बढ़ाएं।

मशीन लर्निंग मॉडल के साथ संयुक्त। ट्रेंड और महत्वपूर्ण मूल्य बिंदुओं की भविष्यवाणी करने के लिए एआई का उपयोग करें, जो पोर्टल के दायरे और स्थिति खोलने के समय को निर्धारित करने में मदद करता है।

संक्षेप

इस रणनीति को सरल और कुशल के रूप में जाना जाता है। औसत रेखा का उपयोग करके बड़े रुझानों का आकलन करें, जापानी बैज ताकत की दिशा का आकलन करें, तेजी से उछाल में प्रवेश करें, तेजी से रोकें और रोकें। यह अल्पकालिक लाभ के लिए उपयुक्त है, उच्च आवृत्ति वाले व्यापार के लिए उपयुक्त है। लेकिन इसमें पीछे हटने और अनिश्चितता का जोखिम भी है। निरंतर अनुकूलन के माध्यम से, रणनीति को विभिन्न बाजार स्थितियों में स्थिर रूप से संचालित किया जा सकता है।

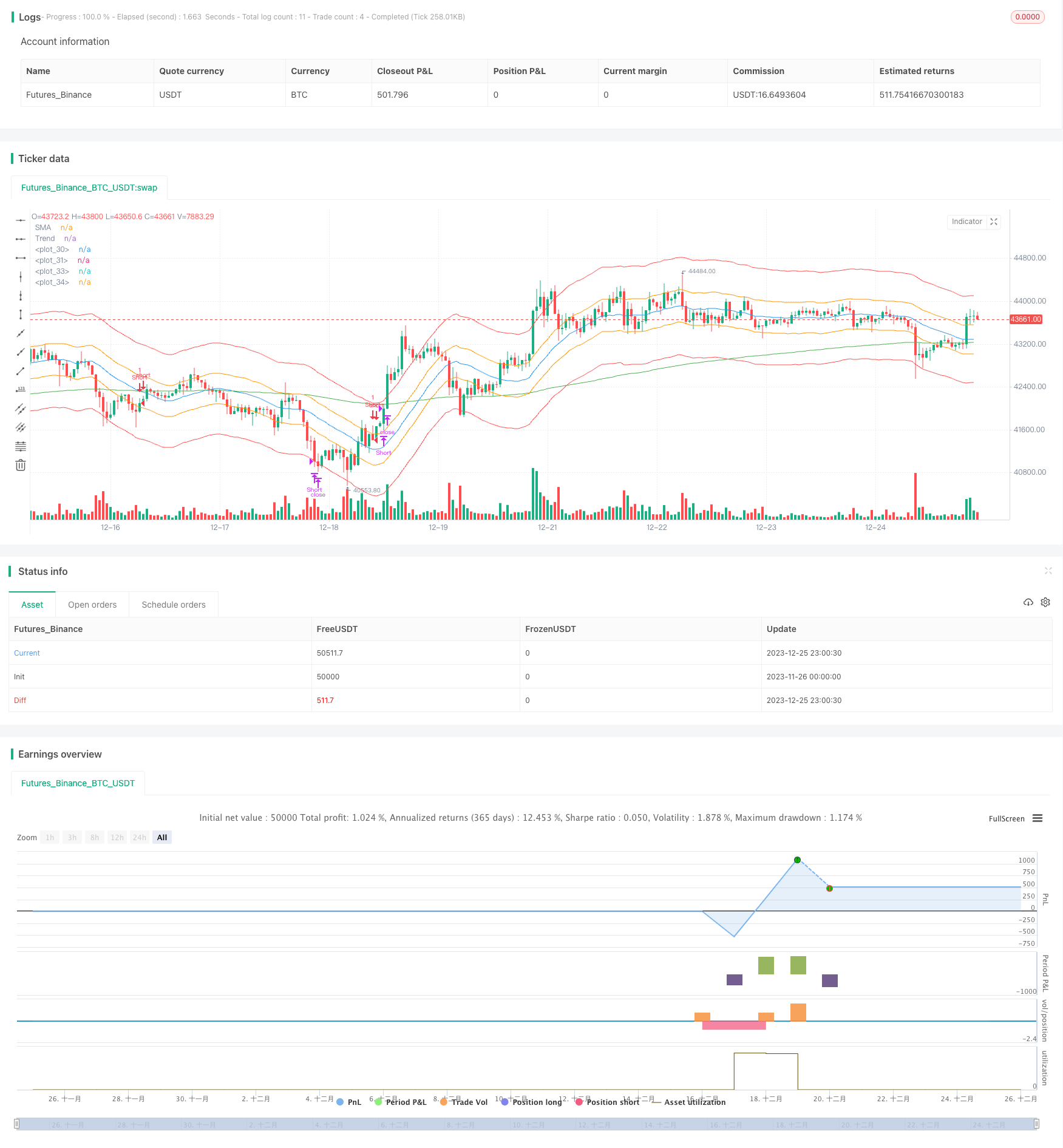

/*backtest

start: 2023-11-26 00:00:00

end: 2023-12-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Kana with S/R Strategy", title = "KANA with S/R", overlay=true)

len = input(20, minval=1, title="Length")

multiplier1 = input(1, minval=1, title="multiplier1")

multiplier2 = input(2, minval=1, title="multiplier2")

multiplier3 = input(3, minval=1, title="multiplier3")

srTimeFrame = input(240, minval=1, title="Support Resistance TimeFrame")

useSR = input(true, type = bool, title="Use Support/Resistance")

tpPercent = input(0.5, type=float, title = "Take Profit Percent")

useTP = input(false, type=bool, title = "Use Take Profit")

tp = (close * tpPercent / 100) / syminfo.mintick

src = input(close, title="Source")

mid = sma(src, len)

plot(mid, title="SMA", color=blue)

trend = ema(close, 200)

plot(trend, title="Trend", color=green)

upper1 = mid + atr(200) * multiplier1

upper2 = mid + atr(200) * multiplier2

upper3 = mid + atr(200) * multiplier3

lower1 = mid - atr(200) * multiplier1

lower2 = mid - atr(200) * multiplier2

lower3 = mid - atr(200) * multiplier3

plot(upper1, color = orange)

plot(upper3, color = red)

plot(lower1, color = orange)

plot(lower3, color = red)

haClose = request.security(heikinashi(syminfo.tickerid), timeframe.period, close)

haOpen = request.security(heikinashi(syminfo.tickerid), timeframe.period, open)

resistance = request.security(syminfo.tickerid,tostring(srTimeFrame), high)

support = request.security(syminfo.tickerid,tostring(srTimeFrame), low)

rsPos = (close - support[srTimeFrame]) / (resistance[srTimeFrame] - support[srTimeFrame])

MACD = ema(close, 120) - ema(close, 260)

aMACD = ema(MACD, 90)

hisline = MACD - aMACD

longCondition = (mid > trend) and (haOpen[1] < haClose[1]) and (mid > mid[1]) and (close < upper1) and hisline > 0 and (useSR == true ? (rsPos > 100) : true)

shortCondition = (mid < trend) and (haOpen[1] > haClose[1]) and (mid < mid[1]) and (close > lower1) and hisline < 0 and (useSR == true ? (rsPos < 0) : true)

longExit = (close > upper3 ) or (close < lower2)

shortExit = (close < lower3) or (close > upper2)

if (longCondition)

strategy.entry("Long", strategy.long)

if (useTP)

strategy.exit("Exit Long", "Long", profit = tp)

if (longExit)

strategy.close("Long")

if (shortCondition)

strategy.entry("Short", strategy.short)

if (useTP)

strategy.exit("Exit Short", "Short", profit = tp)

if (shortExit)

strategy.close("Short")