स्टोकेस्टिक फिशर परिवर्तन अस्थायी रूप से STOCH संकेतक मात्रात्मक रणनीति को उलटना बंद कर देता है

अवलोकन

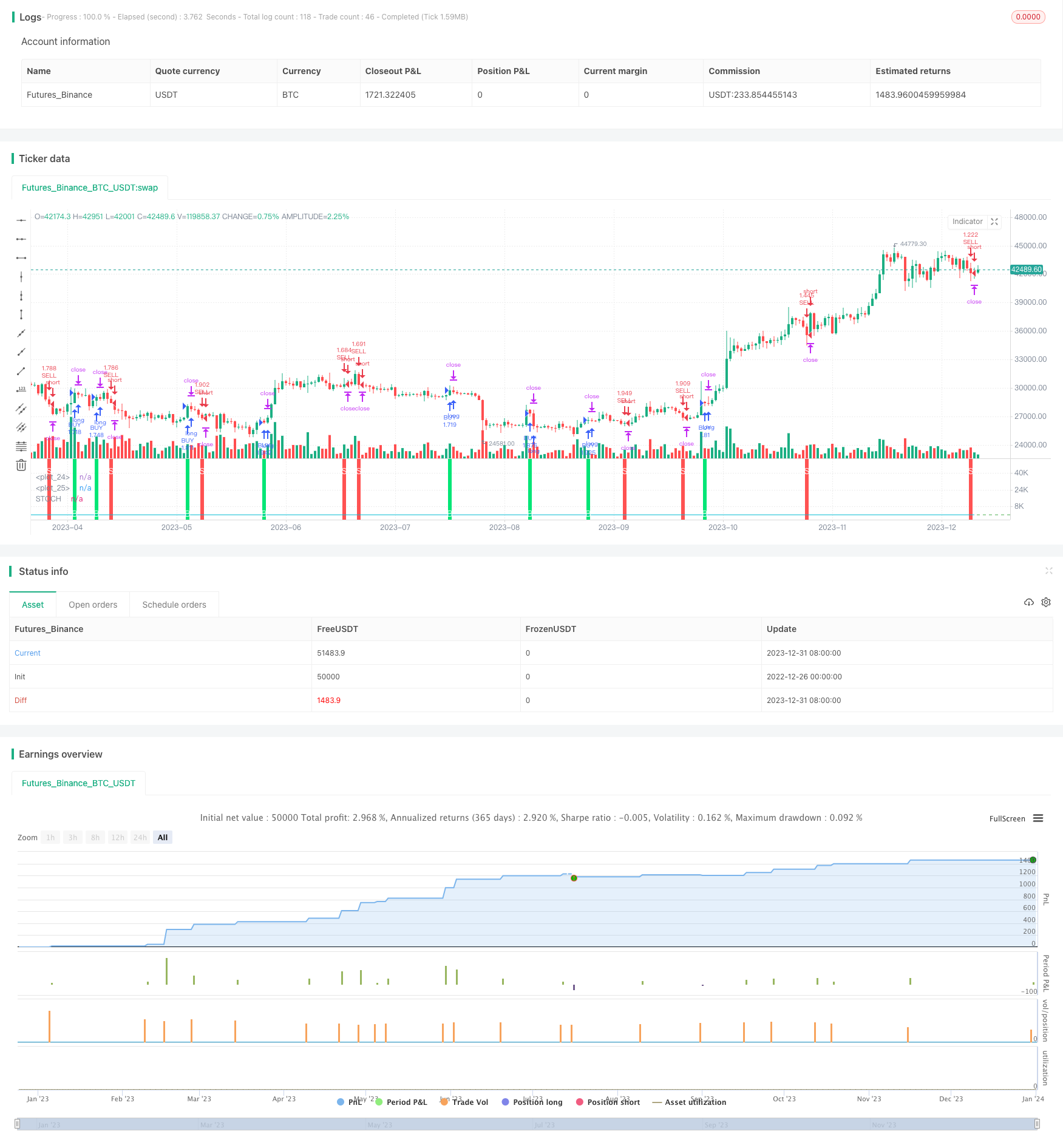

इस रणनीति का मुख्य विचार यह है कि स्टॉच सूचकांक को यादृच्छिक फिशर रूपांतरण और अस्थायी रूप से रोकना और वापस करना खरीदना और बेचना निर्णय लेने के लिए है। यह रणनीति मध्यम और अल्पकालिक संचालन के लिए उपयुक्त है, जो स्थिर स्थिति में अच्छा रिटर्न प्राप्त कर सकती है।

रणनीति सिद्धांत

यह रणनीति पहले मानक STOCH सूचकांक की गणना करती है और फिर इसे INVLine में परिवर्तित करती है। जब यह INVLine पर नीचे की ओर की सीमा dl को पार करता है, तो एक खरीद संकेत उत्पन्न होता है; जब यह INVLine के नीचे की ओर ऊपरी सीमा ul को पार करता है, तो एक बेचने का संकेत उत्पन्न होता है। साथ ही, यह रणनीति एक ट्रैकिंग स्टॉप-लॉस तंत्र भी स्थापित करती है ताकि मुनाफे को लॉक किया जा सके और नुकसान को कम किया जा सके।

विशेष रूप से, इस रणनीति का मुख्य तर्क हैः

- STOCH सूचकांक की गणना करेंः स्टॉक का त्वरित STOCH मान निर्धारित करने के लिए मानक सूत्र का उपयोग करें

- फिशर रूपांतरण: INVLine प्राप्त करने के लिए STOCH मान का फिशर रूपांतरण करें

- ट्रेड सिग्नल उत्पन्न करनाः INVLine पर dl लाइन के माध्यम से खरीदना, नीचे की रेखा के माध्यम से बेचना

- ट्रैक लॉस को रोकेंः समय पर ट्रैक लॉस को रोकने के लिए ट्रैक लॉस को अस्थायी रूप से बंद करें

श्रेष्ठता विश्लेषण

इस रणनीति के मुख्य फायदे हैंः

- फिशर रूपांतरण ने स्टोच सूचकांक की संवेदनशीलता में सुधार किया है, जिससे रुझान में बदलाव के अवसरों को पहले से ही देखा जा सकता है

- अस्थायी निलंबन तंत्र जोखिम को प्रभावी ढंग से नियंत्रित करने और मुनाफे को लॉक करने में मदद करता है

- मध्यम और अल्पकालिक परिचालन के लिए उपयुक्त, विशेष रूप से हाल ही में लोकप्रिय त्वरित मात्रा लेनदेन

- स्थिरता में अच्छा प्रदर्शन, स्थिर आय

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

- STOCH सूचकांक झूठे संकेतों के लिए अतिसंवेदनशील हैं, जिससे अनावश्यक व्यापार हो सकता है

- फिशर परिवर्तन भी स्टोच सूचकांक के शोर को बढ़ाता है और अधिक झूठे संकेत लाता है

- आपात स्थिति में नुकसान उठाने के लिए आसान, लाभ के लिए नहीं

- अल्फा प्राप्त करने के लिए कम अवधि की आवश्यकता होती है, बहुत लंबे समय तक रखने के लिए उपयुक्त नहीं है

इन जोखिमों को कम करने के लिए, निम्नलिखित पहलुओं को अनुकूलित करने पर विचार किया जा सकता हैः

- STOCH पैरामीटर को समायोजित करें, वक्र को चिकना करें, शोर को कम करें

- गलत लेनदेन की संभावना को कम करने के लिए मूल्य सीमा के स्थान का अनुकूलन करें

- अस्थिरता के दौरान व्यापार करने से बचने के लिए फ़िल्टरिंग को बढ़ाएं

- परिचालन चक्र के साथ संरेखित करने के लिए स्थिति की लंबाई को समायोजित करें

अनुकूलन दिशा

इस रणनीति को मुख्य रूप से निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- INVLine वक्र को चिकना करने के लिए फिशर रूपांतरण के पैरामीटर का अनुकूलन करें

- STOCH सूचकांक की अवधि का अनुकूलन करें, सबसे अच्छा पैरामीटर संयोजन ढूंढें

- त्रुटि लेनदेन की संभावना को कम करने के लिए कम मूल्य सीमा के पैरामीटर का अनुकूलन

- अनावश्यक ट्रैक स्टॉपलॉस से बचने के लिए मात्रा की पुष्टि बढ़ाएं

- इनडोर ब्रेकआउट फ़िल्टर को बढ़ाएं और झूठे बाजार संकेतों को कम करें

- ट्रेंड सूचकांकों के साथ विपरीत ट्रेडिंग से बचें

संक्षेप

इस रणनीति में एक सरल और व्यावहारिक लघु-लाइन क्वांटिटेशन रणनीति को लागू करने के लिए रैंडम फिशर रूपांतरण और STOCH सूचक का एकीकृत उपयोग किया गया है। इसका लाभ उच्च परिचालन आवृत्ति है, जो हाल ही में लोकप्रिय उच्च आवृत्ति क्वांटिटेशन ट्रेडिंग के लिए उपयुक्त है। साथ ही, इस रणनीति में कुछ सामान्य तकनीकी सूचक रणनीति जोखिम भी हैं, जिन्हें पैरामीटर और फ़िल्टरिंग स्थितियों को अनुकूलित करने, जोखिम को कम करने और स्थिरता बढ़ाने की आवश्यकता है। कुल मिलाकर, यह रणनीति सरल क्वांटिटेशन ट्रेडिंग के लिए एक अच्छा विचार प्रदान करती है और आगे की जांच के लायक है।

/*backtest

start: 2022-12-26 00:00:00

end: 2024-01-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("IFT Stochastic + Trailing Stop", overlay=false, pyramiding = 0, calc_on_order_fills = false, commission_type = strategy.commission.percent, commission_value = 0.0454, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//INPUTS

stochlength=input(19, "STOCH Length")

wmalength=input(4, title="Smooth")

ul = input(0.64,step=0.01, title="UP line")

dl = input(-0.62,step=0.01, title="DOWN line")

uts = input(true, title="Use trailing stop")

tsi = input(title="trailing stop actiation pips",defval=245)

tso = input(title="trailing stop offset pips",defval=20)

//CALCULATIONS

v1=0.1*(stoch(close, high, low, stochlength)-50)

v2=wma(v1, wmalength)

INVLine=(exp(2*v2)-1)/(exp(2*v2)+1)

//CONDITIONS

sell = crossunder(INVLine,ul)? 1 : 0

buy = crossover(INVLine,dl)? 1 : 0

//PLOTS

plot(INVLine, color=aqua, linewidth=1, title="STOCH")

hline(ul, color=red)

hline(dl, color=green)

bgcolor(sell==1? red : na, transp=30, title = "sell signal")

bgcolor(buy==1? lime : na, transp=30, title = "buy signal")

plotchar(buy==1, title="Buy Signal", char='B', location=location.bottom, color=white, transp=0, offset=0)

plotchar(sell==1, title="Sell Signal", char='S', location=location.top, color=white, transp=0, offset=0)

//STRATEGY

strategy.entry("BUY", strategy.long, when = buy==1)

strategy.entry("SELL", strategy.short, when = sell==1)

if (uts)

strategy.entry("BUY", strategy.long, when = buy)

strategy.entry("SELL", strategy.short, when = sell)

strategy.exit("Close BUY with TS","BUY", trail_points = tsi, trail_offset = tso)

strategy.exit("Close SELL with TS","SELL", trail_points = tsi, trail_offset = tso)