टी3 और एटीआर पर आधारित स्वचालित प्रवृत्ति अनुसरण रणनीति

अवलोकन

इस रणनीति का मुख्य उद्देश्य ट्रेंड की दिशा को पहचानने और ट्रेंड को ट्रैक करने के लिए T3 और ATR गतिशील स्टॉप का उपयोग करना है। यह रणनीति ट्रेंड ट्रैकिंग और ट्रेंड रिवर्स के अवसरों को जोड़ती है, जिसका उद्देश्य ट्रेंड की स्थिति में अधिक लाभ प्राप्त करना है।

रणनीति सिद्धांत

यह रणनीति T3 सूचक का उपयोग करके कीमतों के लिए एक चिकनी चलती औसत की गणना करती है और एटीआर सूचक का उपयोग करके इस चक्र के लिए औसत वास्तविक उतार-चढ़ाव की गणना करती है। जब कीमतें एटीआर गतिशील स्टॉपलॉस को तोड़ती हैं तो एक व्यापार संकेत उत्पन्न होता है। विशेष रूप से, जब कीमतें एटीआर स्टॉपलॉस को पार करती हैं तो एक खरीद संकेत उत्पन्न होता है और जब कीमतें एटीआर स्टॉपलॉस को पार करती हैं तो एक बिक्री संकेत उत्पन्न होता है।

झूठे संकेतों को फ़िल्टर करने के लिए, रणनीति को अतिरिक्त रूप से आवश्यक है कि कीमत भी T3 चलती औसत को तोड़ दे ताकि सिग्नल की पुष्टि की जा सके। इसके अलावा, रणनीति एटीआर मानों के माध्यम से स्टॉप लॉस और स्टॉप बैंड की गणना करने के लिए जोखिम प्रबंधन को लागू करती है।

श्रेष्ठता विश्लेषण

पारंपरिक चलती औसत की तुलना में, टी 3 संकेतक में अधिक संवेदनशीलता और कम विलंबता होती है, जिससे मूल्य रुझान में बदलाव को अधिक तेज़ी से पकड़ लिया जा सकता है। इसके अलावा, टी 3 में गणितीय गणना के फायदे हैं, जो अधिक सटीक और चिकनी चलती औसत प्रदान करते हैं।

एटीआर मूल्य वर्तमान बाजार में उतार-चढ़ाव और जोखिम के स्तर को दर्शाता है। एटीआर गतिशील ट्रैक स्टॉप और स्टॉप को गतिशील रूप से स्थिति के आकार को समायोजित करने के लिए अनुमति देता है, जो ट्रेंडिंग स्थितियों में अधिक मुनाफा कमाता है, और अस्थिरता में नुकसान को कम करता है।

जोखिम विश्लेषण

यह रणनीति सूचक गणना पर निर्भर करती है, और इसके साथ ही, T3 स्लीपिंग मूविंग एवरेज और एटीआर डायनामिक स्टॉप लॉस के साथ समस्याएं हैं, जो कीमतों में तेजी से बदलाव के अवसरों को याद कर सकती हैं। पैरामीटर को उचित रूप से समायोजित किया जा सकता है या अन्य संकेतकों के साथ संयोजन में अनुकूलित किया जा सकता है।

रुझान में उतार-चढ़ाव के दौरान, स्टॉप लॉस को तोड़ दिया जा सकता है, जिससे नुकसान बढ़ जाता है। स्टॉप लॉस को उचित रूप से छूट दी जा सकती है या स्टॉप लॉस के आधार के रूप में हैंडल मान जैसे अन्य मापदंडों का उपयोग किया जा सकता है।

अनुकूलन दिशा

T3 सूचक पैरामीटर को अनुकूलित किया जा सकता है ताकि इसकी संवेदनशीलता को अनुकूलित किया जा सके।

विभिन्न एटीआर चक्र मापदंडों का परीक्षण करके इष्टतम मानों की खोज की जा सकती है।

आप विभिन्न जोखिम-लाभ गुणांक का प्रयास कर सकते हैं और इष्टतम पैरामीटर निर्धारित कर सकते हैं।

अन्य सूचकांकों के साथ सिग्नल को फ़िल्टर किया जा सकता है, जैसे कि मनी फ्लो इंडेक्स।

मशीन सीखने के तरीकों का उपयोग करके पैरामीटर सेट को स्वचालित रूप से अनुकूलित किया जा सकता है

संक्षेप

इस रणनीति में T3 सपाट चलती औसत की प्रवृत्ति ट्रैकिंग क्षमता और एटीआर की गतिशील स्टॉप-लॉस समायोजन क्षमता को एकीकृत किया गया है। पैरामीटर अनुकूलन और जोखिम नियंत्रण के साथ, अच्छी रिटर्न दर प्राप्त करने की उम्मीद है। यह रणनीति प्रवृत्ति ट्रैकिंग और पलटाव के अवसरों को ध्यान में रखती है और एक सामान्य प्रकार की मात्रात्मक व्यापार रणनीति है।

/*backtest

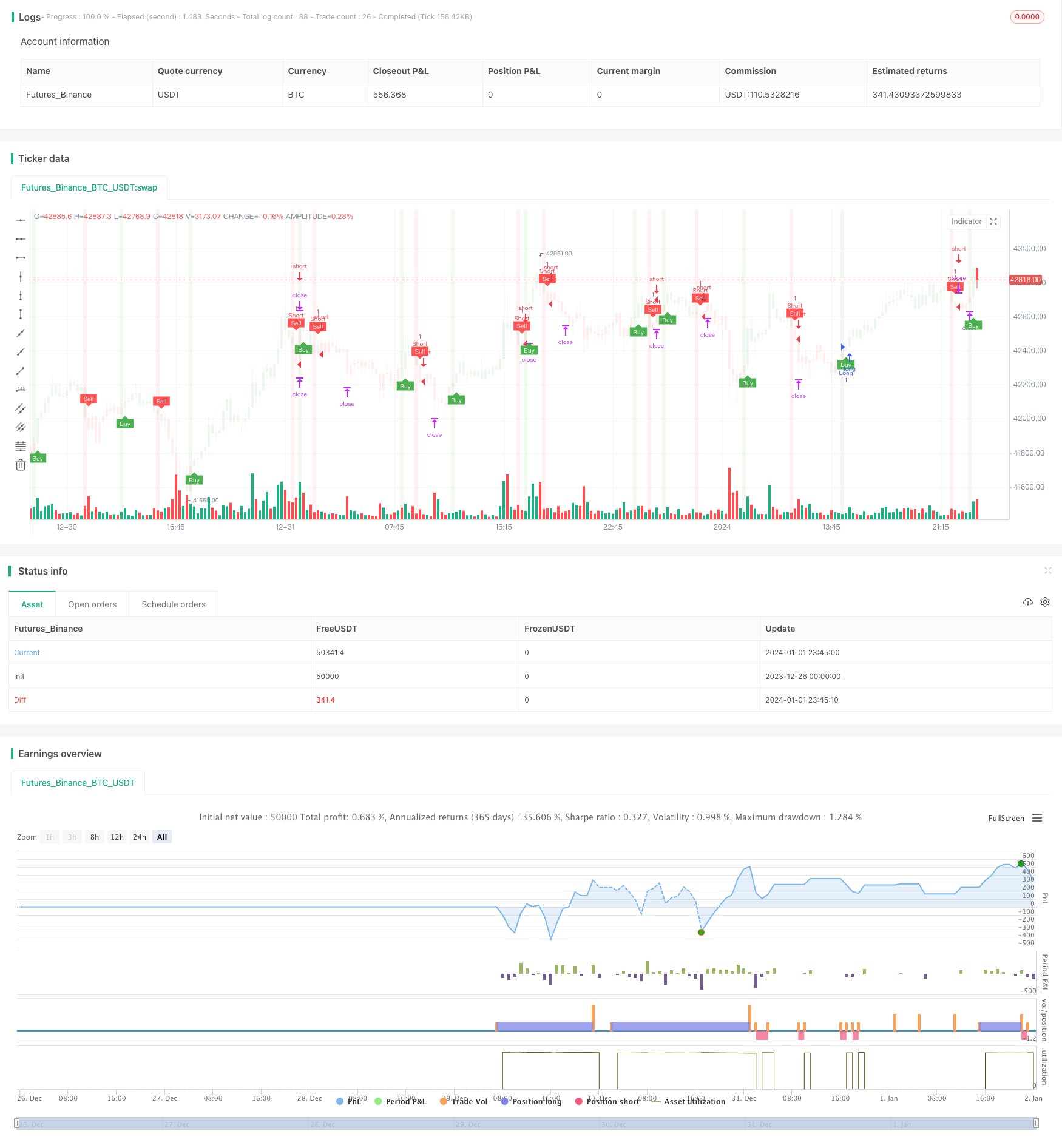

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='NinjaView Example 1 (UTBA "QuantNomad" Strategy)', overlay=true)

T3 = input(100)//600

// Input for Long Settings

// Input for Long Settings

xPrice3 = close

xe1 = ta.ema(xPrice3, T3)

xe2 = ta.ema(xe1, T3)

xe3 = ta.ema(xe2, T3)

xe4 = ta.ema(xe3, T3)

xe5 = ta.ema(xe4, T3)

xe6 = ta.ema(xe5, T3)

b3 = 0.7

c1 = -b3*b3*b3

c2 = 3*b3*b3+3*b3*b3*b3

c3 = -6*b3*b3-3*b3-3*b3*b3*b3

c4 = 1+3*b3+b3*b3*b3+3*b3*b3

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

//plot(nT3Average, color=color.white, title="T3")

// Buy Signal - Price is below T3 Average

buySignal3 = xPrice3 < nT3Average

sellSignal3 = xPrice3 > nT3Average

// Inputs

a = input(1, title='Key Value. "This changes the sensitivity"')

c = input(50, title='ATR Period')

h = input(true, title='Signals from Heikin Ashi Candles')

riskRewardRatio = input(1, title='Risk Reward Ratio')

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossunder(ema, xATRTrailingStop)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

plotshape(buy, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(sell, title='Sell', text='Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

barcolor(barbuy ? color.new(color.green, 90) : na)

barcolor(barsell ? color.new(color.red, 90) : na)

var float entryPrice = na

var float takeProfitLong = na

var float stopLossLong = na

var float takeProfitShort = na

var float stopLossShort = na

if buy and buySignal3

entryPrice := src

takeProfitLong := entryPrice + nLoss * riskRewardRatio

stopLossLong := entryPrice - nLoss

takeProfitShort := na

stopLossShort := na

if sell and sellSignal3

entryPrice := src

takeProfitShort := entryPrice - nLoss * riskRewardRatio

stopLossShort := entryPrice + nLoss

takeProfitLong := na

stopLossLong := na

// Strategy order conditions

acct = "Sim101"

ticker = "ES 12-23"

qty = 1

OCOMarketLong = '{ "alert": "OCO Market Long", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitLong) + '", "stop_price": "' + str.tostring(stopLossLong) + '", "tif": "DAY" }'

OCOMarketShort = '{ "alert": "OCO Market Short", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitShort) + '", "stop_price": "' + str.tostring(stopLossShort) + '", "tif": "DAY" }'

CloseAll = '{ "alert": "Close All", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '" }'

strategy.entry("Long", strategy.long, when=buy and buySignal3, alert_message=OCOMarketLong)

strategy.entry("Short", strategy.short, when=sell and sellSignal3, alert_message=OCOMarketShort)

// Setting the take profit and stop loss for long trades

strategy.exit("Take Profit/Stop Loss", "Long", stop=stopLossLong, limit=takeProfitLong,alert_message=CloseAll)

// Setting the take profit and stop loss for short trades

strategy.exit("Take Profit/Stop Loss", "Short", stop=stopLossShort, limit=takeProfitShort,alert_message=CloseAll)

// Plot trade setup boxes

bgcolor(buy ? color.new(color.green, 90) : na, transp=0, offset=-1)

bgcolor(sell ? color.new(color.red, 90) : na, transp=0, offset=-1)

// longCondition = buy and not na(entryPrice)

// shortCondition = sell and not na(entryPrice)

// var line longTakeProfitLine = na

// var line longStopLossLine = na

// var line shortTakeProfitLine = na

// var line shortStopLossLine = na

// if longCondition

// longTakeProfitLine := line.new(bar_index, takeProfitLong, bar_index + 1, takeProfitLong, color=color.green, width=2)

// longStopLossLine := line.new(bar_index, stopLossLong, bar_index + 1, stopLossLong, color=color.red, width=2)

// label.new(bar_index + 1, takeProfitLong, str.tostring(takeProfitLong, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

// label.new(bar_index + 1, stopLossLong, str.tostring(stopLossLong, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

// if shortCondition

// shortTakeProfitLine := line.new(bar_index, takeProfitShort, bar_index + 1, takeProfitShort, color=color.green, width=2)

// shortStopLossLine := line.new(bar_index, stopLossShort, bar_index + 1, stopLossShort, color=color.red, width=2)

// label.new(bar_index + 1, takeProfitShort, str.tostring(takeProfitShort, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

// label.new(bar_index + 1, stopLossShort, str.tostring(stopLossShort, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

alertcondition(buy, 'UT Long', 'UT Long')

alertcondition(sell, 'UT Short', 'UT Short')