डबल रिवर्सल हाई-लो रणनीति

अवलोकन

डबल रिवर्स हाई-लो रणनीति, एक द्विआधारी संकेतों के साथ एक मात्रात्मक रणनीति है। यह एक रिवर्स-आधारित दिन के भीतर की रणनीति और एक प्रवृत्ति-निर्णय रणनीति को जोड़ती है जो कल के उच्चतम मूल्य और चलती औसत के अंतर का उपयोग करती है। यह रणनीति अधिक स्थिर खरीद और बेचने के संकेतों को प्राप्त करने के लिए बनाई गई है, जिससे गलत संकेतों के प्रक्षेपण से बचा जा सके।

रणनीति सिद्धांत

सबसे पहले, रिवर्स रणनीति भाग. इस रणनीति में दो लगातार दिनों के समापन मूल्य में रिवर्स होने पर निर्णय लेने के लिए एक सिग्नल का गठन किया गया है, साथ ही साथ एक यादृच्छिक संकेतक के साथ ओवरबॉय ओवरसोल स्थिति का निर्णय लिया गया है. विशेष रूप से, दो लगातार दिनों के समापन मूल्य में वृद्धि से उतार-चढ़ाव की स्थिति में गिरावट आई है, और तेजी से यादृच्छिक संकेतक धीमी गति से यादृच्छिक संकेतक से अधिक है, तो यह एक बेचने का संकेत है; दो लगातार दिनों के समापन मूल्य में गिरावट से उतार-चढ़ाव की स्थिति में वृद्धि हुई है, और तेजी से यादृच्छिक संकेतक धीमी गति से यादृच्छिक संकेतक से कम है, तो यह एक खरीदने का संकेत है।

फिर, उच्च-निचला रणनीति भाग. यह रणनीति कल के उच्चतम मूल्य के मूल्य के अंतर का उपयोग करती है और 13 की लंबाई के एक सूचकांक चलती औसत के मूल्य का निर्धारण करती है। जब उच्चतम मूल्य चलती औसत से ऊपर होता है तो एक खरीद संकेत उत्पन्न होता है; जब उच्चतम मूल्य चलती औसत से नीचे होता है तो एक बेचने का संकेत उत्पन्न होता है।

अंत में, इस रणनीति में दो संकेतों को एकीकृत किया गया है। जब दो संकेत एक साथ खरीद संकेत के रूप में दिखाई देते हैं तो खरीद कार्रवाई की जाती है; जब दो संकेत एक साथ बेचने के संकेत के रूप में दिखाई देते हैं तो बेचने की कार्रवाई की जाती है।

श्रेष्ठता विश्लेषण

यह रणनीति दोहरे सिग्नल सूचकांक के साथ संयुक्त है, जो गलत सिग्नल और अनावश्यक ट्रेडों की संख्या को प्रभावी ढंग से कम कर सकती है। उलटा भाग ओवरबॉय ओवरसोल की घटना का आकलन कर सकता है, और उच्च-नीचे भाग का आकलन कर सकता है। उच्च-निचला भाग मूल्य प्रवृत्ति की घटना से अलग होने का आकलन कर सकता है, और झूठे टूटने से बच सकता है। दोनों निर्णयों के संयोजन में, वास्तविक ट्रेडिंग सिग्नल केवल तभी उत्पन्न होते हैं जब दो सिग्नल समकालिक होते हैं, जिससे सिग्नल की विश्वसनीयता में उल्लेखनीय वृद्धि हो सकती है और अप्रभावी ट्रेडों की संख्या कम हो सकती है।

इसके अलावा, उलटा भाग और उच्च और निम्न भाग में विभिन्न प्रकार के संकेतकों और निर्णय मानकों का उपयोग किया जाता है, दोनों एक दूसरे को सत्यापित करने के प्रभाव के साथ काम कर सकते हैं, और गलत संकेतों को कम कर सकते हैं। जब बाजार में विशेष परिस्थितियां होती हैं, तो एक एकल संकेतक गलत संकेत देने के लिए प्रवण होता है, जबकि निर्णय के संयोजन से कुछ त्रुटियों को ऑफसेट किया जा सकता है। इस बहु-संकेतक समग्र निर्णय की रणनीति से अधिक विश्वसनीय और स्थिर व्यापारिक संकेत प्राप्त किए जा सकते हैं।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि मजबूत प्रवृत्ति बाजार के तहत, लगातार उचित एकतरफा संकेतों को नजरअंदाज किया जा सकता है। जब प्रवृत्ति बहुत स्पष्ट है, तो उलटा भाग के संकेत का निर्णय गलत हो सकता है, जिसके परिणामस्वरूप उच्च-निम्न भाग के एकतरफा संकेतों को व्यापार में नहीं लाया जा सकता है। यह विशेष रूप से प्रवृत्ति बुल और भालू बाजार में स्पष्ट है।

इसके अलावा, गलत पैरामीटर सेटिंग भी रणनीति को प्रभावित कर सकती है। रिवर्स भाग में पैरामीटर सेटिंग को आवधिक औसत प्रणाली पर विचार करने की आवश्यकता है, और उच्च और निम्न भागों की चलती औसत अवधि के साथ समन्वय सेटिंग की आवश्यकता है। यदि दोनों की अवधि गलत है, तो सामान्य झूठे सिग्नल या सीधे सिग्नल की स्थिति नहीं होगी।

अनुकूलन दिशा

पहला, यह परीक्षण किया जा सकता है कि उच्च-निम्न भागों में चलती औसत की लंबाई के पैरामीटर को संशोधित किया जाए, ताकि यह उलटा भागों के चक्र संकेतकों के साथ अधिक समन्वय हो सके। अब उच्च-निम्न भागों में 13 चक्र संकेतकों का उपयोग करने का निर्णय शायद बहुत संवेदनशील हो सकता है, अधिक स्थिर निर्णय के लिए लंबी अवधि का प्रयास किया जा सकता है।

दूसरा, रिवर्स भाग को K-लाइन एंटिटी को बदलने के लिए भी परीक्षण किया जा सकता है, जो अब केवल समापन मूल्य से प्रभावित होता है। एक बड़ी K-लाइन के रिवर्स को ध्यान में रखते हुए एक मजबूत संकेत प्रभाव हो सकता है।

अंत में, यह भी कोशिश कर सकते हैं केवल जब एक पलटाव संकेत डिस्क में दिखाई दिया है व्यापार करने के लिए विचार करने के लिए, अब दिन के भीतर स्थिति रखने के तरीके अधिक जोखिम भरा है. अस्थायी पलटाव व्यापार लेने के बजाय कुछ स्थिति रखने के जोखिम से बच सकते हैं.

संक्षेप

डबल रिवर्स उच्च-निम्न रणनीति एक साथ कई संकेतकों के संकेतों को जोड़ती है, खरीदारी या बिक्री के संकेत जारी करने से पहले दो बार सत्यापित की जाती है। इस तरह के सख्त सिग्नल फ़िल्टरिंग तंत्र को प्रभावी रूप से वास्तविक लेनदेन पर अमान्य संकेतों और गलत संकेतों के प्रभाव को कम करने में मदद मिलती है। रणनीति अक्षम लेनदेन की आवृत्ति को सफलतापूर्वक नियंत्रित करती है, जिससे प्रत्येक लेनदेन को अधिक विश्वसनीय बनाया जाता है, जिससे लहरों के साथ अंधेरे लेनदेन से बचा जाता है। पैरामीटर के माध्यम से अनुकूलन, या कुछ बाजारों में बेहतर प्रदर्शन प्राप्त किया जा सकता है।

/*backtest

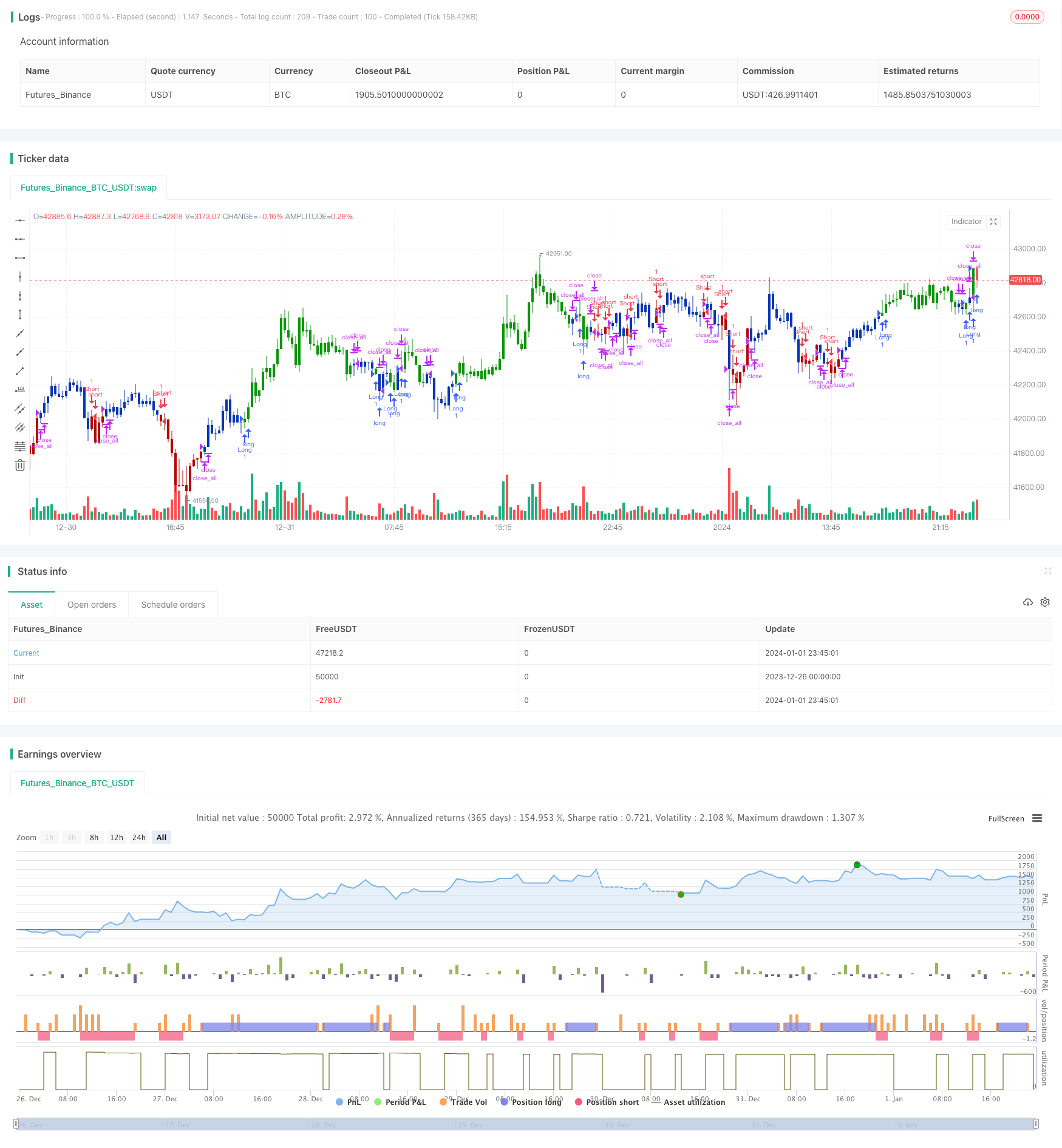

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 23/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the difference between the High (of the previous period)

// and an exponential moving average (13 period) of the Close (of the previous period).

// You can use in the xPrice any series: Open, High, Low, Close, HL2, HLC3, OHLC4 and ect...

// It buy if indicator above 0 and sell if below.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

HEMA(Length) =>

pos = 0.0

xPrice = close // You can use any series

xEMA = ema(xPrice, Length)

nRes = high[1] - nz(xEMA[1])

pos:= iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & High - EMA Strategy", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length_HEMA = input(13, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posHEMA = HEMA(Length_HEMA)

pos = iff(posReversal123 == 1 and posHEMA == 1 , 1,

iff(posReversal123 == -1 and posHEMA == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )