ट्रेंड फॉलोइंग रिवर्सल रणनीति

अवलोकन

ट्रेंड ट्रैक रिवर्स रणनीति एक ट्रेंड ट्रेडिंग रणनीति है जो चलती औसत और मूल्य चरम पर आधारित है। यह रणनीति दो चलती औसत का उपयोग करती है जो मूल्य की प्रवृत्ति का अनुसरण करती है, और जब प्रवृत्ति उलट जाती है तो एक रिवर्स स्थिति खोलती है। साथ ही, यह हाल ही में K लाइनों के उच्चतम और निम्नतम मूल्य के आधार पर मूल्य चैनल की गणना करती है, और जब कीमत चैनल की सीमा के पास होती है तो स्टॉप-लॉस सेट करती है, और जोखिम को नियंत्रित करती है।

रणनीति सिद्धांत

यह रणनीति 3 की लंबाई की ऊंचाई और निम्नता के साथ चलती औसत hma और lma का उपयोग करती है ताकि कीमतों के रुझान को ट्रैक किया जा सके। जब कीमतें hma को पार करती हैं, तो इसे bullish के रूप में व्याख्या करें; जब कीमतें lma को पार करती हैं, तो इसे bearish के रूप में व्याख्या करें।

यह रणनीति नवीनतम bars रूट K लाइन के भीतर उच्चतम और निम्नतम कीमतों के आधार पर मूल्य चैनल के ऊपर और नीचे के ट्रैक uplevel और dnlevel की गणना भी करती है। uplevel नवीनतम bars रूट K लाइन के भीतर उच्चतम मूल्य के आधार पर एक समायोजन गुणांक corr जोड़ता है; dnlevel नवीनतम bars रूट K लाइन के भीतर निम्नतम मूल्य के आधार पर एक समायोजन गुणांक corr घटाता है। यह मूल्य चैनल की सीमा बनाता है।

जब आप अधिक ऑर्डर खोलते हैं, तो स्टॉप प्राइस चैनल के ऊपर होता है; जब आप खाली ऑर्डर खोलते हैं, तो स्टॉप प्राइस चैनल के नीचे होता है। यह कीमतों के उलटफेर से होने वाले नुकसान के जोखिम को प्रभावी ढंग से नियंत्रित कर सकता है।

जब एक रिवर्स सिग्नल आता है, तो रणनीति तुरंत रिवर्स स्थिति खोलती है और नए मूल्य रुझानों का अनुसरण करती है। यह रिवर्स ट्रैकिंग सिद्धांत है।

रणनीतिक लाभ

- इस रणनीति ने मूल्य के रुझानों को तेजी से पकड़ने के लिए ट्रेंड ट्रैकिंग चलती औसत के लाभों का पूरा उपयोग किया है।

- मूल्य चैनल और रिवर्स पोजीशन का उपयोग जोखिम को नियंत्रित करने और लाभ को प्रभावी ढंग से लॉक करने के लिए किया जाता है;

- रणनीति तर्क सरल और स्पष्ट है, इसे समझना और लागू करना आसान है।

- अनुकूलन योग्य पैरामीटर जैसे कि प्रवृत्ति का निर्धारण करने की लंबाई, रिवर्स गुणांक, आदि, विभिन्न किस्मों के लिए अनुकूलित;

- यह भी कहा गया है, “इसके अलावा, यह एक और महत्वपूर्ण कदम है।

रणनीतिक जोखिम

- कीमतों में उतार-चढ़ाव के दौरान गलत संकेत मिल सकते हैं।

- हालांकि, यह स्पष्ट है कि इस तरह की घटनाओं के कारण, व्यापार में वृद्धि की संभावना कम है, और व्यापार में वृद्धि की संभावना अधिक है।

- अनुचित पैरामीटर सेट करने से अतिसंवेदनशीलता या मंदता हो सकती है;

- लेकिन यह भी महत्वपूर्ण है कि आप सही किस्म और समय का चयन करें।

अनुकूलन विधि:

- अन्य संकेतकों के साथ संयोजन में निष्क्रिय संकेतों को फ़िल्टर करना;

- लाभ को लॉक करने के लिए बढ़ी हुई चलती रोक, अधिकतम निकासी को कम करना;

- विभिन्न किस्मों और चक्रों के लिए पैरामीटर परीक्षण और अनुकूलन।

रणनीति अनुकूलन दिशा

इस रणनीति को और भी बेहतर बनाने के लिए जगह हैः

अन्य संकेतक संयोजनों को फ़िल्टरेट करने के लिए कुछ अमान्य संकेतों को शामिल किया जा सकता है। जैसे कि MACD, KD आदि।

जोखिम को और अधिक नियंत्रित करने के लिए अनुकूली रोक-अप तर्क, जैसे कि चलती रोक, शेष रोक, आदि को जोड़ा जा सकता है।

विभिन्न मापदंडों के प्रभाव को रणनीति के प्रभाव पर परीक्षण किया जा सकता है, मापदंडों के संयोजन को अनुकूलित किया जा सकता है। जैसे कि एमए चक्र की लंबाई, रिवर्सिंग गुणांक का आकार, आदि।

रणनीति वर्तमान में समय-समय पर व्यापार की जाती है और इसे दिन-रात व्यापार करने के लिए समायोजित किया जा सकता है। इसके लिए अन्य फ़िल्टरिंग नियमों की आवश्यकता हो सकती है।

संक्षेप

समग्र रूप से, यह रणनीति एक प्रवृत्ति-उलट ट्रेडिंग रणनीति है जिसमें मूल्य चैनल और चलती औसत शामिल हैं। प्रवृत्ति को ट्रैक करने और समय पर रिवर्स पोजीशन खोलने के माध्यम से, यह मूल्य आंदोलन को प्रभावी ढंग से ट्रैक करने में सक्षम है। साथ ही, मूल्य चैनल और रिवर्स पोजीशन खोलने के लिए जोखिम नियंत्रण उपकरण भी इसे एकल-पैसे के नुकसान को प्रभावी ढंग से नियंत्रित करने में सक्षम बनाते हैं। यह रणनीति सरल और स्पष्ट है, और इसे आगे परीक्षण और अनुकूलन के लायक है।

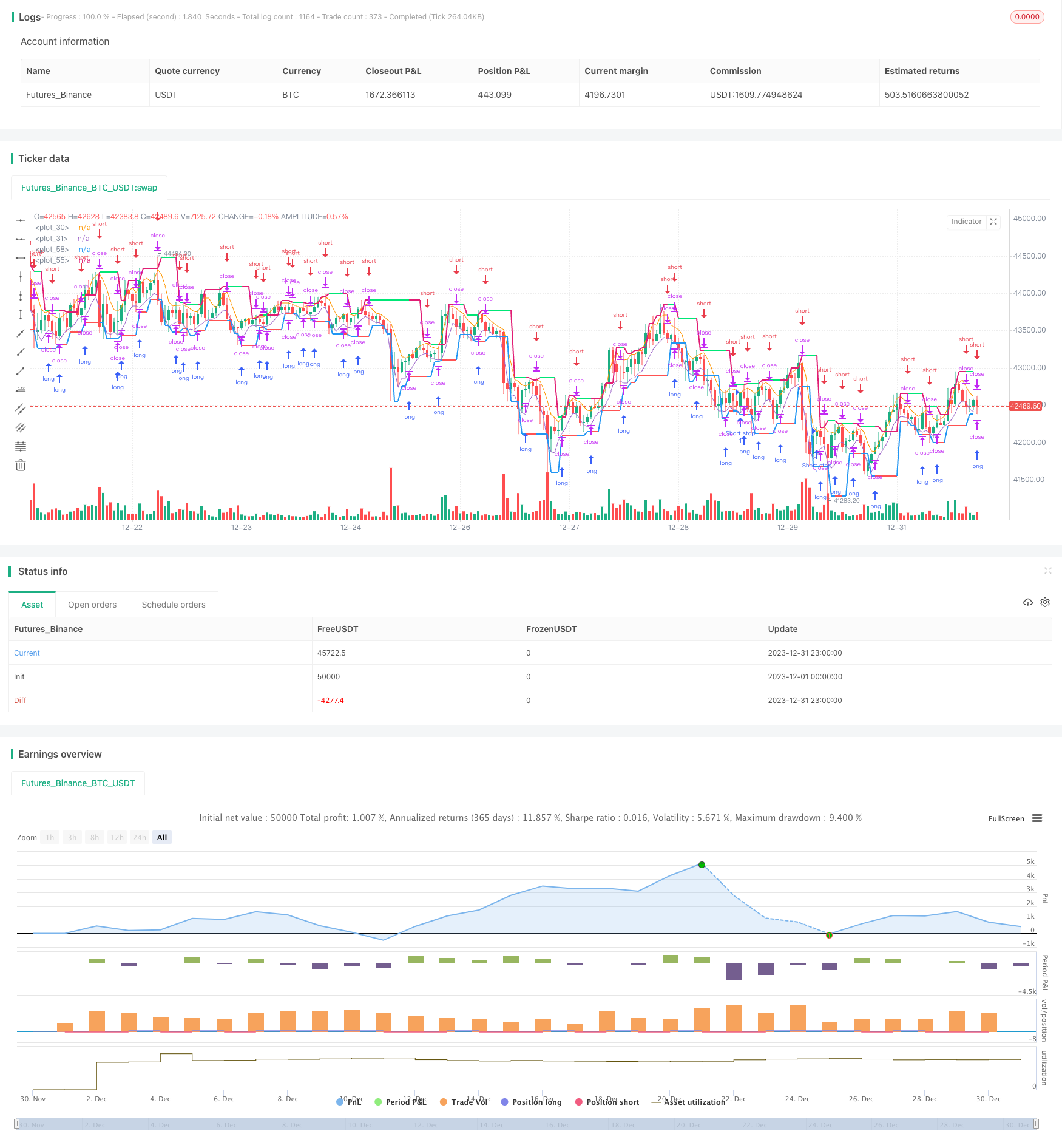

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2019

//@version=3

strategy(title = "Noro's 3Bars Strategy by Larry Williams", shorttitle = "3Bars", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

corr = input(0.0, title = "Correction, %")

bars = input(1, minval = 1)

revers = input(false, defval = false, title = "revers")

showll = input(true, defval = true, title = "Show Levels")

showos = input(true, defval = true, title = "Show Levels one side")

showcl = input(false, defval = false, title = "Show Levels continuous line")

showbg = input(false, defval = false, title = "Show Background")

showar = input(false, defval = false, title = "Show Arrows")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

len = input(3)

hma = sma(high, len)

lma = sma(low, len)

plot(hma)

plot(lma)

//Levels

hbar = 0

hbar := high > high[1] ? 1 : high < high[1] ? -1 : 0

lbar = 0

lbar := low > low[1] ? 1 : low < low[1] ? -1 : 0

uplevel = 0.0

dnlevel = 0.0

hh = highest(high, bars + 1)

ll = lowest(low, bars + 1)

uplevel := hbar == -1 and sma(hbar, bars)[1] == 1 ? hh + ((hh / 100) * corr) : uplevel[1]

dnlevel := lbar == 1 and sma(lbar, bars)[1] == -1 ? ll - ((ll / 100) * corr) : dnlevel[1]

//Background

size = strategy.position_size

trend = 0

trend := size > 0 ? 1 : size < 0 ? -1 : high >= uplevel ? 1 : low <= dnlevel ? -1 : trend[1]

col = showbg == false ? na : trend == 1 ? lime : trend == -1 ? red : na

bgcolor(col)

//Lines

upcol = na

upcol := showll == false ? na : uplevel != uplevel[1] and showcl == false ? na : showos and trend[1] == 1 ? na : lime

plot(uplevel, color = upcol, linewidth = 2)

dncol = na

dncol := showll == false ? na : dnlevel != dnlevel[1] and showcl == false ? na : showos and trend[1] == -1 ? na : red

plot(dnlevel, color = dncol, linewidth = 2)

//Arrows

longsignal = false

shortsignal = false

longsignal := size > size[1]

shortsignal := size < size[1]

plotarrow(longsignal and showar and needlong ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(shortsignal and showar and needshort ? -1 : na, colorup = blue, colordown = blue, transp = 0)

//Trading

lot = 0.0

lot := size != size[1] ? strategy.equity / close * capital / 100 : lot[1]

if uplevel > 0 and dnlevel > 0 and revers == false

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, stop = uplevel)

strategy.entry("Long stop", strategy.short, 0, stop = lma)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, stop = dnlevel)

strategy.entry("Short stop", strategy.long, 0, stop = hma)

// if time > timestamp(toyear, tomonth, today, 23, 59)

// strategy.close_all()