दोहरी-संस्था मात्रात्मक उत्क्रमण ट्रैकिंग रणनीति

अवलोकन

इस रणनीति में दो संस्थाओं के सूचकांक के लाभों का व्यापक उपयोग किया गया है, 123 के रूप में निर्णय लेने वाले रिवर्स सिग्नल का उपयोग किया गया है, जो कि सकारात्मक मात्रा सूचकांक द्वारा निर्णय लेने वाले क्वांटम ऊर्जा सिग्नल के साथ है, जिससे शॉर्ट-लाइन रिवर्स ट्रेंड पर कब्जा किया जा सके।

रणनीति सिद्धांत

123 आकृति निर्णय उलटा संकेत

9 दिन के स्टोच सूचकांक का उपयोग करके त्वरित और धीमी रेखाएं बनाना

खरीद संकेत तब उत्पन्न होता है जब समापन मूल्य लगातार दो दिन गिरता है, तीसरे दिन समापन मूल्य बढ़ जाता है, और स्टोच रैपिड लाइन 50 से नीचे होती है

जब समापन मूल्य लगातार दो दिनों तक बढ़ता है, तो तीसरे दिन समापन मूल्य गिर जाता है, और स्टोच रैपिड लाइन 50 से ऊपर होती है, तो बिक्री संकेत उत्पन्न होता है

परिमाण सूचकांक न्यायिक संकेत

परिमाण सूचकांक ((PVI) पिछले दिन और आज के लेनदेन की मात्रा में परिवर्तन की तुलना करके आंका जा सकता है

जब पीवीआई अपने एन-डे मूविंग एवरेज को पार करता है, तो संकेत को बड़ा किया जाता है, जिससे एक खरीद संकेत उत्पन्न होता है

जब पीवीआई अपने एन-दिवसीय चलती औसत को पार करता है, तो संकेतित मात्रा सिकुड़ जाती है, जिससे एक बेचने का संकेत मिलता है

दोहरे सिग्नल समावेशी निर्णय

- लेन-देन सिग्नल केवल तभी उत्पन्न होता है जब 123 रिवर्स सिग्नल और पीवीआई क्वांटम एनर्जी सिग्नल एक साथ उत्सर्जित होते हैं

कुल मिलाकर, यह रणनीति द्वि-संस्था सूचकांकों के लाभों का लाभ उठाती है, जो कि शॉर्ट-लाइन मापने के अवसरों को प्रभावी ढंग से पहचानने में सक्षम है।

श्रेष्ठता विश्लेषण

123 आकृति का आकलन, महत्वपूर्ण लघु-रेखा पलटाव बिंदुओं को पकड़ने में सक्षम

पीवीआई क्वांटिटी इंडिकेटर, क्वांटिटी-प्रॉइस कॉपरेशन को मापने के लिए, झूठी सफलता से बचने के लिए

स्टोच सूचकांक पैरामीटर को अनुकूलित किया गया है, जो अधिकांश अस्थिर क्षेत्रों के अमान्य संकेतों को फ़िल्टर करता है

दोहरे सिग्नल संयोजन, एकल सिग्नल की तुलना में अधिक विश्वसनीय

दिन के भीतर निर्णय लेने के लिए, रात भर के जोखिम से बचने के लिए, शॉर्ट-लाइन ऑपरेशन के लिए उपयुक्त

जोखिम विश्लेषण

रिवर्स विफलता का जोखिम

- 123-मोड रिवर्स सिग्नल हमेशा काम नहीं करता है, मोड विफलता का खतरा है

सूचकांक विफलता का जोखिम

- कुछ असामान्य परिस्थितियों में, स्टोच और पीवीआई जैसे संकेतक अमान्य हो जाते हैं

डबल सिग्नल में चूकने का खतरा

- समवर्ती द्वि-दिशात्मक संकेत की शर्तें अधिक कठोर हैं, कुछ एकल-दिशात्मक संकेत अवसरों को छोड़ सकते हैं

ट्रेडिंग आवृत्ति जोखिम

- रणनीतिक ट्रेडिंग की उच्च आवृत्ति, स्थिति और वेंडर नियंत्रण की बारीकी से निगरानी की आवश्यकता

अनुकूलन दिशा

पैरामीटर अनुकूलित करने के लिए जगह बड़ा

- स्टोच विंडो अवधि, पीवीआई चक्रों की संख्या और अन्य पैरामीटर के लिए अनुकूलन स्थान है

स्टॉप लॉस रणनीति में शामिल हो सकता है

- मोबाइल स्टॉप लॉस गारंटी रणनीति के साथ जीतने की संभावना

फ़िल्टर करने के लिए शर्तें जोड़ें

- औसत रेखा, उतार-चढ़ाव दर आदि के साथ परीक्षण करने योग्य फ़िल्टर संकेतकों

दोहरे संकेत संयोजन का अनुकूलन करें

- अधिक द्विआधारी सूचकांक के लिए परीक्षण करने योग्य संयोजन सरलीकरण

संक्षेप

स्टोच सूचक और पीवीआई सूचक के संयोजन के माध्यम से, यह रणनीति उच्च विश्वसनीयता वाली शॉर्ट-लाइन मीट्रिक मूल्य उलट ट्रेडिंग रणनीति बनाती है। एकल सूचक की तुलना में, इसमें उच्च जीत दर और सकारात्मक उम्मीद है। पैरामीटर अनुकूलन और जोखिम नियंत्रण सेटिंग के माध्यम से, शार्प अनुपात को और बढ़ाया जा सकता है। कुल मिलाकर, यह रणनीति द्वि-संस्था सूचक के लाभ का उपयोग करती है, जो बाजार में अल्पकालिक उलट अवसरों को प्रभावी ढंग से पकड़ने में सक्षम है। यह प्रयोगात्मक रूप से अनुकूलन के लायक है।

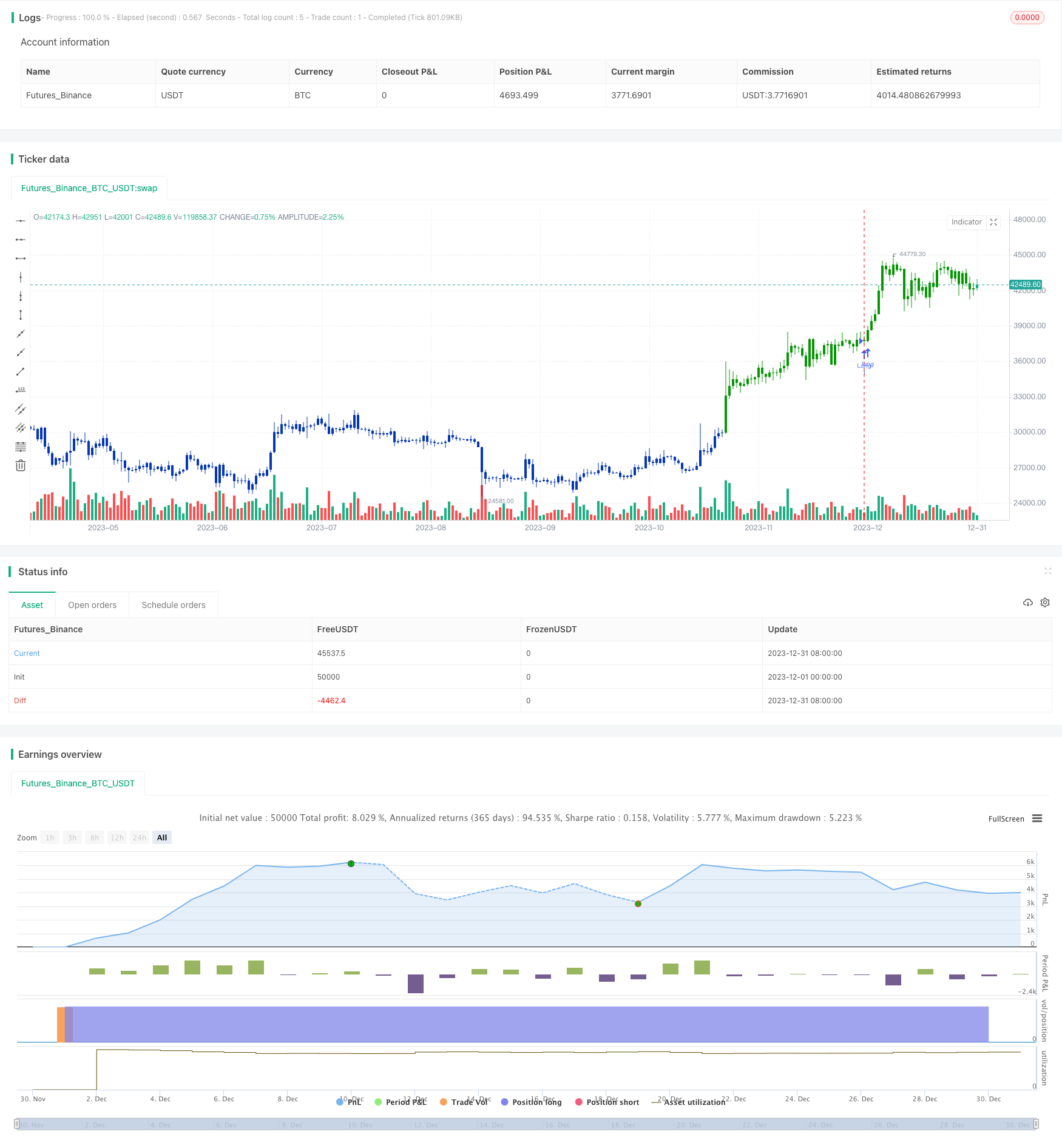

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/04/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The theory behind the indexes is as follows: On days of increasing volume,

// you can expect prices to increase, and on days of decreasing volume, you can

// expect prices to decrease. This goes with the idea of the market being in-gear

// and out-of-gear. Both PVI and NVI work in similar fashions: Both are a running

// cumulative of values, which means you either keep adding or subtracting price

// rate of change each day to the previous day`s sum. In the case of PVI, if today`s

// volume is less than yesterday`s, don`t add anything; if today`s volume is greater,

// then add today`s price rate of change. For NVI, add today`s price rate of change

// only if today`s volume is less than yesterday`s.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

PVI(EMA_Len) =>

pos = 0.0

xROC = roc(close, 1)

nRes = 0.0

nResEMA = 0.0

nRes := iff(volume > volume[1], nz(nRes[1], 0) + xROC, nz(nRes[1], 0))

nResEMA := ema(nRes, EMA_Len)

pos := iff(nRes > nResEMA, 1,

iff(nRes < nResEMA, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Positive Volume Index", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Positive Volume Index ----")

EMA_Len = input(255, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posPVI = PVI(EMA_Len)

pos = iff(posReversal123 == 1 and posPVI == 1 , 1,

iff(posReversal123 == -1 and posPVI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )