आरएसआई संकेतक पर आधारित दोहरे ट्रैक सफलता की रणनीति

अवलोकन

इस रणनीति को RSI-आधारित द्वि-रेल ब्रेकआउट रणनीति कहा जाता है। यह रणनीति RSI-आधारित द्वि-रेल संयोजन का उपयोग करके निर्णय लेने के लिए करती है, ताकि कम खरीद और उच्च बिक्री की जा सके। जब RSI-आधारित द्वि-रेल संयोजन RSI-आधारित द्वि-रेल संयोजन का उपयोग करता है, तो इसे खरीदने के संकेत के रूप में माना जाता है, और यदि RSI10 RSI14 से कम है, तो खरीद को और अधिक पुष्टि की जाती है। जब RSI-आधारित द्वि-रेल ब्रेकआउट रणनीति RSI-आधारित द्वि-रेल ब्रेकआउट रणनीति को RSI-आधारित द्वि-रेल ब्रेकआउट रणनीति कहा जाता है, तो इसे बेचने के संकेत के रूप में माना जाता है, और यदि RSI10 RSI14 से अधिक है, तो बिक्री को और अधिक पुष्टि की जाती है। यह रणनीति एक ही समय में स्टॉप-लॉस और स्टॉप-आउट सिस्टम को स्थानांतरित करती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य तर्क RSI सूचकांक के दोहरे ट्रैक का उपयोग करके निर्णय करना है। RSI सूचकांक आमतौर पर 14 चक्रों के लिए सेट किया जाता है, जो लगभग 14 दिनों के स्टॉक की ताकत और कमजोरी का प्रतिनिधित्व करता है। इस रणनीति में RSI10 को एक सहायक निर्णय सूचकांक के रूप में जोड़ा गया है।

जब आरएसआई 14 ने 40 के ट्रैक को तोड़ दिया, तो यह माना गया कि स्टॉक की कीमत कमजोरियों के पार गिर गई, समर्थन के लिए एक अवसर हो सकता है। इस समय यदि आरएसआई 10 आरएसआई 14 से कम है, तो यह दर्शाता है कि अल्पकालिक प्रवृत्ति अभी भी नीचे है, गिरावट के संकेत को और अधिक पुष्टि की जा सकती है। इसलिए जब आरएसआई 14 <= 40 और आरएसआई 10 < आरएसआई 14 को पूरा किया जाता है, तो एक खरीद संकेत उत्पन्न होता है।

जब आरएसआई 14 70 के ट्रैक को तोड़ता है, तो यह माना जाता है कि शेयरों की कीमतें अल्पकालिक मजबूत क्षेत्र में प्रवेश करती हैं। इस समय, यदि आरएसआई 10 आरएसआई 14 से अधिक है, तो यह संकेत देता है कि अल्पकालिक प्रवृत्ति जारी है, तो bullish संकेतों की पुष्टि की जा सकती है। इसलिए, जब आरएसआई 14 > = 70 और आरएसआई 10 > आरएसआई 14 का पालन किया जाता है, तो एक बेचने का संकेत उत्पन्न होता है।

इस प्रकार, आरएसआई 14 और आरएसआई 10 के संयोजन निर्णय दोहरी पटरी की रणनीति का केंद्रीय तर्क बनाते हैं।

रणनीतिक लाभ

- द्विआधारी आरएसआई सूचकांक के संयोजन का उपयोग करके, आप अधिक सटीक रूप से खरीद और बिक्री बिंदुओं को पकड़ सकते हैं

- मोबाइल स्टॉप लॉस तंत्र, समय पर स्टॉप लॉस और अधिकतम नुकसान को नियंत्रित करने के लिए

- एक स्टॉप-स्टॉप सेवानिवृत्ति तंत्र सेट करें, जो लक्ष्य मुनाफे पर पहुंचने के बाद सेवानिवृत्त हो सकता है, जिससे मुनाफा वापस नहीं आता है

रणनीतिक जोखिम

- आरएसआई सूचकांक झूठे संकेतों के लिए अतिसंवेदनशील हैं, जिससे नुकसान से पूरी तरह से बचा नहीं जा सकता है

- स्टॉपलॉस को बहुत करीब से सेट करना सेकंड आउट हो सकता है, जो कि बहुत बड़ा और नियंत्रित करने में मुश्किल जोखिम है

- यदि आप कुछ असामान्य करते हैं, जैसे कि तेजी से कूदते हैं, तो आपको नुकसान हो सकता है

इस रणनीति का पूरा लाभ उठाने के लिए, आरएसआई पैरामीटर को उचित रूप से समायोजित किया जा सकता है, स्टॉप लॉस स्थिति को सख्ती से नियंत्रित किया जा सकता है, बहुत अधिक घने संचालन से बचा जा सकता है, और स्थिर और स्थायी लाभप्रदता की तलाश की जा सकती है।

रणनीति अनुकूलन दिशा

- अन्य संकेतकों के साथ संयोजन पर विचार किया जा सकता है, जैसे कि केडीजे, एमएसीडी आदि, बहु-सूचक सत्यापन प्राप्त करने के लिए

- विभिन्न नस्लों के लिए आरएसआई पैरामीटर को अलग-अलग सेट किया जा सकता है ताकि पैरामीटर उस नस्ल की विशेषताओं के करीब हो सकें

- गतिशील रोक को सेट करें, एटीआर जैसे संकेतकों के आधार पर वास्तविक समय में रोक को समायोजित करें

- आरएसआई पैरामीटर स्वचालित रूप से अनुकूलित किया जा सकता है मशीन सीखने तकनीक के माध्यम से

संक्षेप

यह रणनीति आरएसआई की दोहरी-रेखा पर आधारित है, कुछ हद तक कुछ शोर संकेतों को फ़िल्टर करती है। लेकिन कोई भी एकल सूचक रणनीति सही नहीं हो सकती है, आरएसआई संकेतक भ्रामक हो सकता है, इसे सावधानी से देखा जाना चाहिए। इस रणनीति में जोखिम को नियंत्रित करने के लिए एक मोबाइल स्टॉप और स्टॉप तंत्र शामिल किया गया है, जो बहुत आवश्यक है। भविष्य में इसे और अधिक अनुकूलित किया जा सकता है ताकि रणनीति पैरामीटर और स्टॉप के तरीके अधिक बुद्धिमान और गतिशील हो सकें।

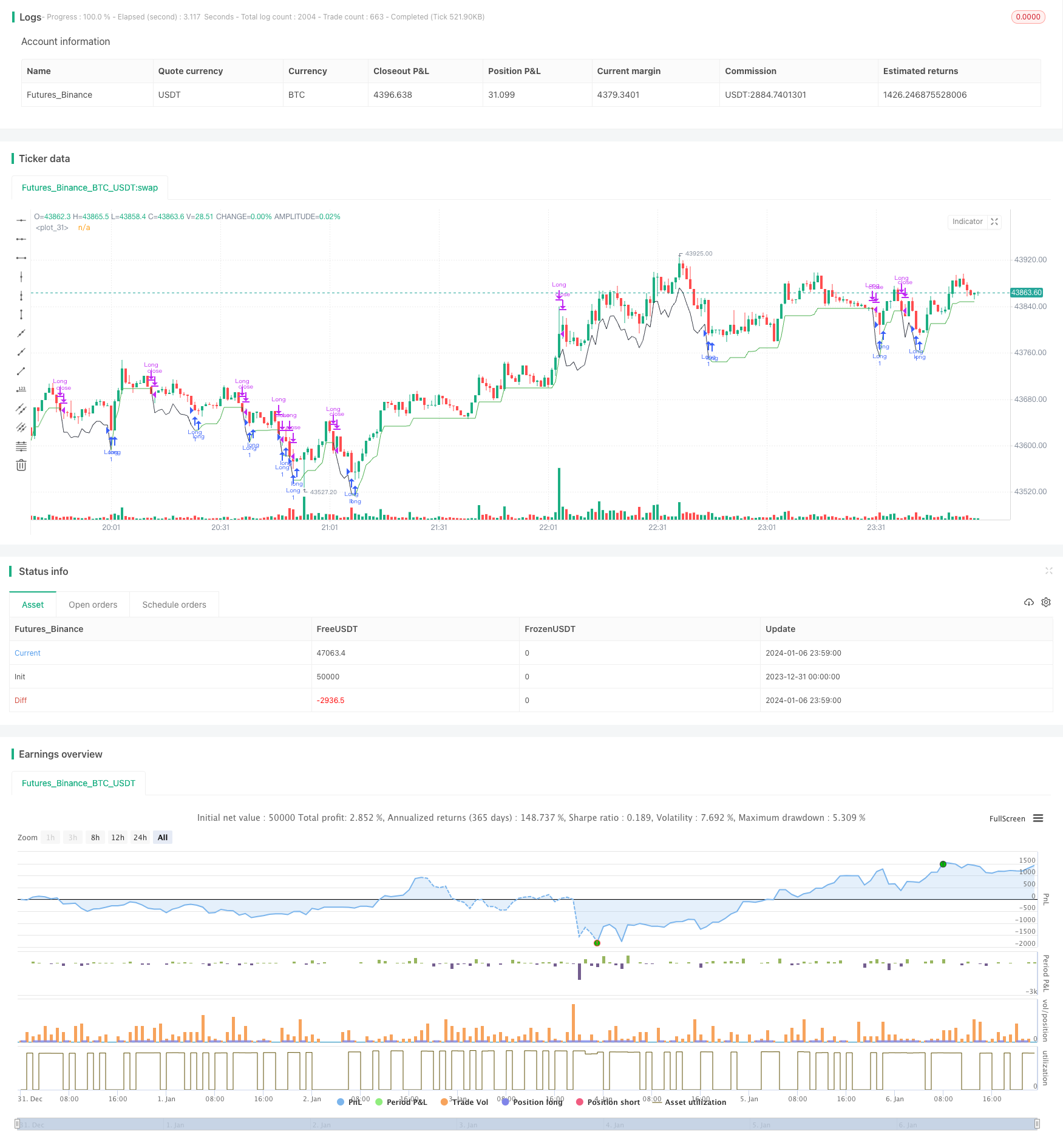

/*backtest

start: 2023-12-31 00:00:00

end: 2024-01-07 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=4

strategy("[KL] RSI 14 + 10 Strategy",overlay=true)

backtest_timeframe_start = input(defval = timestamp("01 Jan 2015 13:30 +0000"), title = "Backtest Start Time", type = input.time)

//backtest_timeframe_end = input(defval = timestamp("19 Mar 2021 19:30 +0000"), title = "Backtest End Time", type = input.time)

TARGET_PROFIT_MODE = input(false,title="Exit when Risk:Reward met")

REWARD_RATIO = input(3,title="Risk:[Reward] (i.e. 3) for exit")

// Trailing stop loss {

TSL_ON = input(true,title="Use trailing stop loss")

var entry_price = float(0)

ATR_multi_len = 26

ATR_multi = input(2, "ATR multiplier for stop loss")

ATR_buffer = atr(ATR_multi_len) * ATR_multi

plotchar(ATR_buffer, "ATR Buffer", "", location = location.top)

risk_reward_buffer = (atr(ATR_multi_len) * ATR_multi) * REWARD_RATIO

take_profit_long = low > entry_price + risk_reward_buffer

take_profit_short = low < entry_price - risk_reward_buffer

var bar_count = 0 //number of bars since entry

var trailing_SL_buffer = float(0)

var stop_loss_price = float(0)

stop_loss_price := max(stop_loss_price, close - trailing_SL_buffer)

// plot TSL line

trail_profit_line_color = color.green

showLine = strategy.position_size == 0

if showLine

trail_profit_line_color := color.black

stop_loss_price := close - trailing_SL_buffer

plot(stop_loss_price,color=trail_profit_line_color)

// }

// RSI

RSI_LOW = input(40,title="RSI entry")

RSI_HIGH = input(70,title="RSI exit")

rsi14 = rsi(close, 14)

rsi10 = rsi(close, 10)

if true// and time <= backtest_timeframe_end

buy_condition = rsi14 <= RSI_LOW and rsi10 < rsi14

exit_condition = rsi14 >= RSI_HIGH and rsi10 > rsi14

//ENTRY:

if strategy.position_size == 0 and buy_condition

entry_price := close

trailing_SL_buffer := ATR_buffer

stop_loss_price := close - ATR_buffer

strategy.entry("Long",strategy.long, comment="buy")

bar_count := 0

else if strategy.position_size > 0

bar_count := bar_count + 1

//EXIT:

// Case (A) hits trailing stop

if TSL_ON and strategy.position_size > 0 and close <= stop_loss_price

if close > entry_price

strategy.close("Long", comment="take profit [trailing]")

stop_loss_price := 0

else if close <= entry_price and bar_count

strategy.close("Long", comment="stop loss")

stop_loss_price := 0

bar_count := 0

// Case (B) take targeted profit relative to risk

if strategy.position_size > 0 and TARGET_PROFIT_MODE

if take_profit_long

strategy.close("Long", comment="take profits [risk:reward]")

stop_loss_price := 0

bar_count := 0

// Case (C)

if strategy.position_size > 0 and exit_condition

if take_profit_long

strategy.close("Long", comment="exit[rsi]")

stop_loss_price := 0

bar_count := 0