एरॉन ऑसिलेटर पर आधारित स्टॉक ट्रेडिंग रणनीतियाँ

रणनीति अवलोकन

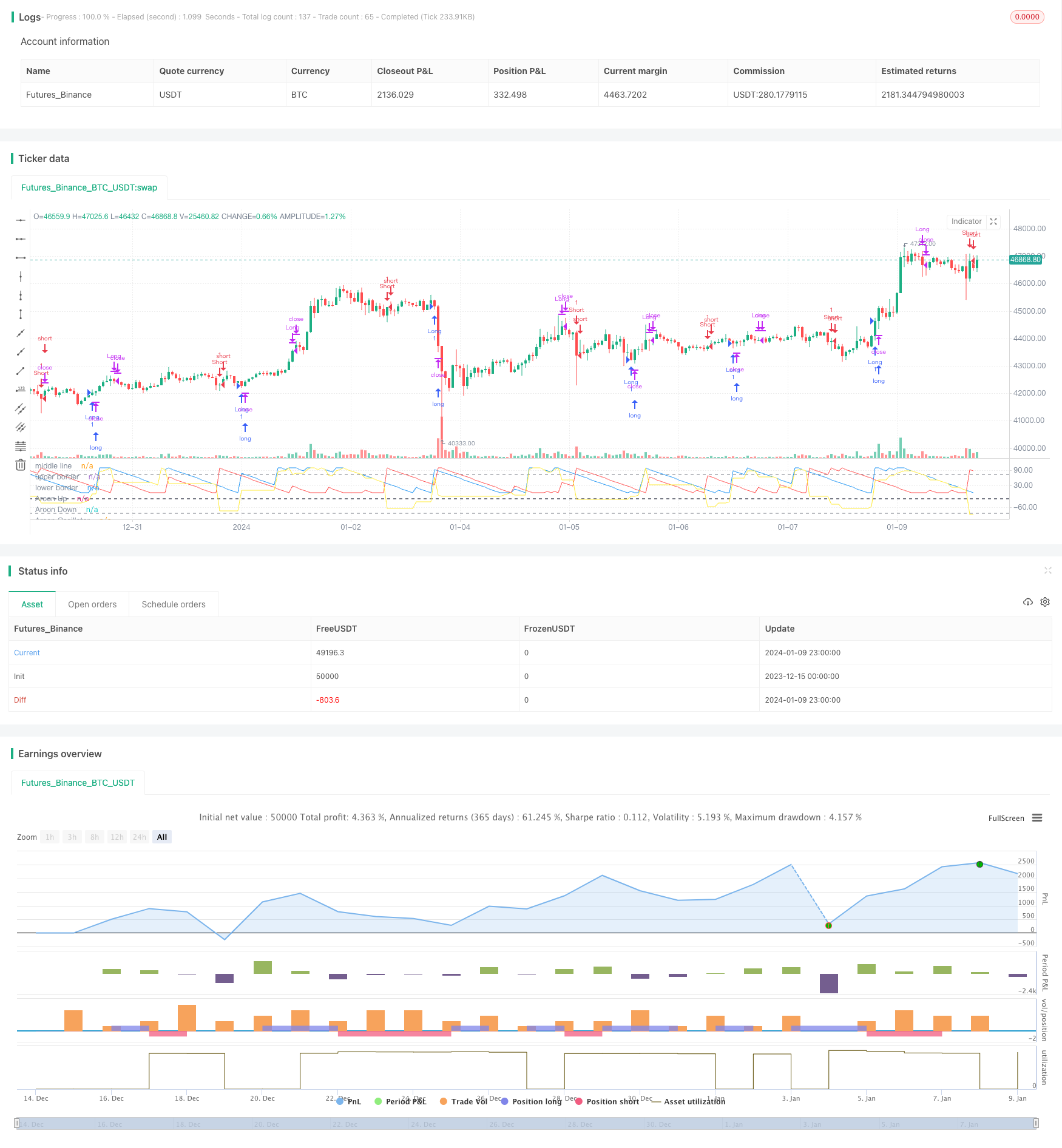

इस रणनीति का नाम है स्यूसियस एलोन वाइब्रेटर रणनीति, यह बड़ी कीमतों में उतार-चढ़ाव, अनिश्चित प्रवृत्ति वाले शेयरों, सूचकांकों और वस्तुओं पर लागू होती है। रणनीति का उपयोग एलोन वाइब्रेटर सूचकांक का उपयोग करके मूल्य प्रवृत्ति की पहचान करता है, जो कई मापदंडों के साथ प्रवेश और निकास की शर्तों को सेट करता है, जो इस प्रकार की जोखिम भरी संपत्ति के लिए स्वचालित व्यापार को सक्षम करता है।

रणनीति सिद्धांत

इस रणनीति को एलोन लाइन के संस्थापक तुषार चंदे के विचार से लिया गया है। चंदे ने माना कि जब एलोन ऑस्किलेटर 50 से ऊपर या नीचे होता है, तो मल्टीहेड और हॉटहेड रुझानों की पहचान की जा सकती है। इससे एलोन लाइन और एलोन क्रॉसिंग की कमी को पूरा करने में मदद मिलती है।

विशेष रूप से, रणनीति पहले 19 चक्र की लंबाई के साथ आरोन अपलाइन, आरोन डाउनलाइन और आरोन ऑब्सेसर की गणना करती है। ऑब्सेसर को अपलाइन से घटाकर डाउनलाइन पर गणना की जाती है। फिर मध्य रेखा को -25 पर सेट करें, ऊपरी पट्टी 75 है, और निचली पट्टी -85 है। उस दिन ऑब्सेसर पर मध्य रेखा को पार करते समय अधिक करें, और नीचे की मध्य रेखा को पार करते समय खाली करें। समतल स्थिति ऊपर की पट्टी को पार करने के लिए समतल है और नीचे की पट्टी खाली है।

इस प्रकार, मध्य रेखा का उपयोग प्रवृत्ति की दिशा को निर्धारित करने के लिए किया जाता है, और ऊपर और नीचे की रेखा का उपयोग प्रवृत्ति को बदलने और बाहर निकलने के लिए किया जाता है, जो कि एलोन ऑब्सेसर संकेतक के आधार पर स्वचालित व्यापार को लागू करता है।

रणनीतिक लाभ

पारंपरिक ट्रेंड ट्रैकिंग रणनीतियों की तुलना में, इस रणनीति के निम्नलिखित फायदे हैंः

- एक सरल प्रवृत्ति रणनीति की तुलना में अधिक अस्थिर, अनिश्चित प्रवृत्ति वाली किस्मों के लिए बेहतर

- एलोन वाइब्रेटर का उपयोग करके ट्रेंड का पता लगाना अधिक विश्वसनीय है

- बहु-पैरामीटर शर्तों को सख्ती से सेट करें, गलत लेनदेन से बचें

- त्वरित लाभ और प्रभावी रूप से जोखिम नियंत्रण

कुल मिलाकर, इस रणनीति ने एलोन वाइब्रेटर सूचकांक के लाभों को जोड़ा है, जिससे विशिष्ट किस्मों के लिए स्वचालित व्यापार, जीत दर और लाभप्रदता अच्छी है।

रणनीतिक जोखिम

इस रणनीति में कुछ जोखिम भी हैं:

- पैरामीटर सेटिंग्स को विभिन्न किस्मों के लिए अनुकूलित करने की आवश्यकता है, अन्यथा यह प्रभाव को प्रभावित करेगा

- उच्च लेनदेन आवृत्ति, लेनदेन लागत और स्लाइडिंग लागत में वृद्धि

- तकनीकी संकेतक पर निर्भरता, संकेतक विफल होने पर नुकसान हो सकता है

इन जोखिम बिंदुओं को पैरामीटर को समायोजित करके और कोड को अनुकूलित करके सुधार और कम किया जा सकता है। इसके अलावा, उचित स्थान और धन प्रबंधन संभावित जोखिमों को प्रभावी ढंग से नियंत्रित कर सकता है।

रणनीति अनुकूलन

रणनीति को और अधिक प्रभावी बनाने के लिए, इसे निम्नलिखित तरीकों से अनुकूलित किया जा सकता हैः

- विभिन्न किस्मों और बाजार स्थितियों के लिए परीक्षण के लिए पैरामीटर को समायोजित करना

- अन्य तकनीकी संकेतकों के संयोजन को जोड़ना, अधिक मजबूत व्यापारिक संकेतों का निर्माण करना

- एकल घाटे के आकार को प्रभावी ढंग से नियंत्रित करने के लिए हानि-रोकने की रणनीति में वृद्धि

- वर्चुअल ब्रेकआउट से गलत ट्रेडों से बचने के लिए संयोजन क्षमता संकेतक

- प्रवेश की शर्तों को अनुकूलित करना और अनावश्यक लेनदेन को कम करना

बहुआयामी परीक्षण और अनुकूलन के माध्यम से, रणनीति की स्थिरता, सफलता और लाभप्रदता में काफी वृद्धि की जा सकती है।

संक्षेप

इस रणनीति पर आधारित है Alon Oscillator सूचक रचनात्मक रूप से उच्च अस्थिरता, प्रवृत्ति स्पष्ट नहीं है कि किस्मों के लिए स्वचालित व्यापार की अनुमति देता है। पारंपरिक प्रवृत्ति रणनीति की तुलना में, यह इस तरह की किस्मों पर बेहतर प्रभाव है, और पैरामीटर की स्थापना के माध्यम से सख्त व्यापार की शर्तों को भी लागू किया गया है। रणनीति के फायदे महत्वपूर्ण हैं, लेकिन सुधार के लिए कुछ जगह भी है। लक्ष्यीकरण के अनुकूलन के माध्यम से, प्रभाव को और बढ़ाया जा सकता है। इस रणनीति को मात्रात्मक व्यापार अभ्यास के लिए एक संदर्भ विचार प्रदान करता है।

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// by Saucius Finance https://saucius-finance.blogspot.com/

// copyrights reserved :)

// This strategy derives form the consideration of the author, Tushar Chande, that, in "more patterns" paragraph,

// long and short trends are identified by oscillator < or > line 50.

// This helps because simple Aroon and Aroon crosses suffer in not trending periods.

// original article avabile in:" Stocks & Commodities, V. 13:9 (369-374) : A Time Price Oscillator by Tushar Chande, Ph.D.""

strategy("Aroon Oscillator strategy by Saucius", overlay=false)

//building aroon lines, Embodying both Aroon line (Up and Down) and Aroon Oscillator

length = input(19, minval=1)

level_middle = input(-25, minval=-90, maxval=90, step = 5)

levelhigh = input(75, minval=-100, maxval=100, step = 5)

levellow = input(-85, minval=-100, maxval=100, step = 5)

upper = 100 * (highestbars(high, length+1) + length)/length

lower = 100 * (lowestbars(low, length+1) + length)/length

oscillator = upper - lower

plot(upper, title="Aroon Up", color=blue)

plot(lower, title="Aroon Down", color=red)

plot(oscillator, title="Aroon Oscillator", color = yellow)

hline(level_middle, title="middle line", color=gray, linewidth=2)

hline(levelhigh, title ="upper border", color=gray, linewidth=1)

hline(levellow, title ="lower border", color=gray, linewidth=1)

// Entry //

entryl = oscillator[1] < level_middle[1] and oscillator > level_middle

entrys = oscillator[1] > level_middle[1] and oscillator < level_middle

strategy.entry("Long", true, when = entryl)

strategy.entry("Short", false, when = crossunder (oscillator, level_middle))

// === EXIT===

exitL1 = oscillator[1] > levelhigh[1] and oscillator < levelhigh

exitS1 = oscillator[1] < levellow[1] and oscillator > levellow

strategy.close("Long", when=entrys)

strategy.close("Short", when=entryl)

strategy.close("Long", when= exitL1)

strategy.close("Short", when= exitS1)