इचिमोकू किन्को ह्यो संकेतक पर आधारित ब्रेकआउट रणनीति

रणनीति का अवलोकन

इस रणनीति का नाम इचिमोकु किन्को ह्यो सूचकांक पर आधारित बहुआयामी द्वि-दिशात्मक ब्रेकआउट रणनीति है। यह रणनीति इचिमोकू किन्को ह्यो सूचकांक में टर्नओवर, बेंचमार्क लाइन, अग्रणी लाइन और कुमो क्लाउड ग्राफ का उपयोग करती है, जो स्टॉक की बहुआयामी दिशा और प्रवृत्ति का आकलन करती है।

2. रणनीति और विवरण

Ichimoku Kinko Hyo सूचकांक के घटकों की गणना करें, जिसमें शामिल हैंः

- Tenkan-Sen ((टर्निंग लाइन): उच्चतम और निम्नतम कीमतों के बीच का मध्य

- Kijun-Sen ((बेंचमार्क लाइन): उच्चतम और निम्नतम कीमतों के बीच का मध्य

- सेनको स्पैन A ((अग्रणी रेखा A): टेंकन-सेन और किजुन-सेन के मध्यवर्ती मान की गणना करें

- Senkou Span B ((अग्रणी रेखा B): उच्चतम और निम्नतम कीमतों के बीच के मान की गणना करें

- Chikou Span (विलंब रेखा)

खरीद के संकेतों का आकलन करेंः

- जब तेकान-सेन ने किजुन-सेन पहनी;

- और उस दिन जब कुमो क्लाउड चार्ट को बंद करने के लिए बंद किया जाता है;

- और जब विलंब रेखा कुमो क्लाउड मैप से गुजरती है, तो एक खरीद संकेत उत्पन्न होता है।

उन्होंने कहा,

- जब तेकान-सेन के नीचे किजुन-सेन से होकर गुजरता है;

- और उस दिन जब कुमो क्लाउड चार्ट को क्लोजर प्राइस के नीचे से पार किया जाएगा;

- और विलंबित नीचे लाइन Kumo क्लाउड ग्राफ के माध्यम से, एक बेचने का संकेत उत्पन्न करता है।

तीन, रणनीतिक लाभ विश्लेषण

- इचिमोकु किन्को ह्यो सूचकांक का उपयोग करके प्रवृत्ति का आकलन करें, उच्च सटीकता।

- देरी लाइन के अलावा, यह एक झूठी दरार को रोकता है।

- मल्टी-फ्लोर द्वि-दिशात्मक ट्रेडिंग, जो बाजार में उतार-चढ़ाव के साथ-साथ लाभ भी प्राप्त करती है।

- पैरामीटर्स को अलग-अलग चक्रों के लिए समायोजित किया जा सकता है।

4. रणनीतिक जोखिम विश्लेषण

- बाजार में उतार-चढ़ाव के दौरान, अक्सर ट्रेडिंग में नुकसान हो सकता है।

- सिग्नल को एक साथ कई शर्तों को पूरा करने की आवश्यकता होती है, और यह सबसे अच्छा प्रवेश बिंदु को याद कर सकता है।

- उच्च हस्तांतरण दर, उच्च दीर्घकालिक लेनदेन लागत।

जोखिम के समाधान

- बाजार में उतार-चढ़ाव के कारण बार-बार लेन-देन से बचने के लिए पैरामीटर को समायोजित करें।

- अन्य संकेतक के साथ संयोजन में पुष्टि सिग्नल, कम त्रुटि दर।

- उचित रूप से लंबी होल्डिंग अवधि और कम हस्तांतरण शुल्क।

पांच, रणनीतिक अनुकूलन

- चलती औसत जैसे संकेतकों के साथ व्यापार की पुष्टि करने के लिए संकेत।

- स्टॉप लॉजिक को जोड़ना, एकल नुकसान को कम करना

- अनुकूलित पैरामीटर, जो इसे विभिन्न चक्रों और किस्मों के लिए अधिक अनुकूल बनाती है।

6. रणनीतिक सारांश

इस रणनीति के माध्यम से Ichimoku Kinko Hyo सूचक के एक जोड़े का न्याय स्टॉक प्रवृत्ति, और व्यापार के संकेत के रूप में कीमत और बादल के ग्राफ के एक ब्रेक के साथ, बहु-हॉल द्वि-दिशात्मक व्यापार को लागू किया गया है. इस रणनीति के न्याय की सटीकता एक एकल सूचक की तुलना में अधिक है, कई झूठे ब्रेक से बचा जाता है. लेकिन यह भी एक निश्चित स्तर पर देरी है, सबसे अच्छा खरीदने के लिए समय को पकड़ने में असमर्थ है.

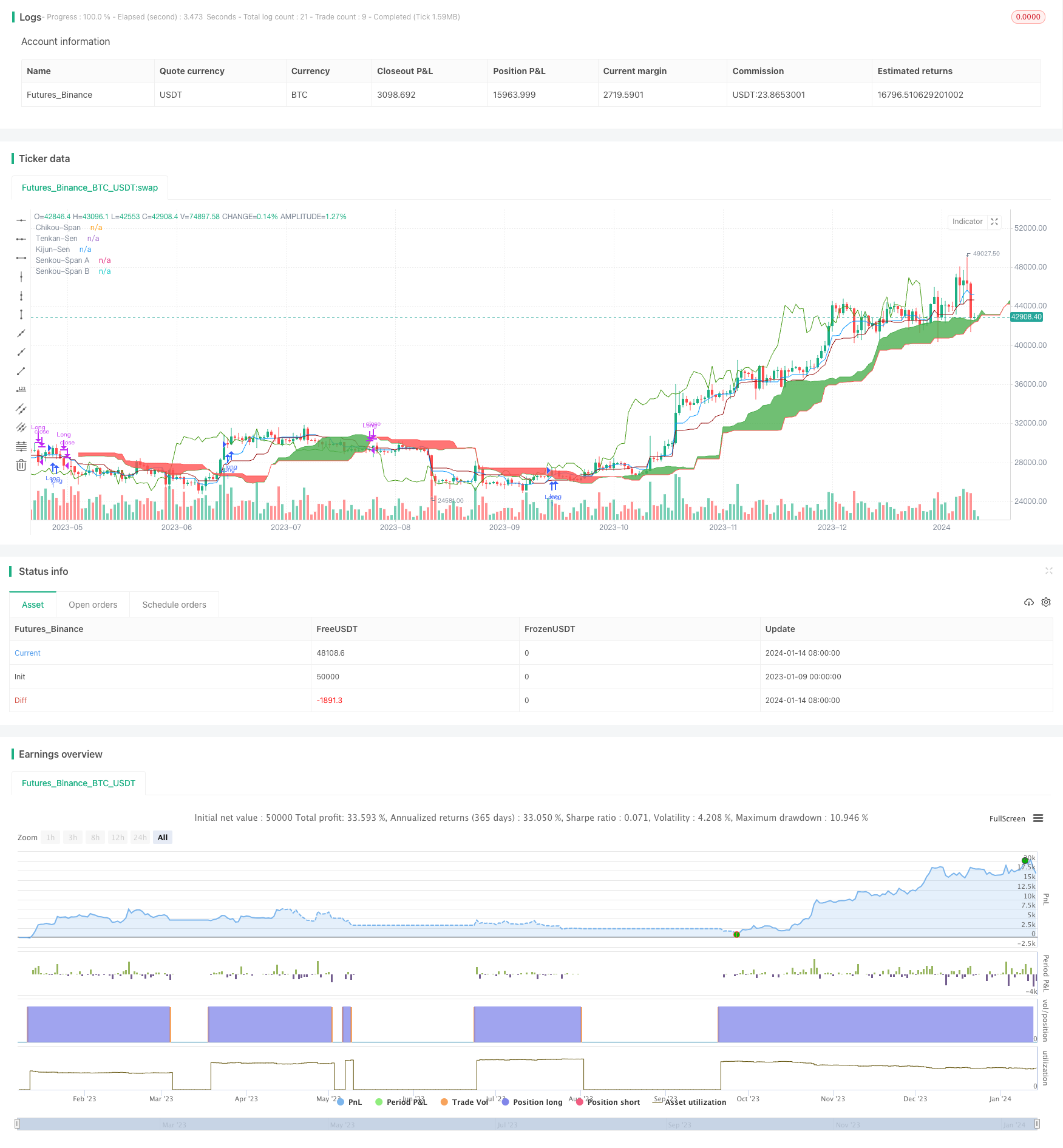

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Ichimoku Kinko Hyo: Basic Strategy', overlay=true)

//Inputs

ts_bars = input.int(7, minval=1, title='Tenkan-Sen Bars')

ks_bars = input.int(14, minval=1, title='Kijun-Sen Bars')

ssb_bars = input.int(28, minval=1, title='Senkou-Span B Bars')

cs_offset = input.int(14, minval=1, title='Chikou-Span Offset')

ss_offset = input.int(14, minval=1, title='Senkou-Span Offset')

long_entry = input(true, title='Long Entry')

short_entry = input(false, title='Short Entry')

middle(len) =>

math.avg(ta.lowest(len), ta.highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = math.avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=color.new(#0496ff, 0), title='Tenkan-Sen')

plot(kijun, color=color.new(#991515, 0), title='Kijun-Sen')

plot(close, offset=-cs_offset + 1, color=color.new(#459915, 0), title='Chikou-Span')

sa = plot(senkouA, offset=ss_offset - 1, color=color.new(color.green, 0), title='Senkou-Span A')

sb = plot(senkouB, offset=ss_offset - 1, color=color.new(color.red, 0), title='Senkou-Span B')

fill(sa, sb, color=senkouA > senkouB ? color.green : color.red, title='Cloud color', transp=90)

ss_high = math.max(senkouA[ss_offset - 1], senkouB[ss_offset - 1])

ss_low = math.min(senkouA[ss_offset - 1], senkouB[ss_offset - 1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = ta.mom(close, cs_offset - 1) > 0

cs_cross_bear = ta.mom(close, cs_offset - 1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo

strategy.entry('Long', strategy.long, when=bullish and long_entry)

strategy.entry('Short', strategy.short, when=bearish and short_entry)

strategy.close('Long', when=bearish and not short_entry)

strategy.close('Short', when=bullish and not long_entry)