बेहतर ट्रेंड फॉलोइंग मोमेंटम ब्रेकआउट ट्रेंड रणनीति

अवलोकन

इस लेख में एक बेहतर ट्रेंड ट्रैकिंग रणनीति का विस्तार से विश्लेषण किया गया है जिसमें सुपरट्रेंड सूचक और स्टोकेस्टिक आरएसआई फिल्टर शामिल हैं। यह रणनीति खरीदारी और बिक्री के संकेत उत्पन्न करने के लिए बनाई गई है, जबकि बाजार की प्रवृत्ति को ध्यान में रखते हुए और झूठे संकेतों को कम करने के लिए। स्टोकेस्टिक आरएसआई का उपयोग ओवरबॉय और ओवरसोल की स्थिति में झूठे संकेतों से बचने के लिए किया जाता है।

रणनीति सिद्धांत

सुपरट्रेंड गणना

सबसे पहले, वास्तविक अस्थिरता रेंज (TR) और औसत वास्तविक अस्थिरता रेंज (ATR) की गणना करें। फिर ATR का उपयोग करके अपट्रेल और डाउनट्रेल की गणना करेंः

ऊपर की पटरी = SMA ((समापन मूल्य, एटीआर चक्र) + एटीआर गुणा × एटीआर निचला ट्रैक = एसएमए ((समापन मूल्य, एटीआर चक्र) - एटीआर गुणा × एटीआर

यदि समापन मूल्य निचले ट्रैक से अधिक है, तो यह एक उछाल है; यदि समापन मूल्य ऊपरी ट्रैक से कम है, तो यह एक गिरावट है। एक उछाल में, सुपरट्रेंड नीचे है; एक गिरावट में, सुपरट्रेंड ऊपर है।

फ़िल्टरिंग तंत्र

झूठे संकेतों को कम करने के लिए, सुपरट्रेंड पर चलती औसत को सुपरट्रेंड फ़िल्टर्ड प्राप्त करने के लिए चलाया जाता है।

Stochastic RSI

आरएसआई के मूल्य की गणना करें और फिर स्टोकेस्टिक इंडिकेटर को स्टोकेस्टिक आरएसआई उत्पन्न करने के लिए लागू करें। यह दर्शाता है कि आरएसआई ओवरबॉट या ओवरसोल्ड क्षेत्र में है या नहीं।

प्रवेश और निकास शर्तें

खरीद की शर्तेंः एक सुपरट्रेंड जो कि बंद होने के बाद बढ़ रहा है और स्टोचैस्टिक आरएसआई < 80 बेचने की शर्तेंः समापन मूल्य के नीचे एक सुपरट्रेंड के माध्यम से और स्टोकेस्टिक आरएसआई > 20 के साथ गिरावट की स्थिति में है

खरीद से बाहर निकलेंः सुपरट्रेंड ने बंद होने के बाद कीमतों में गिरावट देखी है और यह बढ़ रही है बाहर निकलना और बेचनाः सुपरट्रेंड में वृद्धि के बाद समापन मूल्य में गिरावट

रणनीतिक लाभ

यह एक सुधारित प्रवृत्ति ट्रैकिंग रणनीति है जो सरल चलती औसत जैसे संकेतकों की तुलना में निम्नलिखित लाभ प्रदान करती हैः

- सुपरट्रेंड में प्रवृत्ति पहचानने और झूठे संकेतों को फ़िल्टर करने की क्षमता है।

- फ़िल्टरिंग तंत्र का उपयोग करने से झूठे संकेतों को और कम किया जाता है, जिससे संकेत अधिक विश्वसनीय हो जाते हैं।

- स्टोकेस्टिक आरएसआई ने ओवरबॉट और ओवरसोल के दौरान उत्पन्न होने वाले झूठे संकेतों से बचने के लिए रणनीति को महत्वपूर्ण समर्थन और प्रतिरोध क्षेत्रों के पास संकेत देने की अनुमति दी।

- रणनीति ने रुझान की दिशा और स्टोकेस्टिक आरएसआई के ओवरबॉय ओवरसोल को ध्यान में रखा, जिससे ट्रेंड को ट्रैक करने और झूठे संकेतों से बचने के बीच संबंध को बेहतर ढंग से संतुलित किया गया।

- रणनीति पैरामीटर को विभिन्न बाजार स्थितियों के लिए अनुकूलित किया जा सकता है।

रणनीतिक जोखिम और अनुकूलन

संभावित जोखिम

- जब बाजार में भारी उतार-चढ़ाव होता है, तो स्टॉप लॉस को पार किया जा सकता है।

- सुपरट्रेंड और फ़िल्टरिंग तंत्र में देरी है, और यह हाल के मूल्य परिवर्तनों को याद कर सकता है।

- स्टोकेस्टिक आरएसआई पैरामीटर की गलत सेटिंग भी रणनीति के प्रदर्शन को प्रभावित कर सकती है।

जोखिम प्रबंधन

- उचित रूप से समायोज्य रोकथाम, या उल्लंघन रोकथाम का उपयोग करें

- एटीआर चक्र, फ़िल्टर चक्र को संतुलित करने के लिए पैरामीटर को समायोजित करें।

- स्टोचैस्टिक आरएसआई के पैरामीटर का परीक्षण और अनुकूलन करना।

अनुकूलन दिशा

- विभिन्न मापदंडों के संयोजनों का परीक्षण करें और सर्वोत्तम मापदंड खोजें।

- विभिन्न फ़िल्टरिंग तंत्रों को आज़माएं, जैसे कि ईएमए चिकनाई।

- स्वचालित रूप से अनुकूलित करने के लिए पैरामीटर लागू करने के लिए मशीन सीखने एल्गोरिदम

- अन्य सूचकांकों के साथ पूरक प्रवेश के आधार पर

संक्षेप

यह रणनीति सुपरट्रेंड और स्टोकेस्टिक आरएसआई दोनों संकेतकों के लाभों को एकीकृत करती है, जिससे ट्रेंड को प्रभावी ढंग से पहचानने और उच्च गुणवत्ता वाले ट्रेडिंग सिग्नल भेजने में मदद मिलती है। इसके अलावा, फ़िल्टरिंग तंत्र इसे बाजार के शोर के प्रति अधिक संवेदनशील बनाता है। यह रणनीति पैरामीटर अनुकूलन के माध्यम से बेहतर रणनीतिक प्रभाव प्राप्त करने के लिए बनाई गई है और इसे अन्य संकेतकों या मॉडलों के साथ संयोजन के लिए भी विचार किया जा सकता है। कुल मिलाकर, यह रणनीति अच्छी ट्रेंड ट्रैकिंग क्षमता दिखाती है और इसमें कुछ जोखिम नियंत्रण तंत्र हैं जो उन निवेशकों के लिए उपयुक्त हैं जो स्थिर रिटर्न की तलाश में हैं।

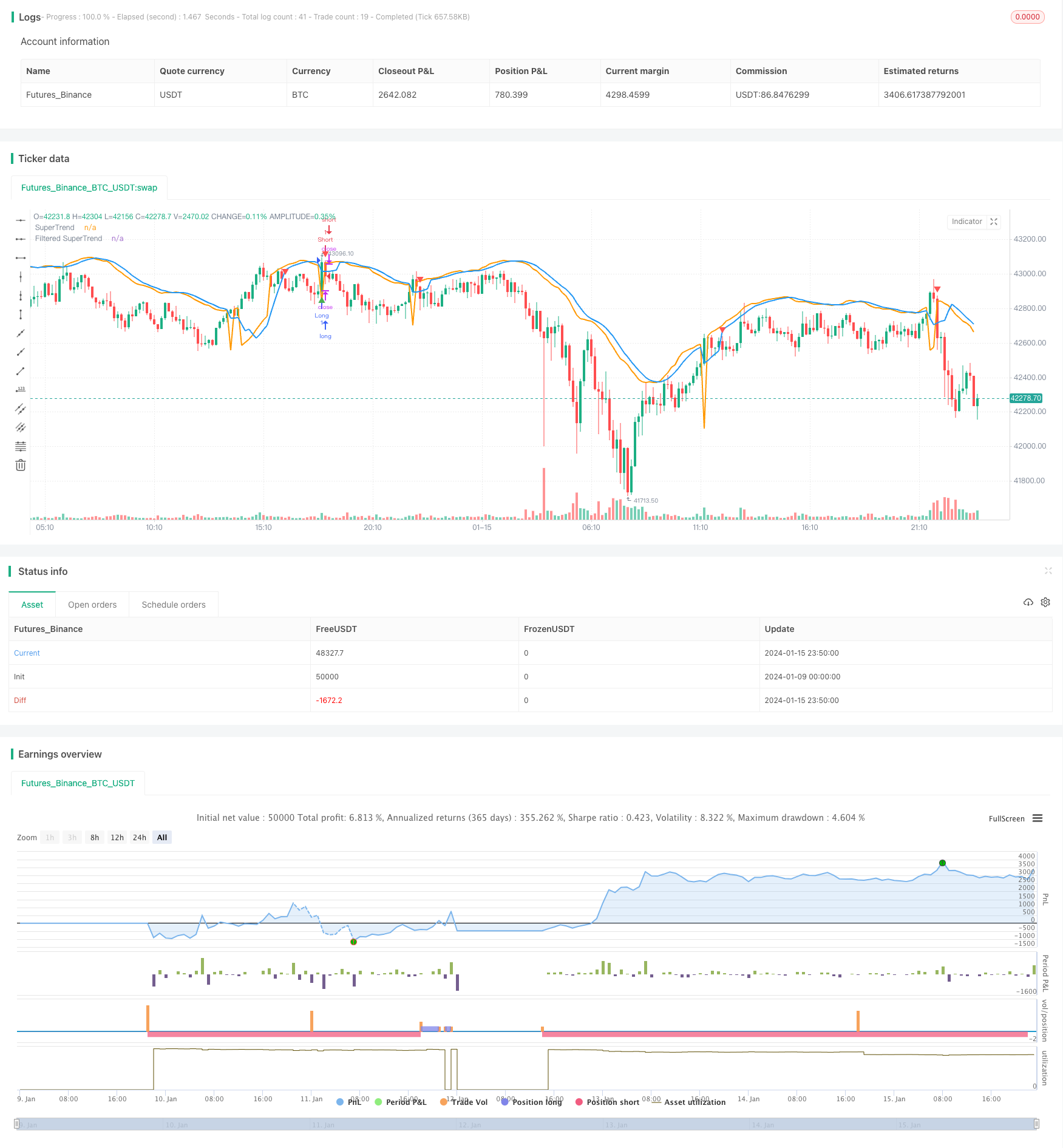

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Improved SuperTrend Strategy with Stochastic RSI", shorttitle="IST+StochRSI", overlay=true)

// Input parameters

atr_length = input(14, title="ATR Length")

atr_multiplier = input(1.5, title="ATR Multiplier")

filter_length = input(5, title="Filter Length")

stoch_length = input(14, title="Stochastic RSI Length")

smooth_k = input(3, title="Stochastic RSI %K Smoothing")

// Calculate True Range (TR) and Average True Range (ATR)

tr = ta.rma(ta.tr, atr_length)

atr = ta.rma(tr, atr_length)

// Calculate SuperTrend

upper_band = ta.sma(close, atr_length) + atr_multiplier * atr

lower_band = ta.sma(close, atr_length) - atr_multiplier * atr

is_uptrend = close > lower_band

is_downtrend = close < upper_band

super_trend = is_uptrend ? lower_band : na

super_trend := is_downtrend ? upper_band : super_trend

// Filter for reducing false signals

filtered_super_trend = ta.sma(super_trend, filter_length)

// Calculate Stochastic RSI

rsi_value = ta.rsi(close, stoch_length)

stoch_rsi = ta.sma(ta.stoch(rsi_value, rsi_value, rsi_value, stoch_length), smooth_k)

// Entry conditions

long_condition = ta.crossover(close, filtered_super_trend) and is_uptrend and stoch_rsi < 80

short_condition = ta.crossunder(close, filtered_super_trend) and is_downtrend and stoch_rsi > 20

// Exit conditions

exit_long_condition = ta.crossunder(close, filtered_super_trend) and is_uptrend

exit_short_condition = ta.crossover(close, filtered_super_trend) and is_downtrend

// Plot SuperTrend and filtered SuperTrend

plot(super_trend, color=color.orange, title="SuperTrend", linewidth=2)

plot(filtered_super_trend, color=color.blue, title="Filtered SuperTrend", linewidth=2)

// Plot Buy and Sell signals

plotshape(series=long_condition, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar)

plotshape(series=short_condition, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar)

// Output signals to the console for analysis

plotchar(long_condition, "Long Signal", "▲", location.belowbar, color=color.green, size=size.small)

plotchar(short_condition, "Short Signal", "▼", location.abovebar, color=color.red, size=size.small)

// Strategy entry and exit

strategy.entry("Long", strategy.long, when=long_condition)

strategy.entry("Short", strategy.short, when=short_condition)

strategy.close("Long", when=exit_long_condition)

strategy.close("Short", when=exit_short_condition)